核心观点

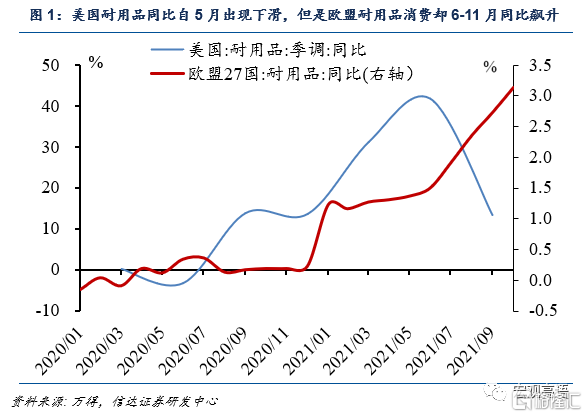

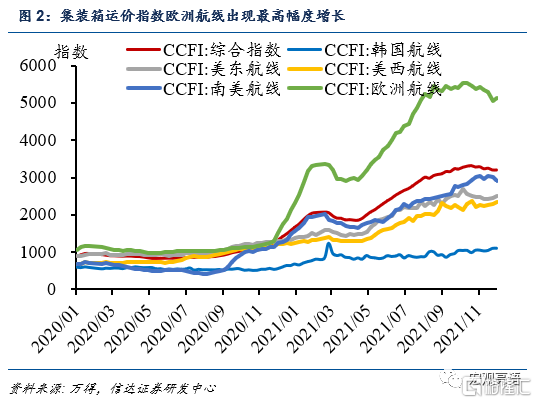

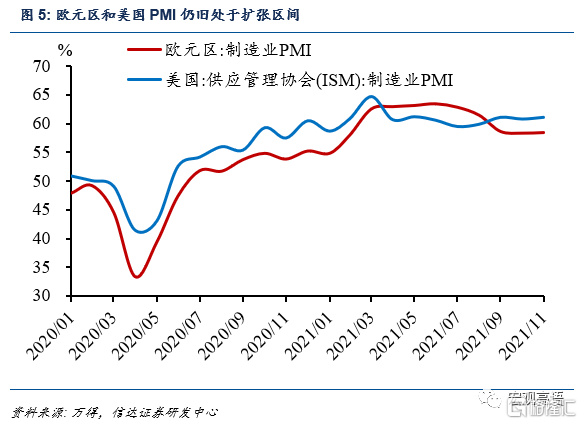

11月出口超预期主要是由欧洲拉动:当下欧洲耐用品消费需求旺盛,但是疫情反复导致生产供应不足,带动我国出口超预期。11月我国出口欧洲的金额同比增速录得33.5%,高于整体出口水平22%。制造业 PMI仍然处于扩张区间录得58.4%和10月58.3%基本持平。此前美国耐用品消费水平在2021年1-6月同比高增长,带动了我国上半年机电类产品整体的高出口,但是当下美国耐用品消费额同比已经回落;相反,欧盟国家对于耐用品的消费水平,在7-11月却出现了前所未有的高增长,反映在欧洲CCFI航运指数远高于其他国家水平;叠加11月份欧洲国内疫情严重,多国遭遇封锁,部分产业生产受到影响,欧盟需要从我国大量进口制造业产品,拉动了本月我国出口超预期。11月我国机电类产品出口37.3%,较上月扩大了8个百分点。

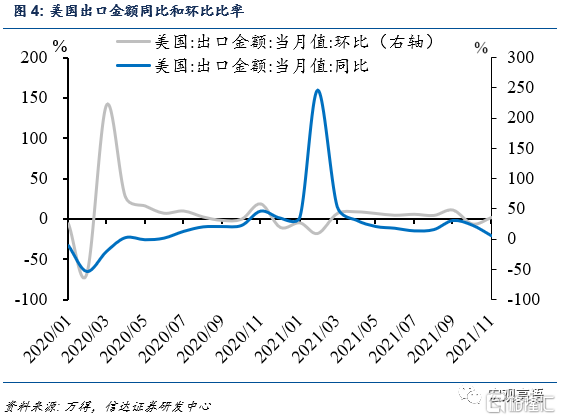

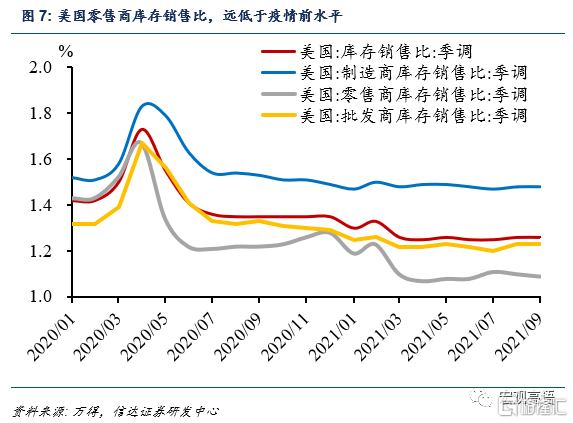

虽然11月我国出口美国同比录得5.3%,但并不能说明美国对中国出口造成拖累。由公式“当月同比=上月同比+本月环比-去年同期环比”,11月对美国低出口同比,主要是由于去年11月高出口环比18.59%造成。虽然11月出口美国两年平均增速录得24%,但主要也是由去年11月46.09%的高同比增长贡献。当下美国仍然存在供应链短缺的问题,制造业零售商库存销售比远低于疫情前水平。新一轮疫情也可能会影响生产运输,对于后续我国的出口造成更多的不确定性,出口的拐点可能延迟到来。

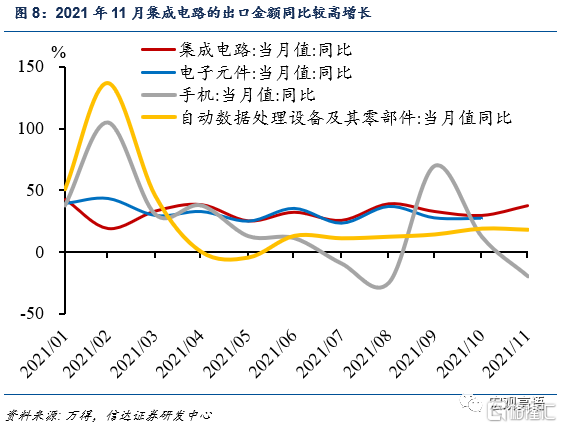

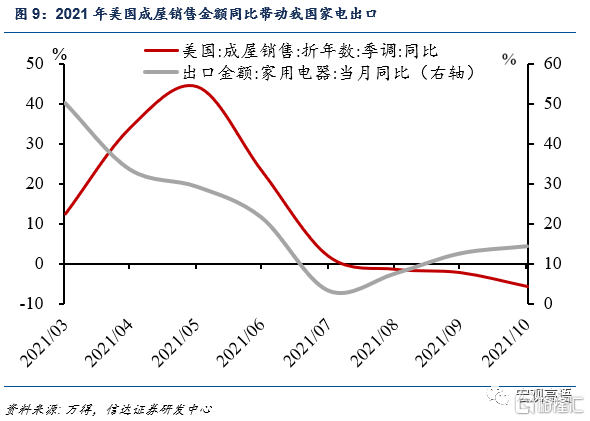

出口方面,今年主要由欧美耐用品生产需求带来的机电类产品强势增长,贡献了我国总出口值一半以上;当下圣诞节的出口效应已经逐步褪去,主要的轻工业品需求已出现大幅回落。2022年1-11月,汽车底盘出口增速最为迅猛,前11个月共计增长108.4%,侧面反映出欧美发达国家制造业生产需求旺盛;相比之下,家电类产品今年1-11月仅增长16.3%。美国2021年二季度住房市场强劲,带动房地产后周期行业消费品的需求,当下房地产市场回调,对于家电等的出口拉动回落。轻工业品方面,此前9-10月圣诞节备货,我国的箱包等轻工业消费品的出口同比高增长,但是11月此类商品出口增速回落,圣诞效应褪去。

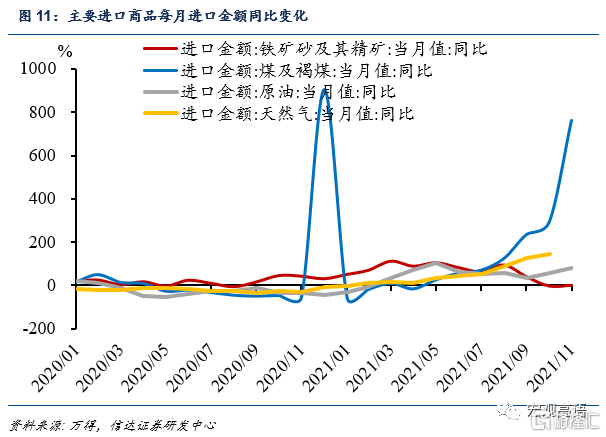

进口方面,除了煤和天然气整体进口出现“量价齐升”,我国前11个月铁矿石、原油、大豆等商品的进口,皆出现“量减少价格抬升”的状态。前11个月,煤的进口量共计2.92亿吨,较去年增加10.6%,进口均价每吨676.9元,上涨39.7%;仅11月,煤的进口量增加198%,进口金额同比增长793%。天然气进口量1-11共计增加21.8%,进口价格上涨20.7%。铁矿砂、原油、钢材的进口量,皆较去年有所减少。

正文

一、本月出口数据为何大超预期?

本月进出口数据再次超预期:本月出口金额同比增长22%,远超预期17.2%,较上月减少了5.1个百分点;本月进口金额同比增长31.7%,远超预期18.2%,较上月扩大了11.1个百分点;两年复合同比的计算方式下,11月我国整体出口增长21.25%,进口同比增长17.36%。

分国别来看,中国对美、欧、东盟和日本的出口增速分别为5.3%、33.5%、12.6%和22.3%;对应的两年复合增速分别为24%、20.4%、9.4%和16%。

整体我们认为,11月出口同比高增长受圣诞等海外节日拉动的影响较弱,主要的轻工业消费品需求已经同比大幅回落,11月出口超预期主要是欧洲出口拉动。11月我国出口欧洲的金额同比增速录得33.5%,高于整体出口水平22%。

欧洲耐用品消费需求旺盛,但是疫情反复导致生产供应不足,带动我国出口超预期。11月欧洲制造业 PMI仍然处于扩张区间录得58.4%和10月58.3%基本持平,耐用品消费额同比增速和欧洲CCFI航运指数,皆出现前所未有的大幅上涨。此前我们在 11 月 5 日发布的文章《繁华终究归于平静——2022 出口展望》中分析,我国作为制造业大国,美国和欧盟都对中国的耐用品(尤其是机电类产品)皆有较高需求。此前美国耐用品消费水平在2021年1-6月同比高增长,带动了我国上半年机电类产品整体的高出口,但是当下美国耐用品消费额同比已经回落;相反,欧盟国家对于耐用品的消费水平,在7-11月却出现了前所未有的高增长(见图1),反映在欧洲CCFI航运指数远高于其他国家水平(见图2);叠加11月份欧洲国内疫情严重(见图3),多国遭遇封锁,部分产业链生产受到影响,欧盟从我国大量进口制造业产品,拉动了本月我国出口超预期。相应的,我国机电类产品出口37.3%,较上月扩大了8个百分点。

美国方面:虽然11月我国出口美国同比录得5.3%,但并不能说明美国对中国出口造成拖累。由公式“当月同比=上月同比+本月环比-去年同期环比”,11月低出口同比,主要是由于去年11月高出口环比18.59%造成。虽然11月出口美国两年平均增速录得24%,但主要也是由去年11月46.09%的高同比增长贡献。

美国劳动就业回归,产业链逐步修复。我国和美国的位于制造业产业链的上中游,因此美国制造业PMI呈现高位复苏,仍然会带动上游我国制造业产品的出口。当下,美国通胀持续也可以看出,由于运输和产业链修复不均衡的问题,美国国内供应仍然处于短缺的状态,整体制造业零售商的库存销售比,仍然远低于疫情之前的水平,仍然需要从中国进口。我们认为,新一轮疫情也可能会影响生产运输,对于后续我国的出口造成更多的不确定性,出口的拐点可能延迟到来。随着美国近几个月停发失业补贴,倒逼劳动力回归市场,整体制造业的PMI就业指数近几个月出现了大幅增长。11月美国制造业PMI持续为61%,较上月仍有扩张,持续3个月都位于60%以上。相应的,美国制造业就业指数逐步显著抬升。

二、本月进出口数据特征

出口方面,今年由欧美制造业拉动带来的机电类产品强势增长,贡献我国今年总出口值一半以上。汽车底盘出口最为迅猛,2022年1-11月同比总共增长108.4%,汽车底盘出口增速最为迅猛,共计增长108.4%,侧面反映出欧美发达国家制造业生产需求旺盛。美国2021年二季度住房市场强劲,带动房地产后周期行业消费品的需求,拉动我国家用电器行业出口,但是当下家电出口金额同比增速已经回落,对于出口的拉动较小。轻工业品方面,此前9-10月,由于圣诞节备货的影响,我国的箱包等轻工业消费品的出口同比高增长,拉动了整体出口水平,但是当下箱包等零部件的同比增速已经出现大幅度回落。当下,防疫物资同比也出现大幅下滑。

具体数据如下:2021年前11个月,我国出口机电产品11.55万亿元,增长21.2%,占出口总值的59%。其中,自动数据处理设备及其零部件(电脑)出口1.47万亿元,增长12.3%;手机出口8225.4亿元,增长6.8%;家用电器5865.1亿元,增长16.3%;汽车(包括底盘)2029.9亿元,增长108.4%。汽车行业产业链链条比较长,对各方面配件的生产要求能力较高。我国,在全球疫情发展的现状下,很多国外企业在物流、生产供应和链条方面都遇到很多问题,但是我国在这些方面还有比较好的优势,产业体系比较完整,配套能力较强,这是我国汽车出口方面呈现高增长的重要的因素。轻工业方面:11月箱包及类似容器,同比增速28%,从10月44%下滑16个百分点。11月家具及其零部件录得1.8%,较10月的14.3%,下降了接近12.5个百分点。

进口方面,除了煤和天然气整体进口的量价齐升,我国前11个月铁矿石、原油、大豆等商品的进口,皆出现量减少价格抬升的状态。2021年1-11月,我国进口铁矿砂共计进口10.38亿吨,同比减少3.2%,进口均价每吨1099.3元,同比较去年同期上涨53.1%;原油共计进口4.67亿吨,同比减少7.3%,进口均价每吨3191.1元,同比较去年上涨39.5%;煤共计进口2.92亿吨,同比增长10.6%,进口均价每吨676.9元,上涨39.7%;天然气进口1.1亿吨,数量共计上涨21.8%,进口均价每吨2772.7元,增长20.7%;大豆共计进口8765.3万吨,减少5.5%,进口均价每吨3558.7元,上涨30.7%;初级形状的塑料3128.5万吨,共计进口减少16.1%,进口均价每吨1.15万元,上涨30.6%;成品油进口2492.2万吨,减少4.5%,进口均价每吨3934.9元,上涨35.6%;钢材进口1326.7万吨,数量较去年同期减少29.6%,进口均价每吨8374.2元,增长47.2%;未锻轧铜及铜材494万吨,数量较去年减少19.9%,进口均价每吨6.1万元,增长36.9%。

风险因素:

全球疫情超预期,中美贸易政策超预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员