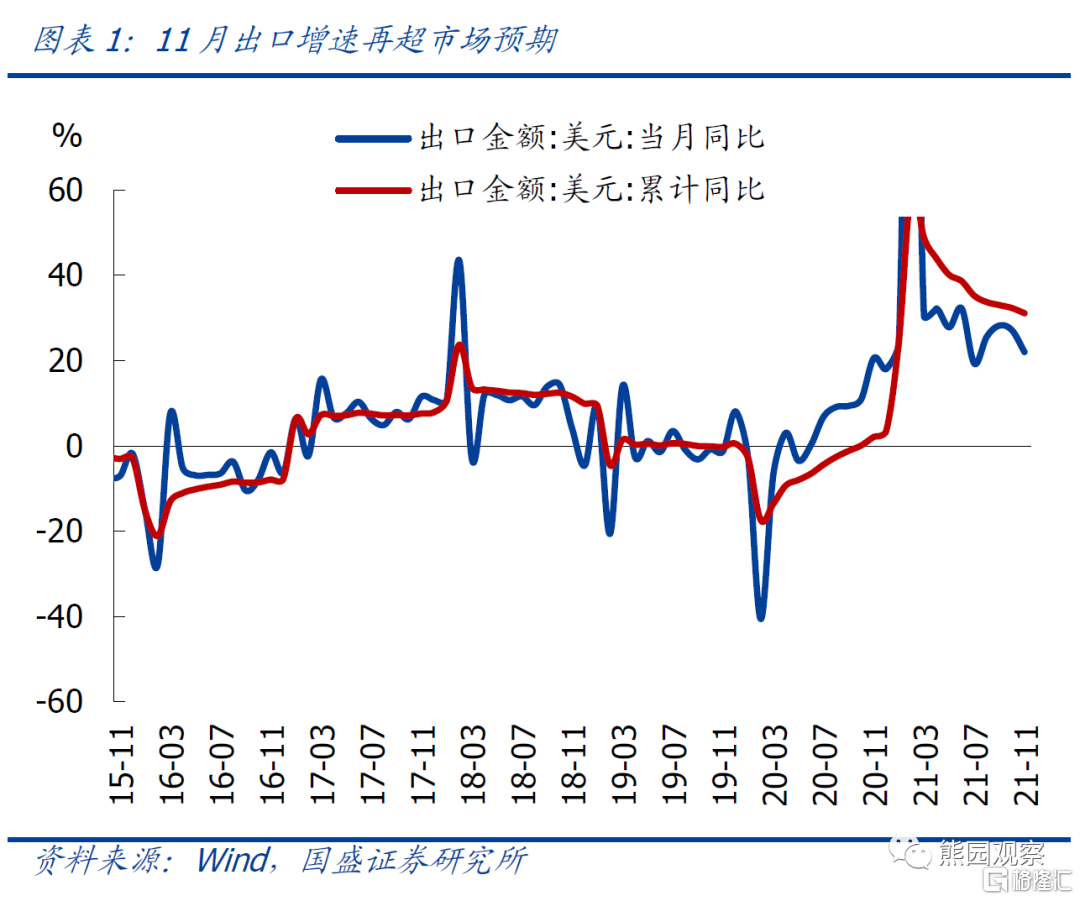

事件:按美元计,2021年11月出口同比22.0%,预期17.2%,前值27.1%;进口同比31.7%,预期18.2%,前值20.6%;贸易顺差717.2亿美元,前值845.4亿美元。

核心结论:

1、强出口延续:11月出口同比好于预期,环比强于季节性,单月出口金额再创历史新高,其中:防疫物资出口反弹,机电产品出口偏强,家具、灯具等竣工链有所回落。

2、归因看,价格仍是主支撑,此前弱化的数量贡献有所转强(应和圣诞备货有关),外需也偏强(11月全球主要经济体制造业PMI回升,韩国11月出口增速创3年来新高)。

3、11月进口同样大超预期,能源进口、价格因素是主要支撑,内需贡献提升。

4、后续展望:2022年出口回落应是基准情形,但不要低估出口的韧性,关注两点:疫情演化(特别是奥密克戎变异株、新冠口服药进展等);我国贸易环境的变化(中美可能的关税减免,RCEP、CPTPP等区域多边合作协议进展等)。

正文如下:

一、价格继续支撑出口超预期,数量贡献边际改善,紧盯海外疫情、生产恢复、竣工情况

以美元计,11月出口金额3255.3亿美元,再创历史新高;同比增22.0%,低于前值的27.1%,高于市场预期的17.2%;环比增8.4%,强于季节性(2010-2019年环比均值为增6.6%)。总体看,价格仍是出口超预期的重要支撑;同时,高频数据显示外需也偏强,包括11月全球主要经济体制造业PMI均有所回升,和我国出口结构类似的韩国11月出口两年复合增速也达到17.2%,创2018年10月以来新高等,均表明外需偏强。

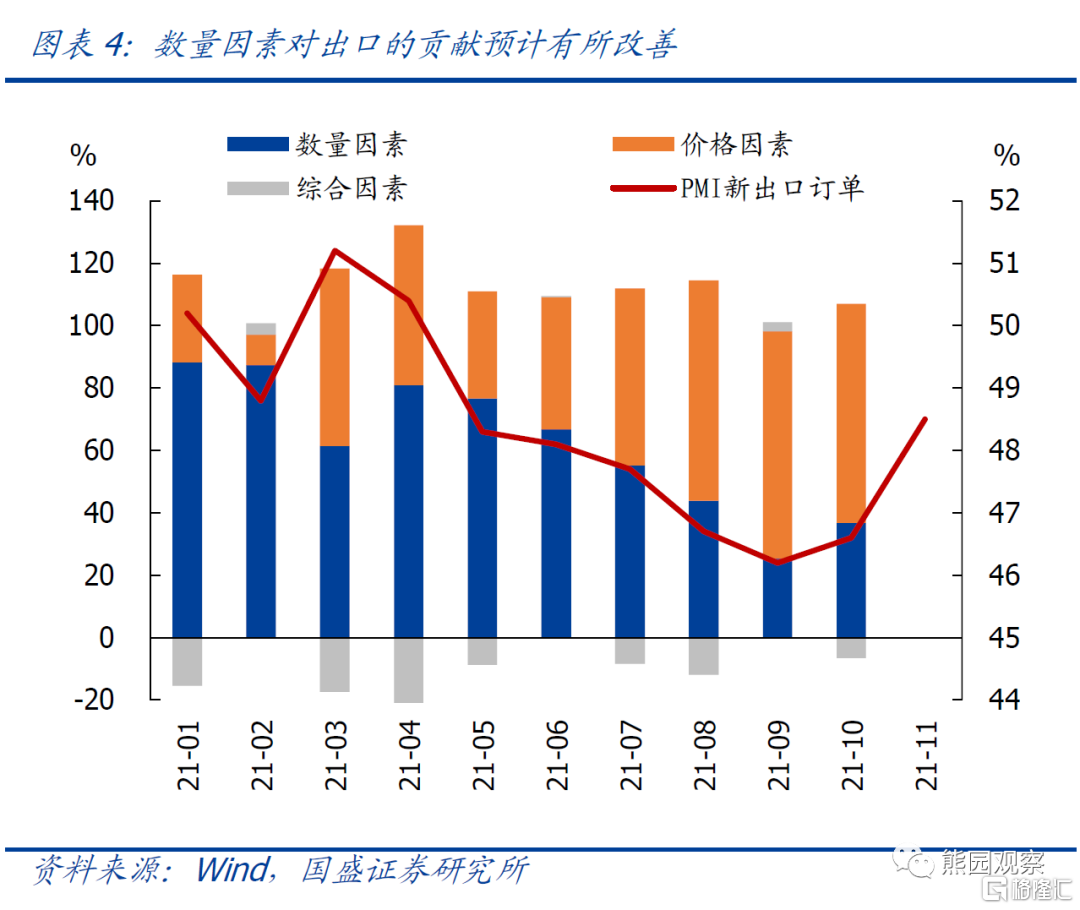

>出口价格方面:价格因素仍是重要支撑,同时数量因素也有所改善。按照我们对HS 8位编码超过7000种出口商品所做的量、价拆分(相比前期报告基础数据有扩展),发现数量对出口的贡献跟PMI新出口订单指数高度相关,10月PMI新出口订单指数小幅回升0.4个百分点至46.6%,数量对出口的贡献同步回升11.5个百分点至36.8%;11月PMI新出口订单指数进一步回升0.9个百分点至48.5%,表明数量因素对出口的贡献预计也将有所提升(11月细分商品的量、价数据预计12月18日更新)。原因上看,数量因素贡献提升应和海外圣诞备货有关。

>出口商品方面:防疫物资出口反弹,机电产品出口偏强,竣工链有所回落。1)由于海外疫情再度反弹,11月塑料制品、医疗器械出口分别环比增10.9%、8.7%,均高于前值和整体环比的8.4%,纺织品(口罩等)出口环比增6.0%,略低于整体环比,但显著高于前值0.7%。2)11月机电产品出口环比增9.0%,指向海外生产恢复,和美国、欧元区、日本等主要经济体11月制造业PMI回升传达的信号一致。3)竣工产业链如期回落,前期报告《强出口还能持续多久?兼谈运价腰斩》中我们指出,考虑到美国新房销售已经连续数月大幅下滑,后续竣工链需求可能趋弱;11月家具、灯具等出口环比增8.2%、5.5%,均低于整体增速。

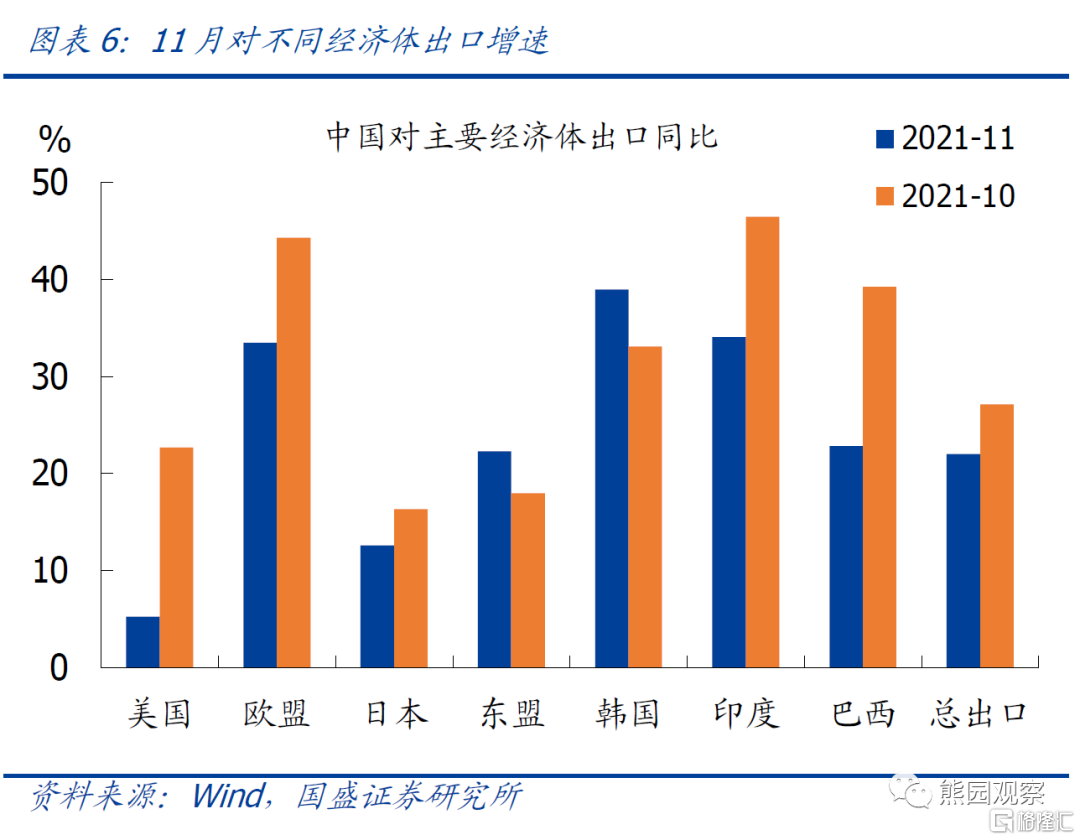

>出口国别方面:11月对美日出口增速低于总体,其中对美出口增速大幅回落17.4个百分点至5.3%,主因去年同期基数偏高(2020年10-11月对美出口同比分别22.5%、46.1%);对欧盟出口同比增33.5%,高于总体增速;对东盟、印度、巴西等新兴市场国家出口均高于总体增速。

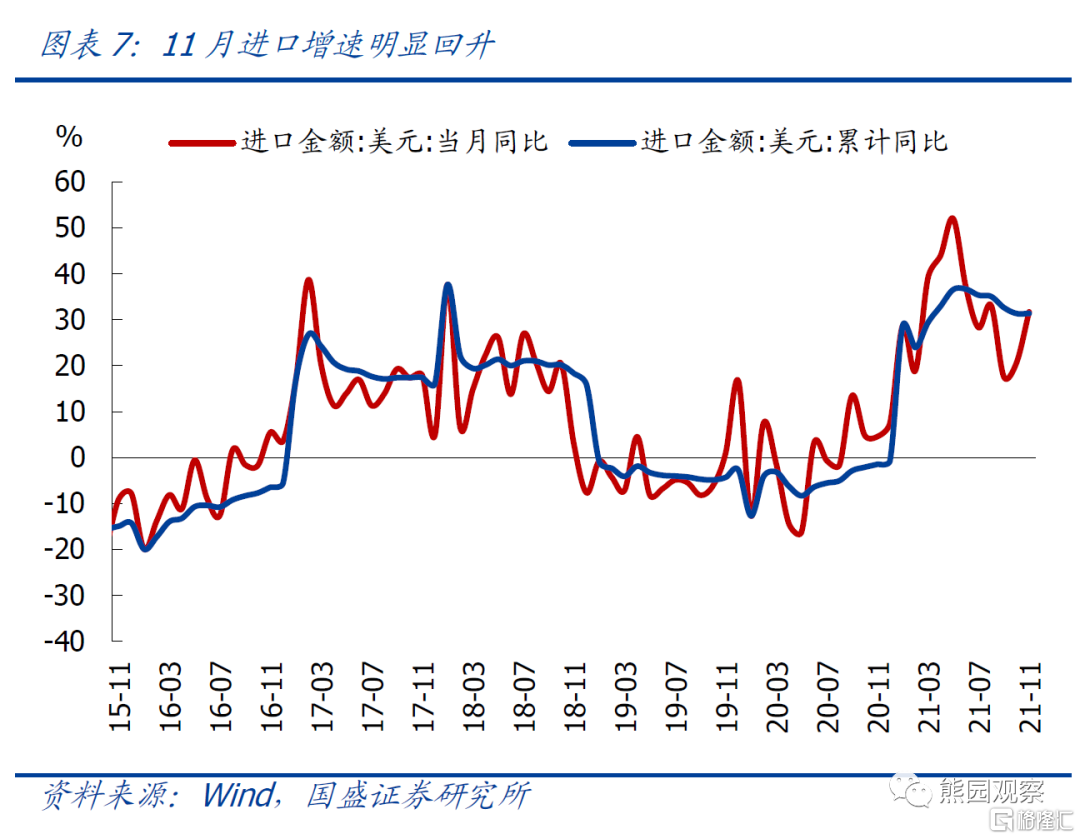

二、进口大超预期,能源进口、价格因素是主要支撑,内需贡献边际上有所强化

以美元计,11月进口金额2538.1亿美元,再创历史新高;同比增31.7%,高于前值20.6%和预期18.2%;环比增17.6%,强于季节规律(2010-2019年环比均值为增9.9%)。总体看,11月进口大超预期,除了价格、汇率等因素外,能源进口大增、内需边际好转也是重要支撑。

>能源进口:11月煤及褐煤、原油、成品油进口分别同比增762.6%、80.1%、102.4%,支撑进口增速约6.8个百分点;换言之,如果剔除这三项,进口金额同比增速将回落至约24.9%。

>内需:11月制造业PMI时隔两个月重回荣枯线以上(50.1%),指向由于地产、限产纠偏,国内经济存在边际改善迹象,意味着内需对进口的支撑边际上可能有所强化。

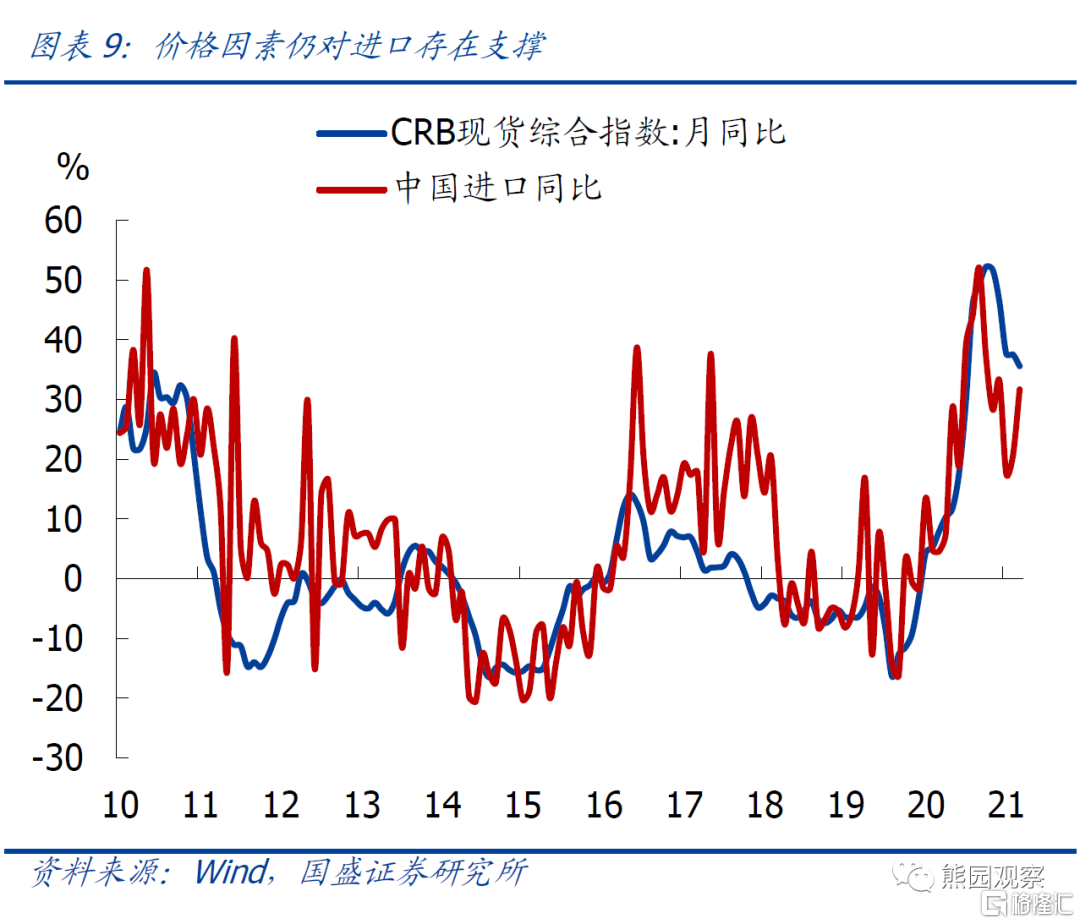

>价格:11月CRB现货指数同比上涨35.6%,表明价格因素仍是进口的重要支撑。

>汇率:11月美元兑人民币月均6.39,同比升值约3.3%,人民币升值对进口仍有支撑。

三、后续展望:继续提示不要低估出口的韧性,关注疫情演化、中美谈判及多边合作协议进展

>出口:维持年度策略《变局与破局—2022年宏观经济与资产配置展望》中的判断,考虑到全球放缓、价格支撑弱化、基数中枢抬升等因素,后续我国出口增速大概率趋于回落,但回落的节奏仍需进一步观察,倾向于认为出口韧性仍然较强。近期比较重要的扰动在于奥密克戎变异株的影响,由于奥密克戎突刺蛋白变异数是前期Delta病毒的两倍以上,世卫组织推测病毒可能进化出了更强的传播性和毒性(具体确认还需检测时间)。如果后续奥密克戎变异株证明传播能力、毒性更强,且能够绕开部分免疫系统,那么全球疫情防控可能再度趋严,中国稳定的供应链对海外厂商具有很强的吸引力,叠加疫情导致的封锁,全球供应链阻塞时间可能延长,出口价格可能延续高位,中国出口可能持续超预期。除此之外,还需关注我国贸易环境的变化,包括中美可能的关税减免,RCEP、CPTPP等区域多边合作协议进展等。

>进口:延续此前判断,当前支撑进口的因素都趋弱化,预计进口可能逐步回落,短期读数在基数支撑下应不会太差。1)能源进口:考虑到煤价回落、产能核增以及国际油价下跌等因素,后续能源进口可能趋降,能源项对进口的支撑可能弱化;2)内需:经济下行压力仍大,Q4 GDP增速可能破“4%”,内需对进口的支撑仍然偏弱;3)汇率:美联储已经转向收紧,国内政策转向稳增长,中美货币政策错位可能加剧人民币的贬值压力,汇率因素对进口的支撑也趋弱化。

风险提示:疫情、中美关系、政策力度等超预期变化。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员