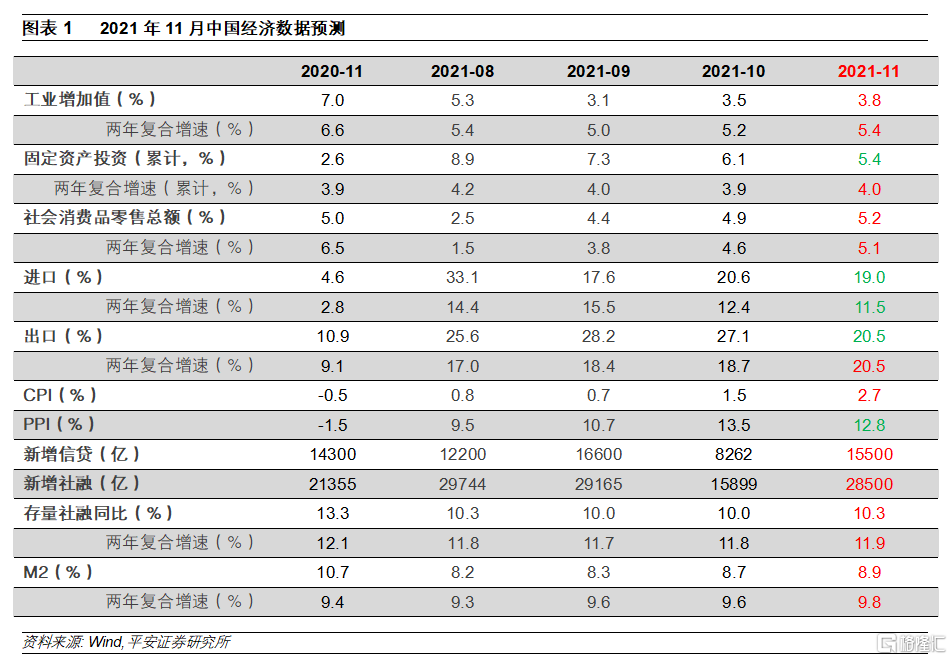

核心摘要

2021年10月政策开始纠偏,能耗双控边际放松,煤炭保供稳价加码,个人住房抵押贷款加快发放,开发商融资也有边际松绑。这一系列政策组合拳使得中国经济面临的“类滞胀”风险在11月降温。经济层面:工业生产较快恢复,“保交房”有望延缓地产投资回落节奏,制造业企业设备更新需求继续释放,基建领域的实物工作量可能正逐步形成,消费延续缓慢恢复,海外新冠新增确诊再度攀升、圣诞消费旺季来临支撑中国出口继续维持高景气,四季度中国经济“小回温”的基础进一步夯实。物价层面:PPI同比见顶回落,基数效应+猪价止跌反弹推动CPI同比较快回升但风险可控,物价剪刀差收敛。“类滞胀”风险降温,使得政策可以更好聚焦于跨周期调节,财政政策适度发力的同时继续为2022年蓄力,货币政策趋松空间也已逐步打开,但短期内还无需“操之过急”。

1、工业增加值:预计当月同比增长3.8%。11月工业生产景气度延续回升,煤炭保供带动采矿业增加值同比有望继续上行。在电力供应短缺缓解、原材料价格大幅下跌和需求短期改善等多重因素的提振下,11月制造业企业的生产较快恢复。

2、固定资产投资:预计累计同比增长5.4%。房地产投资方面,当前开发商预期仍较悲观,但前期积压的住房抵押贷款加快发放,以及政策推动开发商“保交房”,短期有望缓解地产投资增速的下行。制造业投资方面,11月上游商品现货价格大幅调整,有助于加快制造业企业被动设备更新需求的释放。基建投资方面,11月建筑业PMI “供需两旺”,或预示随着“十四五”规划重大项目陆续落地有关,实物工作量可能正逐步形成。

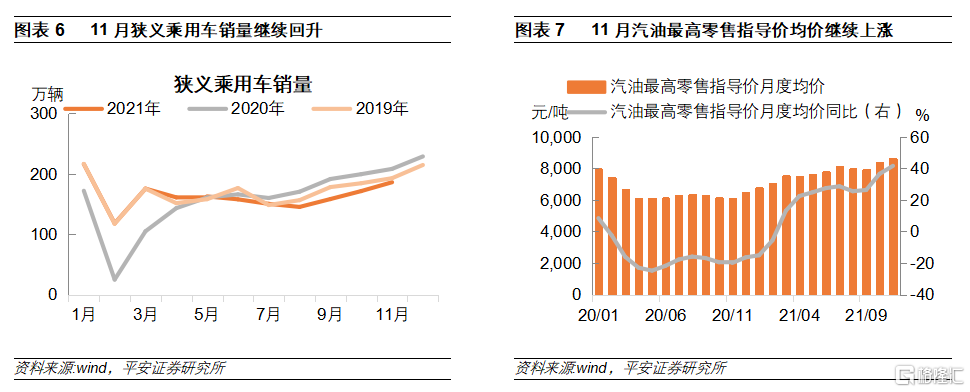

3、社会消费品零售总额:预计当月同比增长5.2%。11月国内汽车零售、石油及制品的增速预计都有回升。不过,11月国内疫情多点扩散,压制服务业消费恢复,餐饮收入同比可能继续回落。

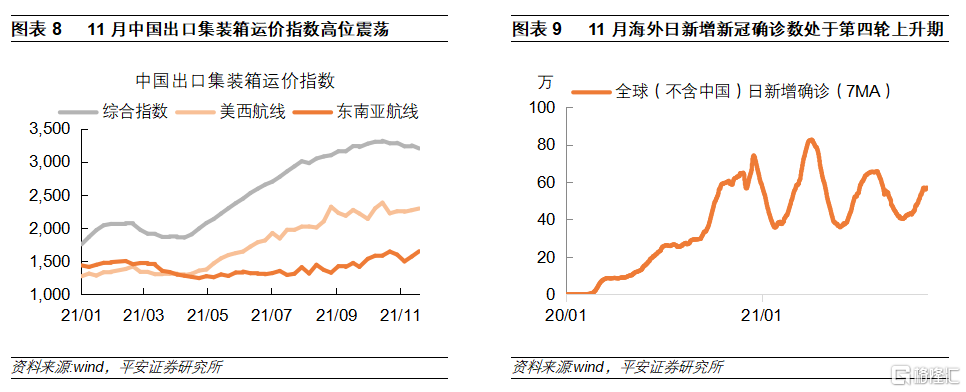

4、进出口:预计进口同比增长19.0%、出口同比增长20.5%。进口方面,统计局制造业PMI进口指数10月和11月持续上升,可能与国内能耗双控政策放松、电力供应短缺缓解后企业扩大生产,以及原油等国际定价大宗商品价格调整,企业增加了原材料的进口有关。出口方面,海外新增确诊病例数处于第四轮回升期、圣诞消费季来临,支撑11月中国出口继续维持高景气。

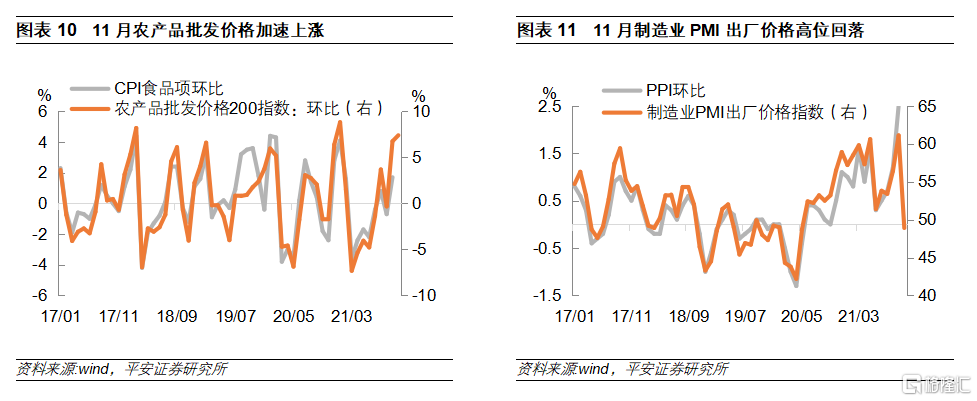

5、物价:预计CPI同比2.7%、PPI同比12.8%。CPI方面,11月22省市猪肉月度均价环比上涨24.0%,带动农产品批发价格指数加速上涨。11月服务业PMI销售价格指数跌破荣枯线,服务业涨价压力短期可能缓和。PPI方面,根据制造业PMI出厂价格指数和PPI环比的相关性,估算11月PPI同比为12.8%,和CPI同比的剪刀差明显收敛。

6、金融:预计新增信贷15500亿,新增社融28500亿,存量社融同比10.3%,M2同比8.9%。前期积压的住房抵押贷款加快发放,预计11月新增居民中长期贷款将继续超季节性。11月BCI企业融资环境指数和票据利率均值均环比回落,或折射出商业银行加大对企业信贷投放的动力不足,继续通过票据冲量,新增非金融企业中长期贷款可能继续偏弱。预计11月社融口径的政府债券+企业债券融资可能在9500亿左右。

一

工业增加值:生产景气继续改善

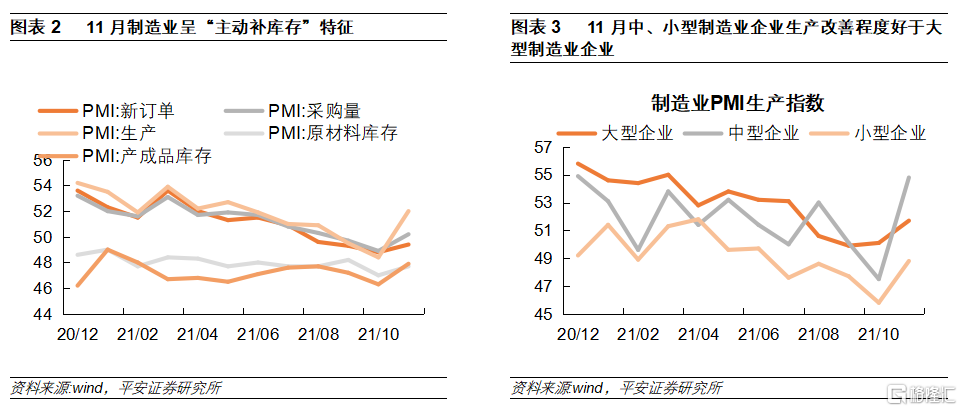

11月工业生产景气度继续改善。一是,在煤炭保供的带动下,采矿业增加值同比有望继续上行。采矿业尤其是煤炭开采业是10月工业增加值同比回升的主因。11月煤炭保供稳价政策继续加码,国家发改委数据显示,截至11月25日,11月中下旬电厂日均供煤达到860万吨,最高达到943万吨历史峰值,日均供煤大于耗煤近200万吨。根据国家发改委的预测,今年11月底电厂存煤或将超过去年同期达到历史最高水平。二是,11月制造业生产较快恢复。从11月统计局制造业PMI各分项指数看,在电力供应短缺缓解、原材料价格大幅下跌和需求短期改善等多重因素的提振下,11月制造业生产经营呈“主动补库存”特征。其中,生产指数环比提高3.6至52.0,对比来看过去10年同期环比平均仅提升0.2。分企业类型看,中、小型制造业企业PMI生产指数分别环比提高7.3和3.0,均明显高于大型制造业企业PMI生产指数的环比升幅1.6,这印证了上游保供稳价的同时,对中下游企业生产的压制减弱。

利用工业增加值定基指数环比的季节性规律,结合11月工业生产实际情况,估算11月工业增加值同比为3.8%。

二

固定资产投资:保交房+重大项目落地有助推

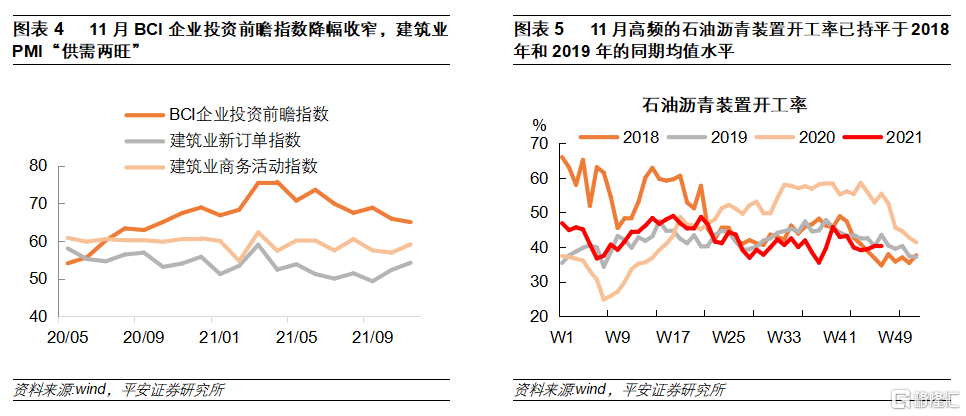

基于固定资产投资单月环比的季节性规律,结合11月建筑业PMI“供需两旺”的实际,估算得今年前11个月固定资产投资累计同比为5.4%,两年平均增速为4.0%。其中,房地产投资方面,当前开发商预期仍较悲观,但地产调控纠偏,对短期施工或有正向推动:一是,前期积压的住房抵押贷款申请加快发放。央行公告显示10月新增个人住房贷款3481亿,比9月多增1013亿,这给处于融资困境中的开发商带来一定增量资金;二是,开发商“保交房”。头部房企信用事件后,地方政府和购房者对期房能否交付的担忧普遍升温,地方政府纷纷加强了对预售金的管理。诚然这加剧了开发商的资金紧张,但对开发商加快存量项目竣工也能起到积极引导作用。为缓解开发商资金紧张,近期成都等城市下调了预售金冻结比例,越接近完工冻结比例越低。我们认为,相关举措短期将推动保交房,虽不一定能扭转地产投资收缩的趋势,但可缓解增速下行的节奏。制造业投资方面,保供稳价政策加码后,11月上游商品的现货价格大幅调整,在推动中下游企业生产恢复的同时,也有助于加快被动设备更新的需求释放。11月BCI企业投资前瞻指数从65.9下滑到65.0,但环比降幅较上月的2.9明显收窄。基建投资方面,11月建筑业PMI商务活动指数和新订单指数均环比回升,“供需两旺”的支撑除保交房外,也与“十四五”规划重大项目陆续落地有关,实物工作量正在逐步形成。高频的石油沥青装置开工率,11月已和2018年、2019年的同期均值持平。

三

社会消费品零售总额:汽车和成品油消费延续回温

结合社零环比的季节性规律和今年实际情况,估算11月社会消费品零售总额同比增长5.2%。限额以上商品零售额同比的波动主要由汽车、石油及制品这两类贡献。汽车方面,根据乘联会预测,11月全国狭义乘用车销量预计为186万辆,同比下降10.6%,较10月的跌幅14.0%继续收窄。石油及制品方面,11月布伦特原油活跃合约期货价格在美国联合石油消费国战略储备投放、欧洲疫情反弹和Omicron病毒扩散等多重利空压制下,从月初的83.5美元/桶下跌至月末的70.2美元/桶。在现行定价机制下,11月国内成品油价格调降一次,但全国汽油月度均价仍从10月的8332元/吨上涨到8610元/吨,月度均价同比则从36.5%提高至41.6%。因此,预计11月限额以上企业的汽车、石油及制品类的零售额同比增速将有所回升。不过,11月国内疫情多点扩散,压制服务业消费恢复,餐饮收入同比可能继续回落。

四

进出口:高景气延续

在季调环比均值的基础上,结合11月进口和出口的景气度,估算得11月中国进口和出口同比增速分别为19.0%和20.5%。

进口方面,统计局制造业PMI进口指数10月和11月持续上升,可能与国内能耗双控政策放松、电力供应短缺缓解后企业扩大生产,以及原油等国际定价的大宗商品价格调整,企业增加了原材料的进口有关。11月上旬八大枢纽港口内贸集装箱吞吐量同比-12.0%,虽较10月的增速中枢回落,但两年平均同比较10月中旬和下旬是回升的,也或预示着11月中国进口继续有韧性。出口方面,统计局制造业PMI同样已连续回升2个月,海外新增确诊病例数处于第四轮回升期、以及圣诞消费季来临是主要推动力。分行业看,11月医药、汽车、电气机械器材等行业新出口订单指数均比上月高3以上,且升至扩张区间,表明海外疫情扩散继续延长中国出口的景气时间。中国出口集装箱运价指数11月高位震荡,美西航线和东南亚航线小幅上涨,也能印证中国出口的强韧性。

五

物价:剪刀差收敛

通过高频数据和环比均值相结合的方法,测算得11月CPI同比为2.7%。食品价格方面,农产品批发价格指数月度均值加速上涨,11月环比上涨7.4%,是今年2月至今涨幅最大的。其中,猪肉、水果、鸡蛋和蔬菜四种农产品,11月批发价均价分别环比上涨了20.5%、6.3%、6.3%和5.5%。值得注意的是,本轮猪肉价格反弹,或将在11月CPI猪肉项环比上得到明显体现:10月22个省市猪肉平均价的月度均值为19.7元/公斤,环比下降6.5%,但11月反弹到了24.0元/公斤,环比涨幅达24.0%。非食品价格方面,前文分析过,11月国内成品油虽调降一次,但汽油月度均价同比仍从前值36.5%提高到41.6%,预计CPI能源消费相关分项的同比仍将上行。国内疫情多点扩散,压制服务消费恢复,11月服务业PMI销售价格指数从52.0下滑到49.6,跌破荣枯线,服务业涨价压力短期可能缓和。

预计11月PPI同比为12.8%。2016年以来的数据显示,PPI环比和制造业PMI出厂价格指数有很强同步性,两者拟合效果较好。11月统计局制造业PMI出厂价格指数为48.9,使用环比累乘法可计算得11月PPI同比为12.8%,和CPI同比的剪刀差较快收敛。

六

金融:社融增速回升

预计11月新增信贷1.55万亿,新增社融2.85万亿,存量社融同比10.3%,M2同比8.9%。

先看信贷。居民贷款方面,今年8-10月单月的商品房销售额两年平均同比分别为1.6%、-1.2%和-2.1%,房地产销售持续降温。不过,因房地产调控政策纠偏,前期积压的住房抵押贷款加快发放,预计11月新增居民中长期贷款将继续超季节性。企业贷款方面,11月BCI企业融资环境指数降至43.9,创2020年5月至今的新低;1个月期的国股银票转贴现利率也呈现出同样的走势,11月整体持续回落,月度均值为1.70%,环比和同比分别下降34bp、71bp。一个可能原因是,房地产这一中国传统的信用加速器其信用风险上升、抵押品功能减弱,令商业银行加大对企业信贷投放的动力不足,从而通过票据冲量。结合季节性规律,预计11月新增信贷15500亿。

再看债券。政府债券方面,11月地方债总发行和净融资均有所回落,分别为6804亿元、5257亿元;国债净融资约为2000亿,环比增加600亿。信用债方面,据Wind统计,今年11月信用债(企业债+公司债+中期票据+短期融资券+定向工具)净融资3088亿,较10月环比增加近2500亿。两者加总,11月社融口径的政府债券+企业债券融资规模可能为9500亿左右。

预计11月存量社融同比将从10.0%回升到10.3%。考虑到居民住房抵押贷款出现边际宽松迹象,预计11月M2同比将进一步提高到8.9%

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员