临近年末,我们可以逐步对今年的利率走势做个复盘,并对明年的市场做个展望。从逻辑上看,一年内影响债券市场的还是大的宏观经济和通胀,资金等因素的变化趋势。一些事件型的冲击,只要不影响经济和通胀的趋势,对债券市场只是产生短期的扰动,所以从中期角度看,并不重要。

由于这几年受到疫情的扰动,很多宏观数据出现了大起大落,一方面是因为基数的原因,另外也是因为政策时而放松,时而收紧。即使每年市场对数据预测有分歧,但在巨大的基数效应的影响下,可能整体趋势的预测是没有大的分歧的,更多分歧在于具体的水平。那么究竟是大趋势影响市场,还是具体数据的水平影响市场?我们认为是前者。

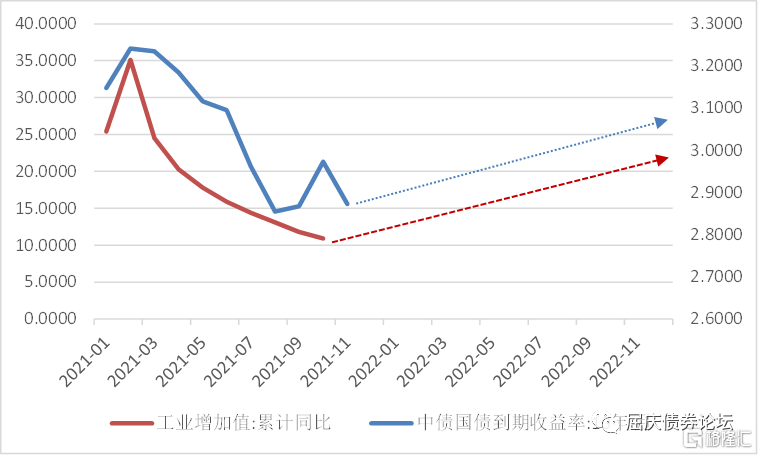

(1)从经济趋势看。今年由于去年经济增速的基数问题,年初市场判断今年的经济增速为前高后低,实际走势也确实如此。债券利率趋势也很好的匹配了经济前高后低的趋势。展望明年,同样因为高基数的原因,即使市场对明年GDP的绝对水平预期有差别,但是形态上差别不大,都是前低后高。

现在市场对明年1季度经济同比数据为最差的预期是非常强,因为今年基数高,明年1季度GDP从同比数据上看肯定是最差的。但如果市场有这个预期,利率不会等一季度再去寻找底部,一般都会提前反应。

而且,考虑到基数的扰动,市场会更看重经济的环比趋势。最近经济数据环比已经开始改善。综合而言,从经济趋势看,目前利率处于寻底的过程。最近海外疫情的加剧,实际上推动了利率的寻底速度。而伴随着明年经济的逐步改善,债券从趋势上看,可能面临调整的压力。

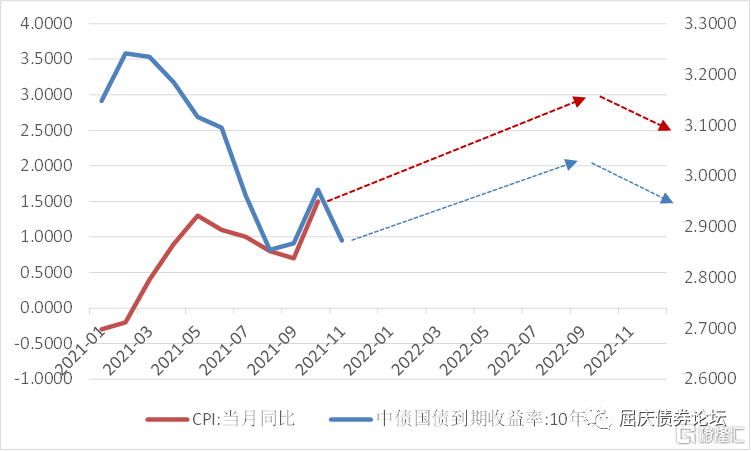

(2)从通胀来看。客观是讲,最近几年市场不太看重通胀数据对债券的影响。今年不管是PPI还是CPI,都是逐步回升,但确实对债券市场的影响并不大。

此前fed也不太看重通胀因素,认为高是暂时的。最近鲍威尔也改口了,这说明fed已经把通胀的权重提高了。因此,我们认为,明年通胀对债券的影响力度也会较此前更大一些。PPI同比虽然已经见顶,未来下降的趋势也只是因为基数原因带动,明年大部分时间都可能维持在5以上波动,只是到年底回落到0附近。而CPI会从目前保持上行趋势到明年的9月份,随后下行,高点可能会突破3%。

因此,我们认为单纯从通胀的角度看,至少在明年四季度之前,市场还是处于通胀的环境之中,这对债券而言,并非是好消息,通胀因素对债券市场的影响也会越来越大。

图2:明年CPI先上,到4季度回落(虚线部分为预测的趋势)

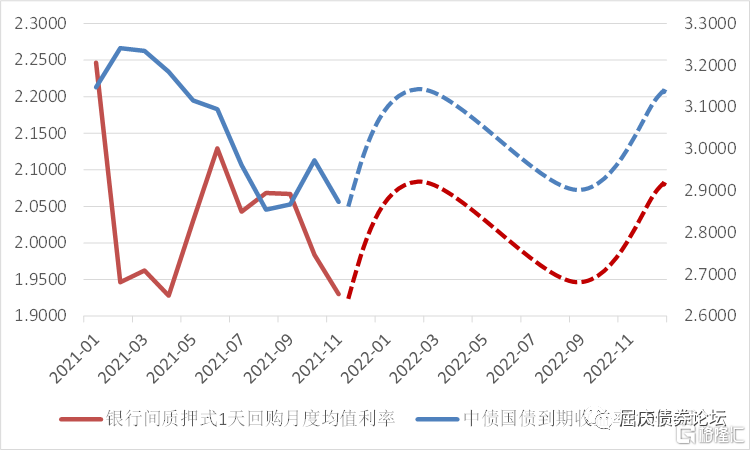

(3)从资金角度看债券市场。今年以来,7天回购波动平稳,基本体现了大的货币政策是“稳”的态度。变化更大的是1天回购利率,它的波动体现了在“稳”的大趋势背景下,不同阶段货币政策的细微调整。目前1天回购利率的月度均值处于较低的水平。如果央行不能降低OMO利率,未来1天回购利率进一步下行的空间几乎没有,那么短期利率也很难在下行,这恰恰证明了目前利率底部的特征。

当然,明年1天回购的波动性还是客观存在的,这也是造成利率波动的原因之一。

图3:如果央行不降息,资金底部很难向下突破(虚线部分为预测趋势)

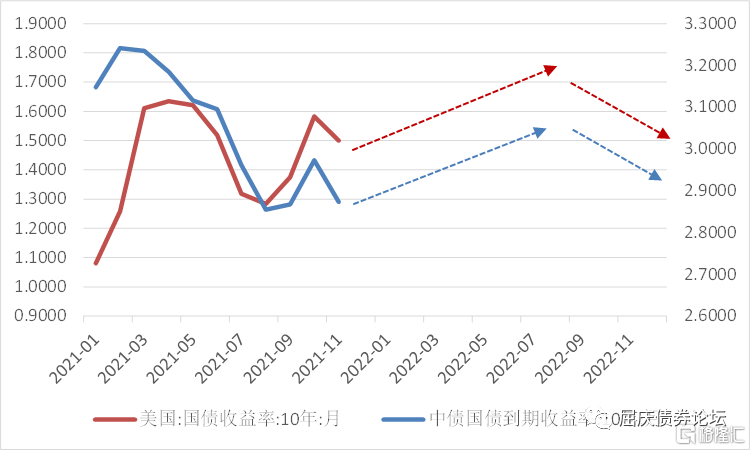

(4)从海外利率的角度看。从趋势看,今年以来,美债和中国国债的利率趋势的匹配度很高,虽然其中的驱动因素并不完全一样。从明年的角度看,只要疫情不出现更大的意外,疫情缓和仍是趋势,叠加美国通胀的压力,fed明年进入加息周期还是大概率事件。

目前不好判断的是fed具体在何时加息。但只要加息没有落地,加息预期都会推动美债利率的反弹。也许等到加息落地之后,美债利率才有可能再度回落。因此,我们认为至少上半年,美债利率还是有上行的压力,并对我们的债券形成压力。

图4:美债利率可能先反弹后下降(虚线部分为预测的趋势)

综合而言,从关键的几个宏观和微观数据看,宏观数据可能呈现前低后高的趋势;资金利率也已经出现底部状态,如果央行不降息,很难再低;美债利率至少在明年加息之前面临上行的压力(加息最早是明年6月份),因此从这些大的方面看,目前利率已经处于寻底的过程,明年上半年债券市场利率面临调整的压力,机构要注意未来债券市场面临的调整风险。

回到短期市场,市场对海外疫情造成的风险偏好大幅下行,已经有所钝化。而房地产股票和基建股的反弹,叠加黑色系期货的反弹,都说明风险资产已经开始修复过于悲观的经济预期,这也是债券市场投资者需要警惕的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员