伴随着稳增长预期加强,我们认为今年受到上游原材料涨价、下游需求疲弱、经济增长预期较差影响而受到估值、盈利双重挤压的中下游板块的配置价值凸显。我们建议未来3-6个月关注如下主线:

1) 高景气成长产业链叠加政策支持仍然是超额收益的主要来源。

2) 产业周期有望进入拐点的相关行业。

3) 继续关注消费及其他存在复苏空间的产业。

2021年12月行业配置策略主线: 上游跌价及新冠新形势下的行业配置

配置表现

上期(11月1日~11月29日),我们建议超配的行业等权指数上涨2.2%,跑赢基准(沪深300指数)3.0ppt,低配行业等权指数下跌10.3%,跑输基准9.5ppt;中金行业配置精选组合上涨4.1%,跑赢基准4.9ppt。截止11月29日,我们超配的行业等权指数距离2013年框架建立以来上涨238.5%,低配行业等权指数下跌22.8%,同期沪深300涨幅95.8%;中金行业配置精选组合2021年3月15日成立以来相对沪深300指数的超额收益约38.9%。

配置主线:政策可能逐步发力,配置向政策预期及中下游倾斜。

伴随10月底上市公司三季度盈利数据公布完毕,11月市场加大对于政策稳需求的关注度,中观环境有如下变化值得注意:

1) 稳需求政策可能逐步发力。近期两个事件值得重点关注:一是11月18日李克强总理在经济形势专家和企业座谈会上重提“六稳”“六保”;二是央行发布三季度货币执行报告,对经济形势的表述侧重“稳增长”。这可能意味着稳增长正在逐步成为政策共识。我们认为,过去一个月内政策方向正在逐步确认,伴随着年底中央经济工作会议的临近,政策如何面对中国经济增长的各项挑战,可能仍是影响市场表现的关键因素。我们认为相对更宽松的货币政策和更加积极的财政政策有望在经济增速下行的过程中起到支持作用,而直接受益于这一宏观政策组合的相关行业可能会有所表现。

2) 上游原材料价格压力缓解,关注中下游利润率恢复。10月以来,在政策调控力度不断加大的背景下,国内供应和需求关联性较强的煤炭、钢铁等多个商品品种价格出现明显回落,原材料价格基本稳定,关于“滞胀”的担忧也伴随着上游价格上涨压力缓释有所平复。我们认为对于国内生产的上游原材料品种,今年导致价格上涨的主要原因之一来自于政策对于生产端的调控,但在经济增速相对较低、“双碳”逐渐深化并着重于长期结构调整的背景下,上游产品涨价空间有限,国内的工业品价格的压力有望持续得到消化。另一方面,我们观察到市场对于2022年农产品的价格上涨给予了较高的关注度,而近期也有多家消费品公司对产品进行提价。我们认为温和的消费品物价上涨可能体现价格传导通道疏通,经济良性循环,可能带来中下游行业的利润空间释放。

3) 海外疫情变种及内地疫情反复再起。新冠病毒在南非出现的“奥密克戎”病毒变种的发现再度在全球资本市场引发震荡,日本、英国等多个国家已经出台了相关的行政措施。中国相对独立且有效的防疫措施和较高的经济内循环程度下,A股市场在全球疫情发酵的过程中相对于其他经济体更有韧性。此外,近期长三角、内蒙古等多个省市再度出现零星本土病例,我们仍然提示投资者关注国内外疫情的进展、新型病毒变种的特性以及未来的防疫及边境开放进程。

配置上,伴随着稳增长预期加强,我们认为今年受到上游原材料涨价、下游需求疲弱、经济增长预期较差影响而受到估值、盈利双重挤压的中下游板块的配置价值凸显。我们建议未来3-6个月关注如下主线:

1) 高景气成长产业链叠加政策支持仍然是超额收益的主要来源。伴随着政策拐点临近,我们判断“稳增长”目标下宏观财政支出有望更为积极。在传统的地产基建空间有限的前提下,我们提示投资者寻找产业本身景气度较高、符合政策长期目标或短期财政方向的相关产业。我们着重推荐符合“碳中和”政策目标的新能源产业链中与电网升级改造产业链相关的环节,以及产业升级趋势中汽车“电动化、智能化、国产化”进程中有望快速发展的国产零部件等。

2) 产业周期有望进入拐点的相关行业。我们判断明年伴随大宗商品价格压力缓解、中下游产业链的景气度有望得到提升,我们提示投资者关注相对弹性更大、需求恢复较好的制造业板块,包括汽车零部件等。此外,伴随生猪产能有望于明年见顶,我们提示投资者关注农林牧渔等景气度即将迎来拐点的相关行业。

3) 继续关注消费及其他存在复苏空间的产业。我们认为当前消费板块的估值调整已经相对充分。长期来看,“衣食住行康乐”等各个领域消费升级的大趋势并未发生变化。我们推荐前期受政策及市场悲观预期估值相对消化较为充分的酒类、速冻食品等相关行业。

12月行业配置主要调整

上调农化、汽车及零部件、其他必选消费、农林牧渔;下调建材、半导体行业。

12月行业配置结论

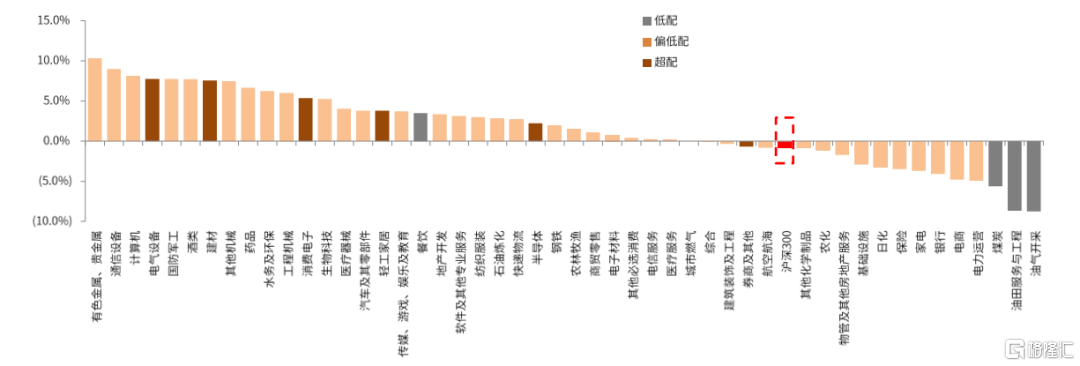

超配电气设备、消费电子、轻工家居、券商及其他、汽车零部件;低配煤炭、油田服务与工程、油气开采、酒店旅游、餐饮。

图表:2021年11月期行业表现

资料来源:Factset,Wind,中金公司研究部 (数据截至2021年11月29日)

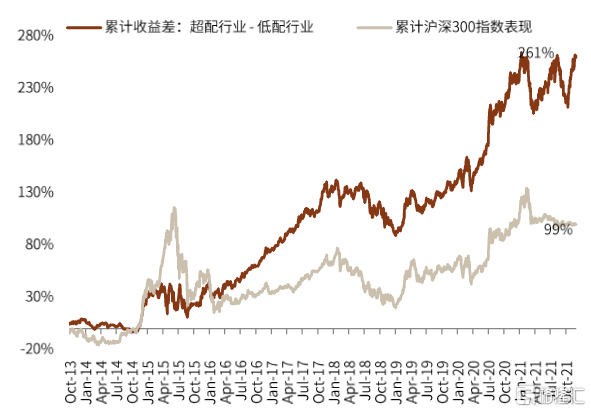

图表:中金超配行业等权指数自2013年以来上涨238.5%,2021年3月15日月度频率调整来上涨15.9%

资料来源:Factset,Wind,中金公司研究部 (数据截至2021年11月30日)

图表:超配行业和低配行业累计收益差自2013年以来达到261%

资料来源:Factset,Wind,中金公司研究部 (数据截至2021年11月30日)

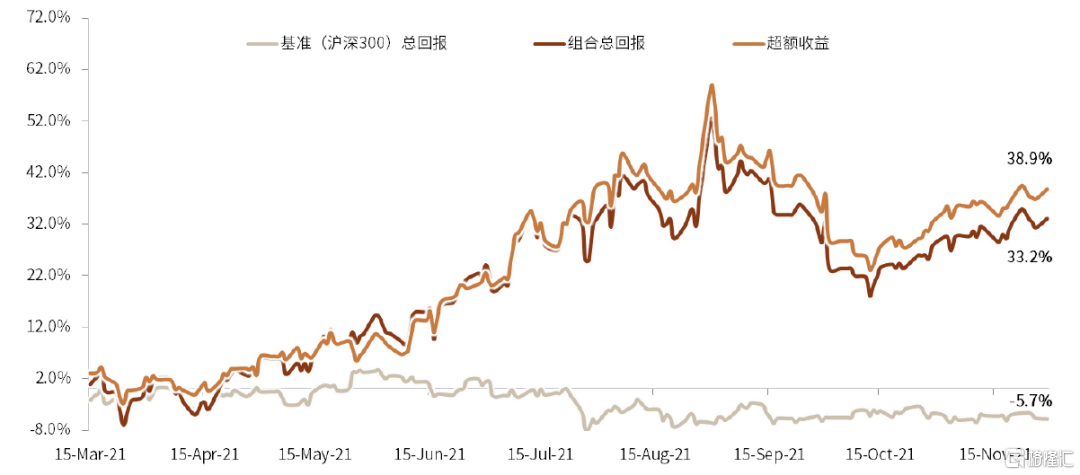

图表:中金A股行业配置精选组合成立(2021年3月15日)至今超额收益38.9%

资料来源:Factset,Wind,中金公司研究部 (数据截至2021年11月29日)

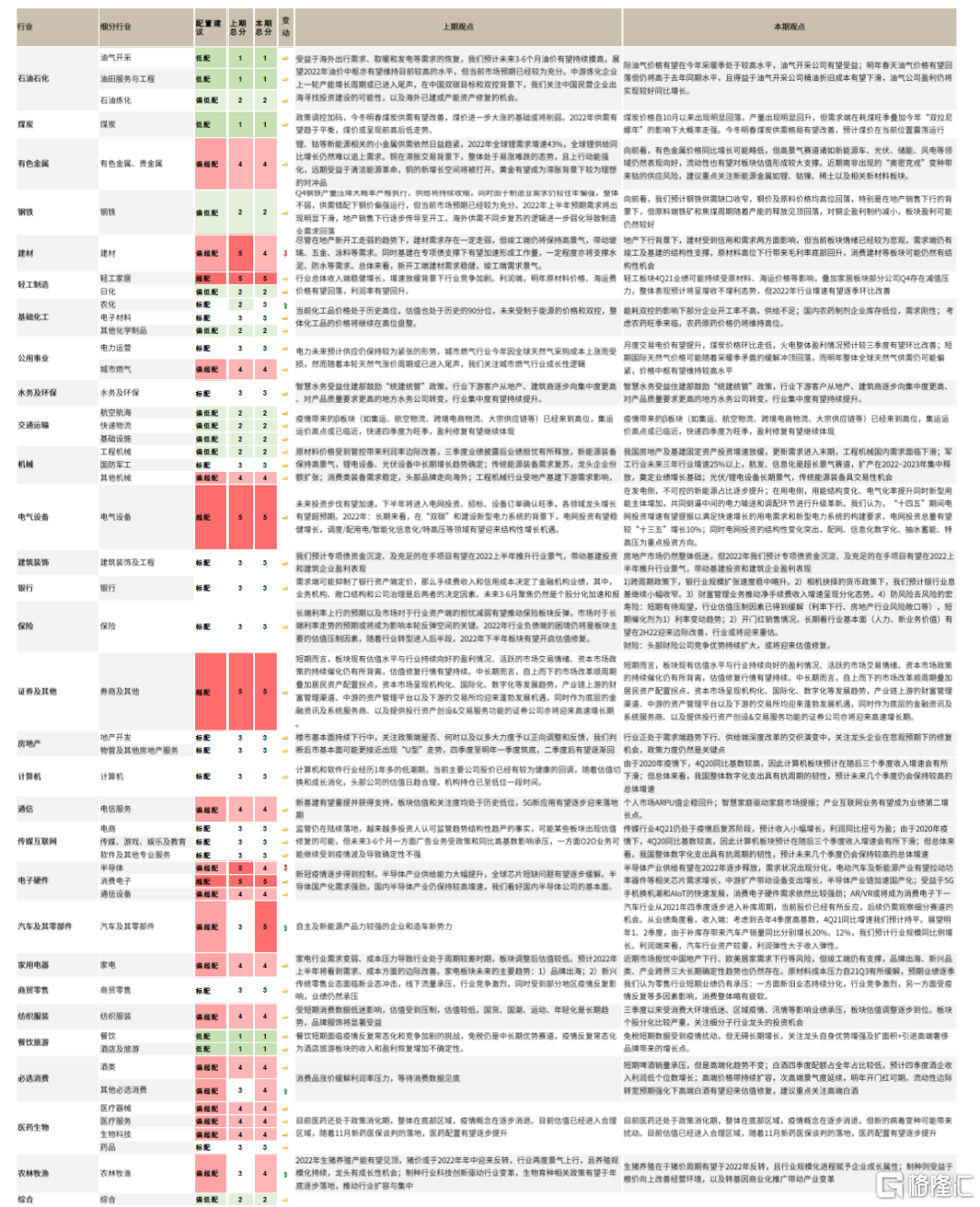

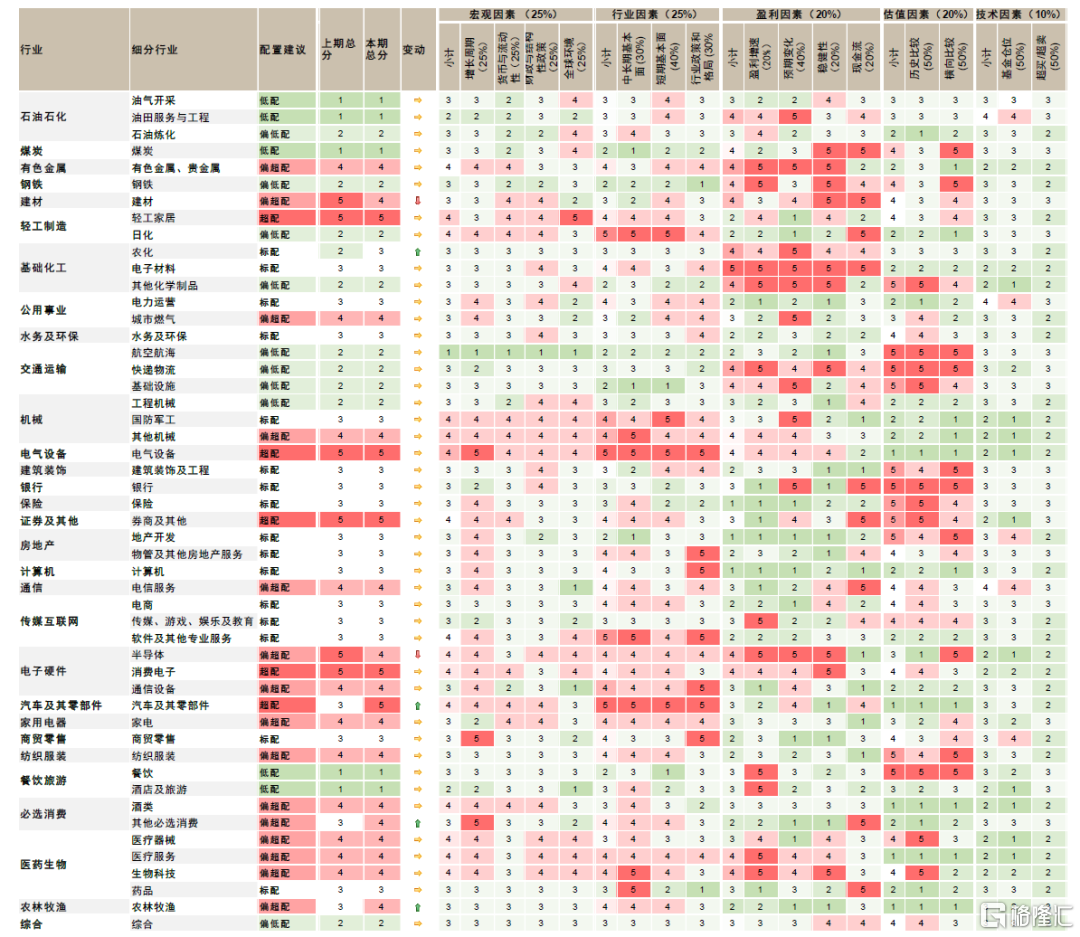

图表:中金A股行业配置12月观点变化

资料来源:中金公司研究部

图表:中金A股行业配置12月观点及细分小项

资料来源:Factset,Wind,中金公司研究部 (数据截至2021年11月30日)

图表:A股各板块基本面情况

资料来源:Factset,Wind,中金公司研究部 (数据截至2021年11月28日,市场一致预期)

细分行业动态

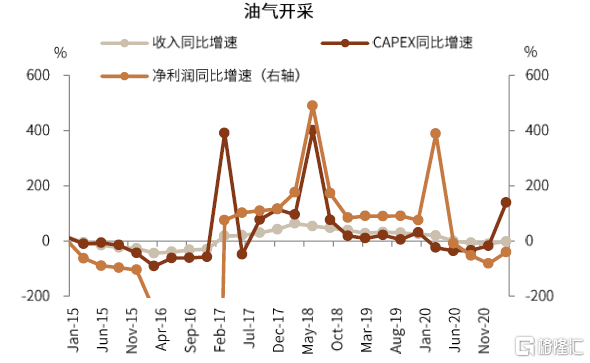

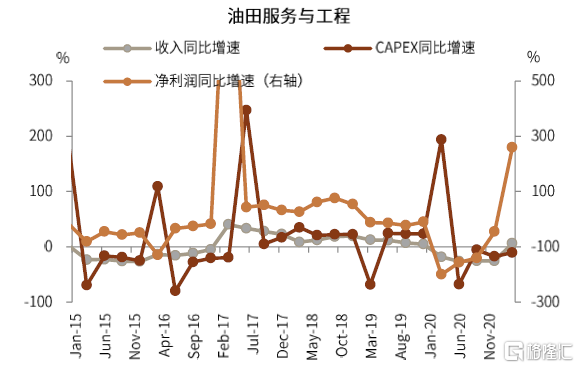

石油石化:“奥密克戎”变种降低需求预期

近期全球冷冬预期上升,我们预计国际油气价格有望在今年采暖季处于较高水平,易涨难跌,油气开采公司有望受益,但“奥密克戎”病毒变种对于明年全球的工业生产恢复及原油需求量的预期再度带来较大不确定性,造成国际油价大幅波动。

基准情形下,我们预计明年春天油气价格有望回落但仍将高于去年同期水平,且得益于油气开采公司桶油折旧成本有望下滑,油气公司盈利仍将实现较好同比增长。但一方面,病毒可能对于原油需求带来尾部风险,同时全球原油供给持续恢复,叠加多国释放石油储备、OPEC+持续增产,我们认为未来原油供需缺口将继续收敛,油价波动可能趋于放大,仍需关注供应影响、物价超预期上升等基准预期外的事件影响。而石油炼化行业景气度可能见顶回落,化工品价差有望呈收窄趋势,盈利增速或将放缓,主要依靠个别龙头企业产能增量带来利润增长。我们维持油气开采、油田服务行业低配配置建议及石油炼化偏低配配置建议。

图表:油气开采行业财务数据

资料来源:Factset, Wind,中金公司研究部

图表:油田服务与工程行业财务数据

资料来源:Factset, Wind,中金公司研究部

图表:石油炼化行业财务数据

资料来源:Factset, Wind,中金公司研究部

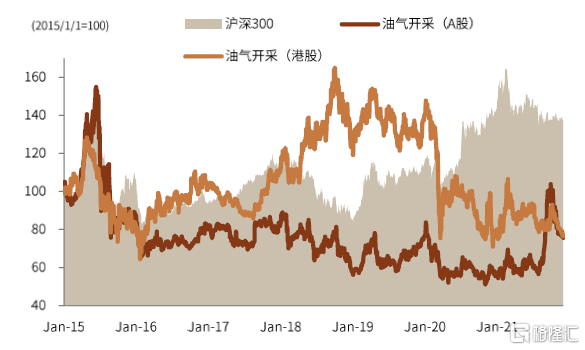

图表:油气开采行业A/H股表现

资料来源:Factset, Wind,中金公司研究部

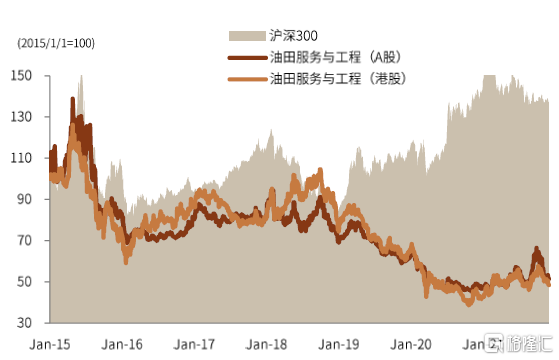

图表:油田服务与工程行业A/H股表现

资料来源:Factset, Wind,中金公司研究部

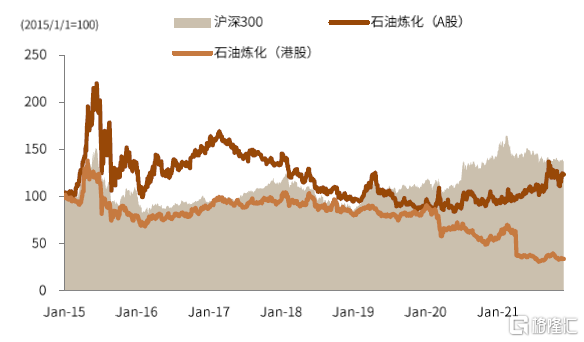

图表:石油炼化行业A/H股表现

资料来源:Factset, Wind,中金公司研究部

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员