概 要

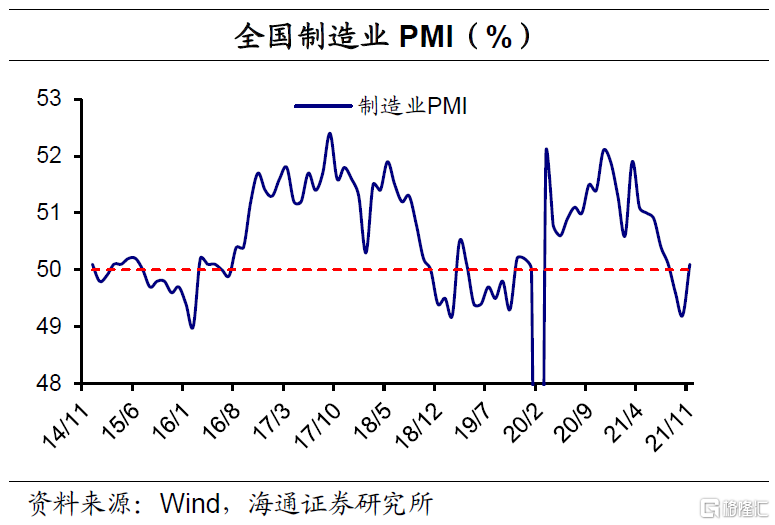

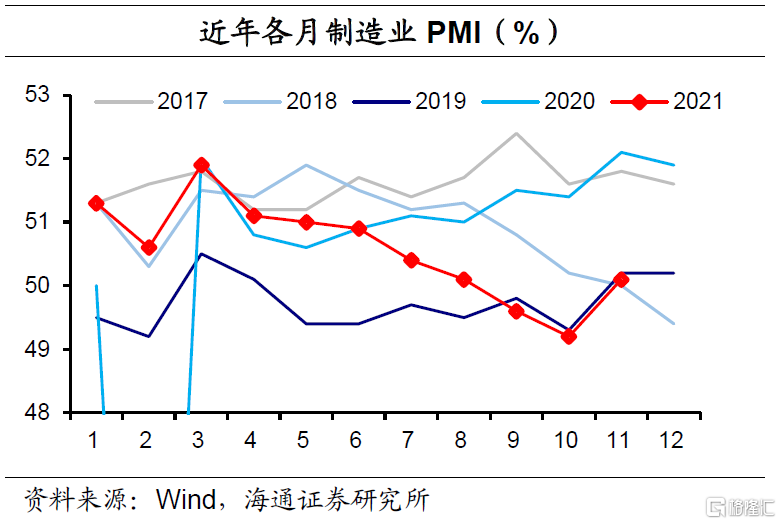

2021年11月,全国制造业PMI为50.1%,相比10月份上升0.9个百分点,4月以来PMI首次回到扩张区间,反映了制造业景气回暖。然而不容忽视的是,目前PMI的水平不及近年同期均值,表现仍然偏弱。

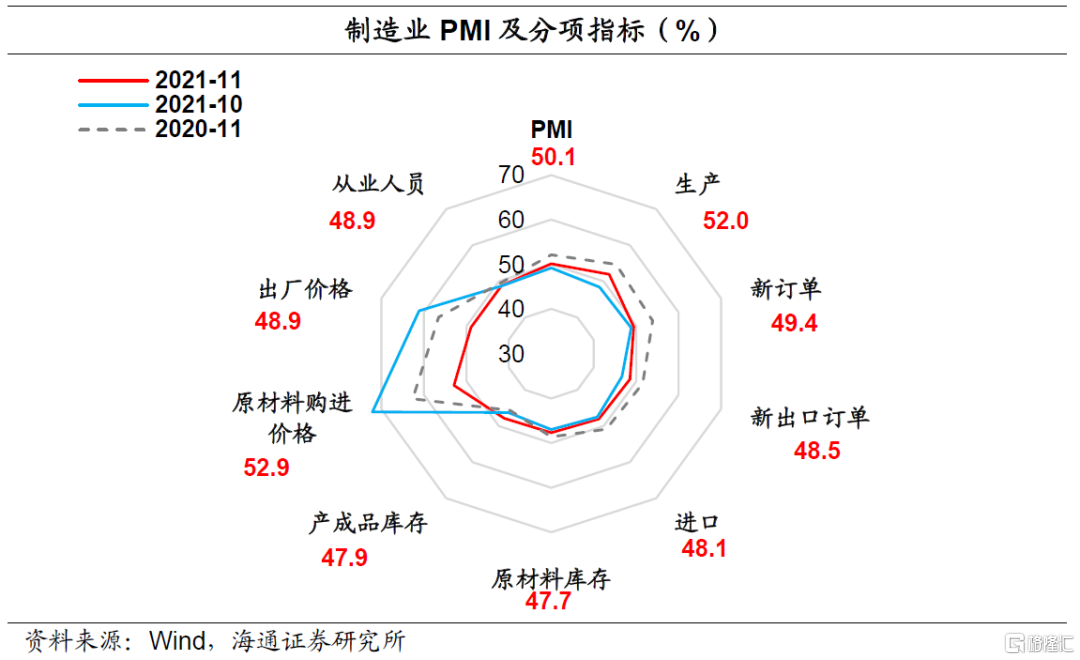

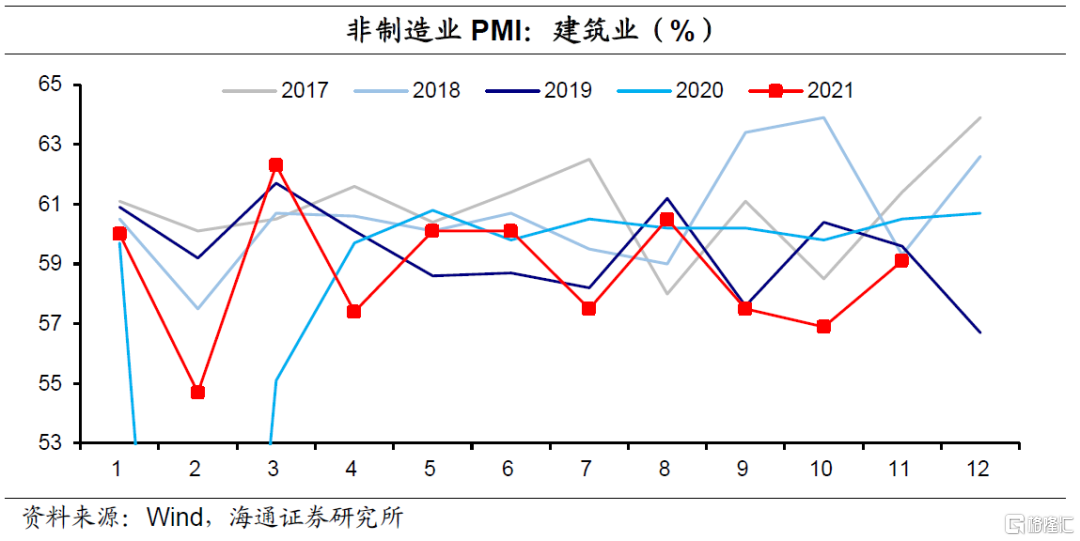

具体来看,生产指数反弹,斜率明显高于往年同期,主要原因在于供给受限的缓解。受此影响,原材料购进价格指数和出厂价格指数见顶回落,降至年内最低。在需求端,新订单指数回升,反映了内需收缩放缓,但是主要受季节性因素推动,整体来看表现仍然偏弱,尤其是投资需求仍在下滑。新出口订单指数上升,外需仍受支撑。受疫情拖累,服务业指数降至历史同期低位。此外,建筑业指数回升,但是依旧偏低。

总体来看,11月的PMI数据反映了供给压力缓解,价格见顶回落。内需虽然边际改善,或主要与季节性因素有关。供需偏弱的趋势延续,但是短期供需关系已经发生了转变,投资端需求的回落快于供给。我们认为,经济下行最快的阶段或已过去,不过稳增长压力仍然存在,政策方面或将积极转向稳增长。

正文

PMI重回荣枯线上,但表现仍然偏弱。2021年11月,全国制造业PMI为50.1%,相比10月份上升0.9个百分点。11月的PMI在4月份持续回落后首次回到扩张区间,反映了制造业景气回暖。然而不容忽视的是,从近几年的趋势看,11月的PMI多数回升,目前PMI的水平不及近5年同期均值,说明PMI回升的部分原因来自季节性因素,表现仍然偏弱。我们认为,稳增长压力仍然存在,不过经济下行最快的阶段或已过去。

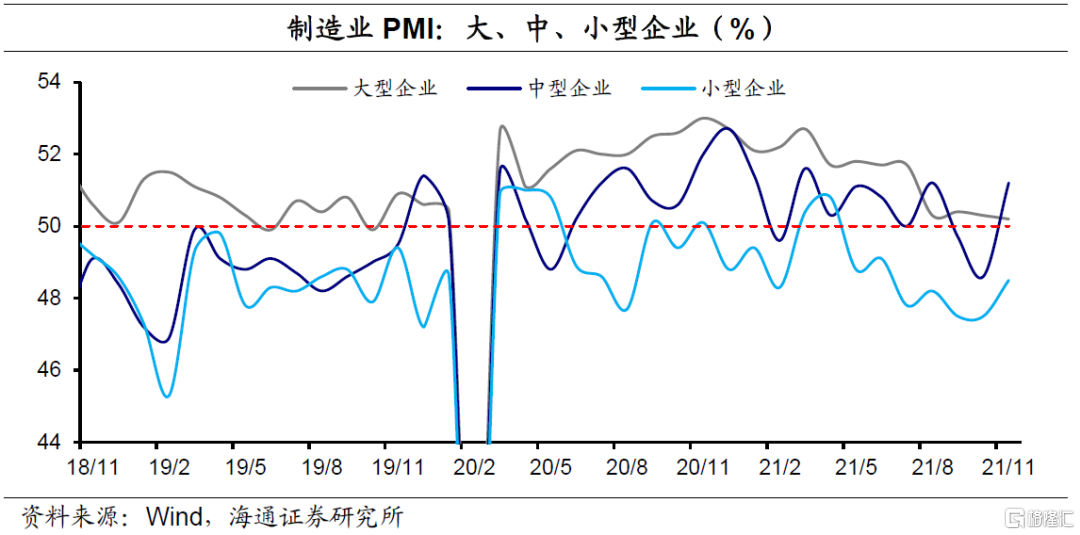

中小企业景气回升,企业分化有所减弱。分企业类型看,大型企业PMI为50.2%,相比10月略降0.1个百分点,连续两个月回落,扩张速度持续放缓。而中、小型企业PMI分别为51.2%和48.5%,相比10月分别上升2.6个和1个百分点。值得关注的是,中型企业PMI重回扩张区间,处于年内较高水平。小型企业虽然位于荣枯线下,但是升至下半年以来最高水平,收缩趋势开始放缓。整体而言,不同规模的企业经营分化有所减弱。

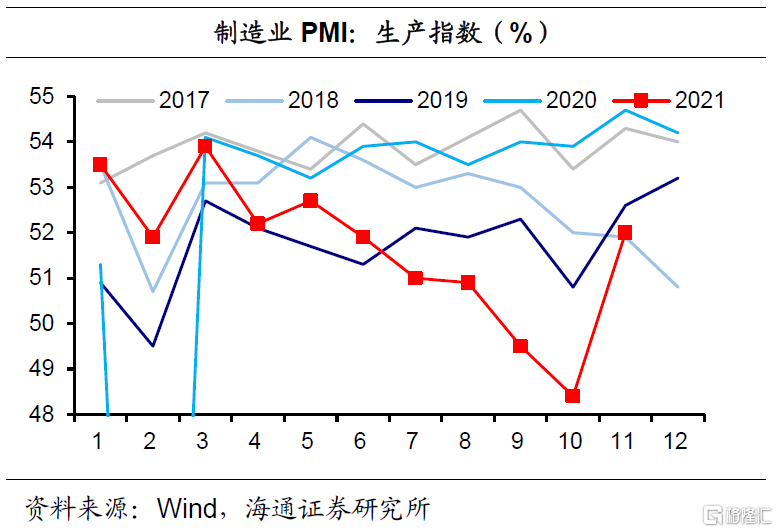

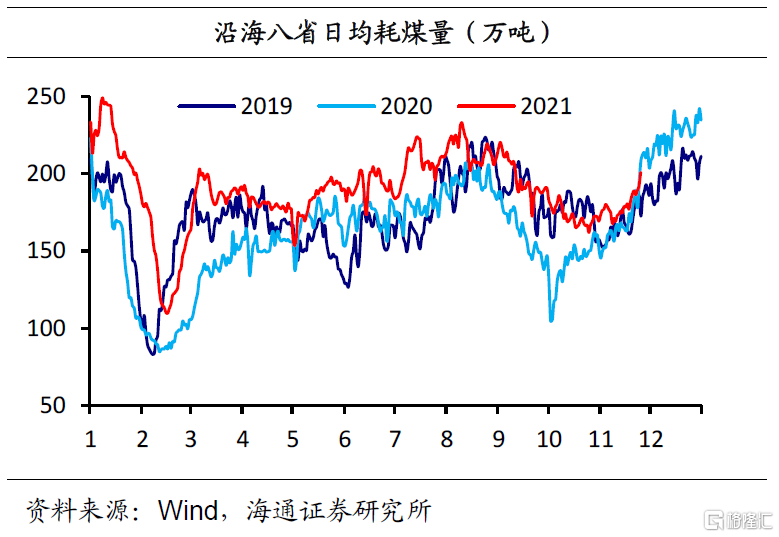

供给受限缓解,生产指数重返扩张区间。今年11月生产指数为52%,高于10月3.6个百分点,升至下半年以来最高水平。近几年11月的生产指数多数回升,目前生产指数反弹虽然受季节性因素的影响,但是斜率明显高于往年同期。我们认为,主要原因在于供给受限的缓解。11月以来,随着煤炭供应增加,电力供应压力缓解,造纸印刷、运输设备、电气机械等行业生产指数高于56%,生产活动有所加快。但是也要注意的是,生产指数与近年同期比明显偏低,说明供给虽改善,表现仍偏弱。

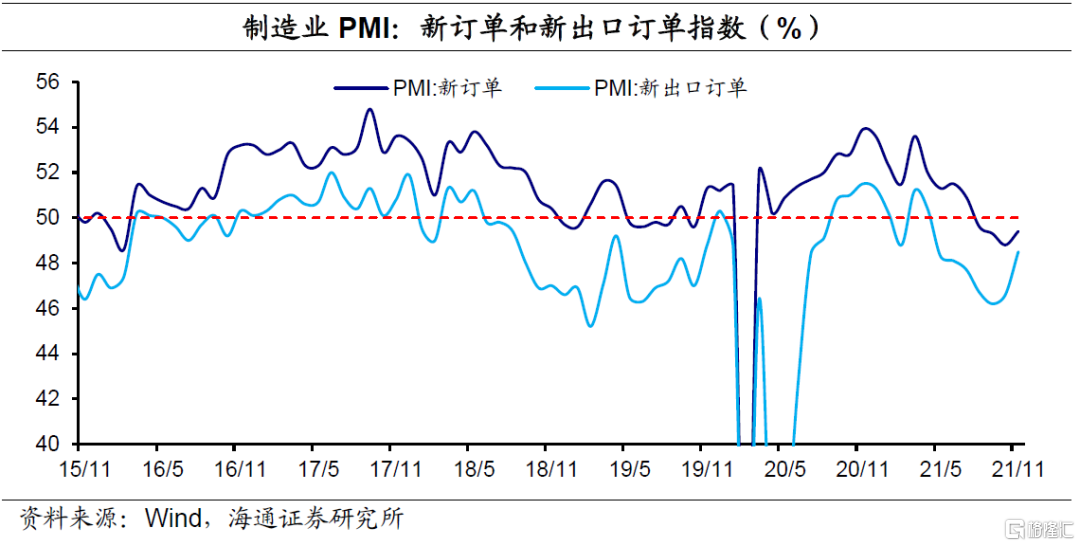

新订单指数回升,不过行业分化显著。11月新订单指数为49.4%,相比10月上升0.6个百分点。下半年以来,新订单指数首次迎来反弹,反映了制造业市场内需收缩放缓。更值得关注的是,分行业看,农副食品加工、茶酒饮料的新订单指数升至55%以上的较高景气区间,主要与季节性消费需求回暖有关。相比之下,化学制品、黑色冶炼等行业位于43%以下的低位区间。我们认为,内需边际改善主要受季节性因素推动,整体来看表现仍然偏弱,尤其是投资需求仍在回落。

新出口订单指数上升,外需仍受支撑。11月新出口订单指数由10月的46.6%小幅升至48.5%,表明外需收缩明显放缓。今年以来,我国出口金额的表现比较亮眼,主要受涨价因素的影响。11月以来,原材料价格上涨压力已经明显缓解。但是,近日南非发现新型变异毒株,海外供应链修复或将受阻。我们认为,下一阶段我国出口仍受支撑。

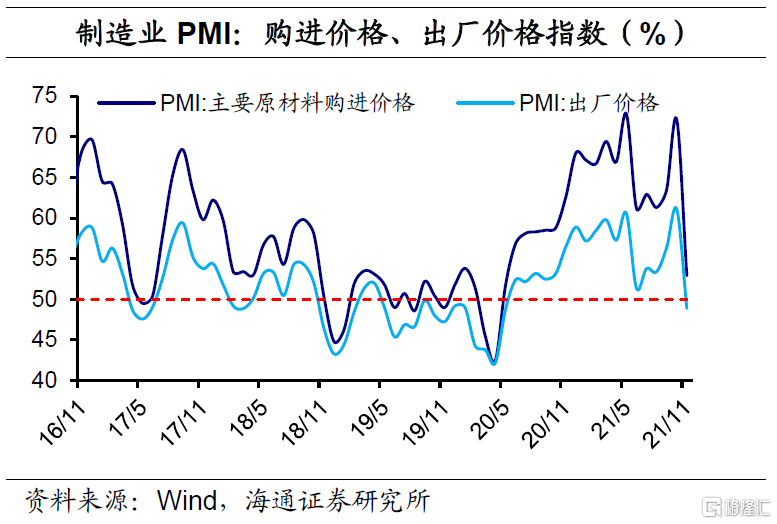

价格高位回落,重回合理区间。11月主要原材料购进价格指数和出厂价格指数分别为52.9%和48.9%,明显低于10月19.2个和12.2个百分点,均降至年内最低。其中,化学制品、黑色冶炼、有色冶炼等价格指数均回落至荣枯线下。不难发现,在限产限电边际缓解后,高耗能行业价格高位回落,带动原材料价格指数重回合理区间。

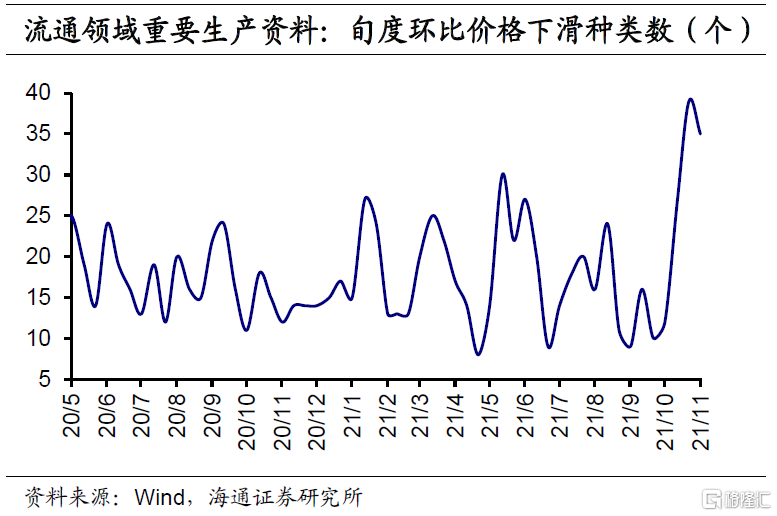

高频数据显示,10月下旬以来,动力煤、钢材、水泥价格见顶之后快速下滑。根据统计局的监测,11月上旬和中旬,在流通领域的50种重要生产资料中,价格环比下降的产品分别达到38种和35种,不仅明显高于前期水平,并且多数集中在工业高耗能领域。这预示着11月的PPI环比增速或将见顶回落。

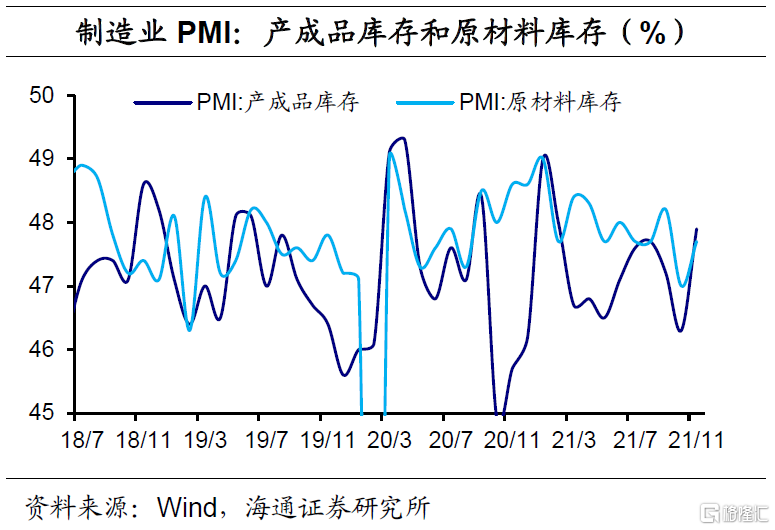

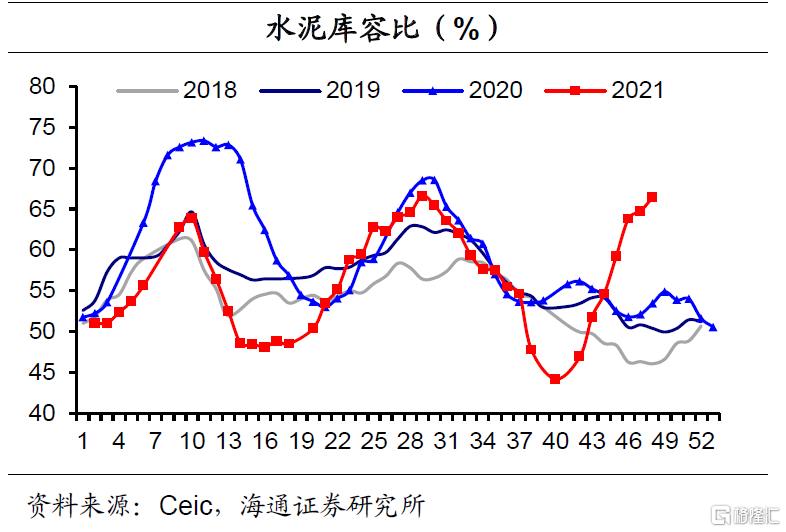

短期供给修复,投资需求下滑,推升库存指数。11月原材料库存和产成品库存指数分别为47.7%和47.9%,相比10月分别上升0.7个和1.6个百分点。近期高频数据显示,水泥、煤炭库存升至历史同期高位,我们认为,库存回升除了供给修复的原因,还与投资需求下行较快有关。

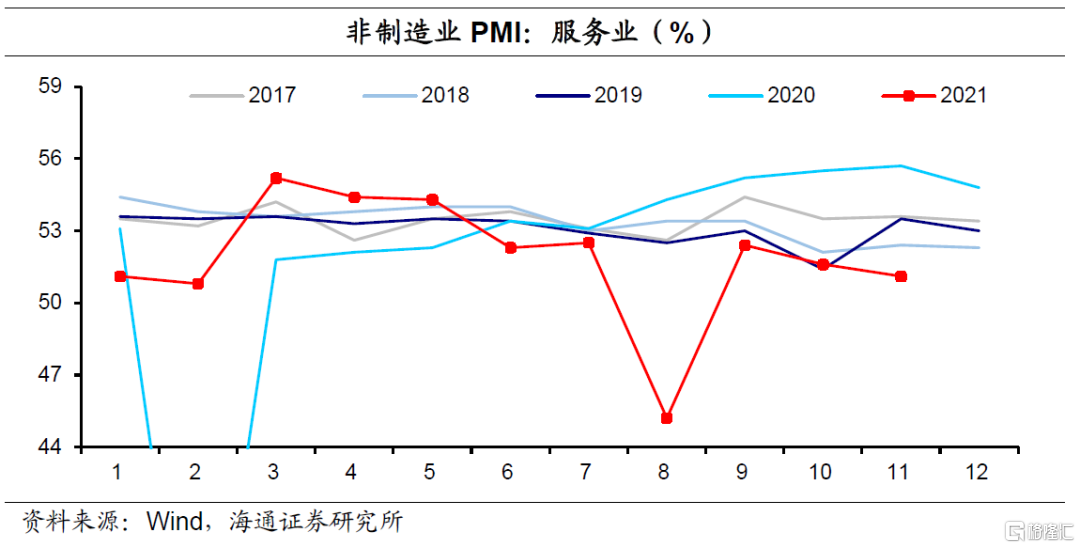

服务业指数超季节性回落,降至近年同期低位。11月服务业商务活动指数为51.1%,相比10月下降0.5个百分点。值得关注的是,在近年11月份多数回升的背景下,服务业活动指数近两个月持续回落,与近年同期相比差距明显。分行业看,生产性服务活动指数位于高景气区间,其中信息服务、金融服务、商务服务等业务量增长较快。相比之下,生活性服务业商务活动指数明显下滑,其中住宿、文娱等行业大幅回落至46%及以下。

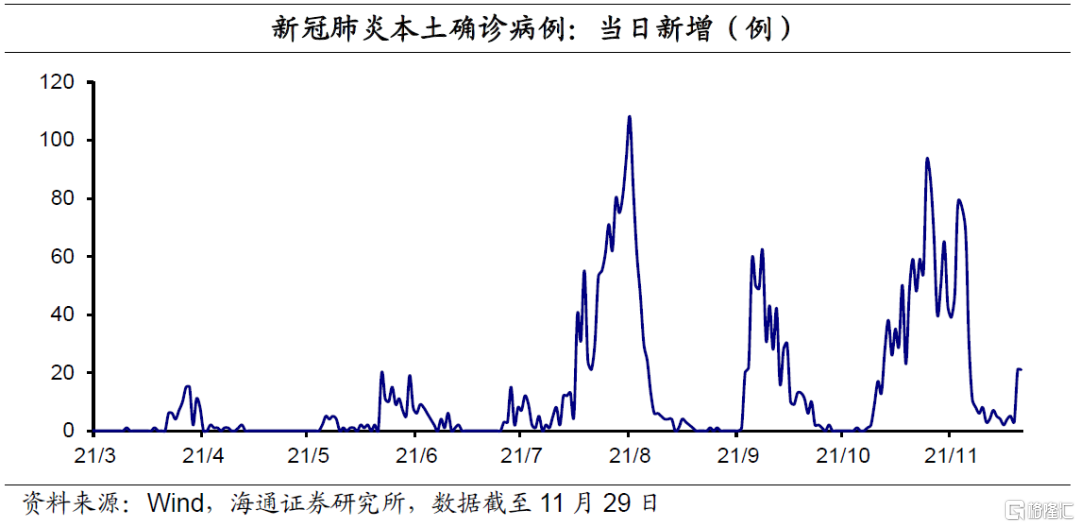

不难发现,11月服务业活动指数回落主要还是受到疫情的拖累。10月下旬以来,本土疫情多点散发,疫情防控力度趋严,部分地区人员流动受限,使得接触型消费活动指数明显下滑。目前本轮疫情整体上进入扫尾阶段,考虑到严格的防控仍会持续,我们认为服务业活动仍将延续缓慢恢复的态势。

建筑业指数回升,但是处于近年同期低位。今年11月,建筑业的商务活动指数和新订单指数分别为59.1%和54.2%,相比10月上升2.2和1.9个百分点,反映建筑业生产和需求扩张加快。不过值得关注的是,目前建筑业商务活动指数不及近年同期水平,反映房地产投资偏弱。11月24日,国务院常务会议提出,加快今年专项债剩余额度发行,研究依法依规按程序提前下达部分额度。我们认为,下一阶段,广义财政对基建的支持力度有所回升,相应的投资需求或将回暖。

总体来看,11月的PMI数据反映了供给压力缓解,价格见顶回落。内需虽然边际改善,或主要与季节性因素有关,整体表现仍然偏弱。短期供需关系已经发生了转变,投资端需求的回落快于供给。我们认为,经济下行最快的阶段或已过去,不过稳增长压力仍然存在,政策方面或将积极转向稳增长。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员