11月-22年1月大类资产配置建议:

权益:维持权益【标配】;维持上证50和沪深300至【标配或高配】、中证500【标配】;维持金融【高配】,维持成长、周期和消费【标配】。宽基指数投资价值与上月基本保持一致。周期股的投资价值回调较多,其他板块变化较小。

债券:维持利率债【标配】,上调高评级信用债至【标配或高配】,维持转债【标配】。

商品:维持【低配】贵金属、工业品、农产品。

做多人民币汇率:维持【标配】。

10月市场回顾

图1:10月各类资产收益率(%)

资料来源:Wind,天风证券研究所

权益市场:10月Wind全A指数窄幅震荡,中盘股(中证500)与大盘蓝筹(上证50和沪深300)之间的走势进一步收敛。板块上,成长继9月调整之后,10月快速反弹基本收复了前期跌幅;金融、消费板块修复暂停;周期板块受大宗商品价格调整带动表现较弱。

图2:10月A股行业收益率(%)

资料来源:Wind,天风证券研究所

债券市场:10月利率债震荡偏弱;信用债震荡偏强,中证转债指数窄幅震荡基本收平。

商品市场:10月大宗商品分化严重,其中能化品工业品分别下跌9.53%和8.43%;农产品上涨6.40%。美债实际利率回落,黄金价格企稳回升。

外汇市场:10月美元指数窄幅震荡。人民币对美元汇率走强,对一篮子货币有贬有升。

11月宏观环境与政策状态

宏观环境:9月底以来,房地产的短期政策底陆续出现。但是截至目前,房企融资环境的改善尚不明显。受预售资金监管限制,房企资金周转效率降低,拿地/开工意愿疲弱,成交土地溢价率持续处于冰点,新开工继续负增长,房地产投资增速维持加速下滑的状态。在地产的拖累下,10月官方制造业PMI49.2,在荣枯线下继续下行,经济压力加大。订单类指数全部处于荣枯线以下,除新出口订单指数外,其它订单类指数继续回落,制造业需求不足对企业盈利的制约明显。能源和原材料价格快速上涨,对工业国的利润和消费的抑制较大,经济仍在衰退象限内。随着近期能源价格的调整,PPI有望筑顶回落。10月CPI同比录得1.5%,开始温和回升。

政策状态:目前流动性环境仍维持在【较宽松】的区间内。央行在三季度货币政策执行报告中强调“增强信贷总量增长的稳定性”。央行推出碳减排支持工具、设立2000亿元支持煤炭清洁高效利用专项再贷款,都预示着后续政策将开始由“宽货币”转向“宽信用”。信用环境有所改善,地产政策短期纠偏和年底财政支出进度加快,将会带来社融增速四季度回升。

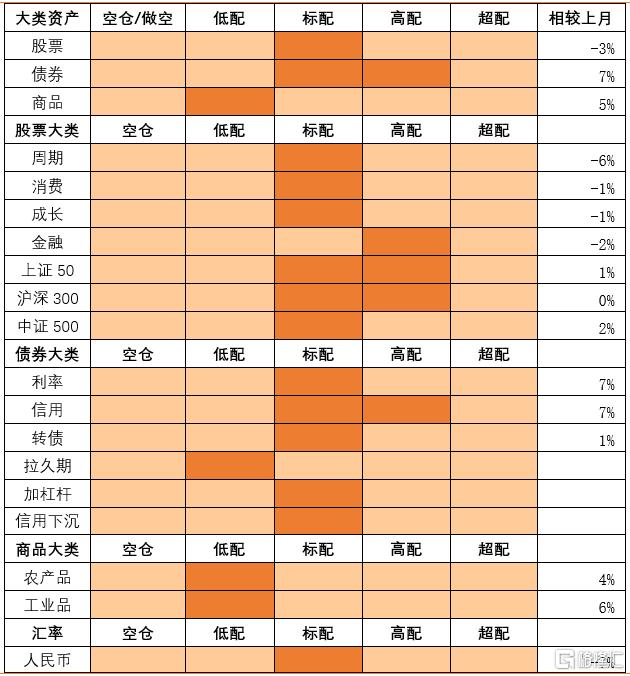

11月-明年1月大类资产配置建议

图3:11月-明年1月大类资产配置建议

资料来源:Wind,天风证券研究所

(1)权益:维持权益【标配】;维持上证50和沪深300【标配或高配】、中证500【标配】;维持金融【高配】,维持成长、周期、消费【标配】。宽基指数的投资价值与上月基本一致。周期股的投资价值回调较多,其他板块变化较小

11月Wind全A胜率小幅回落到中性下方,连续两个月小幅回落。中证500的胜率小幅回升,但是仍处在中位数下方。上证50和沪深300胜率继续回升,目前处在中性偏高的位置。信用企稳回升的预期支撑了大盘股的胜率回升。

行业风格中,周期和金融的胜率有所下降,其中周期回落速度较快,消费和成长胜率小幅回升。成长和周期的胜率处在中性偏低位置,消费胜率略低于中性,金融胜率略高于中性。

金融股受经济回落加快和流动性宽松放缓的影响,胜率小幅回落至中性附近。

消费股在衰退中整体胜率不高,但受信用扩张预期的支撑,胜率回升到略低于中性。

成长股对信用回升和流动性宽松减慢的反应更敏感,受基本面的影响最钝化,利空和利多因素形成对冲,胜率变化较小。

周期股和金融股类似,对总需求回落和流动性宽松放缓更加敏感。在行业杠杆的约束下,周期股对信用扩张的反应相对钝化,目前胜率最低。

赔率方面,Wind全A的估值【中性偏便宜】,上证50和沪深300的估值【中性偏便宜】,中证500的风险溢价较上期继续上升,处在【很便宜】的区间内。金融估值【很便宜】,成长估值【较便宜】,周期估值【较便宜】,消费估值【中性】。

配置策略:维持权益【标配】;维持上证50和沪深300至【标配或高配】、中证500【标配】;维持金融【高配】,维持成长、周期和消费【标配】。宽基指数的投资价值与上月基本保持一致。周期股的投资价值回调较多,其他板块变化较小。

(2)债券:维持利率债【标配】,上调高评级信用债至【标配或高配】,维持转债【标配】

11月利率债的胜率小幅提升。利多因素是基本面加速回落,不利因素是通胀回升且流动性宽松速度有所放缓,当前状态下信用企稳对利率债的影响较弱。如果信用在财政发力后出现回升,利率债可能有调整。

11月高评级信用债的胜率继续上升,处于中高位置。在近几个月信用风险发酵的环境下,高评级信用债的胜率变化和利率债基本一致。11月AAA级3年信用利差进一步回落至13%分位,AA级3年信用利差回落至71%分位,信用市场的风险偏好仍然严重分化。

目前,利率债的期限利差位于中位数下方,久期策略的性价比有限;流动性溢价维持在中低水平,短端利率的风险定价偏贵。流动性预期从中高位置有所回落,市场对未来一年流动性收紧的担忧缓解。信用溢价再次回落至中性,信用债的性价比一般。

配置策略:维持利率债【标配】,上调高评级信用债至【标配或高配】,维持转债【标配】

(3)商品:维持【低配】贵金属、工业品、农产品

11月工业品胜率开始回升,目前处在略低于中性的位置;农产品的胜率也回升至中性上方。

工业品的胜率开始回升,主要受信用企稳回升的预期支持。农产品对应的必需消费品有涨价预期,胜率也重回中性上方。地产销售与投资的加速回落压制总需求,钢材的消费数据10月大幅走弱。供给端,在保供政策支持下和能源价格加速回落之后,多数商品的边际供给仍在恢复。工业品的供需紧平衡趋向于缓解。另外,前期能源价格的利多因素基本定价合理,欧美新冠新增确诊人数再次上升,全球进入第四轮疫情周期明显压制了全球的需求恢复预期。

工业品的金融属性压力有限,11月起美联储每月缩减资产购买规模150亿,符合市场预期。美债实际利率处在历史极低位置,目前贵金属的胜率中低,赔率中性。工业品、农产品和能化品的赔率进一步下降且目前都处在历史低位,大宗商品整体盈亏比极低。

配置策略:维持【低配】贵金属、工业品、农产品

(4)做多人民币汇率:维持【标配】

11月人民币胜率大幅下降,连续五个月处在中位数下方,目前处在中低位置。10月中国制造业PMI在荣枯线下继续下行,而美国制造业PMI仍在60附近高位震荡。叠加美联储11月开始退出量化宽松,中国央行维持较宽松的货币政策,短期内人民币胜率中低。中美短期利差目前仍处在中高位置,未见明显回落,人民币赔率中高。

配置策略:【标配】人民币资产

风险提示

疫情再爆发;经济增速下滑超预期;货币政策超预期收紧

报告来源:天风证券股份有限公司

报告发布时间:2021年11月26日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员