11月第4周各大类资产性价比和交易机会评估:

权益——“稳增长”的政策诉求进一步强化

债券——市场情绪回升至中性水平以上

商品——第四波疫情压制商品需求

汇率——美元指数突破96

海外——众议院通过1.75万亿法案

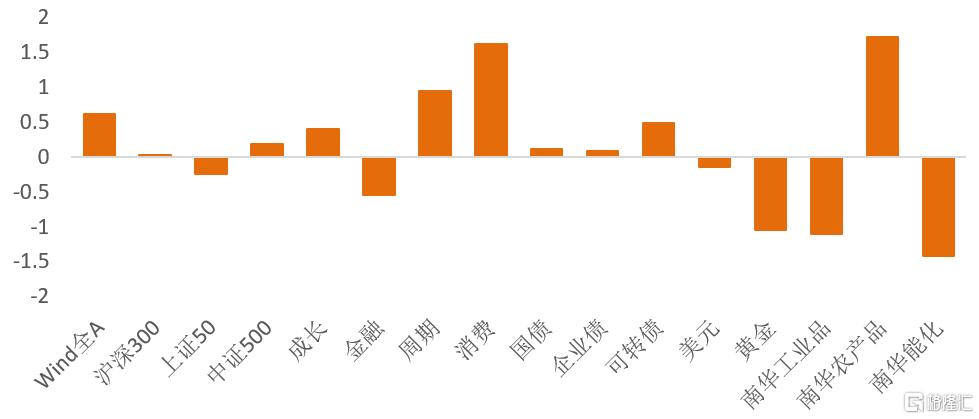

图1:11月第3周各类资产收益率(%)

资料来源:WIND,天风证券研究所

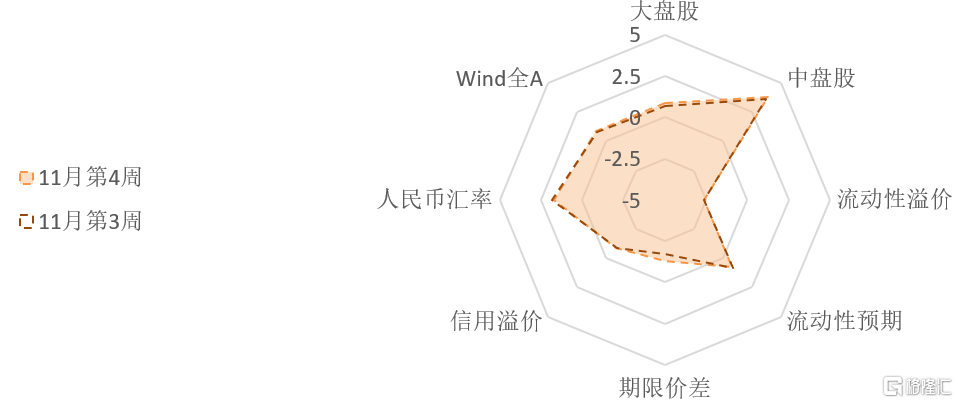

图2:11月第4周国内各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

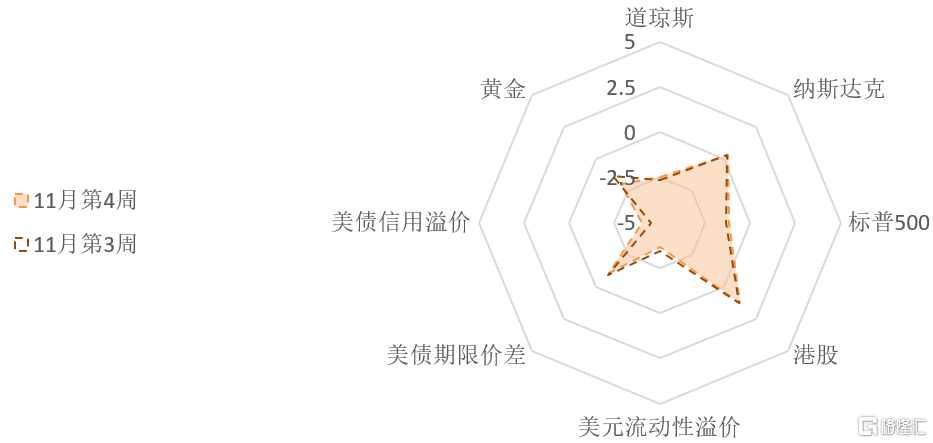

图3:11月第4周海外各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

注:权益风险溢价表示股票的风险收益比,风险溢价越高代表风险收益比越高;

流动性溢价为市场对于当前流动性松紧程度的价格映射;

流动性预期为市场对于远期流动性松紧程度的预期。

1、权益:“稳增长”的政策诉求进一步强化

11月19日,央行三季度货币政策执行报告中指出“保持经济平稳运行的难度加大”、“经济恢复发展面临一些阶段性、结构性、周期性因素制约”。11月18日,国务院总理李克强在专家和企业家经济形势座谈会上也指出“当前国内外形势依然复杂严峻,我国经济出现新的下行压力,要在高基数上继续保持平稳运行面临很多挑战”。

7月30日政治局会议提出“做好宏观政策跨周期调节”、“统筹做好今明两年宏观政策衔接,保持经济运行在合理区间”以来,“稳信用”、“稳增长”的政策诉求一直在强化。

7月15日全面降准后,货币政策以结构性工具为主,维持流动性的合理充裕。11月8日,央行创设推出碳减排支持工具这一结构性货币政策工具。11月17日,国常会宣布将设立2000亿元支持煤炭清洁高效利用专项再贷款,下半年流动性溢价一直在12%-50%分位的中低区间内震荡,流动性环境整体较宽松。因此四季度至今,市场的交易逻辑是衰退+宽松,成长股和利率债表现较好。

未来交易逻辑会如何变化?关注两个拐点,一是稳增长政策转化出信用扩张的效果,表现为信贷余额增速回升、利率反弹,一般而言信用扩张利好价值股。二是经济下行压力减弱至逐渐企稳,一般而言经济下行期大盘股更抗跌,经济企稳时大盘股先修复,经济上行期小盘股的修复弹性更大。所以今年底到明年,市场风格可能经历“成长-大盘价值-小盘价值-成长”的变化。

11月第3周,A股窄幅震荡,Wind全A周上涨了0.62%,成长、周期延续上涨态势,涨幅0.41%、0.95%,消费反弹了1.63%,金融小幅回调0.54%。市值因子区分度不高,大盘股方面,上证50下跌0.24%,沪深300上涨0.03%;中盘股(中证500)上涨了0.19%(见图1)。

A股整体情绪指数继续回升,目前处在中高水平(69%分位)。行业风格方面,成长股的短期拥挤度上升至中性偏拥挤状态(64%分位);消费、金融和周期股的短期拥挤度维持在前期的较低水平(38%分位、32%分位和23%分位)。拥挤度从高到低的排序是:成长>消费>金融>周期。

市值维度上,大盘股(上证50和沪深300)的短期交易拥挤度进一步回落,目前已来到中位数下方(44%和42%分位),中盘股的拥挤度回升至36%分位。宽基指数的拥挤度从高到低的排序是:上证50>沪深300>中证500。衍生品市场情绪继续升温,中证500的基差已经到了93%的历史高位,沪深300和上证50基差维持81%和86%分位。

Wind全A估值水平维持【中性偏便宜】(见图2)。上证50与沪深300的风险溢价与前期基本持平,目前处在【中性偏便宜】区间,中证500的估值维持【便宜】。金融的估值维持【很便宜】(92%分位),周期风险溢价继续上升,估值【便宜】(83%分位),成长估值【较便宜】(69%分位),消费估值【中性】(47%分位)。风险溢价从高到低的排序是:金融>周期>成长>消费。

北向资金周净流入111.84亿,北上情绪大幅回暖。南向资金净流出23.38亿港币,恒生指数的风险溢价维持中性偏高区间,性价比中性略高。

2、债券:市场情绪回升至中性水平以上

11月第3周,新增专项债发行了1381.01亿元,净融资额1348.52亿元,发行速度较前两周有所提升,但目前来看,11月底前发行完全年专项债不太实际。央行公开市场操作净回笼900亿,流动性溢价维持在【较宽松】水平(24%分位)。中长期流动性预期与上期基本持平(57%分位)。

期限价差小幅回升(37%分位),久期策略性价比中低。信用溢价与上周持平,目前处在中位数下方(42%分位),内部分化继续,中低评级信用债估值较便宜(风险溢价处在70%分位左右),而高评级信用债较贵(风险溢价处在10%分位左右的低位)。

11月第3周,债券市场整体情绪继续回升,利率债和转债的情绪短期拥挤度已经站上中位数,处在53%、63%分位;信用债的短期拥挤度也在中位数附近(48%分位)。

3、商品:第四波疫情压制商品需求

11月第3周,主要工业开工率多数上涨,唐山钢厂高炉开工率和半钢胎开工率环比回升,PTA开工率环比不变,焦炉生产率环比下降。工业品价格涨跌互现,螺纹钢价格环比上涨0.85%,热轧卷板下跌1.9%;有色价格窄幅震荡,铜环比上涨0.6%,铝、锌环比下跌0.6%、1.6%;焦煤、焦炭价格大幅下挫15.6%、5.1%。

11月第3周,LME铜震荡回调0.62%,收于9651美元/吨。国内地产开工销售持续走低,美国也处在补库存周期的顶部附近,全球进入第四轮疫情高发期,全球需求下行趋势较为明朗,前期铜价大涨也主要是受大机构挤仓的影响,挤仓结束后铜价可能开始承压。COMEX铜的非商业持仓拥挤度小幅回落至58%分位,市场情绪维持中性偏乐观。

欧洲遭遇新一波疫情冲击,奥地利宣布重启全国封锁并成为首个强制接种的欧洲国家,德国对未接种人士实行限制的更严格防疫措施后警告,不排除锁国等一切防疫可能。欧美疫情再次告急引发市场对需求受创的担忧,前期表现突出的原油首当其冲承压。

11月第3周,布伦特油价下跌4.27%至78.66美元/桶。供给方面,美国原油产能利用率有所提升,产量较上周减少10万桶(1140万桶/天),美国原油库存(不含战略储备)小幅下降。布油主力合约相对于6个月的远月合约贴水幅度维持在5%附近,看多远期原油供给、看跌远期原油价格的预期比较稳定。

11月第3周,农产品、能化品和工业品的风险溢价都处于历史低位,估值【极贵】。

4、汇率:美元指数突破96

11月第3周,欧洲新增确诊人数曲线进一步走陡,英美的确诊人数曲线走在德国、法国和意大利等国之后,但近期抬头的趋势也较为明显。美国周度确诊人数从十月底50万左右的低位重新回升至70万附近。进入冬季,新冠基本上可以确定进入第四波疫情周期。目前来看本轮疫情欧洲相较美国更加严峻,近期拉加德强调“欧央行明年不太可能满足加息的条件”,美元指数一路走高升破96,上涨1.00%至96.06。

11月第3周,美债实际利率上行4bp,收于-1.11%;伦敦现货金价震荡回落1.02%,收于1845.75美元。美债实际利率回落告一段落,黄金止住上涨趋势。前期美元与黄金同涨主要是市场对于通胀高企联储态度存在博弈。后续联储是否会加快退出QE甚至提前加息决定美元和黄金走势后期是否会开始分化。

11月第3周,美元兑人民币(在岸)小幅下跌0.06%,收于6.39,人民币的短期交易拥挤度维持较拥挤水平(85%分位),情绪较乐观。外资持续净流入中国市场(股票和债券),金融市场资金流向对人民币影响中性偏利好。

5、海外:众议院通过1.75万亿法案

11月19日,美国众议院通过1.75万亿美元的拜登BBB法案,参议院通过前景尚不明朗。两党分歧较大的是气候方面扩大税收抵免以减少碳排放,以及提高美国公司最低税率和对年收入超过1000万美元的富人群体加税。

11月第3周,美债10年期名义利率下行4bp至1.54%,10年期盈亏平衡通胀预期回落8bp至2.65%,但仍处在历史高位,10年期实际利率小幅上行。美债期限溢价维持在39%分位。目前,美元流动性溢价和信用溢价仍然处在14%和9%分位的历史低位。

11月第3周,美股市场上风险偏好小幅回升,成长股表现强于价值股。目前标普500和道琼斯的风险溢价与上周基本持平(39%和25%分位),纳斯达克的风险溢价维持中性略偏高的位置(见图3)。

风险提示

疫情再爆发;经济增速回落超预期;货币政策超预期收紧

报告来源:天风证券股份有限公司

报告发布时间:2021年11月24日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员