公开信息显示,深圳证券交易所创业板上市委员会定于11月25日召开2021年第68次上市委员会审议会议,审核国能日新科技股份有限公司(首发)(以下简称“国能日新”),保荐人为长江证券。

国能日新是服务于新能源行业的软件和信息技术服务提供商,主要向新能源电站、发电集团和电网公司等新能源电力市场主体提供以新能源发电功率预测产品(包括功率预测系统及功率预测服务)为核心,以新能源并网智能控制系统、新能源电站智能运营系统、电网新能源管理系统为拓展的新能源信息化产品及相关服务。

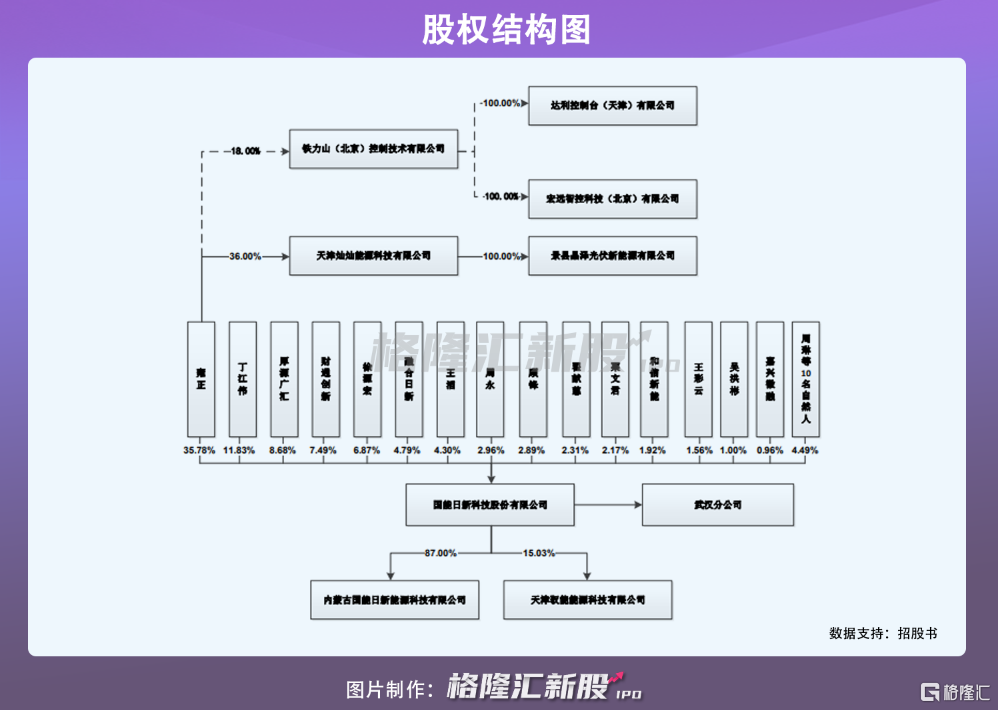

根据招股书,国能日新的控股股东、实际控制人为雍正,其直接持有本公司 19,022,205 股股份,占公司发行前股本总数的 35.78%。

本次IPO拟募集3.45亿元,主要用于新能源功率预测产品及大数据平台升级项目、新能源控制及管理类产品升级项目。

近年来,我国新能源产业发展迅速,新能源电站装机容量和发电量占全国发电装机总容量和总发电量的比例均呈现出逐年上升的趋势。其中,以风电和光伏发电为代表的新能源电力对传统电力的替代效应初步显现。

目前,国能日新以新能源发电功率预测产品(包括功率预测系统及功率预测服务)和新能源并网智能控制系统为主要核心产品。旗下产品的市场空间主要取决于下游新能源发电市场的存量装机规模以及新能源发电行业的未来发展情况。目前产品市场正处于快速增长阶段,距离市场空间饱和还有相当长的一段时间。

具体来看,沙利文数据预计,2019年至2024年中国新能源发电功率预测市场年均复合增长率将达到16.2%,到2024年市场规模将增长至约13.41亿元;同时,预计2019年至2024年中国新能源并网智能控制系统市场的年均复合增长率为12.30%,到2024年市场规模将增长至约4.66亿元。

报告期内,国能日新实现营收分别为1.51亿元、1.69亿元、2.48亿元、1.19亿元,实现扣除非经常性损益后归属于母公司所有者的净利润 1940.28万元、3538.10万元、5219.31万元、1520.56万元。

整体来说,尽管平价上网从长期看将有利于新能源行业的健康发展,但是由于平价上网后新能源价格补贴取消,新能源电站的经济效益需要通过电站建设成本的下降和促进电力消纳来实现,因此行业依然存在由于上游原材料涨价,电站建设成本升高,以及新能源电力无法充分消纳等而导致风电、光伏发电项目建设缓慢,各省非水电可再生能源消纳责任权重无法实现等可能。基于此,公司存在因下游行业上网电价政策变动而使得市场空间增长放缓,经营业绩受到一定影响的风险。

其中,报告期内,公司主营业务收入分别为1.48亿元、1.64亿元、2.42亿元、1.15亿元,收入的增长与新能源补贴政策调整引发的“抢装潮”有一定关系,随着“抢装潮”结束和平价上网的实行,公司可能面临因“抢装潮”对下游需求的提前释放或下游电站投资收益率下降而导致产品市场空间缩小,业绩下滑的风险。

而基于下游新能源行业快速发展和快速创新的特点,国能日新需要继续加大创新,以增加竞争力。

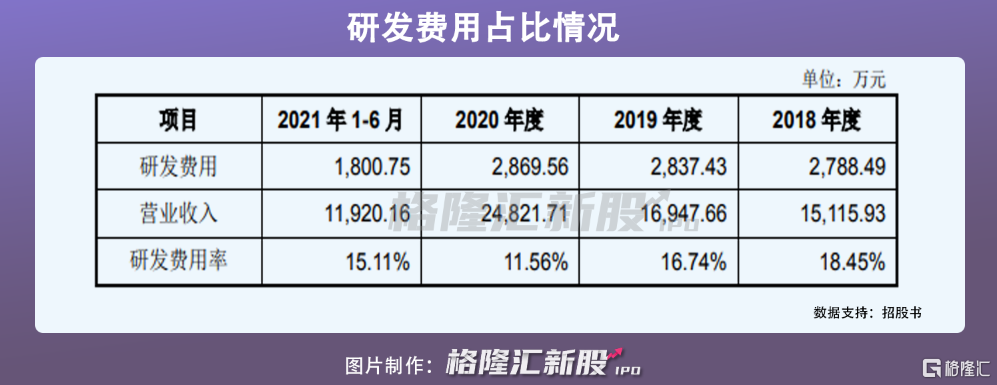

报告期内,国能日新的研发投入分别为2788.49万元、2837.43万元、2869.56万元、1800.75万元,占营业收入比分别为18.45%、16.74%、11.56%和15.11%,研发投入占比较为稳定。

此外,报告期各期末,公司的应收账款账面净额分别为 7043.38 万元、8858.53万元、1.40亿元、1.47亿元,占当期营业收入的比例分别为 46.60%、52.27%、56.32%和 123.27%,账龄在 1 年以内的应收账款余额分别为 5954.85万元、7473.95 万元、1.23亿元、1.24亿元,占应收账款余额的比例分别为 77.92%、76.50%、78.97%和 75.78%。

虽然公司一贯重视应收账款的回收并制定了严格的应收账款管理制度,但是随着公司经营规模的扩大,应收账款余额将相应增长,较大金额的应收账款将影响公司的资金周转速度,给公司的营运资金带来一定压力。

结语

随着新能源平价时代的到来,以及国家对新能源电力消纳的重视,使得新能源电站对高精度功率预测服务和高性能并网智能控制产品有着强烈的需求,公司产品存在广阔的市场空间,不过目前国能日新需要保持创新发展动力以及持续的资源投入,去提升现有的产品性能且延伸其产品线。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员