昨日国家发改委、工业和信息化部发布《关于推动原料药产业高质量发展实施方案的通知》(以下简称“方案”),目标到2025年,开发一批高附加值高成长性品种,突破一批绿色低碳技术装备,培育一批有国际竞争力的领军企业,打造一批有全球影响力的产业集聚区和生产基地。原料药产业创新发展和先进制造水平大幅提升,绿色低碳发展能力明显提高,供给体系韧性显著增强,为医药产业发展提供坚强支撑,为国际竞争合作锻造特色长板。

受此消息刺激,今天原料药板块迎来普涨,医药整体情绪开始回暖。

从业绩角度来看,当前原料药板块利润端承压明显,2021年前三季度,化学原料药板块实现营业总收入746.8亿元,同比增长13.8%,增速同比提高9.5个百分点;实现归属于母公司股东的净利润96.9亿元,同比下降1.1%,增速同比下降14.5个百分点。

化学原料药板块营收及归母净利润变化

资料来源:东莞证券研究所,wind

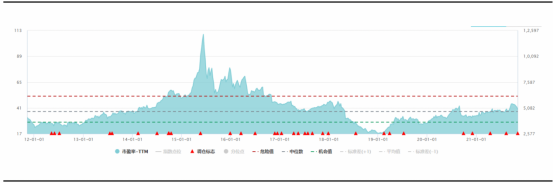

从估值角度来看原料药板块长期处于调整状态,大部分公司2022年平均PE估值约20-30倍,尤其是美诺华、仙琚制药等,其处于低估值、低位置状态。

原料药指数(申万)近 10 年 PE(TTM)估值情况

资料来源:wind,东吴证券研究所整理

那么作为医药工业“芯片”的原料药,能否迎来戴维斯双击?

01

天时地利

首先对昨日发布的方案进行解读,该方案是近年来首次在发改委和工信部高度对于原料药行业整体发展的政策文件,具备非常重要的指导意义。方案旨在提高原料药产业链供应链自主可控水平,在绿色低碳要求下推动技术创新与产业升级,鼓励原料药制剂一体化发展,提升产业集中度。中泰证券认为,特色原料药板块在经历了各种扰动因素的冲击之后,当前迎来政策与基本面的共振,有望加速拐点的到来,持续强调重点关注。

方案5个关键词:绿色低碳、技术创新、产业升级、供应链自主可控、原料药制剂一体化。

从“绿色低碳、技术创新、产业升级”这几个角度,可以看出具备持续技术创新、工艺优化,以及不断进行产品结构升级的龙头企业,有望得到产能、技术、人才等多维度的支持,行业的优胜劣汰和龙头集中将进一步加速。“供应链的自主可控”则把原料药放到了非常重要的战略地位。早期国内原料药产业链优势更多在于中间体以及部分大宗原料药,高附加值的特色原料药更多由欧美、印度企业掌握。方案的提出有望在推动产业升级背景下,加强原料药产业的自主可控,并伴随相关制药装备、耗材的发展。“原料药制剂一体化”已经成为多数企业的发展方向之一,方案的提出进一步强化其战略重要性,相关企业有望得到支持。

政策的风已经吹过来了,那业绩能跟上吗?

分析一下,不难发现,造成原料药板块2021Q1-Q3扣非归母净利润同比下滑主要系疫情影响下供需错配导致的去年同期高基数,以及人民币兑美元汇率相比去年同期持续走高下的汇兑损失影响。此外,上游原材料涨价导致的成本端承压也影响了板块整体业绩增速。同时“限电限产”、“能耗双控”等经济环保政策影响下,部分原料药公司生产排产也受到限制。

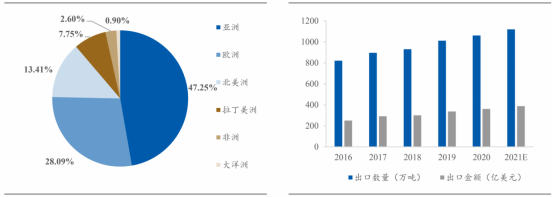

而美元加息预期可能出现人民币贬值趋势,导致出口为主的原料药公司汇率收益明显,利于表观收入增长提升。当下,依托我国成熟的工业体系,原料药产业在我国发展迅速,并成为医药保健品出口的一张名片。2019年,中国原料药出口量达1011.85万吨,出口金额336.8亿美元。以出口金额计,原料药近7年出口规模CAGR为5.8%,持续保持稳定增长。而2019年全部医药保健品出口金额中,原料药占比达45.6%,同比增速达12.1%,呈现提速状况,是当之无愧的医药最强出口子产业。根据中商产业研究院预测,2021年我国原料药出口量和出口额分别可达1119.4万吨和388.0亿美元。A股原料药公司中,有大量企业的主要客户来自海外,是中国原料药出口的主力军。同和药业、海普瑞、美诺华、奥翔药业、九洲药业、天宇股份、华海药业等公司年海外业务在收入结构中占比较大,人民币贬值有利于其表观业绩的提升。

2016年-2021年中国原料药出口情况统计及预测

资料来源:中国医药保健品进出口商会,东北证券

另一方面,特色原料药板块的短期不利因素如疫情备货的扰动、原材料涨价等已经集中在三季度业绩体现,当前备货扰动基本消除,价格的下游传导已然开始,基本面上板块底部基本确立,同时政策的出现也加速了拐点到来。

02

三个维度寻找行业投资机会

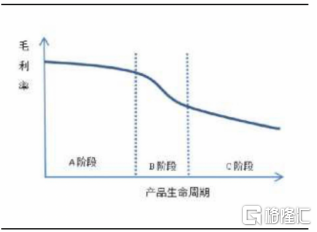

首先是丰富管线,下游产品生命周期揭示原料药企业成长性。特色原料药放量情况主要取决于下游仿制药生命周期,放量的关键节点是专利期后的前几年。专利期过期后的3-5年,仿制药能够快速放量(行业增速10%-50%)带动原料药需求高增,然后进入缓慢增长期(行业增速5-10%)。而对于刚过专利期过期节点的难仿药,特色原料药厂商不仅能获得竞争环境相对宽松的竞争格局,而且能够依靠产业链议价权获得较高的产品定价权。

因此,对原料药供应商而言,加强研发投入不断丰富自身产品管线是获得成长性的关键因素。以美诺华为例,公司围绕降血压、降血糖、抗感染等领域布局,产品管线不断丰富,向处于快速放量期的品种延伸,尤其在慢病领域形成组合拳,市场竞争力显著提升。

不同类型原料药毛利率情况

资料来源:美诺华招股书、东吴证券研究所

其次是纵向拓展,制剂一体化打开增长空间。在国内医保控费大环境下,国内仿制药价格承压,原料药+制剂一体化可大幅缩减成本,是目前原料药和仿制药企业重点布局方向。而对于原料药企业,一致性评价与带量采购政策大幅降低了原料药企业销售端门槛,缩减企业销售费用,放大原料药企业生产端优势。“赢者通吃”的游戏规则引导具有生产优势的原料药企业向下游制剂延伸,以量换价,抢占市场份额。

最后是转型CDMO,技术平台驱动业绩增长。从产业链来看,CMO/CDMO上游为精细化工行业,下游客户是医药公司,与特色原料药行业产业链极为相似,特色原料药企业向CMO/CDMO拓展具有一定的天然优势。但同时,由于CDMO企业主要承接上游研发服务需求,属于平台型服务模式,对企业研发与技术能力有一定要求。

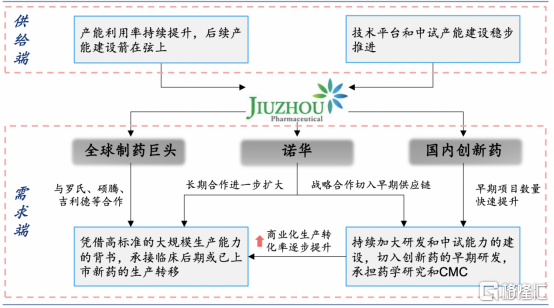

目前,原料药企业向CDMO转型的成功案例是九洲药业。公司通过重点打造“瑞博”品牌,逐渐建立手性催化、连续化反应与氟化学三大技术平台,不断提升自身研发能力,并通过收购苏州诺华工厂承接重磅专利药品种API供应,深度绑定诺华。对比九洲药业与其他CDMO公司,公司在研发、生产能力方面均已不落后,正逐步从原料药公司向CDMO顶尖梯队靠拢。

九洲药业:CDMO业务供需模型

资料来源:华泰研究

03

尾声

原料药本质上是制造业,中国在成本、技术、客户响应等方面具备全球竞争优势。国内具备能够低成本生产出满足美国FDA、欧盟CE认证的医药产业“芯片”的原料药,新冠疫情对全球产业链压力测试、凸显国内原料药产业地位,未来有望迎来戴维斯双击。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员