摘要

热点关注:如何看待近期新股连续出现首日破发?

1)近期新股首日破发的数量比例与破发幅度与2012年大体相当。对比历史上两次新股集中破发情形,2012年新股月均破发比例在30%左右,平均破发幅度大概8%,单月最高破发比例出现于2012年1月,达到60%,平均破发幅度也达到了12%;本次连续破发比例达到47%,平均破发幅度有12%,但持续时间尚短,仍需观察。

2)新股初期涨幅的来源可以分为两部分:定价偏差、情绪偏差。定价偏差是指新股发行定价与其合理定价的差异;情绪偏差主要是非理性投资者参与新股初期交易带来的收益。(1)定价偏差主要受定价机制的影响:定价管制和定价市场化阶段,定价偏差对新股初期涨幅的贡献截然相反。管制阶段的平均贡献为68%,市场化定价阶段(2009.7-2012.4)为-12%。(2)注册制新股,其定价偏差的贡献持续上行,从初期的负面贡献变为正向贡献,成为注册制新股长期获得较高涨幅的部分原因。这个情况长期存在是不合理的,一方面长期过低的发行定价损害市场正常的融资功能,无法满足企业合理的融资需求;另一方面稳定的定价偏差贡献导致新股涨幅居高不下,新股网下配售几乎成为无风险投资,套利投资者蜂拥而入,挤占专业投资者的市场份额。

3)本轮新股出现首日连续破发的原因主要是:定价环节的制度红利快速消失,叠加市场调整。(1)当定价环节的制度红利快速消失后,新股首日涨幅主要由非理性投资者的噪音交易决定,其波动较为剧烈,且受市场情绪影响较大,在个股层面偏好定价便宜、绝对价格低、盘子小的股票。(2)近期发行的17只注册制新股中,破发股票具有类似特征:所在行业表现不佳、绝对价格较高、定价高于行业。

4)首日破发不改定价市场化的趋势,报价回落将改善破发现状。一方面,新规实施初期,网下投资者尚未形成新的均衡博弈,导致整体报价范围相对较高,在市场化定价机制下,网下投资者将通过降低报价的方式影响新股定价回落至合理水平,从而改善破发的现状,11月的新股发行和定价行为投资者可密切关注。另一方面,市场化定价的注册制发行,部分新股出现破发是正常现象,美国和香港市场同样如此,网下投资者应更重视个股基本面研究和新股网下配售市场周期性机会的把握。

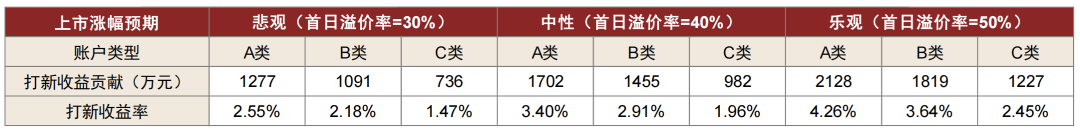

5)首日连续破发对网下配售市场的影响及打新收益预期:首日破发打破新股网下配售无风险收益的特征,部分询价对象可能退出网下配售市场,叠加博弈难度上升带来的入围率下降,将大概率抬升单个股票的中签率。对比新规前后影响网下打新收益的关键指标变化,我们预计网下配售市场的预期收益率将显著下滑:中性假设下,5亿元A/B/C类账户参与未来一年新股网下配售的预期收益分别为1702万元/1455万元/982万元左右,年化收益率分别为3.40%/2.91%/1.96%。

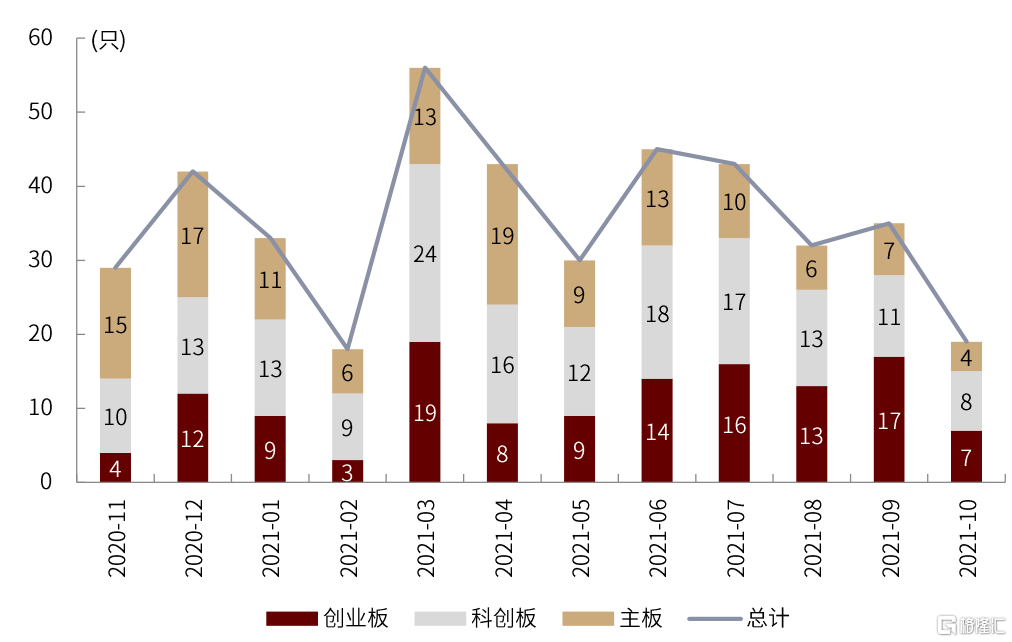

发审与融资

1)数量与规模:年初以来发行融资平稳,近月节奏与年内平均水平相当。今年以来A股各板块新股发行节奏平稳,截至10月底,2021年累计发行新股354只,合计募集资金总额达到3719亿元,平均融资金额达到11亿元,发行数量已达到去年全年的96%,融资规模也已达到去年全年的88%。2)审核与过会:项目储备充足,不乏百亿元融资规模大项目。截至2021年10月底,A股各板块审核通过尚未发行的项目累积达到167个,拟募集资金总额合计1712亿元。从目前待发行项目储备来看,年内项目充足。待发行项目中,百济神州(科创板)拟融资规模超过200亿元,已受理在审核项目中,先正达(科创板)、中国移动(主板)拟融资规模超过500亿元。

询价与配售

1)申购上限:IPO新规后新股网下申购上限亦有所提升。IPO新规后随着发行价上行,新股申购上限亦同步上升,10月以来稍有下滑,科创板(4.6亿元)>创业板(2.4亿元)>主板(0.5亿元)。2)参与账户:账户数量有所缩减,C类中私募、资管类下降较为明显。年初以来账户数量增速放缓,相较于去年年底,创业板和科创板账户增幅分别达18%和7%;环比上月,10月注册制账户数量均出现下滑,而主板略有上升。3)报价情况:报价集中度显著缓解,博弈难度加大机构入围率大幅降低。7月以来注册制新股网下整体入围率波动加剧,呈持续下行趋势,新规后报价难度亦显著上升,10月平均入围率仅有68%;从个股来看,时间序列上波动加剧;从配售对象大类来看,A类(42%)<B类(48%)<C类(47%)。4)中签率:注册制新股中签率倍增,C类与A类差距缩小。10月科创板A/B/C三类账户平均中签率达:0.050%、0.046%和0.036%;创业板A/B/C三类账户平均中签率达:0.038%、0.030%和0.020%。

涨幅与收益

1)上市表现:出现连续首日破发,涨幅显著回落。9月以来,新股上市表现不佳,发行价上行带来的上市后溢价率持续下滑,二级市场收益空间收窄。截至10月底,科创板、创业板和主板平均溢价率分别达47%、75%和92%,注册制新股上市初期溢价率显著低于2020年平均水平,仅为去年的四分之一左右。2)打新收益:连月下滑,单账户10月贡献仅50万元左右。以2亿元A类账户为例,今年以来前10个月累积打新收益达10.35%。从各板块贡献来看:科创板、创业板和主板分别达5.00%、4.18%和1.17%。但值得关注新股破发情形及锁定份额带来的收益下滑风险,后市打新收益贡献难以延续前期态势,打新逐渐不再是“无风险收益”。

正文

热点关注:如何看待近期新股首日破发?

9月18日晚,沪深交易所及中国证券业协会同步完善发布了科创板、创业板新股发行定价相关业务规则及相关倡导建议(后文简称“新规”),新规后发行的十多只新股已于10月中下旬陆续上市,新规的确使得“抱团报价”的现象得到有效改善,买卖双方博弈更加充分,但同时注册制新股开始出现上市首日破发的现象。

10月以来按照新规发行的新股共有17只上市,其中,中自科技、凯尔达、中科微至等8只陆续出现首日破发,破发比例达到了47%。这是继2012年之后,再次批量出现新股上市首日破发,我们将结合打新市场历史情况及近期新股发行配售数据,分析本此“破发潮”的原因,并结合分析结果对后市打新收益粗略估计。

图表:新规后发行的注册制新股近期上市首日持续出现破发情形(按上市日期排序)

资料来源:万得资讯,中金公司研究部,注:自2021.09.18以来招股数据,上市日截至2021.11.01

新规后新股首日破发的程度及原因分析

► 市场化定价下新股破发对照分析

本次新股首日破发的数量比例与破发幅度与2012年大体相当。2009年6月起,新股发行定价取消了市盈率限制,此后三年多的时间里开启了A股市场首次市场化定价尝试,回顾2009年以来新股上市首日表现,可以观察到迄今为止出现过两次破发较为集中的阶段:第一次是09-12年,断断续续月度不时有新股首日破发,12年之后几乎每月都有一定比例新股破发;第二次则是近期,亦连续多日出现新股破发。对比两次新股破发的情形,2012年新股月均破发比例在30%左右,平均破发幅度大概8%,单月最高破发比例出现于2012年1月,达到60%,平均破发幅度也达到了12%;而本次连续破发比例达到47%,平均破发幅度约12%,但由于持续时间尚短、样本量并不充分,还需进一步观察后市情况。总体上:本次新股首日破发比例与破发幅度与2012年大体相当。

图表:2009年首次实行市场化定价以来新股首日破发情形统计(按上市日月度统计)

资料来源:万得资讯,中金公司研究部,注:上市日介于2009.07.01至2021.11.01新股统计

► 本轮新股破发的原因:定价环节的制度红利消失,叠加市场调整

新股初期涨幅[1]的来源可以分为两部分:定价偏差、情绪偏差。定价偏差是指新股发行定价与其合理定价的差异;情绪偏差主要非理性投资者参与新股初期交易带来的收益。

对大部分新股而言,其上市后的合理定价应该与其所在行业相当,因此我们可以利用新股所属行业的市盈率水平将新股初期涨幅分解为两部分:

定价偏差:指一级市场定价时,新股定价水平相对其所属行业定价水平的差异。我们统一用市盈率来衡量,因此:定价偏差=行业市盈率/发行市盈率-1。

情绪偏差:指新股上市初期,由于投资者的追捧或者冷遇,其首日价格与合理定价(按行业市盈率)的差异。这部分差异主要是因为参与新股首日交易的投资者情绪变动带来的,因此我们称之为投资者情绪偏差。其计算公式为:情绪偏差=新股首日收盘价/(发行后EPS*行业市盈率)-1。

[1] 首日无涨跌幅限制的新股采用首日均价涨幅,首日有涨跌幅限制的新股采用开板日均价计算新股初期涨幅。

图表:新股初期涨幅双因素分解示意图

资料来源:中金公司研究部

从历史上定价偏差和情绪偏差的变化,我们可以观察到以下规律:(1)定价管制和定价市场化阶段,定价偏差对新股初期涨幅的贡献截然相反。管制阶段的平均贡献为68%,市场化定价阶段(2009.7-2012.4)为-12%。(2)注册制新股,其定价偏差的贡献持续上行,从负面贡献变为正向贡献,成为注册制新股长期获得较高涨幅的部分原因。这个情况长期存在是不合理的,一方面长期过低的发行定价损害市场正常的融资功能,企业无法满足合理的融资需求。另一方面稳定的定价偏差贡献导致新股涨幅居高不下,新股网下配售几乎成为无风险投资,套利投资者蜂拥而入,挤占专业投资者的市场份额。

图表:新股定价偏差&情绪偏差分解历史变化(2006-2021,季度均值)

资料来源:万得资讯,中金公司研究部,注:上市日介于2006.04.01至2021.11.01新股统计

图表:09-12年市场化定价阶段新股定价偏差&情绪偏差分解(月度均值)

资料来源:万得资讯,中金公司研究部,注:2009.07.01至2012.05.31

图表:2019年注册制以来市场化定价阶段新股定价偏差&情绪偏差分解(月度均值)

资料来源:万得资讯,中金公司研究部,注:2019.07.01至2012.05.31

因此,当定价环节的制度红利快速消失后,新股首日涨幅主要由非理性投资者的噪音交易决定,其波动较为剧烈,且受市场情绪影响较大,在个股层面偏好定价便宜、绝对价格低、盘子小的股票。

近期发行的17只注册制新股,如果按是否破发分为两组,也能观察到有类似的特征:(1)所在行业表现不佳:上市首日涨幅与询价至上市期间行业指数相关性达到0.35,破发组所在行业平均涨幅为-1.7%,非破发组则达到2.6%;(2)破发新股绝对价格较高:从发行价的绝对数值来看,首日破发的新股,有75%的发行价格超过了50元;(3)破发新股发行市盈率高于行业平均:虽然行业市盈率不能完全代表新股定价的合理水平,但从统计结果来看,首日破发组对其行业平均市盈率平均溢价超过40%,而未破发组的值为-18%.

图表:新规落地后注册制新股询价至上市期间所属行业及板块表现

资料来源:万得资讯,中金公司研究部,注:自2021.09.18以来招股数据,上市日截至2021.11.01,新规落地后对应9.18以来发行新股

图表:新规落地后注册制新股发行明细数据一览

资料来源:万得资讯,中金公司研究部,注:自2021.09.18以来招股数据,上市日截至2021.11.01,新规落地后对应9.18以来发行新股

网下配售影响:定价市场化、中签率抬升、预期收益下降,报价逐渐转向研究导向

1)首日破发不会改变定价市场化的趋势,报价回落改善破发现状。我们认为首日破发的现象不会扭转注册制新股定价市场化的趋势,市场将通过网下投资者的报价逐步回落到合理水平来改善目前严重破发的现状。

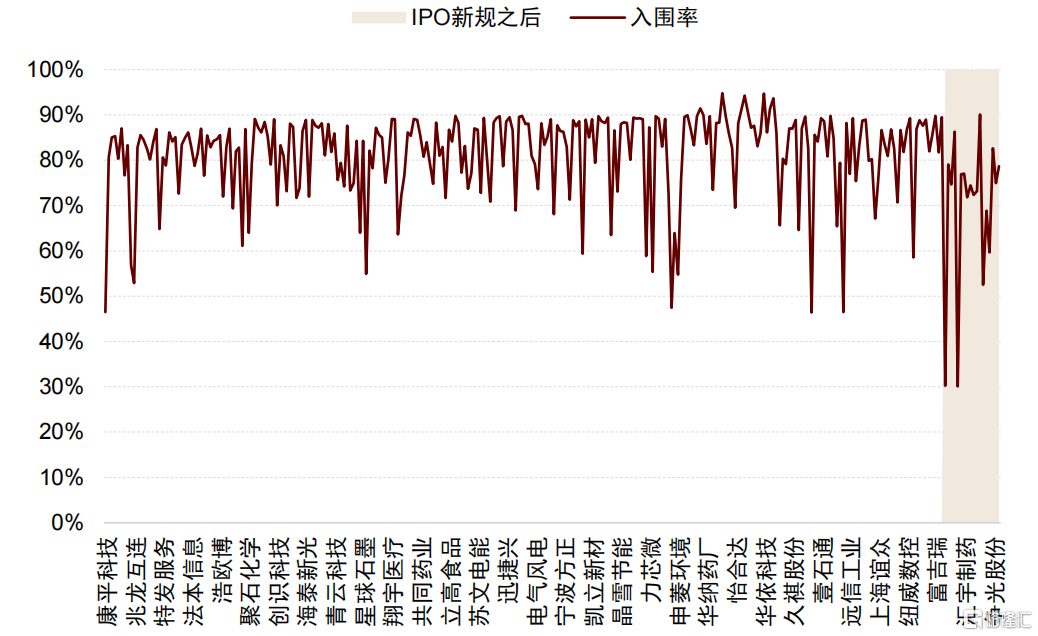

2)部分询价对象可能退出网下配售市场,叠加博弈难度上升带来的入围率下降,将大概率抬升单个股票的中签率。其一,首日破发打破了新股网下配售无风险收益的特征,部分低风险资金可能会选择退出市场;其二,市场化定价的情况下,入围难度上升,整体入围率下降,这一点从新规后发行新股的申购已经得到验证,平均入围率从原来的80%下降至69%,且个股间分化很大。

3)我们预计网下配售市场的预期收益率将显著下滑。对比今年以来,新规前后影响网下打新收益的关键指标变化,我们预计:随着收益下滑后部分账户退出,中签率及单个新股获配金额会进一步提升;报价逐渐回归理性区间后,上市首日溢价率或小幅回升至30%~50%附近;当前项目储备较为充足,发行节奏基本与年初以来持平;中性假设下,据我们测算,5亿元A类账户网下配售收益将从2021年以来的年化2800万元下降至年化1700万元左右,年化收益率达到3.40%。

4)网下配售市场预期收益率下降对不同类型的资金和机构的影响并不是均匀的。从资金角度来看,网下配售市场的预期收益率下降至2%左右时,对部分成本较高的资金而言,已经基本没有了参与的价值。从机构类型而言,市场化定价机制下,对于个股基本面、新股首日涨幅的定性、定量研究更为重要,部分专业化机构可能受益,获得高于市场平均水平的收益率。

图表:2021年以来发行新股平均中签率对比

资料来源:万得资讯,中金公司研究部,注:自2021.09.18以来招股数据,截至2021.11.01

图表:2021年以来发行新股三类账户中签率

资料来源:万得资讯,中金公司研究部,注:自2021.09.18以来招股数据,截至2021.11.01,新规落地后对应9.18以来发行新股

图表:打新收益测算核心指标假设及对比

资料来源:万得资讯,中金公司研究部,注:2021年以来发行新股数据,截至2021.11.01

图表:注册制打新收益测算(年化)

资料来源:中金公司研究部

发审与融资

数量与规模:年初以来发行融资平稳,近月节奏与年内平均水平相当

1)总量:今年以来A股各板块新股发行节奏平稳,截至10月底,2021年累计发行新股354只,合计募集资金总额达到3719亿元,平均融资金额达到11亿元,发行数量已达到去年全年的96%,融资规模也已达到去年全年的88%。

2)增量:受国庆长假及新规落地影响,10月新股发行数量和规模均环比有所下滑,各板块合计发行新股19只,融资总额达到204亿元;暂无特大融资项目加成,与上月相比融资规模有较大幅度下滑,但与年初以来各月相比属于中枢水平;发行价走高带来新股融资规模同步上升,不少新股出现超募现象。

3)分布:今年以来注册制新股与核准制新股总融资规模相当,但注册制整体发行新股数量明显高于主板。此外,从今年以来不同统计周期平均发行数量与融资规模来看,科创板在数量和规模上均处于三个板块最高。

图表:近1年A股各板块IPO项目数量

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31,按招股日统计

图表:近1年A股各板块IPO项目融资规模

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31,按招股日统计

图表:今年以来A股各板块IPO项目数量与规模

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31,主板由于中国电信、三峡能源等大项目加成,抬升平均水平

审核与过会:项目储备充足,不乏百亿元融资规模大项目

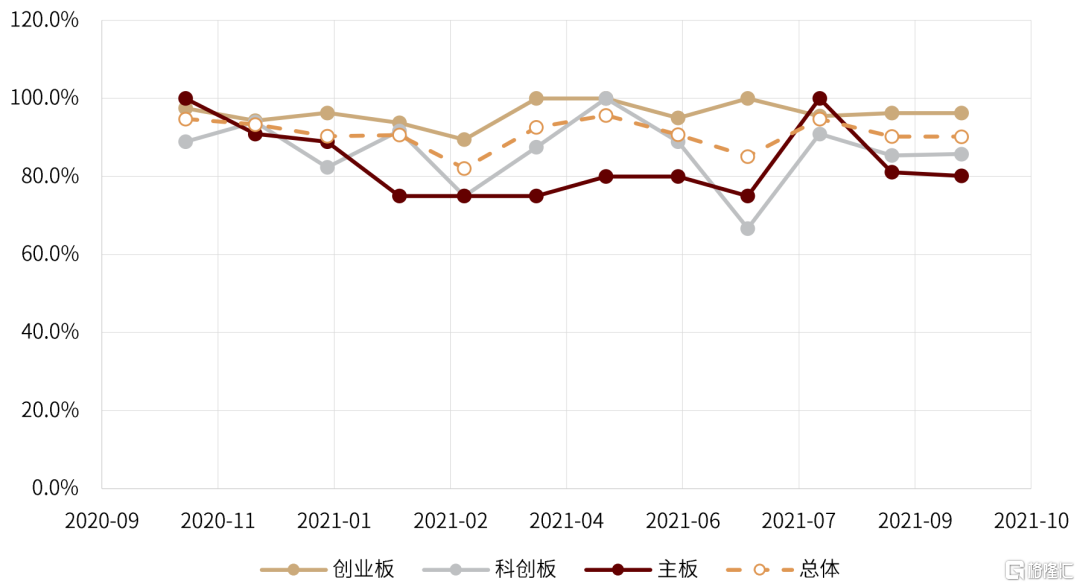

1)审核通过率:今年以来各板块新股发审通过率波动较大,9月以来整体过会率平稳,达到90.2%,其中,创业板IPO项目通过率最高,科创板、主板次之;分板块来看,创业板IPO过会率长期高于其他两个板块,基本稳定在90%以上水平。

2)项目储备:截至2021年10月底,A股各板块审核通过尚未发行的项目累积达到167个,拟募集资金总额合计1712亿元,较上月底有所缩减;其中,创业板IPO项目数量占比超过50%,从目前待发行项目储备来看,年内项目充足。待发行项目中,百济神州(科创板)拟融资规模超过200亿元,已受理在审核项目中,先正达(科创板)、中国移动(主板)拟融资规模超过500亿元。

图表:近1年来各板块IPO审核通过率

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31

图表:审核通过未发行IPO项目分布

资料来源:万得资讯,中金公司研究部,注:数据截至2021.10

图表:审核通过未发行IPO项目明细(拟融资规模前15)

资料来源:万得资讯,中金公司研究部,注:数据截至2021.10.31

图表:已受理审核中IPO项目明细(拟融资规模前15)

资料来源:万得资讯,中金公司研究部,注:数据截至2021.10.31

询价与配售

申购上限:IPO新规后新股网下申购上限亦有所提升

1)整体分布:今年以来新股网下申购金额上限波动下行,IPO新规后随着发行价上行,新股申购上限亦同步上升,10月以来稍有下滑,科创板(4.6亿元)>创业板(2.4亿元)>主板(0.5亿元)。

2)结构分布:近1年以来,A股各板块发行的新股申购上限低于2亿元的比例接近80%,其中,主板几乎所有新股申购上限都在2亿元以内,1亿元以内的占比接近90%;创业板申购上限1.5以内的占比已接近80%;科创板申购上限整体相对较高,申购上限2亿元以内的比例也到达了60%。

图表:近1年来各板块新股网下申购上限分布(按询价时间)

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31

图表:近1年来各板块新股网下申购上限分布(集中于2亿元以内)

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31

参与账户:参与账户数量有所缩减,C类中私募、资管类首当其冲

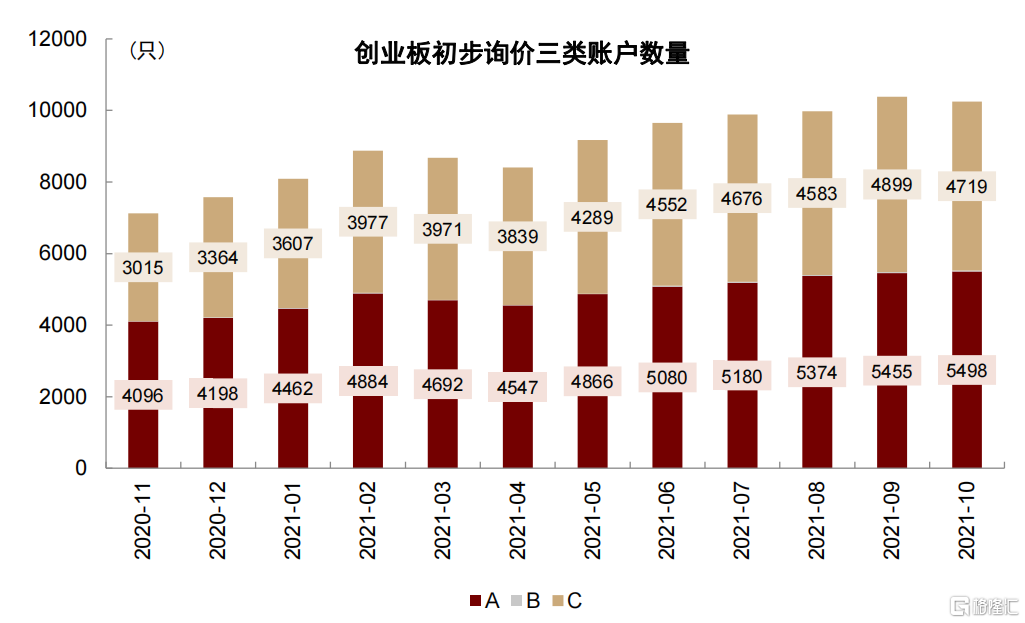

1)整体变化:自去年8月创业板注册制正式开板以来,网下询价账户数量显著增加;年初以来账户数量增速放缓,相较于去年年底,创业板和科创板账户增幅分别达18%和7%;环比上月,10月注册制账户数量均出现下滑,而主板略有上升;截至2021年9月底,主板、科创板、创业板账户总数分别达14941、10768和10244个。

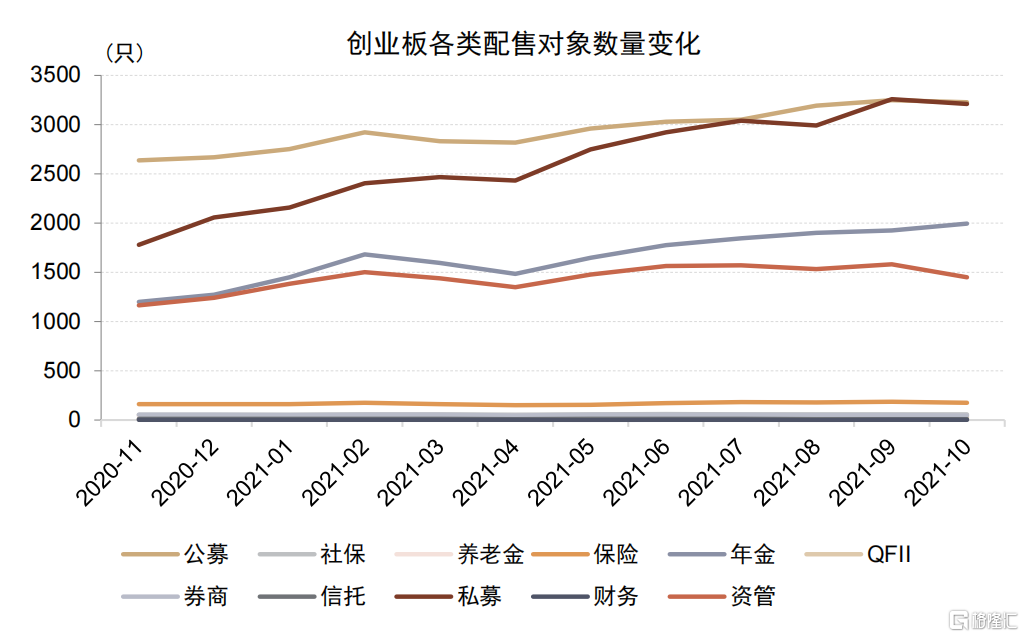

2)结构变化:从各板块A/B/C类及细分品类分布及变化来看,C类仍是占比最高的类型,但10月出现了明显缩减;A类账户中,各类账户数量相对平稳;C类账户中,私募、资管类账户缩减幅度较大。

3)机构分布:10月共有589家机构的累积13131个账户参与了注册制网下询价,其中,前二十家机构参与账户数量占比接近40%,头部集中效应明显。公募机构中,易方达、工银、南方等占比靠前,超过2.5%;保险机构中,泰康资产、人寿养老、平安养老占比领先;私募机构中,幻方量化、灵均投资、迎水投资占比均进入前二十。

图表:近1年来A股各板块新股网下询价账户数量平稳增长,已接近瓶颈期

资料来源:万得资讯,中金公司研究部,注:按照询价起始日统计,数据区间22020.11.1~2021.10.31

图表:近1年来科创板A/B/C三类账户数量变化

资料来源:万得资讯,中金公司研究部,注:按照询价起始日统计,数据区间22020.11.1~2021.10.31

图表:近1年来创业板A/B/C三类账户数量变化

资料来源:万得资讯,中金公司研究部,注:按照询价起始日统计,数据区间22020.11.1~2021.10.31

图表:近1年来科创板细分类型账户数量变化

资料来源:万得资讯,中金公司研究部,注:按照询价起始日统计,数据区间22020.11.1~2021.10.31

图表:近1年来创业板细分类型账户数量变化

资料来源:万得资讯,中金公司研究部,注:按照询价起始日统计,数据区间22020.11.1~2021.10.31

图表:注册制参与网下询价账户数量占比(前二十机构)

资料来源:万得资讯,中金公司研究部,注:数据截至2021.10.31

报价情况:报价集中度显著缓解,博弈难度加大机构入围率大幅降低

1)报价分布:今年以来网下机构报价已进入平稳博弈,4月之后整体报价集中度呈上升趋势,有效价格数量持续保持在个位数;9月18日IPO新规发布以来,整体报价集中度明显缓解,报价博弈增强,有效价格数量从个位数大幅增加至100个以上。

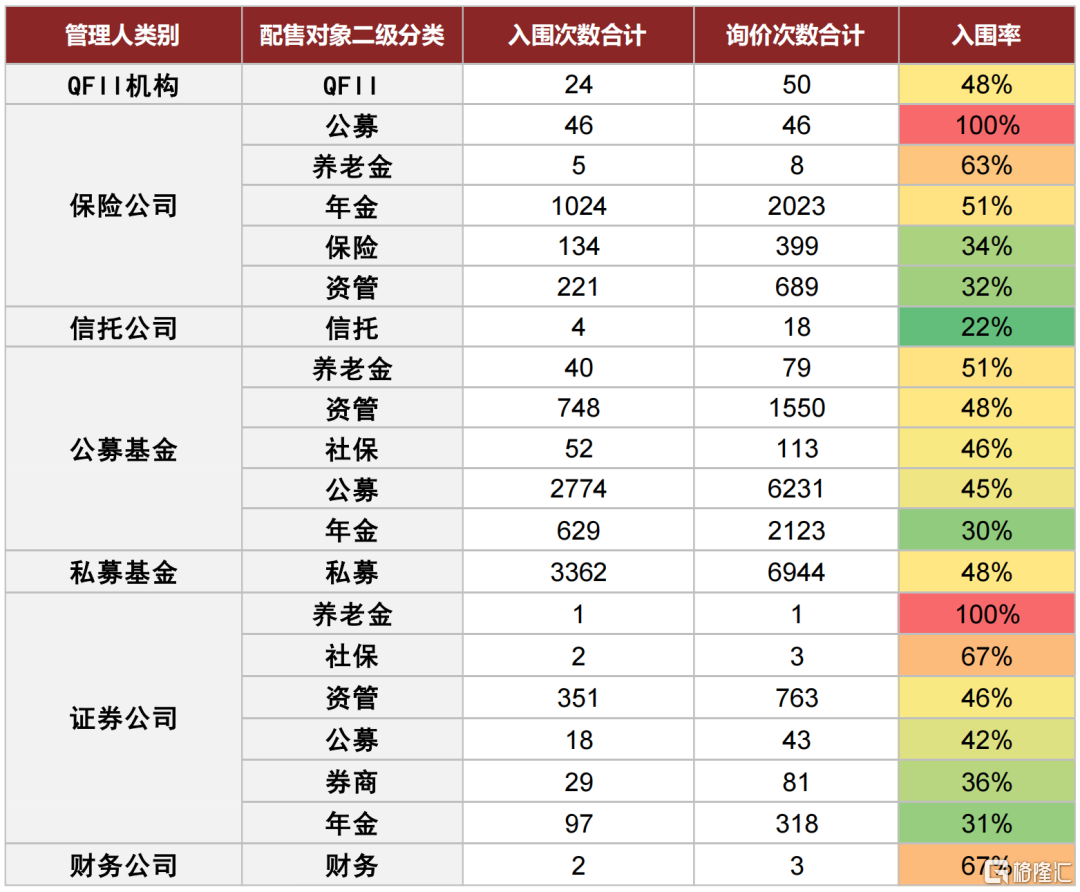

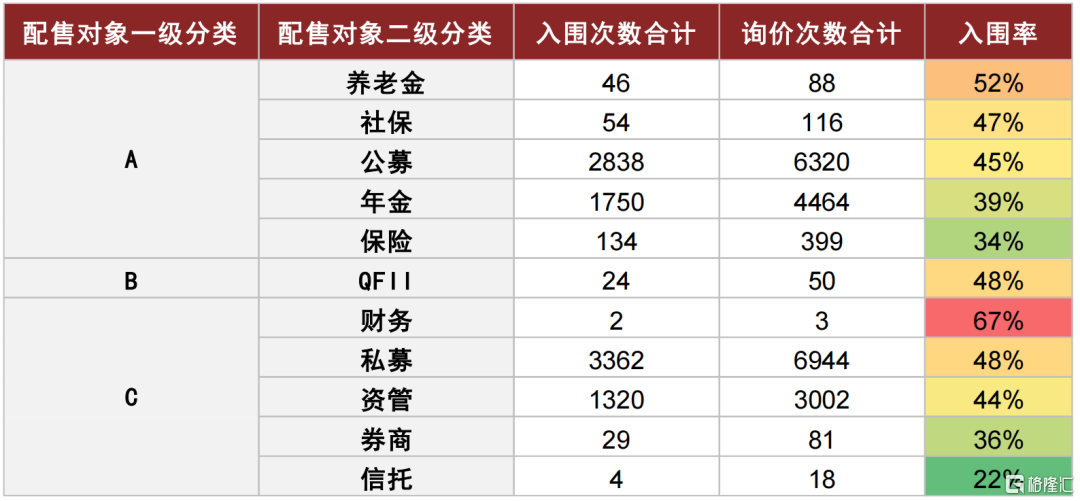

2)入围率:7月以来注册制新股网下整体入围率波动加剧,呈持续下行趋势,新规后报价难度亦显著上升,10月平均入围率仅有68%;从个股来看,时间序列上波动加剧;从配售对象大类来看,A类(42%)<B类(48%)<C类(47%),总体上社保、养老金及年金等账户入围率相对较高。

图表:近1年来注册制网下报价分布情况(月度均值)

资料来源:万得资讯,中金公司研究部,注:数据区间2020.11~2021.10

图表:近1年注册制新股网下整体入围率变化(月度均值)

资料来源:万得资讯,中金公司研究部,注:数据区间2020.11~2021.10,个股网下入围率=有效配置对象数量/ 网下初步询价对象数量

图表:近1年注册制新股网下整体入围率(按询价日期排序)

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31,个股网下入围率=有效配置对象数量/ 网下初步询价对象数量

图表:按照机构类型及账户类型统计网下报价入围率(2021.10)

资料来源:万得资讯,中金公司研究部,注:入围率=有效报价次数合计/初步询价次数合计

图表:按照配售对象所属类别统计网下报价入围率:C>B>A(2021.10)

资料来源:万得资讯,中金公司研究部,注:入围率=有效报价次数合计/初步询价次数合计

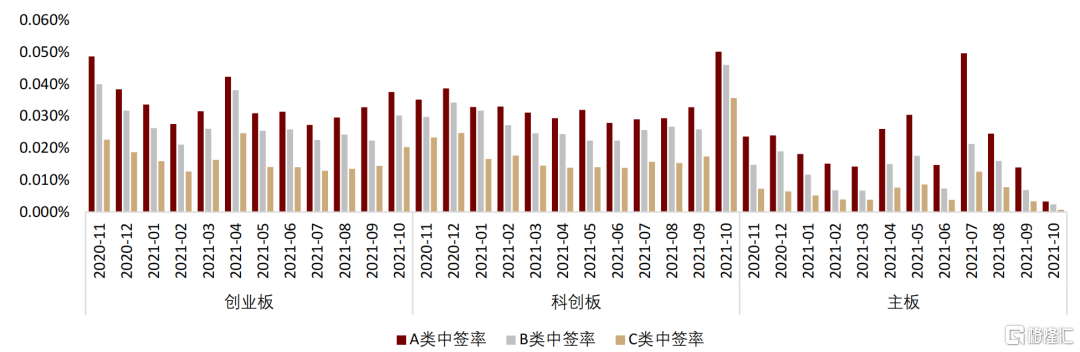

中签率:注册制新股中签率倍增,C类与A类差距缩小

IPO新股以来,随着博弈难度上升,入围获配账户减少,注册制各板块网下中签率倍增,此外,近月C类账户数量亦缩减明显,C类与A类账户中签率差距缩小,注册制中签率仍明显高于核准制新股。截至10月底,科创板A/B/C三类账户平均中签率达:0.050%、0.046%和0.036%;创业板A/B/C三类账户平均中签率达:0.038%、0.030%和0.020%;主板A/B/C三类账户平均中签率达:0.003%、0.002%和0.001%。

图表:近1年来各板块A/B/C三类账户中签率变化(月度均值)

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31,核准制股票中未统计网下询价锁定70%的新股

涨幅与收益

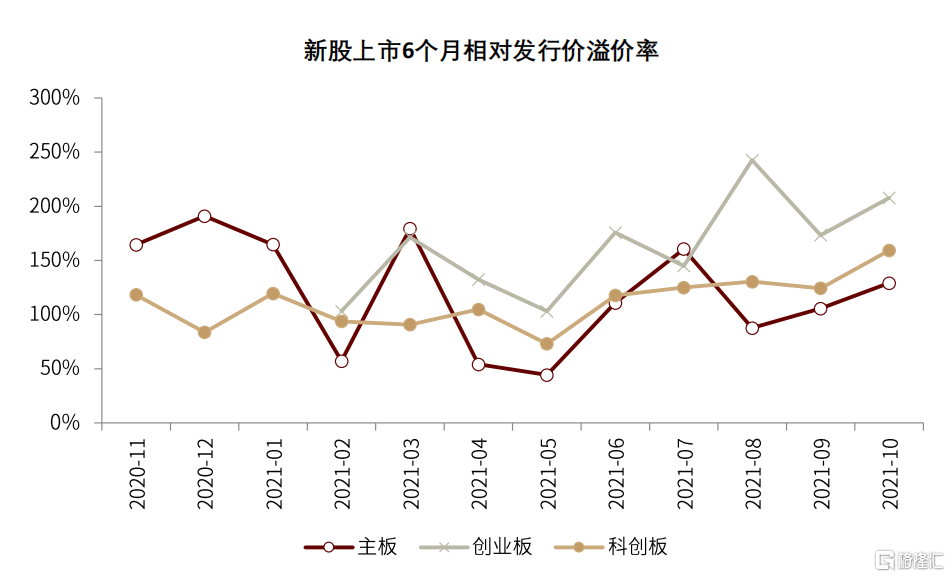

上市表现:各板块新股上市初期溢价率大幅收窄,甚至连续出现首日破发

1)从上市初期来看:今年以来新股上市初期仍维持较高的溢价率,但自9月以来,新股上市表现不佳,发行价上行带来的上市后溢价率持续下滑,二级市场收益空间收窄。截至10月底,科创板、创业板和主板平均溢价率分别达47%、75%和92%,注册制新股上市初期溢价率显著低于2020年平均水平,仅为去年的四分之一左右。

2)从上市后一段时间来看:注册制新股有部分账户或部分获配份额在上市后仍需锁定6个月,从已上市满6个月的新股相对于发行价溢价率来看,仍然维持较高的溢价,但上市满12个月的新股相对于发行价溢价率已出现下滑趋势。

图表:近1年来A股各板块新股上市初期溢价率变化

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31,创业板、科创板均指上市首日成交均价相较于发行价溢价率

图表:近1年来A股各板块新股上市6个月溢价率变化

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31,按上市满6个月统计

图表:近1年来A股各板块新股上市12个月溢价率变化

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31,按上市满6个月统计

打新收益:各板块打新收益连月下滑,单账户月度贡献仅50万元左右

网下打新收益贡献仍呈现月度不均的现象,科创板与创业板月度打新收益相当,主板仅在个别月份有大项目时贡献较高。但随着8月以来监管逐渐关注和管理“抱团报价”的现象及新股申购新规落地,打新收益贡献逐月递减。9月、10月各板块累积收益贡献不足百万元,创年内低点。

以2亿元A类账户为例,今年以来前10个月累积打新收益达10.35%。从各板块贡献来看:科创板、创业板和主板分别达5.00%、4.18%和1.17%;从沪深单市场贡献来看:沪市、深市打新收益分别达5.93%和4.42%。但值得关注新股破发情形及锁定份额带来的收益下滑风险,后市打新收益贡献难以延续前期态势,打新逐渐不再是“无风险收益”。

图表:近1年各板块月度网下打新收益分布

资料来源:万得资讯,中金公司研究部,注:数据区间22020.11.1~2021.10.31

图表:今年以来A类账户参与网下打新收益情况(2021.1-2021.10)

资料来源:万得资讯,中金公司研究部,注:数据截至2021.10.31,注1)核准制打新,按开板日期统计,根据开板收益率计算个股打新收益;2)注册制打新,按新股上市日期统计,根据上市首日均价相对发行价涨幅计算个股打新收益,同时考虑个股总体网下入围率

图表:今年以来B类账户参与网下打新收益情况(2021.1-2021.10)

资料来源:万得资讯,中金公司研究部,注:数据截至2021.10.31,测算同上

图表:今年以来C类账户参与网下打新收益情况(2021.1-2021.10)

资料来源:万得资讯,中金公司研究部,注:数据截至2021.10.31,测算同上

附录

IPO审批流程

图表:创业板注册制IPO审核流程:与科创板流程基本相同

资料来源:深圳证券交易所官网,中金公司研究部

新股发行时间安排

图表:新股发行时间安排

资料来源:上海证券交易所,深圳证券交易所,中金公司研究部

打新收益测算公式

图表:单个账户打新收益测算流程(假设账户中签)

资料来源:中金公司研究部

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员