今年以来,云南白药深陷多重麻烦。

前有上半年炒股亏损超8亿元,紧接着7月又爆出不合格口罩事件,此后,投资上海医药一事到目前还迟迟未有进展,这些负面消息还没来得及解决。昨天公布的第三季度业绩又是令市场错愕。

公告显示第三季度实现营业收入约92.79亿元,同比增长9.98%,净利润约6.49亿元,同比下降63.94%。

今日股市自是反映十分强烈,截至收盘,云南白药大跌近4%,报88.36元,盘中一度触及今年以来最低点84元。如果按今年最高点来计算,云南白药年内跌幅高达26.31%。

现如今,人到中年的云南白药不仅早就丢掉了“中药一哥”地位,还被后来居上的片仔癀甩出近一个身位。

云南白药到底怎么了?为何“完败”于片仔癀?

01 都是炒股惹的祸

根据云南白药昨晚披露的三季报,2021年前三季度公司共实现营业收入283.63亿元,同比增长18.52%,实现归母净利润24.51亿元,同比下降42.38%。

值得注意的是,从扣非净利润角度上来说,第三季度云南白药扣非净利润达到10.46亿元,同比降幅为21.70%,前三季度扣非净利润为29.31亿元,同比降幅也收窄至7.96%。

此外,云南白药还表示,前三季度公司确认股份支付费用8.66亿元,上期则是“无”。剔除该部分费用影响,公司实现扣非净利润为36.67亿元,同比则是增长15.14%。

这就不禁让投资者困惑,一家主营业务稳健,长期分红的中药龙头公司,为何会有如此大额的非经常损益?答案就是爱上了炒股。

纵然是千亿市值的医药大白马,在波诡云谲的股市里,也只是命不由己的小韭菜一枚。

云南白药三季报公布的财务指标数据显示,报告期内,云南白药交易性金融资产持有期间公允价值变动损益为-15.55亿元,也就是炒股亏了15.5亿元。

而细数云南白药近年来的成与败,似乎都与炒股有关。

根据2021年上半年报告,云南白药的亏损大头来自于小米集团,共亏6.1亿元,投资伊利股份则亏损1.7亿元,投资恒瑞医药亏损了1.8亿。

另外,还有一部分来自于债券、基金的损失,占比不多,投资腾讯控股则有一部分浮盈,总体而言亏损比较严重,几近伤筋动骨。

诚恳的来讲,云南白药投资的这些企业没啥问题,都是身处核心赛道,技术或盈利能力强劲的好企业,如果就此认定为云南白药“选股不慎”,似乎确实有失偏颇。

即便是让云南白药亏了超6亿的小米集团,也曾经因为一波趋势性上涨的表现,让云南白药在2020年收获颇丰。

2020年三季报显示,报告期内云南白药对小米集团进行了股权投资,期初账面价值13.33亿元,期末账面价值18.09亿元,报告期损益4.76亿元,浮盈比例高达35.7%。

再来看云南白药整个2020年的的投资成绩:投入了138.34亿元的本金,赚了23.31亿元!这样的收益率,足够秒杀一大波A股上市公司。

手法老到的云南白药,在2021年却突然被浮盈巨大的小米集团给“套”住了,多半是高位加仓,没有及时止盈的结果。

从报表上来看,云南白药的仓位明显是过重了,期初仓位占比高达28.97%,而高位回调的小米集团,恰恰又是上半年跌幅比较巨大的互联网企业之一。

从整体的资金分布结构来看,云南白药按照“债三股七”进行配比,这似乎也是有点偏激进了。

但另一方面,云南白药对自身的投资却略显吝啬。财报数据显示,2016年-2020年,公司的平均研发投入额仅为1.38亿元,这与公司动辄200多亿元的营收极不匹配,从研发费用率上看,云南白药更不及同行片仔癀的1/3。

尽管最新的三季报显示,云南白药前三季度累计研发费用增长到1.96亿元,但与283.63亿的营收相比,占比仍然不足1%。

即使云南白药管理层对自己的炒股能力“迷之自信”,但不要忘了什么才是公司最核心的资产。

02核心业务“停滞”

7月初,云南白药因生产不合格医用口罩被罚11万元登上微博热搜。

尽管经济损失不大,但此事引起的负面舆论对云南白药的品牌形象造成一定冲击,有网友称“云南白药也算是名企业了,怎么还干这种欺骗消费者的事情?”。

不过,某种程度上讲,“口罩事件”也折射出云南白药对主业经营的力不从心。

众所周知,云南白药得以起家的关键是公司白药产品配方的国家绝密性以及依傍云南地带的丰富中药资源。在此基础上,2005年,云南白药开出发出牙膏产品,作为公司的第二增长曲线。

目前,云南白药将旗下的业务具体划分为五大板块:药品、健康品、中药资源、医药商业(省医药)及茶品板块。

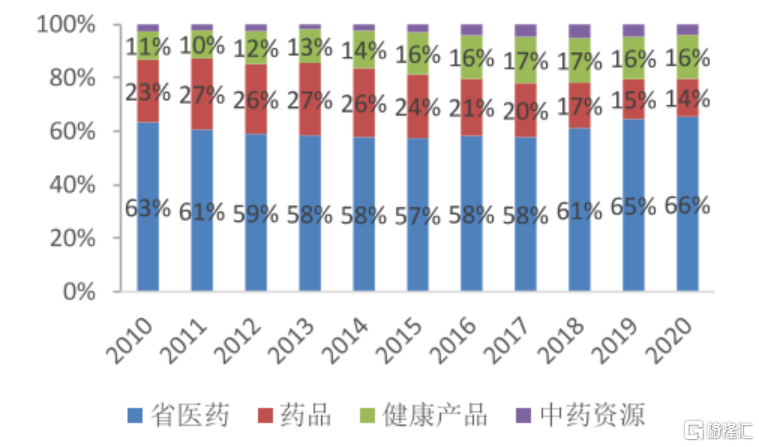

从收入结构看,目前“医药商业”占据公司收入的一半以上,其余“药品”与“健康品”合计收入占比30%左右,“中药资源”占比不到5%。

需要注意的是,云南白药安身立命的核心资产——“药品”与“中药资源”两大板块,近年来在上述业务板块呈现出一定的疲软趋势。

从具体金额上看,”药品”板块(包括白药系列、普药系列等)的收入从2015年的约49.8亿元变成了45.8亿元,下降了约4亿元;同期,毛利润则从32.9亿元变为32.7亿元,下降0.5亿元。也就是说,过去六年间,“白药”这一块核心业务业绩在萎缩。

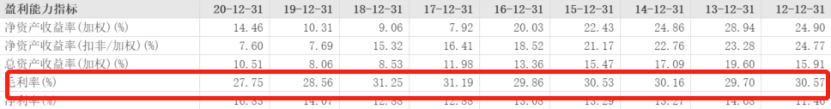

2017年、2018年及2019年,云南白药毛利率分别为31.19%、31.25%及28.56%,已经产生小幅下滑的趋势。2020年,云南白药的毛利率进一步下滑至27.75%,其间,云南白药的净利率反倒是一路提升。这多半要归功于公司炒股能力精湛,以及大力削减营销费用的功劳。

同时,健康品中牙膏的收入占比长期在95%以上,但其他品类,如化妆品、洗发膏、纸巾等,收入体量并不大,这也反映出云南白药的多元化进展并不理想。

不可否认的是,尽管云南白药的牙膏确实卖的不错,但扩张到一定程度之后,不得不面临更加激烈的市场竞争,因此,整体市场规模和利润空间都面临着某种潜在的“边界”。

这或许也是云南白药“炒股”背后的中年焦虑之一。

03 尾声

事实上,相比国内很多中医药企业,云南白药还是有品牌号召力的,但真正要解决的还是产品问题,没有好的产品和独特的竞争力,完全依托“老字号”,在市场上终究会成为一个人的独奏。即使是跨界,也还是一个“两不像”的跳梁小丑,最终不会被市场所接纳。

虽说被股市割了韭菜,或许并不全是云南白药的错,但云南白药也得认清一个现实,A股不仅仅是造富的地方,也是让某些人心不足蛇吞象的“白马股”梦碎的地方。

倘若想要走价值长牛之路,或许真的得重新掂量掂量自己了,否则,下一次可能就不是被薅羊毛这么简单了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员