作者 | 美股先锋

数据支持 | 勾股大数据(www.gogudata.com)

这个财报季不平静。Snap炸了大雷,Tesla坐了火箭,股市版冰与火之歌仍在上演。昨晚互联网券商明星股Robinhood财报暴雷,盘后大跌超8%。连带受损的还有知名的Ark基金,从截止昨天盘后的数据来看,Robinhood仍占其旗下资金Arkk 1.09%,Arkf 1.81%,以及Arkf 1.28%。

也不知道木头姐(Ark基金掌门人,Cathie Wood)卖了没,或者是继续buy the dips?总之这波冲击带来的浮亏不小。去年由于重仓特斯拉,木头姐成了许多人心中yyds。但是这位牛市女王今年以来旗下基金大幅回撤,其又被散户们冠以“韭菜伍德”或者“木头大韭菜”的称号。尤其是近期的操作,连续减仓特斯拉,伴随着特斯拉股价一路高歌,让人实在不禁直呼“反指”,“灯神”。

也许,这些都是你我凡人看不懂?算了先回到Robinhood,我们一起来看看财报。总的来说,这份财报确实挺差劲的。

营收3.65亿美元,同比增35%,大幅低于11位分析师共识预期的4.31亿美元。对于高增长的公司来说,EPS并不是考量的重点,不过Robinhood亏得有点太多了,EPS-2.06美元,市场预期-1.37美元。如果说Robinhood能把故事讲好,说明这钱烧得值当,那也就罢了,问题在于这大量的烧钱并没有带来令人信服的效果。

如上图,Robinhood的用户数出现了环比下降,从Q2的2250万下降至2240万(虽然同比仍然是有97%的高增长)。对于互联网券商来说,用户数是至关重要的指标,这直接决定了未来增长前景。此前Robinhood用户一直高增长,Q1、Q2连续两个季度增长超500万,而Q3新增仅70万,并伴随着90万的流失(近两个季度流失均为90万,Q1流失60万),这不禁让人质疑Robinhood用户量是否已经见顶。

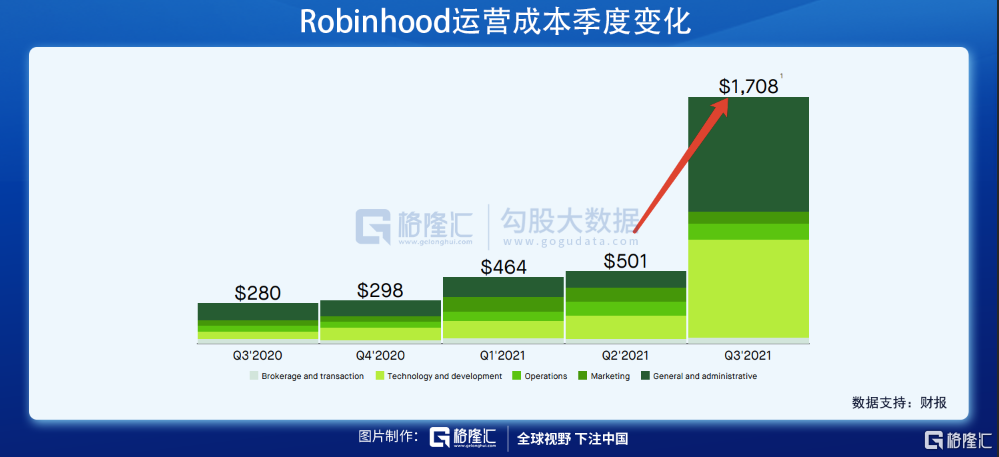

用户量新增这么少的原因是什么?是因为广告投放不足吗?显然不是。财报显示(如上图)其营销成本8700万,同比增122%,占营收比24%,而去年同期为15%。虽然这里面也有股市行情不太好的因素(9月出现较大幅度回调),但这样猛增的营销/获客成本却带来用户数负增长,怎么也说不过去了吧。

再看看综合管理成本,更离谱——花了7.9亿,同比增6倍,占营收比重高达217%。这样激进的扩张(股权激励也有,具体比例未公布),实在让人难以接受。另外,研发成本也同比大幅增长,占营收比重达到186%(不过研发烧钱好接受一点)。

如上图,Robinhood运营成本环比翻了3x多,注意是环比,而这并没有带来相应的营收和用户增长效果。当然,也有可能现在的投入在未来能够有更大的回报,只是以这个情况来看实在乐观不起来。

最后,还是此前提到的问题——PFOF(订单流收费)模式有较大隐患:Robinhood不收取交易手续费/佣金(免佣),但是以PFOF,也即订单流返点的模式向上游做市商收费。原理是将客户的订单信息打包给做市商,然后做市商将订单输入到自家算法后通过微调出价要价赚取利润,而部分利润会分给Robinhood。

目前相关政策并没有落地,Robinhood仍在与监管博弈(CEO称监管不是为了保护消费者,而是为了控制。好吧,就算你说的有道理咯)。这个时候想进场捞“便宜”筹码的可得小心了,在基本面差、风险高的情况下,往往没有便宜可言。

注:本文由美股研习社团队原创,转载请注明出处,谢谢!财报解剖 | 暴雷的Robinhood,破碎的免佣梦

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员