从市盈率来看,美股市场当前的价位已经来到了历史级的超高水平,让过去许多泡沫的顶点都相形见绌。正因为如此,近期以来,关于美股形成泡沫,必然破灭的风险的警告声也日益高涨起来。

毋庸赘言,这巨大的风险已经形成了整个市场所面临的严峻挑战。只不过,这些警告虽然就大方向而言是正确的,但是投资者现在可能还没有到必须按照其行事的时机。这里最微妙的地方就在于,当几乎所有市场参与者都估计市场已经形成泡沫,随时可能崩盘的时候,关于崩盘和泡沫的论断就反而变得无法成立了。

再加上,所谓“错失恐惧症”(FOMO)依然广泛存在着,这一切很可能意味着,美股市场还将迎来一轮重大涨势,之后才可能走向不可避免的结局。

缺失的关键指标

极端化的债务,高保证金债务,高估值,再加上低收益率,这些成分几乎已经快要配全了一副崩盘的药方。很多个月以来,保证金债务的高企已经成为了越来越多市场观察家的心头之患。事实就是,保证金债务水平很久前就已经达到了历史性的高位,超过了之前若干周期的峰值。比如,早在去年11月,美股市场的保证金债务规模就已经可以和1999年与2008年相提并论了。可是,从那之后,保证金债务水平又猛增了30%。现在,保证金债务总额已经来到了9115亿美元。

哪怕以相对于国内生产总值的比例来衡量,保证金债务水平现在也相当于美国全部经济体量的大约4%,较之2000年和2008年的高点高出一半左右。当然,许多牛派会强调,相对于标普500指数的总市值,则保证金债务的水平还算不上特别高。这个结论也许是正确的,麻烦在于,产生这个结论的逻辑本身是荒唐的——在泡沫时期当中,标普500指数的市值当然会自动上涨。更何况,保证金债务对市值的比率现在虽然不在历史最高点,但是至少已经和世纪之交的互联网泡沫时期大致相当了。

总而言之,投资者采取相对倾向于看空的立场,无疑是有充分根据的。事实上,大家近期也在不断听到越来越多关于市值高企和行情过热的警告。问题在于,虽然这些警告都揭示了很多问题,但是现在,市场依然缺少一个泡沫必不可少的要件,即FOMO,或者说错失恐惧症。目前,美股市场上的牛派和熊派还大约是一比一,势均力敌。只不过,缺失的FOMO未来几个月乃至几个季度却可能最终到来。如果结合上述这些因素进行考虑,结论则是短期之内,市场可能上演一波可观的涨势。

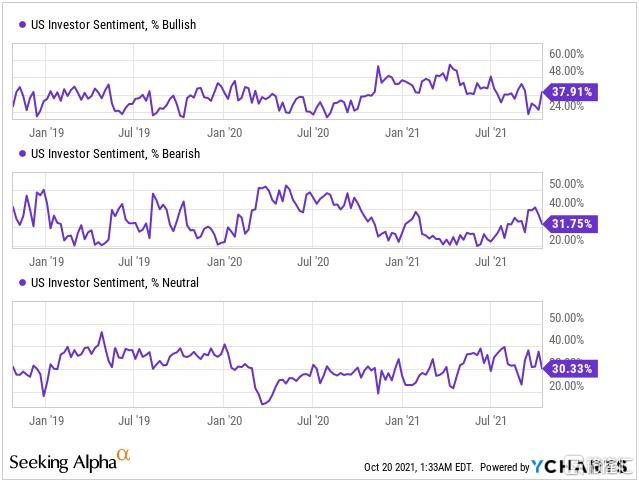

FOMO是重中之重

如果市场上的几乎所有参与者都相信,随时都可能会发生崩盘,那么任何关于泡沫的论断就将变得无法成立。归根结底,泡沫的叙事当中,其要素正是贪婪、欣快症和乐观。至少目前,美股市场的情绪还没有走到那一步。比如说,目前看涨投资者在市场当中的占比还不到40%,与此同时,看空投资者的占比也有30%以上。

与8月相比,可以发现市场情绪在9月间明显更加倾向于悲观——8月间,看空投资者的比例只有24%,而看涨投资者所占的比例却与9月大致相当。

市场历史显示,当持悲观立场的投资者数量增加,往往都是买进机会出现的时候。因此,从情绪指标来看,这就意味着和几个月前相比,现在更适合买进美股。

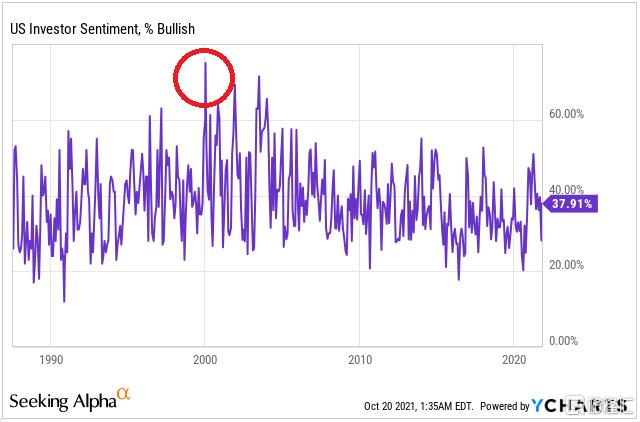

事实就是,那些真正的泡沫前夜,欣快症严重程度都达到了历史级的水平,比如在2000年,看涨投资者的占比超过了70%,几乎相当于目前的两倍。

与此同时,货币市场基金资产规模的变化轨迹,也清楚地体现出了投资者的这种更倾向于消极,而非积极的立场。目前,货币市场基金的总规模大约是4.52万亿美元,只是略低于2020年疫情大崩盘后的水平而已。

这一数据为何重要?答案是,货币市场基金的设定,是一种高度稳定,且富于流动性的投资。这些基金的投资对象主要包括现金和期限不足十二个月的债券等。虽然私营投资者也可以买卖货币市场基金,但是在这一领域当中,他们只是小玩家,整个市场主要是由机构投资者,比如银行、保险公司和政府等主导的。

总而言之,货币市场基金的资产情况可以说明有多少现金正在作壁上观,能够在短期之内投入使用。此外,从这一数据当中,还可以清楚地窥见机构投资者,即所谓“聪明钱”依然在犹豫之中,不愿意全身心投入股票,因此才选择大量持有现金或者流动性资产。

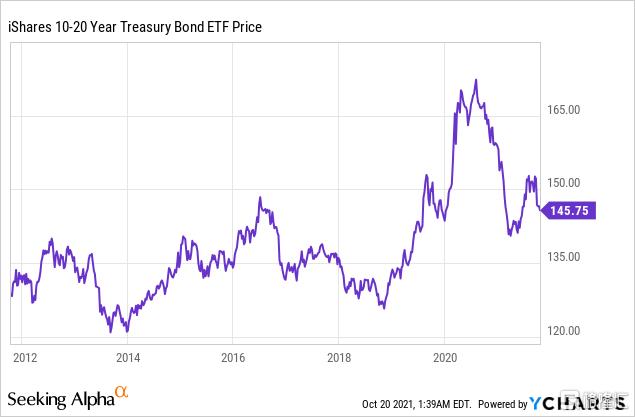

FOMO燃料充足

因此,一方面看来,当下的美股市场依然缺乏欣快症,相反,许多投资者依然站在相对悲观的立场上。不然的话,也就无法解释大家会持有如此规模的短期流动性的一幕。此外,美股市场的投资者也必须密切关注债券市场。数据显示,这一市场上,投资者目前也在大举撤资。

抛售的原因,就是即将到来的加息。诚然,利率的上涨意味着即将到来的新债券将提供更高的票息,但是问题在于,那些已经发行的债券,其票息却不会再变化了。结果就是,大家纷纷售出债券,导致价格下跌。

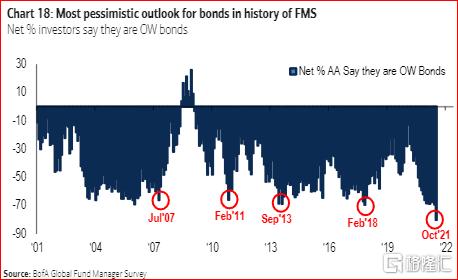

美国银行最近的全球基金经理人调查也发现,更多资产配置专家选择了减持债券,其减持力度达到了调查二十多年前开始以来所仅见的水平。

总之,现在已经有大量资金在作壁上观了,但是在与此同时,资本还在从其他领域不断撤出。

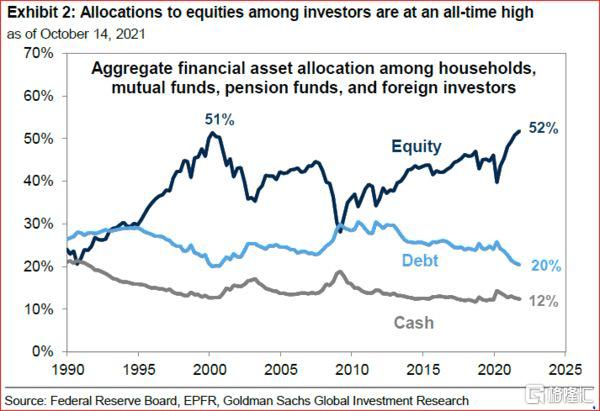

这些都意味着,这些资金未来有很大概率流入美股市场,最终在投资者当中触发全面的FOMO。在具体构成上,这一方面是来自于各大央行继续犹豫不决等待观望的态度,一方面也是股价越涨就会带动越多投资者参与的雪球效应使然。事实上,这一大趋势向回可以一直追溯到全球金融危机的时代。2009年以来,股票在投资者总资产当中的占比一直在稳步走高,现在已经达到了和2000年类似的高度。

在这样的大背景下,一种新的叙事已经兴起——TINA RIF,意思是,投资者除开股票之外别无选择,因此任何抵抗都是徒劳的。如果这样的叙事继续铺开,则短期乃至中期之内的猛烈涨势便被人为赋予了合理性。因为到了最后关头,所有人都会冲进舞池,希望在派对结束前狂舞一番。到那时,也就进入了属于FOMO的时期,后者自我滚起雪球,而股价上涨再上涨也就不可避免了。

最后涨势或已开始

最近几天的标普500指数表现已经开始传达出一种有趣的信息,即上行趋势正在变得越来越强势。从这个角度看,之前几周的下跌似乎已经形成了一种完美的空头陷阱。下一个阶段,这一切大概率会被最终确定为一场双底反转。站在图表分析师的立场上,这都是相对看涨的指标。因此,也许这一长期大牛市的最后一波涨势,现在已经宣告开始。

结论

虽然对于基本面研究者而言,说美股还有全盘大涨的潜力,这种判断缺失是难以接受的,但是事实就是事实,是不以人的意志为转移的。现在最显而易见的是,投资者缺失缺乏其他的选项,股票又是他们很容易获得的。更不必说,在牛派和熊派如此势均力敌的时候,就下定泡沫的结论显然是为时太早。

不过,如果市场能够结束FOMO缺失的时期,股票价格就将在未来几个月当中大涨。显然,并不是所有人都愿意参加派对,而且大家都知道,当每一个派对参加者都在舞池当中没有明天一样地狂舞时,派对的结束也就开始了倒计时。总之,无论如何,现在肯定还不是做空美股市场的时候。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员