摘要

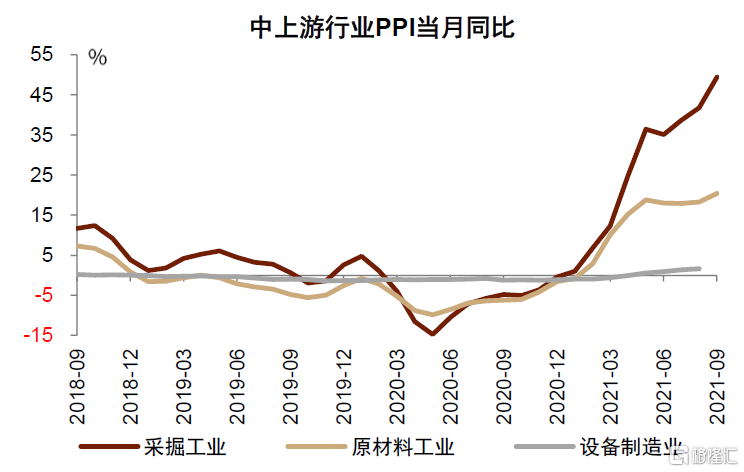

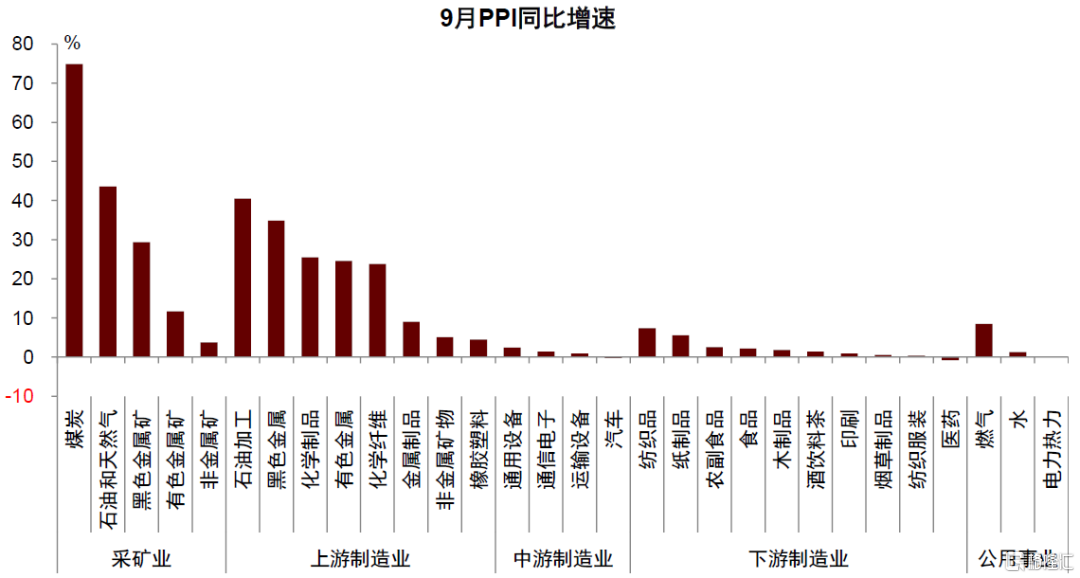

供给约束抬升上游原料价格,加大工业价格和利润的分化,公用事业和中下游制造业成本压力加大。在供给约束和需求拉动下,近期部分工业原材料价格大幅上涨,上下游工业品价格分化加大。其中,采掘工业PPI同比增速达到49.4%,而中游的设备制造类行业PPI增速不到2%,下游的生活资料PPI增速仅为0.4%。我们的估算显示,多数的工业行业当前的价格涨幅没有完全抵消成本上涨,主要集中在公用事业和中下游制造业。由于各行业对冲成本压力的能力不同、利润分化加大,采矿业和上游制造业利润增速较高,而中下游制造业和公用事业利润相对偏弱。

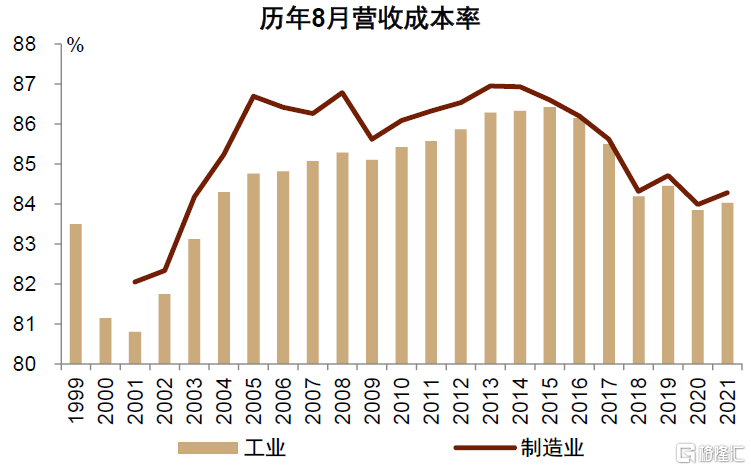

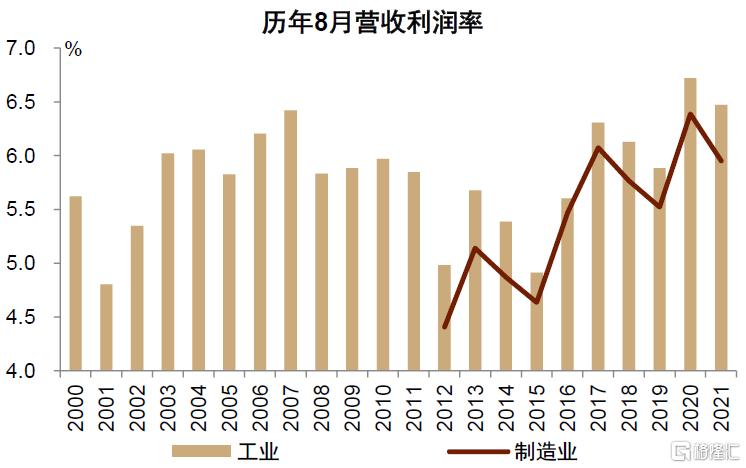

目前规模以上工业企业面临的成本压力,较2020年同期有所加大,和历史同期相比则尚可承受。我们以营收成本率(=营业成本/营业收入)来刻画企业面临的成本压力,以营收利润率(=利润总额/营业收入)来刻画企业盈利能力。截至8月当月,规模以上工业企业营收成本率为84.0%,较2020年同期提高了0.2个百分点,是2004年以来成本占比最低的年份之一。同时,8月当月工企营收利润率达到6.5%,是1996年以来历年同期的次高点(2020年8月为6.7%)。这表明规模以上工业企业的成本压力虽然较2020年同期有所加大,但和历史同期相比并不大,盈利能力也较强。

虽然工业总体的成本压力不大,但各行业间的分化明显,具体而言:

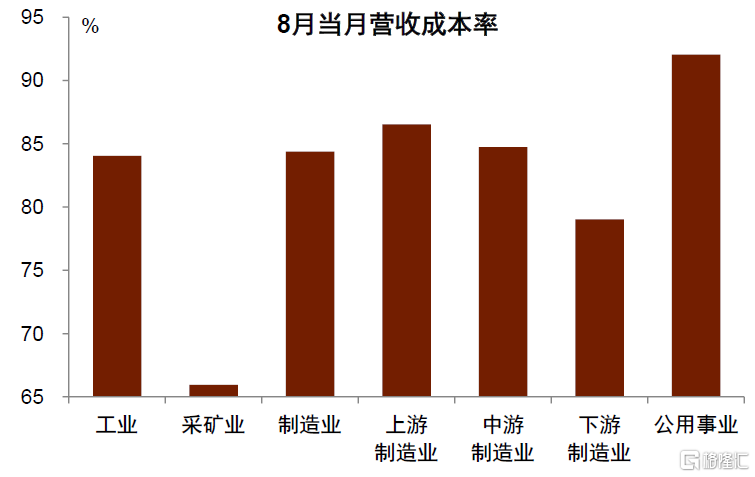

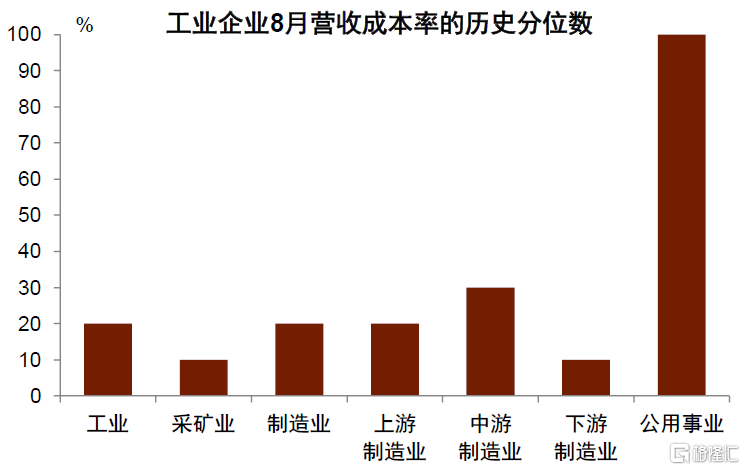

► 原材料涨价改善了采矿业的盈利,而抬升了公用事业的成本。从成本角度来看,截至8月份,采矿业的营收成本率为66%,是2012年以来同期最低值,成本压力较小;制造业平均的营收成本率为84.4%,处于近年来同期的低位;而公用事业的营收成本率达92%,为近10年来同期最高值。从盈利角度来看,8月当月采矿业、制造业、公用事业营收利润率分别为20.6%、6.0%、3.0%,公用事业营收利润率为近10年来同期最低。

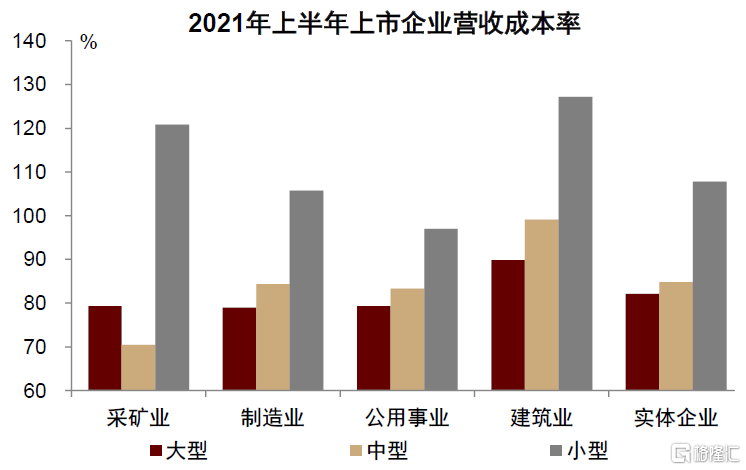

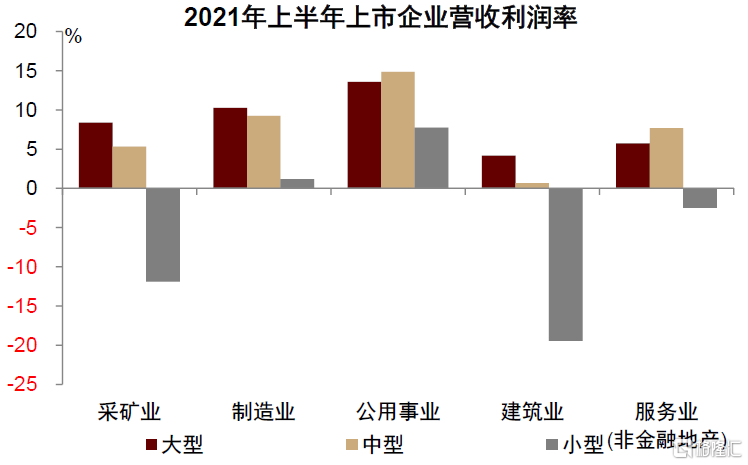

► 上市企业数据显示,建筑业也面临较大的成本压力。我们以A股和新三板的1万多家上市企业作为样本来分析显示,上半年建筑业营收成本率较高、达到89.9%,比工业总体高10.7个百分点,相较于疫情前(2019年同期)提高了0.7个百分点。盈利方面,采矿业和制造业营收利润分别比疫情前(2019年同期)提高2.3和1.8个百分点,建筑业、公用事业则分别下滑了0.5和0.2个百分点,成本压力加大的同时盈利能力弱化。

► 上市企业中,中小型企业面临的成本压力相对更大,盈利相应承压。我们将A股和新三板的上市企业按照营业收入规模排序,均等划分为大型、中型、小型企业进行聚类计算。计算显示,规模较小的企业成本压力更大,实体企业中(非金融地产行业),小型企业的营收成本率高达107.8%,比大中型企业高20余个百分点。由于小型企业平均的营业成本超过营业收入,盈利空间较窄,多数行业的小型企业营收利润率均较低或者为负。

展望未来,我们有以下两个情景分析:

► 根据投入产出表和9月PPI推算,当前电力热力等个别行业可能已经开始亏损。虽然规模以上工业企业营收利润率来看,所有的工业行业都还维持了正利润。但考虑到小企业面临的成本压力更大,可能没有在规模以上工业企业数据中得到体现。我们根据2018年投入产出表和PPI涨幅推算整个行业的盈利情况。在9月的价格涨幅下,煤炭等采矿业营业盈余占总产出比重超过25%,盈利较好;而电力热力行业的营业盈余已经为负,面临较大压力。

► 风险情景:参考各行业3季度的PPI涨幅,选出了10个涨价较大的行业,包括煤炭、黑色金属、非金属矿物制品等。如果不考虑其他行业的价格变化,假设这10个行业在9月PPI基础上继续涨10%,而且其他行业不能转嫁成本,这可能意味着工业行业的亏损面达会达到20%左右(8个行业),橡胶塑料、金属制品、电气机械、专用设备等行业形势就比较严峻。

不过,我们认为上述风险情景几乎不会发生,因为最近原料价格的过快上涨已经带来了政策微调,年内限电限产等政策导致的生产约束和价格抬升可能有边际缓解。10月8日,国务院常务会议提出六大举措保障电力和煤炭供给,要求纠正地方“一刀切”停产限产或“运动式”减碳。随后发改委扩大市场交易电价上下浮动范围、提高电厂保供积极性,各地也响应中央政策保供稳价。展望4季度,我们认为,虽然限电限产、能耗双控等政策的影响可能会持续存在,但伴随政策微调,约束生产和推升价格的因素或将边际减弱。

原料涨价,公用事业、中小企业更受伤

在供给约束和需求拉动下,近期部分工业原材料价格大幅上涨,上下游工业品价格分化加大。限电限产、能耗双控等政策约束下,近期工业原材料供给受到影响。9月PPI同比上涨10.7%,上游工业品PPI进一步上行,采掘工业PPI同比增速达到49.4%,为1996年数据记录以来的新高,其中煤炭采选业PPI同比增速达74.9%。对比之下,中下游涨价幅度显著小于上游,比如中游的设备制造行业总体的PPI增速不到2%,生活资料PPI增速仅为0.4%。

图表1:疫情以来,上游工业品PPI快速上行

资料来源:万得资讯,中金公司研究部

图表2:上游工业品价格涨幅大于中下游

资料来源:万得资讯,中金公司研究部

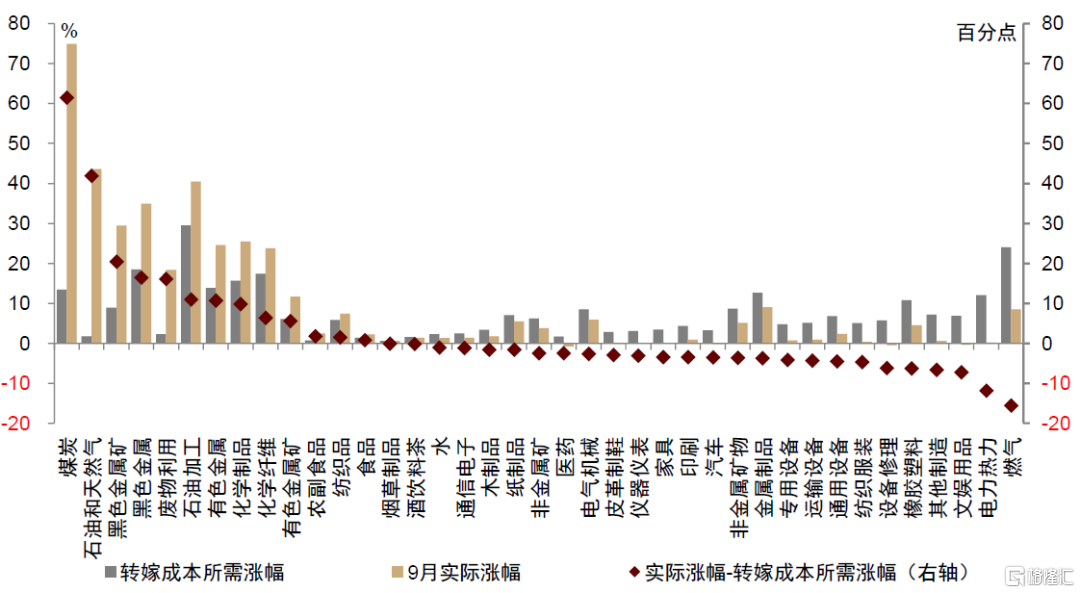

图表3:上游工业品和中下游工业品价格表现持续分化

资料来源:万得资讯,中金公司研究部

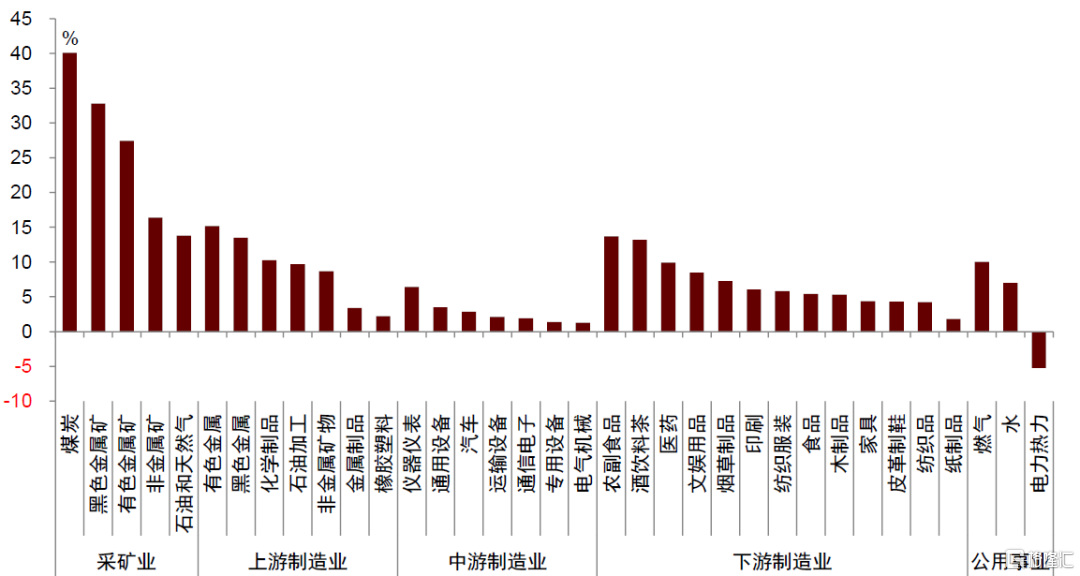

理论上,企业可以通过涨价来转嫁部分成本,但多数行业的价格涨幅无法完全对冲成本增加,进而加大利润分化。我们根据投入产出表,以9月各投入品当月PPI增速来计算成本变化,推算出各工业行业需要涨价多少才能完全转嫁成本[1]。计算显示,三分之二的工业行业价格涨幅无法完全抵消成本上涨,主要集中在公用事业(燃气、电力、热力行业)、中游制造业(通用设备、专用设备、运输设备等)、以及部分下游制造业(文娱用品、纺织服装等),而涨价幅度能够对冲成本压力的,主要是涨价源起的那些上游行业,比如煤炭、石油、铁矿等采矿业,以及钢铁、化工、有色金属等原材料制造业。各行业对冲成本压力的能力不同,加大了利润分化,规模以上工业企业采矿业、上游制造业利润增速较高,而中下游制造业和公用事业利润相对偏弱。

图表4:9月各行业PPI涨幅与完全转移成本所需涨幅的差

注:此处不考虑服务价格的变化,仅考察工业品价格变化带来的成本传导。

资料来源:万得资讯,中金公司研究部

图表5:1-8月工业企业累计利润复合增速

资料来源:万得资讯,中金公司研究部

目前规模以上工业企业面临的成本压力,较2020年同期有所加大,和历史同期相比则尚可承受。我们以营收成本率(=营业成本/营业收入)来刻画企业面临的成本压力,以营收利润率(=利润总额/营业收入)来刻画企业盈利能力。截至8月当月,规模以上工业企业营收成本率为84.0%,较2020年同期提高了0.2个百分点,是2004年以来成本占比最低的年份之一。同时,8月当月工企营收利润率达到6.5%,较2020年同期回落了0.2个百分点,是1996年数据记录以来历年同期的次高点。这表明规模以上工业企业的成本压力虽然较2020年同期有所加大,但和历史同期相比并不大,盈利能力也较强,原材料涨价的负面影响在总量层面尚未明显体现。

图表6:相较往年,工业和制造业总体的成本压力并不高

资料来源:万得资讯,中金公司研究部

图表7:相较往年,工业和制造业盈利能力表现尚可

资料来源:万得资讯,中金公司研究部

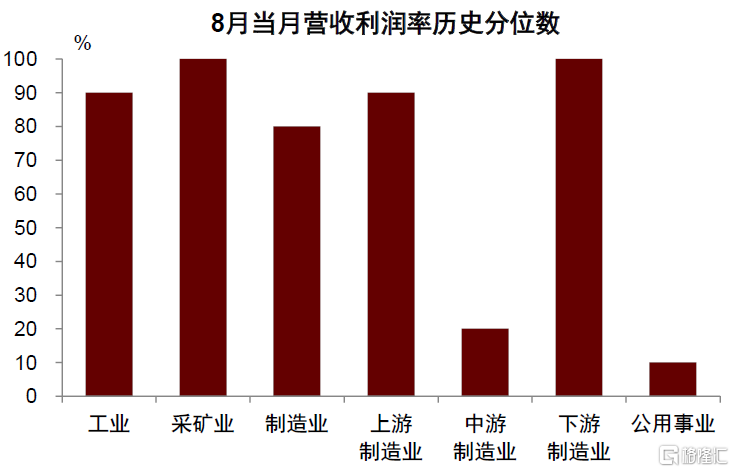

工业行业内部分化较大,原材料涨价明显改善了采矿业的盈利,而抬升了公用事业的成本。从成本角度来看,截至8月份,采矿业的营收成本率为66%,是2012年以来同期最低值,成本压力较小;制造业平均的营收成本率为84.4%,也处于近年来同期的低位;而公用事业的营业成本占营业收入的比重达92%,为近10年来同期最高值。从盈利角度来看,8月当月采矿业、制造业、公用事业营收利润率分别为20.6%、6.0%、3.0%,其中公用事业营收利润率为近10年来同期最低。

图表8:工业行业中,公用事业的成本压力较大

资料来源:万得资讯,中金公司研究部

图表9:8月,公用事业的营收成本率为近10年最高值

注:历史分位数的统计区间为2012年至今

资料来源:万得资讯,中金公司研究部

图表10:公用事业盈利能力明显偏弱

资料来源:万得资讯,中金公司研究部

图表11:公用事业营收利润率已降至近10年的低位

注:历史分位数的统计区间为2012年至今

资料来源:万得资讯,中金公司研究部

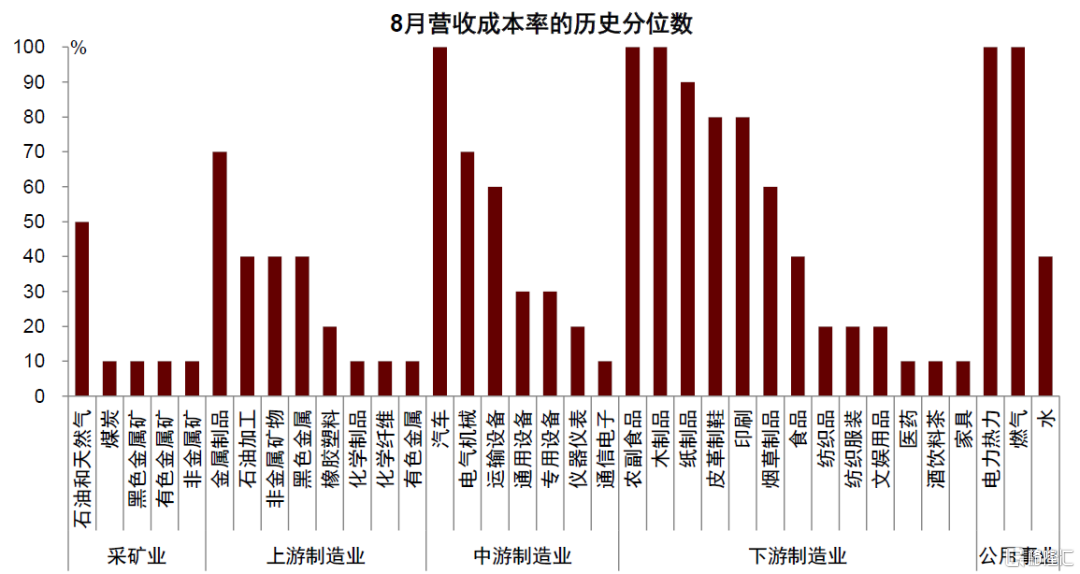

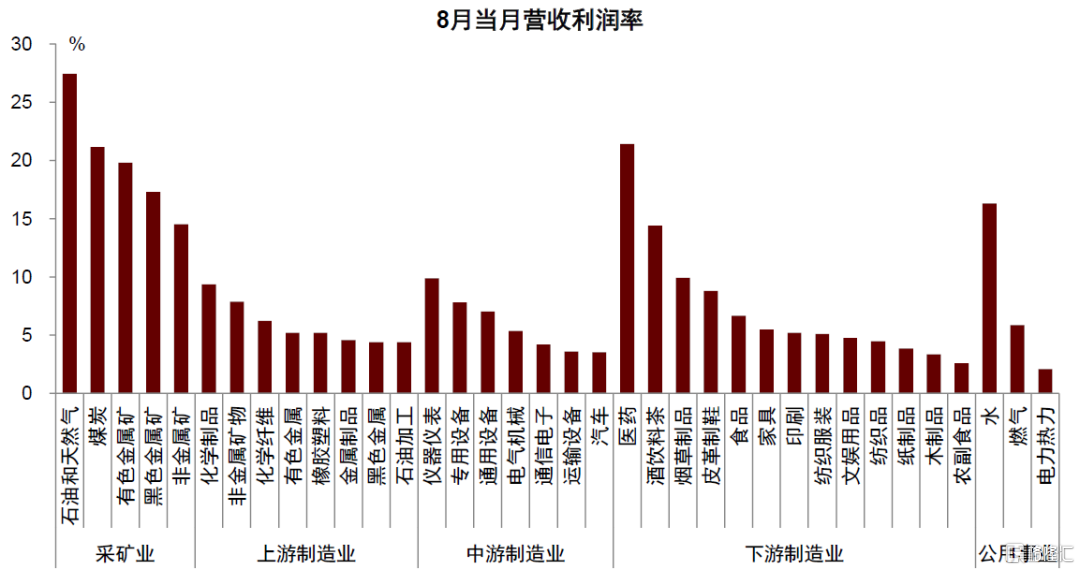

工业细分行业来看,电力热力、燃气的生产,汽车制造等行业的成本率为近年来高位,盈利能力相对较弱。考察分行业营收成本率,采矿业、上游制造业的多数行业,成本占比均处于2012年以来的同期低位,而电力热力、燃气等公用事业,汽车、农副食品、木制品等制造业,成本占比已经为2012年以来历史同期的新高。这些行业的盈利能力普遍偏弱,电力、汽车、农副食品等行业的8月当月营收利润率降至5%以下。

图表12:电力、燃气,以及汽车、农副食品等行业营收成本率达到近10年高位

注:历史分位数的统计区间为2012年至今

资料来源:万得资讯,中金公司研究部

图表13:电力、汽车、农副食品等行业盈利能力相对较弱

注:历史分位数的统计区间为2012年至今

资料来源:万得资讯,中金公司研究部

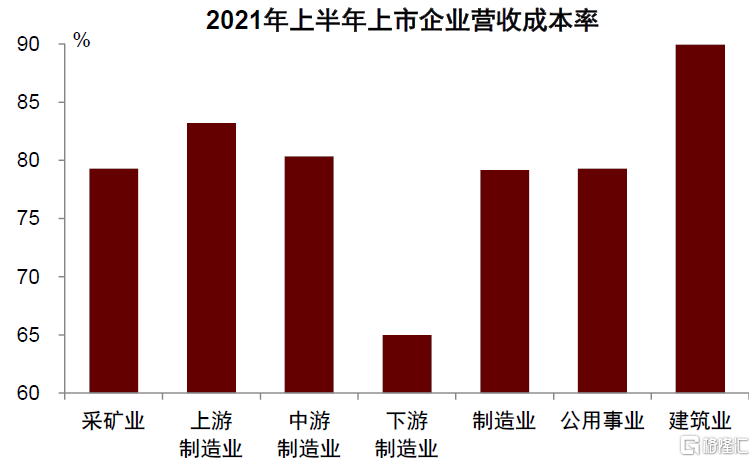

上市企业数据显示,建筑业也面临较大的成本压力。我们以新三板和A股的1.1万多家上市企业作为样本来分析显示,上半年建筑业营收成本率较高、达到89.9%,比工业总体高10.7个百分点,相较于疫情前(2019年同期)提高了0.7个百分点。盈利方面,采矿业和制造业营收利润分别比疫情前(2019年同期)提高2.3和1.8个百分点,建筑业、公用事业则分别下滑了0.5和0.2个百分点,成本压力加大的同时盈利能力恶化。

图表14:上市企业中,建筑业成本压力较大

资料来源:万得资讯,中金公司研究部

图表15:建筑业营收利润率较疫情前降幅较大

资料来源:万得资讯,中金公司研究部

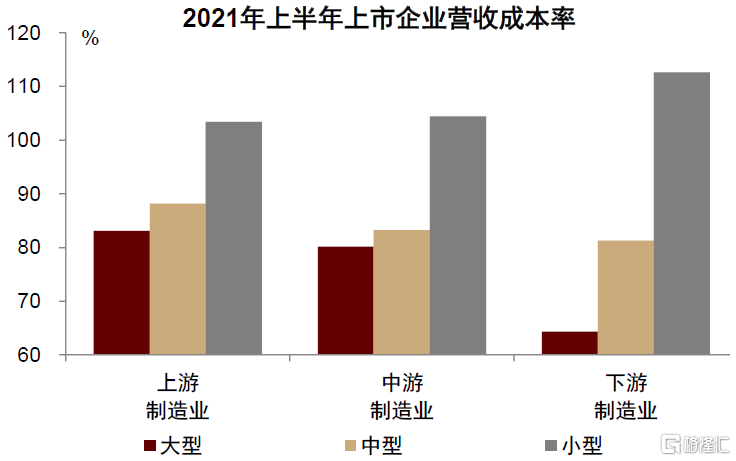

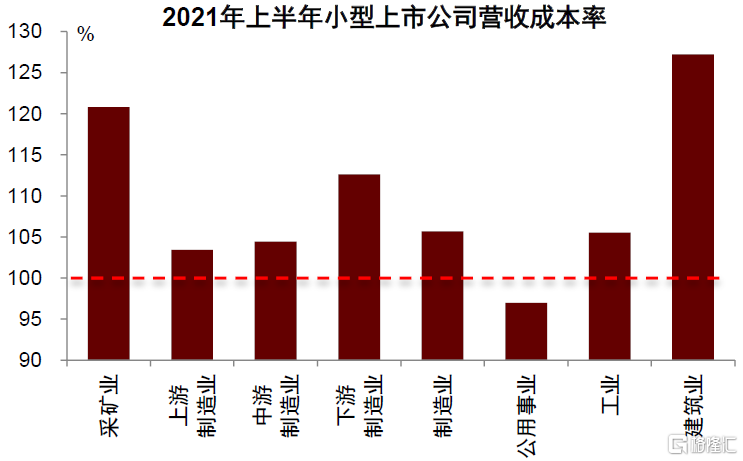

上市企业中,中小型企业面临的成本压力更为明显,盈利能力相应承压。我们将1万多家上市企业按照营业收入规模排序,均等划分为大型、中型、小型企业,进行聚类计算。计算显示,规模较小的企业成本压力更大,实体企业(剔除金融、房地产行业后的企业样本)中,小型企业的营收成本率达到107.8%,分别比大型、中型企业高25.7和23个百分点。采矿业和建筑业中的小型企业,营收成本率均超过了120%;制造业中,偏下游的小型企业成本压力更为明显。小型企业平均的营业成本超过营业收入,盈利空间较窄,除了公用事业可能有补贴等非营业收入来源,其他行业的小型企业营收利润率均较低或者为负。

图表16:规模较小的企业成本压力更大

注:按照上市企业当期营业收入规模排序,均分为大、中、小型企业。

资料来源:万得资讯,中金公司研究部

图表17:其中偏下游的小型企业成本压力更为明显

注:按照上市企业当期营业收入规模排序,均分为大、中、小型企业。

资料来源:万得资讯,中金公司研究部

图表18:规模较小企业的营业成本超过营业收入

注:按照上市企业当期营业收入规模排序,均分为大、中、小型企业。

资料来源:万得资讯,中金公司研究部

图表19:规模较小企业的营收利润情况更差

注:按照上市企业当期营业收入规模排序,均分为大、中、小型企业。

资料来源:万得资讯,中金公司研究部

政策微调有助缓解涨价对中下游的影响

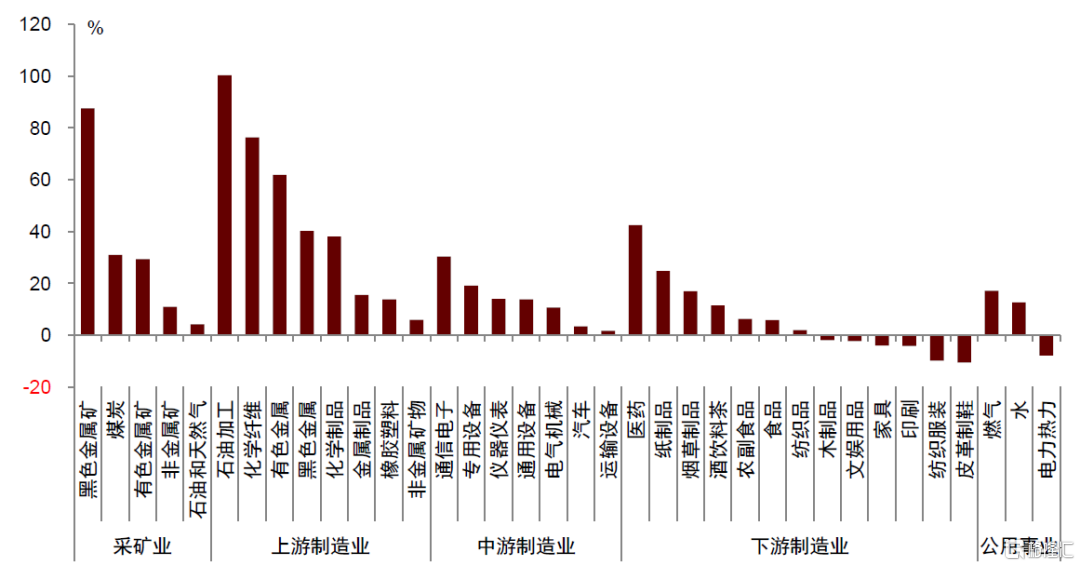

当前各行业的盈利表现分化,其中电力等个别行业可能已经亏损。虽然规模以上工业企业营收利润率来看,所有的工业行业都还维持正利润,但考虑到小企业面临的成本压力更大,可能没有在规模以上工业企业数据中得到体现,我们根据2018年投入产出表和PPI涨幅推算整个行业的盈利情况。在9月的价格涨幅下,煤炭、黑色金属矿、有色金属矿等采矿行业的营业盈余占总产出比重超过25%,盈利情况较好;而电力热力行业的营业盈余已经为负,面临较大压力[2]。

图表20:9月各行业营业盈余/总产出

注:图中数据为根据投入产出表和PPI涨幅推算,推算过程中仅考虑工业价格上涨带来的影响,不考虑服务和农产品价格变动。

资料来源:万得资讯,中金公司研究部

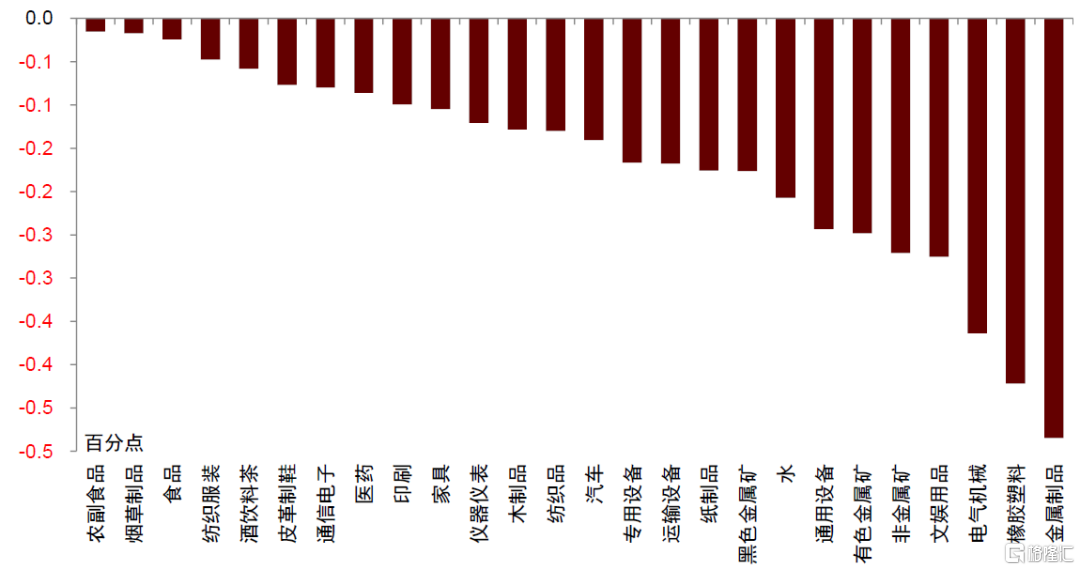

我们根据3季度以来各行业PPI增速的变化幅度,以及最近一个月(9月较8月)PPI增速的变化幅度,筛选了10个涨价幅度较大、并且未来可能仍将保持较高价格水平的行业,包括:煤炭开采和洗选业,石油和天然气开采业,石油、煤炭及其他燃料加工业,化学原料及化学制品制造业,化学纤维制造业,非金属矿物制品业,黑色金属冶炼及压延加工业,有色金属冶炼及压延加工业,电力、热力的生产和供应业,燃气生产和供应业。

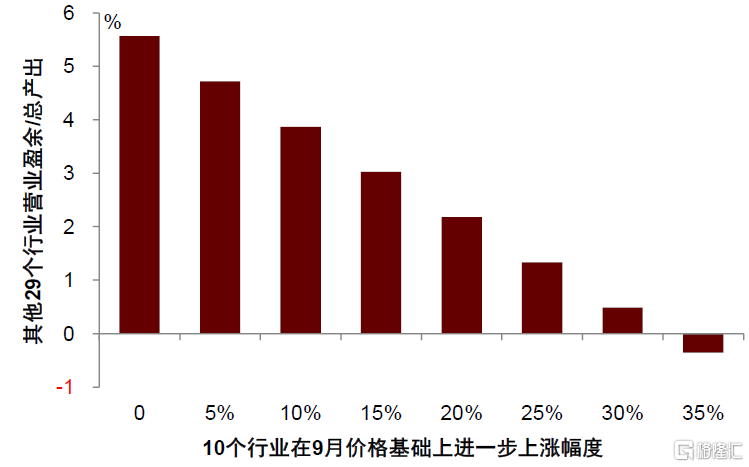

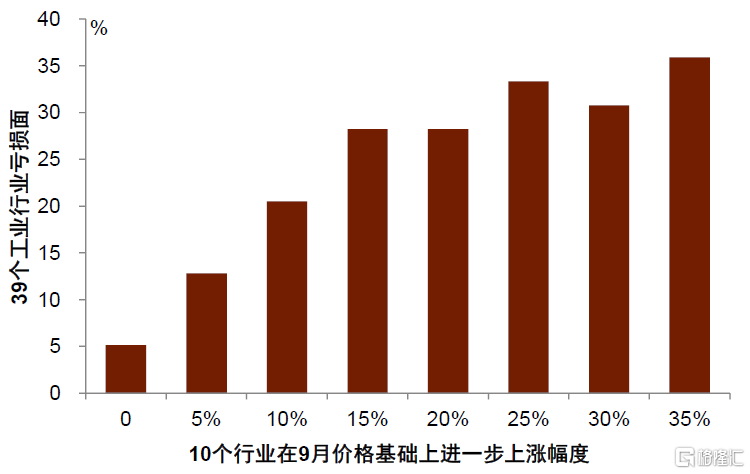

假设未来这10个上游行业的产出价格在9月PPI基础上继续上行,在其他行业的价格变化不大的情况下,伴随上游价格涨幅的提高,其他工业行业的盈利会相应受损。其中受影响较大的是金属制品、橡胶塑料、电气机械等相关原材料使用占比较高的行业。

一个假设的风险情形是,如果上游行业价格在今年9月的基础上进一步上涨10%,而且假设其他行业不能转嫁成本的上升,工业行业的亏损面可达到20.5%(8个行业),包括电气机械、橡胶塑料、金属制品、专用设备等行业,有可能处于亏损状态。在不能转嫁成本的假设情形下,如果其余29个行业的利润变为0,倒推出上游价格在9月份的基础上要进一步涨幅为33%左右。需要注意的是,现实情况中,中下游行业会相应涨价、传导一部分成本压力,因此实际的利润侵蚀程度会比我们匡算结果少一些。

图表21:10个行业每上涨1%,其他各行业营业盈余/总产出的变化

资料来源:万得资讯,中金公司研究部

图表22:情景分析:假设10个行业继续涨价,其余行业的盈利情况

注:图中为10个行业同步上涨的影响,不考虑价格的传导和其他行业价格的变化。

资料来源:万得资讯,中金公司研究部

图表23:情景分析:假设10个行业继续涨价,工业亏损面情况

注:图中为10个行业同步上涨的影响,不考虑价格的传导和其他行业价格的变化。

资料来源:万得资讯,中金公司研究部

不过,我们认为上述风险情形几乎不会发生,因为最近原料价格的过快上涨已经引起了政策关注,年内限电限产等政策导致的生产约束和价格抬升可能边际有所缓解。9月29日,国家发改委表示,将在确保安全的前提下全力增产增供,进一步核增和投产优质产能,适度增加煤炭进口;10月8日,国务院召开常务会议,提出六大举措保障电力和煤炭供给[3];10月12日,国家发改委发布文件,提出扩大市场交易电价上下浮动范围等举措[4],这有利于提高电厂发电保供的积极性。10月8日国务院常务会议还要求,做好有序用电管理,纠正地方“一刀切”停产限产或“运动式”减碳,反对不作为、乱作为。伴随政策的微调及落地,我们预计4季度限电限产政策对生产和价格的影响可能会有边际的改善。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员