1.市场展望

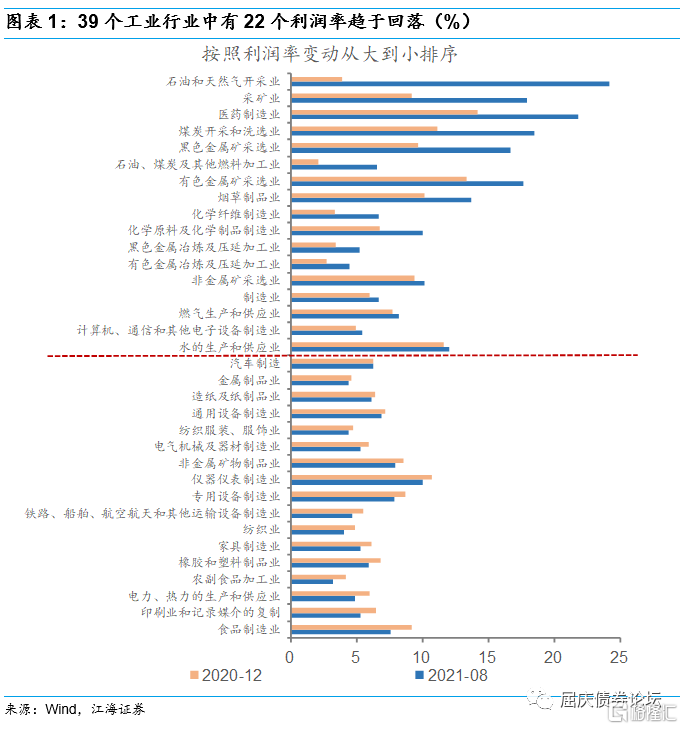

伴随中上游行业大幅涨价、下游行业价格钢性较强,成本压力不断向中下游压力累积,工业企业盈利能力明显分化。我们用利润总额/营业收入大致衡量行业利润率,今年前8月,22个工业行业利润率较去年全年有所回落,在整体中占比56%。除了医药、电子设备和烟草,其他中下游行业利润率均下滑,其中,食品制造业、印刷业、电热力生产供应业下滑幅度最大,分别回落1.6、1.19和1.15个百分点。采矿业利润水平则显著增长,较去年回升8.74个百分点,其中石油和天然气开采业增速最大,部分源于去年基数偏低。

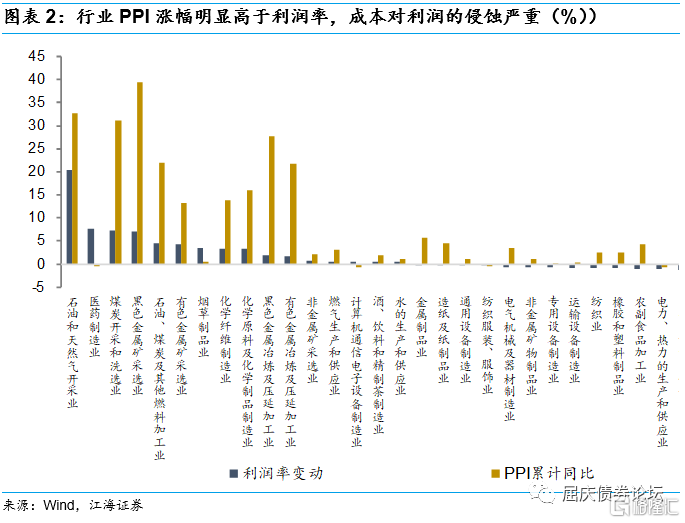

工业行业利润变动与PPI并不一致,主要源于成本上升。绝大多数行业PPI涨幅均明显高于利润率,说明全行业都在面临较大的成本端压力。分大类来看,采矿业成本压力或主要来自环保供给侧改革,碳中和背景下行业加速产业升级;矿采的下游加工业则面临原材料涨价,黑金冶炼压延、有色金属冶炼压延、燃料加工业虽然出厂价格攀升,但盈利增长有限;下游制造业表现出明显价格刚性,价格产业链传导存在阻滞,成本压力淤积。

对比利润率和PPI的差异可以发现,部分行业虽然涨价但利润完全被成本侵蚀。利润率和PPI反向变动的行业包括不限于食品、橡胶塑料、纺织业、运输设备、非金属矿物等。

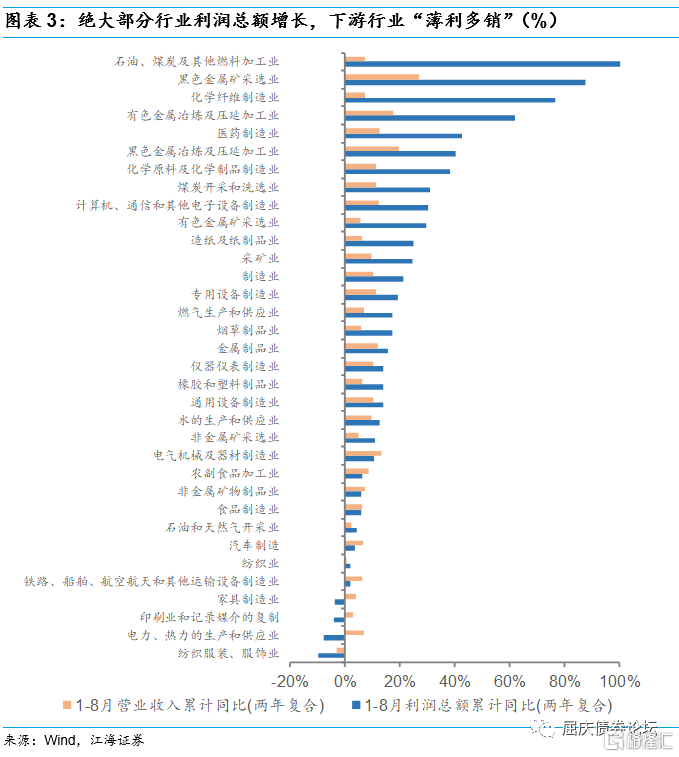

从总量来看,前8月绝大部分行业实现了利润总额的增长。受益于利润率提升,上游采矿业和加工业利润总额增速远超营业收入;部分下游行业虽然利润水平降低,但在消费修复和出口韧性的驱动下销量提升,仍实现经营规模扩张,利润下滑幅度最大的食品制造业利润总额增长5.79%,在价格刚性的格局下,下游行业的经营策略是薄利多销。

由于高耗能行业集中于上游制造业,9月限电限产趋严带动大宗商品价格进一步提升,下游行业利润侵蚀将更加严峻。现阶段消费恢复已放缓,海外贸易链条持续修复,“薄利多销”并不是长久之计。近期多个下游消费龙头宣布涨价,包括不限于洽洽食品、海天调味品、帝欧家居、东鹏瓷砖、好丽友等。食品、家装和纺服利润下滑幅度居前,涨价压力较显著,也意味着PPI正加速向CPI传导。

2.周五市场策略回顾

现货价格更关键

周四海外市场美国除道指小幅下跌之外,其他2大股指反弹,欧股跌。美债10y回升4bp到1.7%,2年国债上行7bp至0.45%,曲线熊平,反映市场对明年fed加息2次的预期较强。大宗商品高位回落。宏观数据方面,美国9月成屋销售数据好于预期,当周申次申请失业金救济人数低于预期,10月费城联储制造业指数低于预期。

国内方面,易纲行长在金融街论坛的发言表示,现阶段,利息收入在我国银行业收入中仍占有较大比重,保持正常货币政策,保持利差水平处于合理区间,有利于促进银行体系更好地为实体经济增长服务,也有利于维护金融稳定。这意味着央行后期降息的概率非常低。

在发改委等机构继续表态下,黑色系夜盘继续下跌,不过从趋势看,动力煤和焦煤焦炭已经出现分化。焦煤焦炭较周四白天收盘跌幅不大。最近也需要关注现货价格,毕竟期货价格波动很大,现货价格才是影响通胀水平的关键。一方面期货价格此前明显低于现货价格,另外逻辑上看,期货价格影响情绪,现货价格才是影响通胀和通胀预期的关键。

最近2个交易日,债券利率有所回落,主要是对央行公开市场放量和大宗期货下跌缓和通胀预期的反应。我们认为央行的货币政策已经没有放松的空间,通胀预期能否缓和更应该看大宗的现货价格,在目前现货价格依然稳定的情况下,通胀预期能否真正的缓和还不易过于乐观。

整体而言,海外利率持续反弹,国内通胀压力较大。此外,要关注政策在房地产方面的微调放松,因此我们认为债券调整的趋势不变,虽然期间波动很大,建议把握主线,谨慎为好。

债券对大宗期货下跌已经钝化

周五早盘利率小幅波动,没有明确的方向。央行继续OMO操作1000亿,资金面宽松。:

(1)黑色系期货继续大幅下跌,不过债券市场对此开始钝化。我们认为可能是因为期货波动太大,暴涨暴跌,现货相对稳定。所以市场更看重现货,这也是非常合理的看法。而且展望未来,期货价格在已经大幅下跌之后,可能也会逐步稳定,所以期货下跌对债券情绪的利好作用或已经减弱。

(2)资金面方面,最近缴税期央行投放7天,下周到期可能逐步回笼,资金面持续宽松的概率不大。

(3)房地产股票明显反弹,可能和市场预期房地产调控微调放松有关。

我们认为今日债券市场陷入胶着状态,后期需要关注影响债券市场的主线的趋势。投资策略上,建议有配置需求的继续等待,利率如果下行,可以继续降低久期和仓位。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员