导读

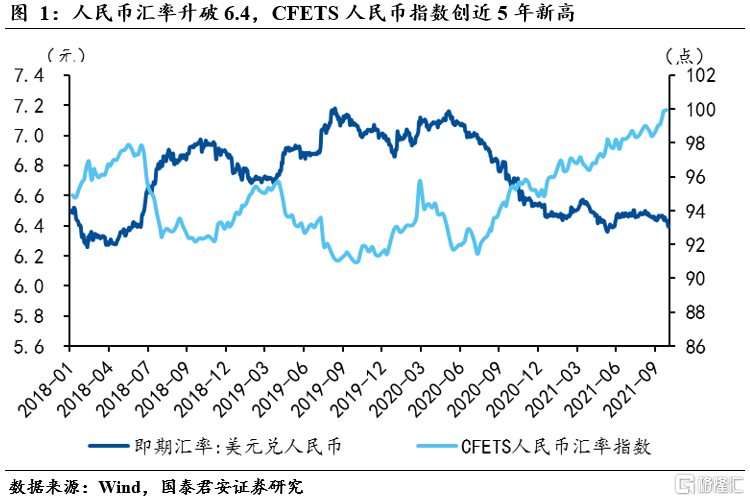

10月19日,美元兑人民币即期汇率升破6.4,在第三季度GDP跌破5%的情况下,人民币逆势升值,我们认为主要受短期因素影响,四季度末至2022年初人民币汇率依然会处在“易贬难升”的状态,趋势性升值的开启需等到2022年走出经济下行的压力区。

摘要

1、9月底以来,人民币不惧基本面压力,保持稳定,短期甚至出现升值苗头,我们认为是出口强劲、中美经贸缓和、美元指数走弱以及短期交易的综合影响:

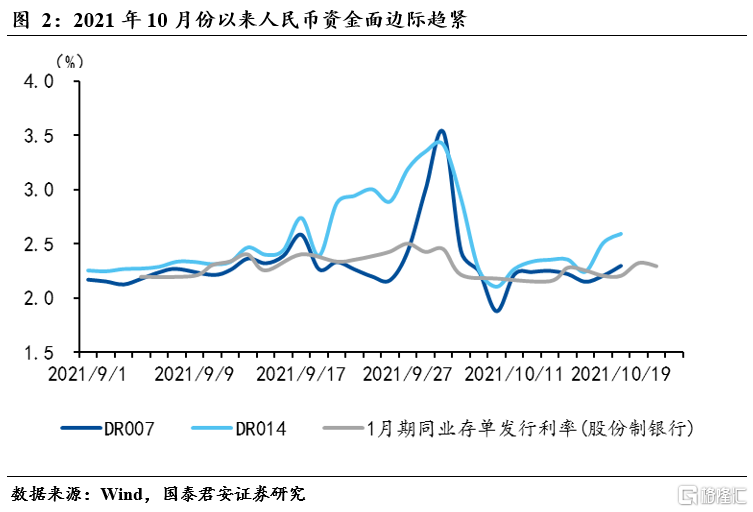

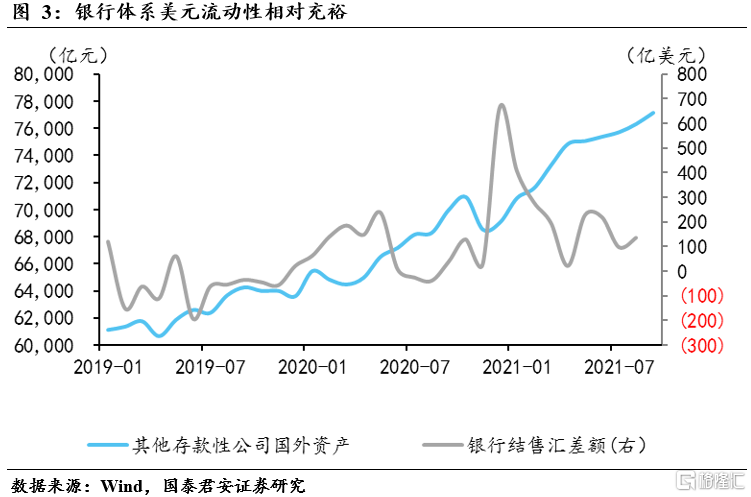

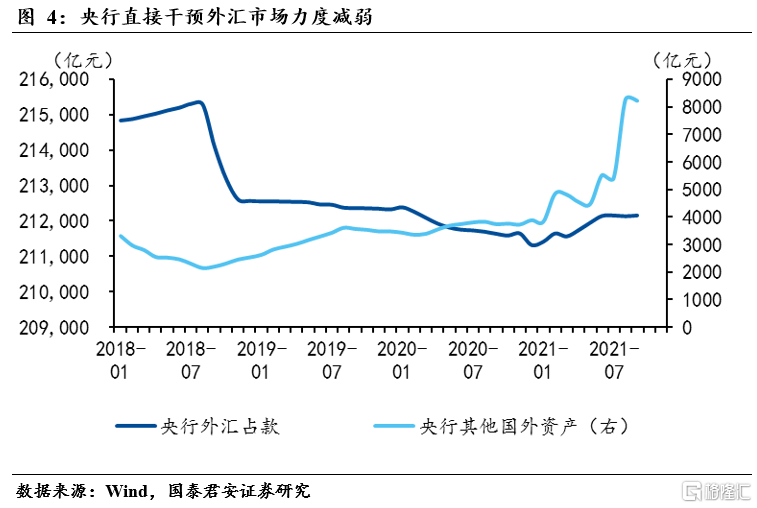

(1)核心原因是出口强劲叠加政策态度。9月份贸易差额又创年内新高,其他存款性公司持有的国外资产持续上升,银行结售汇差额连续为正,但与此同时,央行外汇占款变动不大,大量美元资金停留在银行体系,形成了相对较为充裕的美元流动性。三季度金融数据新闻发布会之后,市场对国内宽货币预期再度降温,助推10年期国债收益率上行,突破3%,同时银行间质押式回购利率整体上升,银行间市场人民币流动性边际收紧。在离岸人民币市场,财政部在9-11月在香港地区发行三期共计200亿元人民币国债,央行票据8月在香港地区超量续作,到期100亿元,发行3月期100亿元、1年期150亿元,9月再发行6月期央票50亿元,一定程度收紧离岸人民币供给,对离岸人民币升值形成支撑。

(2)此外,中美经贸关系四季度的缓和窗口开启,提升了风险偏好。一方面,10月4日美国贸易代表戴琦公布对华贸易政策评估结果,表示将启动有针对性的关税豁免程序。另一方面,10月6日杨洁篪委员与美国总统国家安全事务助理沙利文举行会晤,同意采取行动,落实9月10日两国元首通话精神。中美经贸关系积极信号集中释放,促进风险偏好提升,有利于人民币升值。

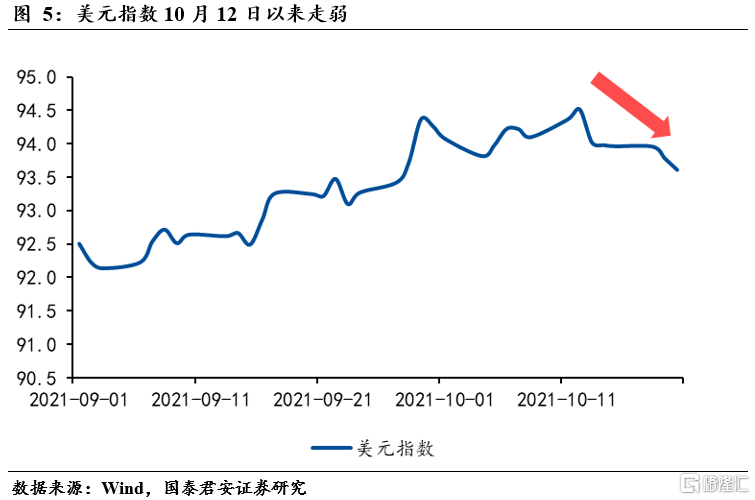

(3)当然,美元流动性阶段性偏宽导致了美元的走弱,也触发了非美货币的升值压力。10月以来,多项市场指标显示美元流动性整体偏宽:1)1%分位SOFR利率在12日跌回负值,而全口径的SOFR在20日跌至0.03%,为6月底以来首次;2)隔夜逆回购总用量在13日见底,此后已回升近1300亿美元至14930亿美元;3)美元对除日元以外的所有主要货币都呈贬值趋势,美元指数也从12日94.5下探至93.6。我们认为近期美元流动性偏宽的主要原因是TGA账户快速压降,一个月的时间内投放基础货币2700亿美元。而目前TGA账户余额已经降至725亿美元。

(4)资本流入速度有所放缓,但依旧维持流入态势,同样有利于人民币走强。从境外机构和个人持有境内人民币金融资产来看,3月份以后基本维持上升态势,虽然当前资金流入速度相对放缓,但流入资金存量依旧维持高位。从股票市场来看,沪深股通累计资金净流入都相对趋缓,但仍旧处于高位。资本流入仍然对人民币形成支撑。

2、当前人民币升值我们认为难以持续,年底前人民币依旧会回到“易贬难升”的状态,但大体维持全年平稳的特征,难以出现大幅贬值。升值趋势的开启,需要在2022年走出经济下行压力区之后。对于当前人民币汇率短期支撑因素,四季度末多数会发生边际扭转:

一是国内基本面压力短期仍在加大,中美经济基本面进一步分化。国内在地产和限产等制约下,下行压力边际加剧;

二是中美货币政策分化加大,美国大概率在年内宣布taper并进入趋紧的通道,财政部TGA账户几乎没有继续压降的空间,美元流动性边际拐点大概率在四季度之中落地。但中国处在稳货币格局,流动性合理充裕,年底至2022年初依然有宽松窗口;

三是中美经贸缓和在四季度之后,可能会再度来到一个扰动加剧的阶段,难以出现本质性好转。若关税负担整体维持不变,内部结构调整,叠加其他领域扰动,对当前风险偏好会带来抑制。

3、此外,从实际汇率的角度出发,三季度以来,美中通胀差进一步扩大,促成了有利于人民币名义汇率升值的环境。一般来说,实际汇率衡量的是两国货币实际购买力差异。在实际汇率维持不变的情况,通胀差异会导致名义汇率出现波动,更高通胀的货币会面临贬值压力。若考虑三季度以来,中美通胀差持续扩大,中国CPI同比从6月的1.1%进一步下行至0.7%,美国CPI同比则维持在5.4%的高位,美中CPI剪刀差创出4.7%的历史新高,因此当前人民币名义汇率的升值,或许已被通胀部分消化,实际汇率甚至可能处于相对贬值的状态。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员