核心结论

多个维度来看,消费板块目前具备技术性反弹的基础。

(1)消费板块估值已降至2010年以来的中位值水平。消费板块静态市盈率在今年2月至8月持续下降,截至目前板块的静态市盈率仅略高于2010年以来的中位值水平。从重点行业的估值水平来看,家电行业的估值下降幅度最大,已接近2016年初的水平;医药行业次之,接近2018下半年集采政策刚刚开启时的估值。

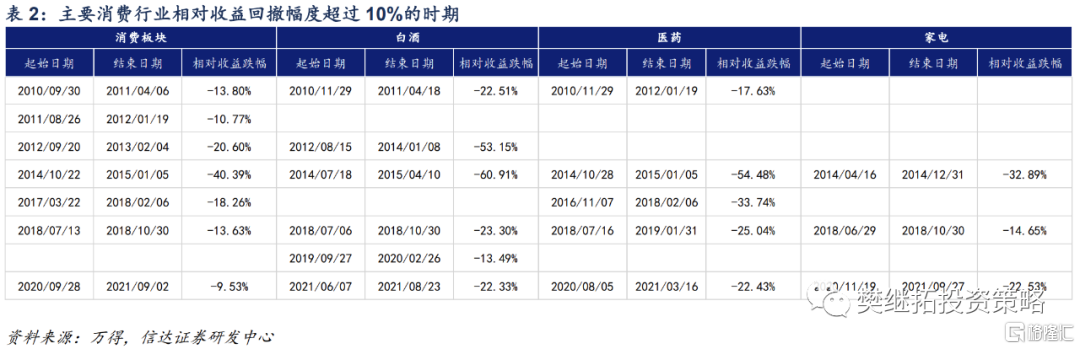

(2)消费板块的回撤幅度已经达到历史较高水平。截至今年8月底,消费板块相较2月高点已经跌去22.09%。2010年以来,消费板块绝对收益回撤幅度超过20%的情况仅出现过四次,前三次均发生于大盘单边走熊的时期。此外,消费板块较沪深300的比值已降至2020年3月时的水平,疫情之后的超额收益已全部回撤。

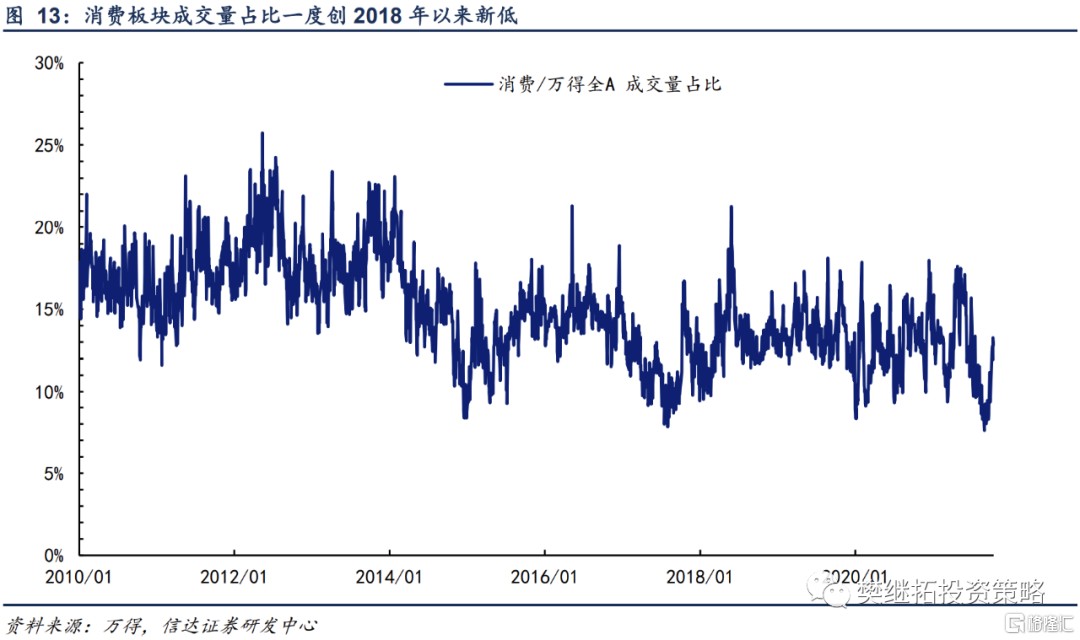

(3)消费板块的成交量占比一度创出历史新低。消费板块成交量占全部A股的比例在今年9月一度下降至7.6%,创2010年以来新低。而截至目前,虽然消费板块的成交量占比自低点快速反弹,但仍处于2015年以来的中位值水平。

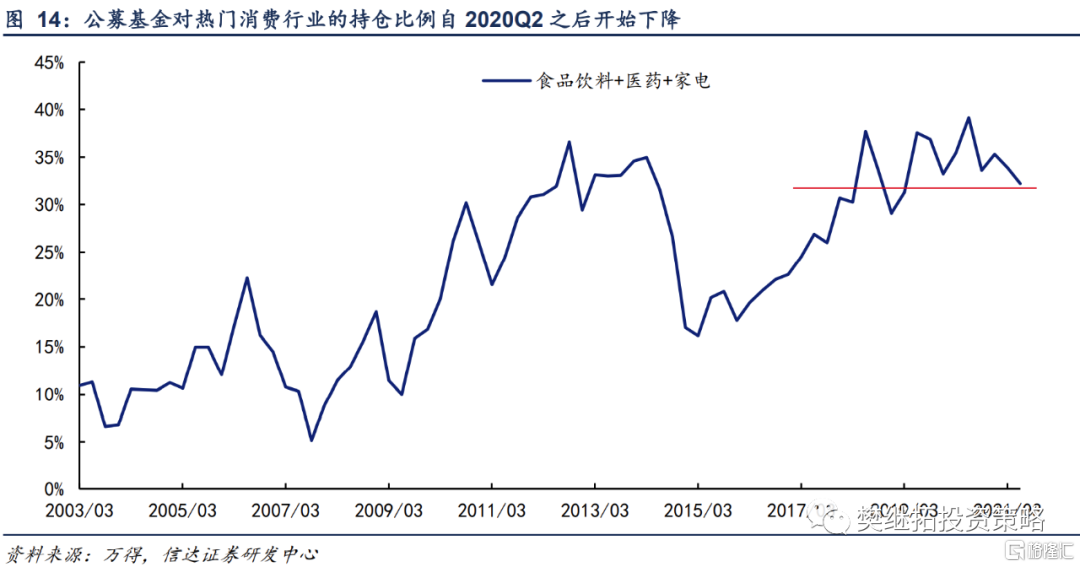

(4)公募基金对消费板块的持仓比例高位回落。截至2021Q2,公募基金对食品饮料、医药生物、家用电器三个行业的持仓比例合计为32.19%,较2020Q2的高点下降了6.94个百分点。结合三季度的市场表现和公募基金净值表现来看,预计公募基金在三季度对消费板块的持仓还在进一步下降,或将接近2018年初的水平。

导致消费板块调整的利空因素是否出清?

复盘2019年以来消费板块的走势,我们认为本轮消费板块的调整原因可以归结为两点,分别是交易拥挤(短期因素)、业绩相对优势的下降(中期因素)。从交易拥挤程度来看,基金持仓下降、板块大幅回撤、估值降至中位值水平均表明板块的交易拥挤程度已明显缓解。从业绩相对优势来看,消费板块自身面临上游涨价与下游需求不振的双重压力,而周期板块业绩的爆发进一步削弱了消费板块的业绩相对优势。

当前消费行业确实面临一些长期性问题,如疫情冲击之后居民消费习惯的改变、共同富裕政策对消费结构的影响、社区团购等新零售渠道对不同消费品类的影响等。这些长期问题的实质性影响尚不清晰,但我们目前可以确定的信息有二。1)各个国家消费板块是长期跑赢大盘的。2)即使消费板块长期逻辑变差,参考2013-2014年时成长股的行情,市场认知的变化也需要很长时间才能完成。

往前看,当前交易拥挤程度的缓解有望推升消费板块出现季度级别的反弹机会。明年如果上游涨价压力缓解、甚至出现年度级别的调整,消费板块业绩相对优势有望回升,进而推升板块产生更大级别的超额收益。

正 文

1

多个维度来看,消费板块目前具备技术性反弹的基础

1.1 消费板块估值降至2010年以来的中位值水平

从静态市盈率来看,消费板块目前的估值已降至2010年以来的中位值水平。截至8月底,消费板块市盈率(TTM)为32.81x,略低于2010年以来的中位值水平(34.18x),也低于2020年上半年的中位值水平(41.61x)。截至10月14日,消费板块市盈率(TTM)为35.80x,仍处于2010年以来中位值水平的附近。这意味着消费板块的估值泡沫已经得到了比较大的消化。

从重点行业的估值水平来看,家电估值下降幅度最大,医药次之,白酒估值仍处于历史偏高水平。

1)白酒行业市盈率(TTM)由年初的71.42x下降至8月底的40.07x,基本上抹去了2020年下半年的全部涨幅,但是依然高于2018年初的水平。整体上看,白酒行业面临的政策压力与行业景气度压力小于家电和医药,估值调整幅度也小于其他两个行业。

2)医药行业市盈率(TTM)在2020年8月就开始回落,当时的市盈率是87.39x,而截至今年8月底的市盈率则达到43.63x,估值的下降幅度接近50%。而且,今年8月底的估值也是2016年以来的较低水平,接近2018下半年集采政策刚刚开启时的估值。医药板块估值的大幅回撤主要源于民生类行业监管加码导致部分投资者担心医药行业的利润问题,以及近期集采范围进一步扩大。

3)家电行业市盈率(TTM)由年初的33.02x下降至9月底的17.92 x,当前的估值不仅低于2019年下半年的水平,也低于2016年-2017年的水平,反映投资者对家电内需偏弱、上游原材料涨价侵蚀利润等的担忧。

1.2 消费板块的回撤幅度已经达到历史较高水平

消费板块目前的回撤幅度已经达到历史较高水平。历史上类似情景或者出现在单边熊市时期,或者对应到部分行业遭遇严重的政策利空。

从消费板块的绝对收益来看,2010年之后消费板块绝对收益回撤20%以上的情况共出现过四次。除了今年以外,其他情况都发生在大盘也处于技术性熊市的期间(累计跌幅超过20%),如2010年-2012年、2015年下半年、2018年。

从消费板块的相对收益来看,2010年之后消费板块的超额收益是长期向上的,相对收益回撤幅度超过20%的情况比较少,所以我们以相对收益回撤10%以上的情况作为复盘重点。历史上来看,消费板块相对收益回撤幅度超过10%的原因主要可以总结为三类,熊市后期的补跌、市场风格转变、部分行业遭遇严重的政策利空等。

从相对收益所处的历史位置来看,家电行业的相对收益已回撤到2018年底时的水平,也就是说2019年至今家电行业相对沪深300指数没有产生明显的超额收益。消费行业和医药行业的相对收益已回撤到2020年3月时的水平,也就是疫情冲击之后的超额收益已全部回撤。白酒行业的相对收益则回撤到2020年底时的水平,是重点行业中相对收益回撤幅度最小的。

1.3 消费板块的成交量占比一度创出历史新低

从消费板块的成交活跃度来看,消费板块的成交量占全部A股的比例在9月降至7.6%,创2010年以来新低。此前的低点分别发生于2014年12月(8.35%)、2017年8月(7.8%)、2020年1月(8.87%)。成交活跃度的下降在一定程度上反映了卖盘力量的减弱。截至10月14日,消费板块的成交活跃度自低点快速反弹。消费板块成交量占全部A股的比例达到12.79%,处于2015年以来的中位值水平。

1.4 公募基金持仓比例自2020Q2之后开始下降

公募基金对热门消费行业的持仓比例已经下降了一段时间。截至2021Q2,公募基金对食品饮料行业的持仓比例为16.47%,对医药生物行业的持仓比例为14.02%,对家用电器行业的持仓比例为1.70%,三者合计为32.19%。从趋势上来看,2020Q2之后,公募基金食品饮料、医药、家电行业的加总持仓比例持续下降,2021Q2较2020Q2下降了6.94个百分点。

结合三季度的市场表现和公募基金净值表现来看,预计公募基金在三季度对消费板块的持仓还将进一步下降。对应公募基金对热门消费行业的持仓比例接近2018年初的水平。

2

导致消费板块调整的利空因素是否出清?

2.1 2019年以来消费板块行情复盘

2019年2月之前消费板块同步于大盘上涨,此后呈现出持续的超额收益。事后来看,这一方面源于2019年上半年经济形势与中美关系有不确定性,下半年通胀压力抬升,在这样的宏观背景下业绩稳定性强、有抗通胀属性的消费板块占优。另一方面源于北上资金对消费板块持续净流入,同时外资的行为也深刻影响了国内投资者的选股“审美”。

2020年消费板块的超额收益存在一些波动。先是3月的新冠疫情打断了原本的经济复苏路径,而消费板块各行业或相对免疫于疫情影响(如白酒、调味品、养殖业),或受益于海外需求的增加(如医疗器械、小家电等),消费板块的股价呈现出较强的进攻性。进入12月之后,偏股型公募基金发行加速,增量资金推动消费板块的上涨重启甚至加速,这一情况一直延续到了2021年2月。

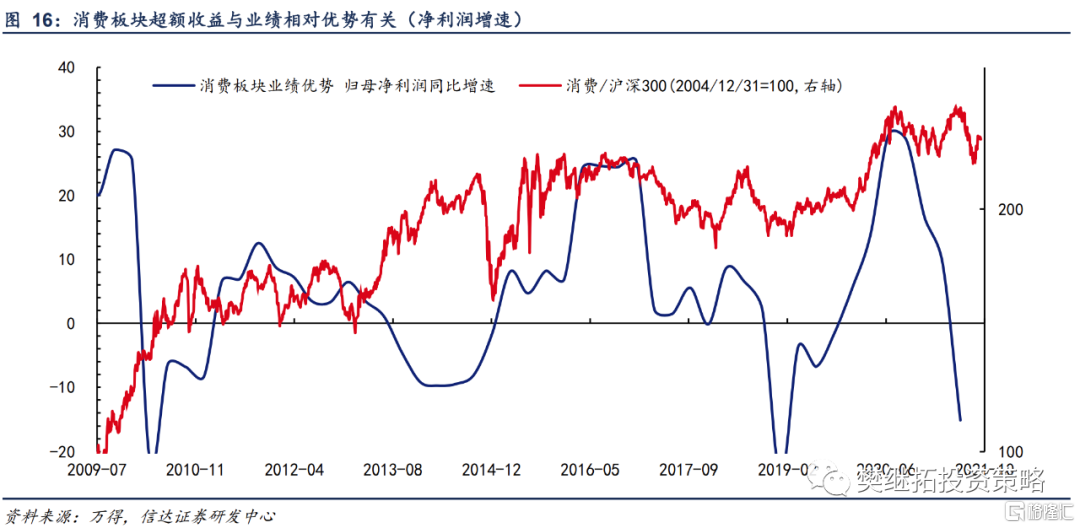

在经历两年的大牛市之后,2021年消费板块的表现较为平淡。事后来看,本轮消费板块的调整原因可以归结为两点,分别是交易拥挤和业绩相对优势下降。其中交易拥挤是触发因素,也是偏短期的影响因素,业绩相对优势下降是本质原因,也是偏中期的影响因素。历史上来看,消费板块的业绩相对优势解释了大部分超额收益行情,而投资者的调仓又放大了板块超额收益的波动。如2010年、2016年-2017年、2019年-2020年。除此之外,2013年消费板块也相对沪深300指数走强,但是直观来看没有明显的业绩优势。这一主要源于这段时间白酒在“三公消费”受限后利润出现大幅下滑,进而对消费板块业绩构成了较大拖累,但是领涨的家用电器、医药生物、乳制品等行业的业绩还是非常强劲的。

2.2 消费板块交易拥挤的情况已明显缓解

一方面,今年以来消费板块20%以上的回撤带来估值的大幅下降,截至目前板块估值已降至2010年以来的中位值水平,其中家电、医药行业的估值下降幅度更大。即使考虑到今年以来消费板块盈利预期的下调,从动态市盈率角度来看,当前的估值也同样不高。

另一方面,公募基金对消费板块的持仓比例高位回落。截至2021Q2,公募基金对食品饮料、医药生物、家用电器三个行业的持仓合计达到32.19%,较2020Q2的高点下降了6.94个百分点。结合三季度的市场表现和公募基金净值表现,预计公募基金在三季度对消费板块的持仓还将进一步下降,或将接近2018年初的水平。

这些信息均表明消费板块的交易拥挤情况已明显缓解。往前看,交易拥挤的缓解有望推升消费板块出现季度级别的反弹机会。

2.3 股价对业绩的透支程度亦有下降

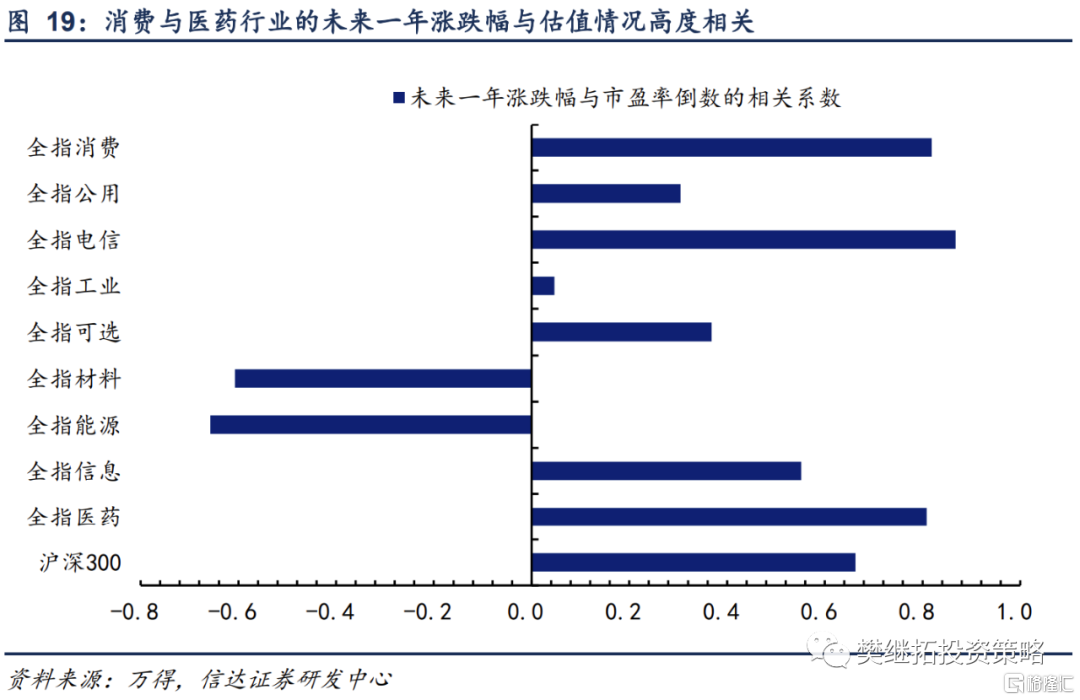

直观来说,在判断不同行业性价比时,需同时考虑行业长期景气度、行业短期景气度、事件性催化、估值水平等多方面的因素。不过,对于消费板块来看,估值的重要性足够高,可以说超跌反弹的逻辑对于消费板块是最为适用的。

从数据上来看,消费板块当期的市盈率与未来一年涨跌幅呈显著的负相关关系,与成长板块、周期板块明显不同,可能源于消费板块的业绩增速最为稳定。

从消费板块目前的估值情况来看,当前消费板块估值已降至2010年以来中位值水平,这同时也意味着股价对业绩的透支程度下降,消费板块未来一年的预期收益已由负转正。

2.4 消费板块业绩相对优势有望在明年回升

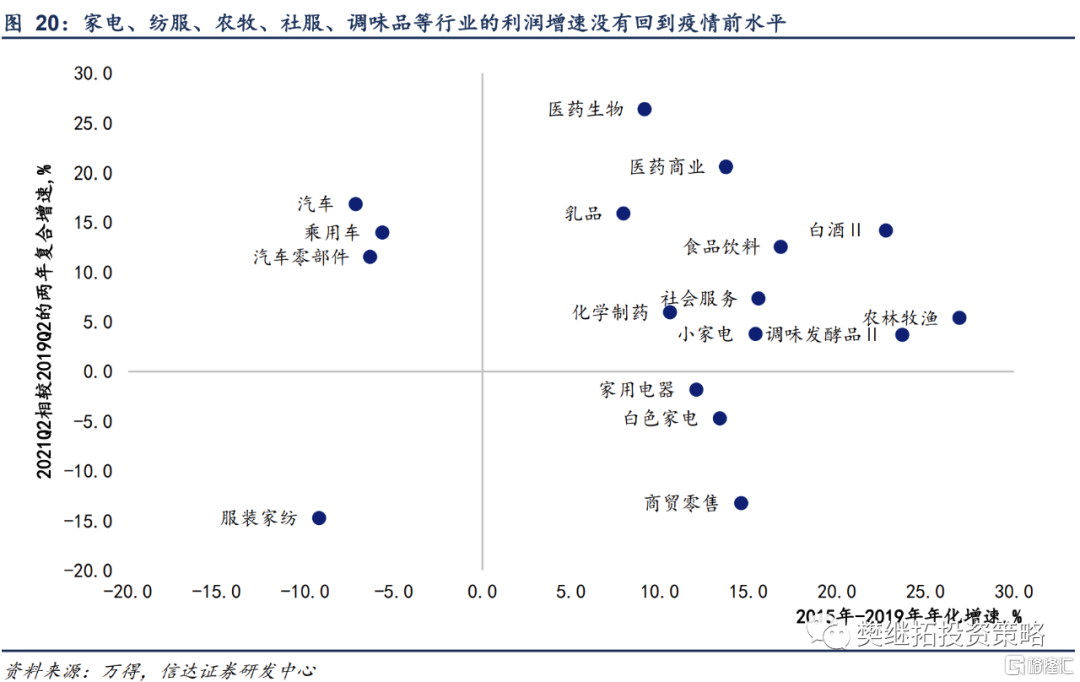

消费板块业绩相对优势的下降主要源于两方面因素。其一,消费板块自身目前面临上游涨价与下游需求不振的双重压力,其二,周期股业绩的爆发进一步削弱了消费板块的业绩相对优势。

从消费类上市公司的业绩表现来看,1)医药、乳制品、汽车等行业的利润增速已回到疫情前的水平。而商贸、社服等行业的利润增速尚没有回归到疫情前水平,这与宏观层面上场景类消费复苏偏弱的特征符合。2)部分行业2021Q2利润边际转弱也与上游原材料成本增加有关,如家用电器、轻工制造、调味品等。

往前看,明年如果上游涨价压力缓解、甚至出现年度级别调整,消费板块业绩相对优势有望回升,进而推升消费板块产生更大级别的超额收益。

2.5 很多长期问题的影响尚不清晰

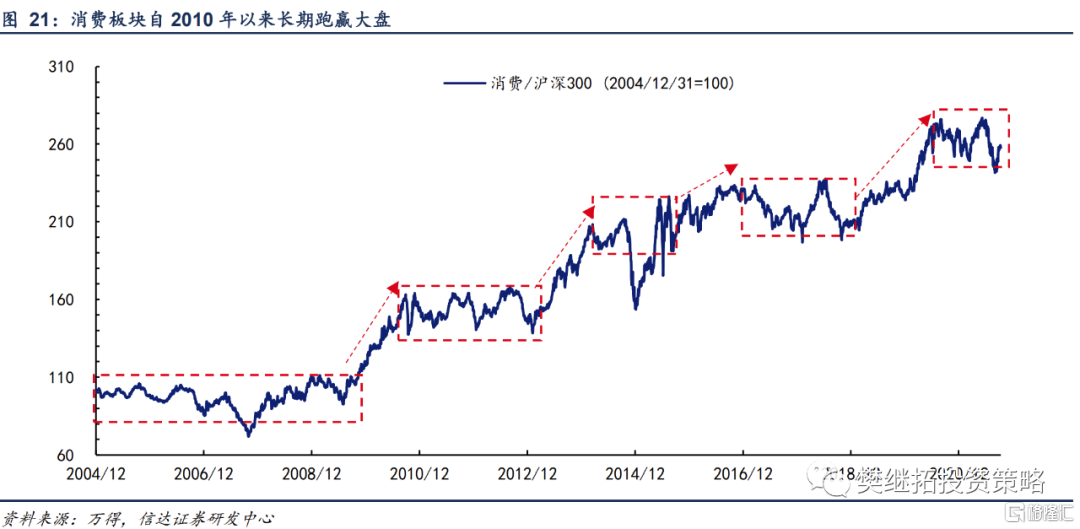

当前消费行业确实面临一些长期性问题,如疫情冲击之后居民消费习惯的改变、共同富裕政策对消费结构的影响、社区团购等新零售渠道对不同消费品类的影响等。这些长期问题的实质性影响尚不清晰,但目前可以确定的信息有二。1)各个国家消费板块是长期跑赢大盘的,这和一国经济结构、消费公司的商业模式等有关。2)即使消费板块长期逻辑变差,参考2013-2014年时成长股的行情,市场认知的变化也需要很长时间才能完成。

从更长的时间维度来看,2010年之后消费板块是持续跑赢大盘的,长期的年化收益稳定在10%以上。虽然消费板块业绩相对优势解释了消费板块上历史上的四次超额收益。但我们同时会看到,在业绩相对优势下降时,消费板块并不会出现大幅回撤,相对于沪深300的收益基本维持了震荡走平,最终导致的现象是消费板块在2010年之后持续跑赢了大盘。事实上,在其他国家的股票市场中,消费行业在超长期维度上跑赢大盘是一个非常常见的现象。美国市场中信息技术、医疗、可选消费行业长期跑赢大盘,日本市场中医疗、信息技术和必选消费长期跑赢大盘。

以较为悲观的假设来看,如果消费板块的长期上涨趋势确实被证伪,历史上可以参照的案例是2013年-2015年的成长股。1)事后来看,成长股的相对收益在2015年6月就见顶了,但2015年下半年成长股的相对收益还曾出现过两次大级别反弹,两段时间的超额收益均在30%以上。2)成长板块的ROE在2014Q1之后逐渐回落,而直到2015年末公募基金才开始对成长板块大幅减仓。总结来说,这个案例的重要启示在于市场对于长期趋势变化的认知需要很长时间才能完成。

当然,我们以2013年-2015年的成长股类比当前的消费股是隐含了极度悲观的假设的。原因在于,成长板块ROE在2016年之后加速回落,2018年又因商誉减值暴跌至4.57%,我们认为这一情况出现在消费板块上的概率并不大。

风险因素:房地产市场超预期下行,美股剧烈波动。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员