基本结论

10月15日,货币政策司司长孙国峰表在三季度金融统计数据新闻发布会上表示,四季度银行体系流动性供求将继续保持基本平衡,不会出现大的波动,会后10Y国债活跃券210009收益率直接跳升至2.99%。我们点评如下:

四季度流动性平衡靠什么?与往年同期比,今年四季度流动性缺口有所增大,主要来自2.45万亿元MLF到期,此外,地方债发行后置、财政支出较收入表现偏弱、年末银行体系准备金需求上升等因素也可能产生较大影响。预计四季度资金缺口将达到4.1万亿元。按照孙司长“灵活运用中期借贷便利、公开市场操作等多种货币政策工具,…,保持流动性合理充裕”的说法,四季度降准可能性明显下降。此外,按照“结构性货币政策工具的实施在增加流动性总量方面也将发挥一定的作用”的表述,预计常规操作+再贷款组合可能性更大。

为什么是再贷款?再贷款,指中央银行对金融机构的贷款,其目的在于吞吐基础货币,促进实现货币信贷总量调控目标,合理引导资金流向和信贷投向。与短期货币政策工具SLO和SLF相比,再贷款的期限相对较长;与PSL和MLF相比,再贷款的交易对手范围更广,不仅包括政策性银行和商业银行,还包括了证券公司等非银金融结构。继今年9月3000亿支小再贷款政策落地后,后续再贷款工具可能用于碳减排。新闻发布会上,孙司长介绍称“人民银行正抓紧推进碳减排支持工作设立工作,人民银行提供低成本资金,支持金融机构为具有显著碳减排效应的重点项目提供优惠利率融资”,这符合再贷款“精准性”的结构性工具特点。同时,再贷款工具能够较好地实现“直达性”要求,即采取先贷后借的方式,金融机构可以在向碳减排重点领域的企业发放贷款后,再向人民银行申请相应的资金支持。相比之下,定向MLF工具存在一定局限性,而且较难实现“直达”要求。

短期“宽货币”让位于“稳信用”,债市存在调整压力。“十一”长假后债市出现较大调整,诸多利空因素中,大多属于交易层面的短期扰动,利率运行的关键在于货币和信用政策的边际变化。随着降准可能性下降,年内货币政策进一步宽松预期落空,而再贷款等结构性工具的落地有利于推动社融增速回升,稳货币+稳信用的组合对利率并不友好。

社融企稳反弹可能只是阶段性。新闻发布会上再次强调“坚持不将房地产作为短期刺激经济的手段”,虽然房地产信贷管理存在调整的需要,但大幅放松的可能性较低,政策基调仍以“稳信用”为主。四季度受“稳信贷”政策推动和地方债发行错位因素影响,社融在技术层面即使表现为增速企稳甚至翘尾回升,但预计反弹幅度有限,而且难以改变内生融资需求回落的趋势。此外展望明年,基于“社融增速与名义经济增速基本匹配”的原则,社融继续回落的可能性较大。

宽货币可能迟到,但不会缺席。从过往信用周期底部回升的历史经验看,通常不会只有一次降准,而且需要通过贷款利率下行带动信用有效扩张。因此,尽管货币宽松节奏可能阶段性放缓,但趋势不会改变,利率行情并未结束。随着10Y国债收益率回升至3.0%附近,长债配置价值明显上升,本轮调整可能带来更好的入场机会。

风险提示:宽信用超预期,货币宽松不及预期,利率波动超预期。

10月15日,央行召开三季度金融统计数据新闻发布会,值得关注的是,在回答四季度是否存在降准空间问题时,货币政策司司长孙国峰表示,四季度银行体系流动性供求将继续保持基本平衡,不会出现大的波动。我们解读如下:

一、四季度流动性平衡靠什么?

与往年同期比,今年四季度流动性缺口有所增大。我们在9月22日报告《四季度流动性缺口有多大?》一文中分析过,四季度流动性缺口主要来自2.45万亿元MLF到期,此外,地方债发行后置、财政支出较收入表现偏弱、年末银行体系准备金需求上升等因素也可能产生较大影响。如果将常规因素产生的资金缺口和中长期公开市场到期量加总,四季度资金缺口将达到4.1万亿元。尤其是10月流动性缺口达到1.4万亿元,明显高于2018-2020年同期,与2017年基本持平;11月流动性缺口高于2017-2019年,但略低于去年同期;12月流动性缺口与往年相比差距不大。

“稳字当头”的货币政策基调下,年内降准可能性下降。如果考虑到今年10月份流动性缺口明显高于往年同期,参考2018年情形,降准“窗口期”选在10月份可能较合适。不过,按照孙司长“灵活运用中期借贷便利、公开市场操作等多种货币政策工具,…,保持流动性合理充裕”的说法,四季度降准可能性明显下降。一方面,稳健货币政策要“做好跨周期调节,统筹考虑今明两年政策衔接”,在年内经济增长目标实现难度不大、明年经济下行压力上升背景下,可能有预留政策空间的考量;另一方面,央行在发布会上表示,PPI涨幅虽然有望在“今年年底至明年趋于回落”,但“可能在近期维持高位”,短期对降准等全面宽松政策存在一定掣肘。

相比于降准,常规操作+再贷款组合可能性更大。虽然国庆长假后央行公开市场操作持续大额净回笼,但资金利率持续稳定,可能和9月末以来财政资金投放、地方债发行节奏平稳、本月缴税截止日较迟(10月26日)等因素有关。预计下旬起,为平抑资金面波动,央行可能像9月末一样采取连续大额公开市场操作投放的方式。此外,按照“结构性货币政策工具的实施在增加流动性总量方面也将发挥一定的作用”的表述,预计继续采用再贷款工具补充流动性。

二、为什么是再贷款?

◾ 什么是再贷款?

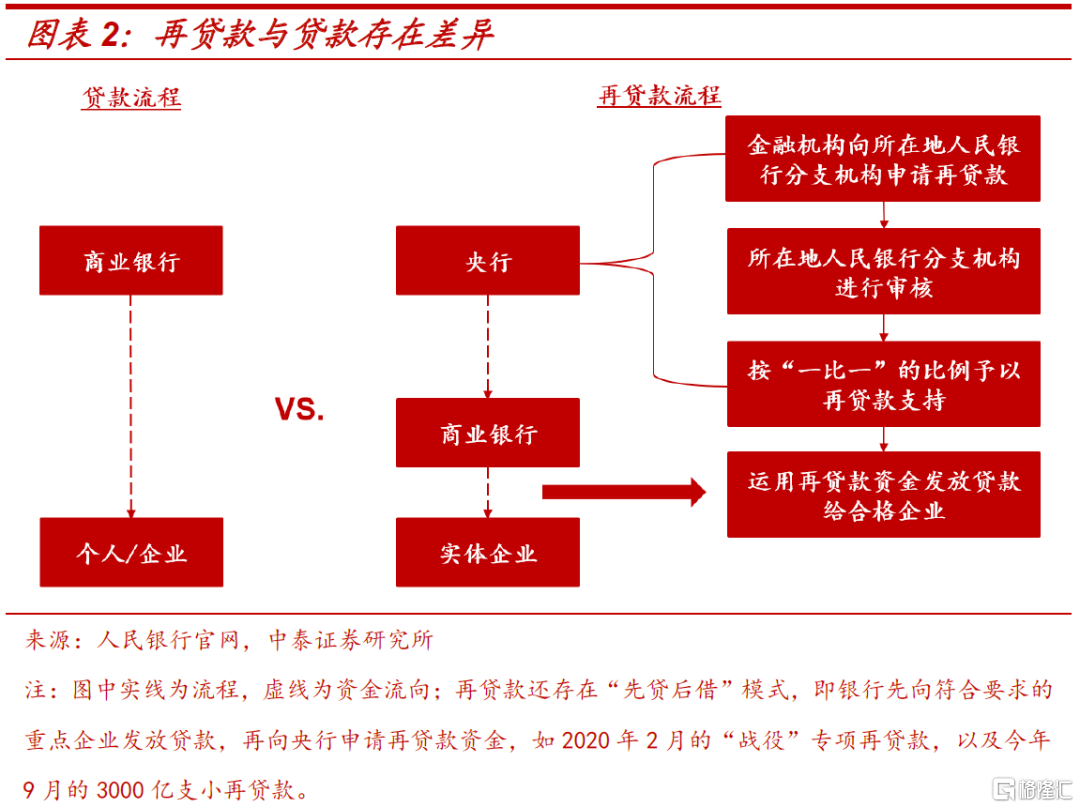

再贷款,指中央银行对金融机构的贷款[1],是中央银行调控基础货币的渠道之一,其目的在于通过适时调整再贷款的总量及利率,吞吐基础货币,促进实现货币信贷总量调控目标,合理引导资金流向和信贷投向。

作为结构性政策工具之一,再贷款与四大最具代表性的结构性货币政策工具,短期流动性调节(SLO)、常备借贷便利(SLF)、中期借贷便利(MLF)、抵押补充贷款(PSL)存在差异。相较于短期货币政策工具SLO和SLF,再贷款的期限相对较长;相较于PSL和MLF,再贷款的交易对手范围更广,不仅包括政策性银行和商业银行,还包括了证券公司等非银金融结构。

◾ 从总量手段到结构性工具

再贷款作为货币政策工具的历史悠久,自1984年以来,再贷款始终发挥重要作用。按照其功能定位变化,大体可以分为三个发展阶段。

1)第一阶段:1984年-1993年

1984年,人民银行正式履行中央银行职能,并开始实施法定存款准备金制度以及贷款限额制度,即对专业银行的贷款规模实行上限管理。再贷款工具主要发挥两方面作用:一是流动性注入,向当时四大专业银行提供资金,如年度铺底性贷款、季节性贷款和临时贷款等;二是经济结构调整,通过专项贷款,如“老少边穷地区发展经济贷款”、“地方经济开发贷款”等方式调整经济结构。1985-1993年间,再贷款是主要的基础货币投放工具,再贷款所占基础货币的比重超过70%。

2)第二阶段:1994年-2013年

1994年,人民币汇率并轨改革后,中国国际收支经常账户和资本与金融账户双顺差带来外汇占款的大幅上升,导致基础货币的增加,此后外汇占款成为流动性注入的主要渠道,而再贷款的流动性注入作用下降,并转变为以促进经济结构调整为主。

3)第三阶段:2014年-至今

2014年1月,央行发布《关于调整再贷款分类的通知》(银发〔2014〕36号),将再贷款由三类调整为四类,即将原流动性再贷款进一步细分为流动性再贷款和信贷政策支持再贷款,金融稳定再贷款和专项政策性再贷款分类不变。此后,再贷款政策密集出台,其对国民经济重点领域的支持作用进一步凸显。

截至2021年二季度末,全国再贷款余额13535亿元,其中支小再贷款8882亿元,支农再贷款4653亿元(含扶贫再贷款2014亿元)。

继3000亿支小再贷款政策落地后,后续再贷款工具可能用于碳减排。新闻发布会上,孙司长介绍称“人民银行正抓紧推进碳减排支持工作设立工作,人民银行提供低成本资金,支持金融机构为具有显著碳减排效应的重点项目提供优惠利率融资”,这符合再贷款“精准性”的结构性工具特点。同时,再贷款工具能够较好地实现“直达性”要求,即采取先贷后借的方式,金融机构可以在向碳减排重点领域的企业发放贷款后,再向人民银行申请相应的资金支持。相比之下,定向MLF工具存在一定局限性,而且较难实现“直达”要求。

三、如果再贷款替代降准,影响有多大?

“十一”长假之后,债市出现较大幅度调整,10Y国债收益率已经回升至7月降准前水平。尽管基本面下行对于债市走牛的支撑逻辑不变,但“二次降准”迟迟未至,叠加近期“滞胀”担忧升温、宽信用预期持续发酵、地方债发行加速、美债收益率上升等因素扰动影响,以及部分机构存在“止盈保收益”的想法,共同导致债市短期内出现调整。今天新闻发布会结束后,10Y国债活跃券210009收益率直接跳升至2.99%。

我们认为近期诸多利空因素中,大多属于交易层面的短期扰动,利率运行的关键在于货币和信用政策的边际变化。

短期“宽货币”让位于“稳信用”,债市存在调整压力。随着降准可能性下降,年内货币政策进一步宽松预期落空,而再贷款等结构性工具的落地有利于推动社融增速回升,稳货币+稳信用的组合对利率并不友好。

社融企稳反弹可能只是阶段性。新闻发布会上再次强调“坚持不将房地产作为短期刺激经济的手段”,虽然房地产信贷管理存在调整的需要,但大幅放松的可能性较低,政策基调仍以“稳信用”为主。四季度受“稳信贷”政策推动和地方债发行错位因素影响,社融在技术层面即使表现为增速企稳甚至翘尾回升,但预计反弹幅度有限,而且难以改变内生融资需求回落的趋势。此外展望明年,基于“社融增速与名义经济增速基本匹配”的原则,社融继续回落的可能性较大。

宽货币可能迟到,但不会缺席。从过往信用周期底部回升的历史经验看,通常不会只有一次降准,而且需要通过贷款利率下行带动信用有效扩张。因此,尽管货币宽松节奏可能阶段性放缓,但趋势不会改变,利率行情并未结束。随着10Y国债收益率回升至3.0%附近,长债配置价值明显上升,本轮调整可能带来更好的入场机会。

四、风险提示

宽信用超预期,货币宽松不及预期,利率波动超预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员