2021年10月13日,央行发布9月金融统计数据。除M2与存款增速有所好转外,社融继续收缩、信贷需求不足等问题继续存在,而今年6-9月的四个月时间里票据融资合计同比多增1.62万亿,票据冲量与资产荒问题仍较为突出。

不过,9月数据也有一些积极的信号,如居民短期贷款有一定修复、相关指标基本恢复至2019年同期水平、居民存款新增创历年同期新高等等,考虑到后面几个月MLF到期量较大以及11月底前需要发行完毕剩余的1.28万亿左右的专项债额度,意味着10-11月期间应至少会有一次降准。

一、实体经济融资需求仍然不足,经济下行压力预计还将持续存在

(一)社融与信贷继续收缩,显著低于预期

数据上看,今年9月社融与信贷均呈现继续收缩态势,社融同比增速为10%,较8月环比下降0.30个百分点,较2020年6月的11.10%已下降1.10个百分点。9月当月新增社融和人民币贷款分别为2.90万亿元和1.78万亿元,较预期分别少增0.34万亿和0.27万亿元,同比分别少增0.57万亿和0.14万亿。社融与信贷新增不足,表明实体经济融资需求仍然不足,经济下行压力仍较大。

(二)居民中长期贷款与企业中长期贷款表现仍较为弱势

1、以代表实体经济中长期融资需求的企业中长期贷款来看,同样如此。今年9月企业中长期贷款新增0.69万亿,同比大幅少增0.37万亿,表明企业的中长期融资需求较为低迷,资产荒问题较为突出。

2、受房地产管控力度持续加强影响,以个人按揭贷款为主的居民中长期贷款依然偏弱。今年9月居民中长期贷款新增0.47万亿,同比少增0.17万亿。此外考虑到,今年7月和8月的当月新增居民中长期贷款均创2016年以来新低,9月当月的新增居民贷款仍不乐观,表明房地产政策在三季度有强化态势。

(三)6-9月票据融资累计同比多增1.62万亿

今年6月、7月、8月和9月当月新增票据融资分别达到0.27万亿、0.18万亿、0.28万亿和0.14万亿,同比分别多增0.49万亿、0.28万亿、0.45万亿和0.40万亿,也就是说6-9月四个月期间票据融资累计多增了162万亿。

应该说票据融资的同比大增应是为数不多的亮点,如今年6-9月期间,居民中长期贷款累计少增了6293亿元、企业中长期贷款累计少增了5781亿元。当然这也是资产荒的具体体现,即以票据融资为主的中小企业可能根本用不完额度。

二、社融指标可能会在底部持续一段时期的几个理由

(一)消费端的修复相对积极

今年9月居民短期贷款新增0.32万亿,同比少增0.02万亿。考虑到8月居民短期贷款新增创 2016年以来历年8月新低,而9月居民短期贷款新增则表现不俗,高于2016-2019年的同期水平,这表明消费端的修复相对积极。

(二)基数效应淡化,9月主要金融指标已基本恢复至2019年同期水平

虽然9月数据表现仍然较为弱势,但从历年9月同期数据对比来看,今年9月主要金融指标已基本恢复至2019年同期水平。例如,2019年与2021年9月当月新增人民币贷款分别为1.76万亿和1.78万亿,新增居民短期贷款和中长期贷款分别为0.27万亿和0.32万亿、0.49万亿和0.47万亿。

这意味着基数效应的影响已明显淡化,后续同比数据应会恢复至常态。

(三)专项债提前至11月底前将发行完毕

前期由于项目审核趋严等因素,当导致今年以来专项债发行节奏上呈现出较慢的特征,不过考虑到政策层面多次强调跨周期调节,近期要求11月底前各地将剩余的新增专项债券额度用完(不再为12月预留专项债额度),意味着政府债券方面会对后续社融修复有一定支撑。具体看,今年1-9月,新增专项债发行规模在2.37万亿左右,较3.65万亿的目标还差1.28万亿左右,意味着10-11月的专项债月均发行规模将超过6000亿元。

(四)社融与M2增速基本回至名义GDP附近,部分指标已出现回升

今年9月,社融与M2增速分别为10%和8.30%,基本已经回落至名义GDP附近,后续进一步下降的空间较小。同时我们看到,9月贷款增速环比回升0.30个百分点至8.60%,M2增速环比回升0.10个百分点至8.30%,即贷款与M2已出现了回升的苗头。

(五)前期货币政策退出与近期监管政策强化的组合可能会有所调整

今年9月当月社融同比少增0.57万亿,其中政府债券、人民币贷款、表外融资同比分别少增0.20万亿、0.14万亿和0.22万亿(即这三项合计少增了0.56万亿),因此社融收缩是政府债券、人民币贷款与表外融资共同导致的结果。而政府债券应是前期政策退出的结果,而人民币贷款则是经济基本面、城投与地产约束政策强化的结果,而表外融资是2017年以来政策层面着力推动的结果。考虑到8月以来的一系列政策信号,意味着后续货币政策层面应会有一定调整,而监管政策可能也会相应微调,这将在一定程度上支持社融的修复。

例如,2021年8月23日,央行召开金融机构货币信贷形势分析座谈会,明确要“增强信贷总量增长的稳定性”。再比如,2021年10月4日,银保监会发布《关于服务煤电行业正常生产和商品市场有序流通保障经济平稳运行有关事项的通知》,明确提出要优先满足煤电、煤炭、钢铁、有色金属等生产企业的合理融资需求,并为其开辟绿色办贷通道,优先安排贷款审批投放,且授信条件不得高于国家标准,防止抬高融资准入门槛。

虽然上述几个理由应能支撑后续社融会底部回稳,但幅度应不会太大。虽然今年9月当月企业债券新增0.14万亿,同比多增了0.01万亿,但这主要是因为2020年9-12月企业债券融资基数较低),考虑到表外融资收缩仍将持续、信贷收缩短期内难有明显改善等因素,预计社融低迷的问题还会持续一段时期。

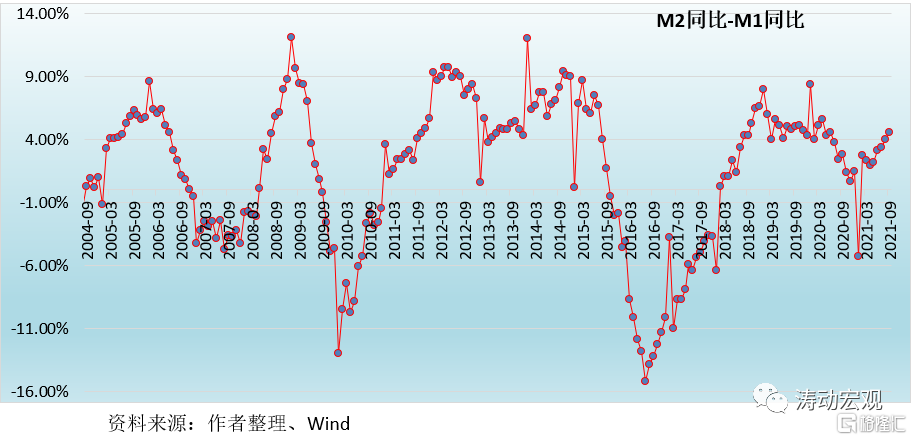

三、M2与M1之间的剪刀差继续扩大

自今年5月以来,M1与M2之间的剪刀差正呈现扩大趋势,M1同比增速与M2同比增速的剪刀差已由今年5月的-1.90%扩大至9月的4.60%,这表明企业贷款派生存款的能力以及企业开工意愿实际上在下降,同时也意味着消费信贷需求下降导致居民存款向企业存款转移的支撑力度不够。

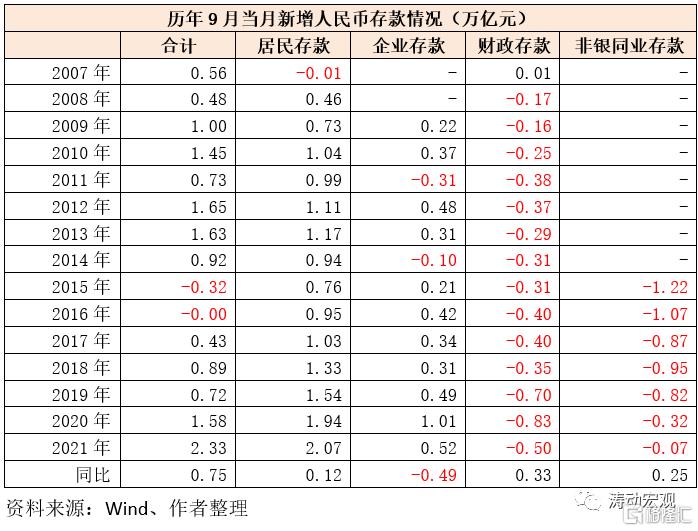

四、居民存款创历年同期新高

今年9月当月,新增人民币存款达到2.33万亿,创历年9月同期新高,同比多增0.75万亿。具体看,除企业存款同比少增0.49万亿外,居民存款、财政存款与非银同业存款同比分别多增0.12万亿、0.33万亿和0.25万亿。其中,9月当月新增居民存款达到2.07万亿,创历史新高。

这表明在企业信贷需求不足的情况下,企业自身的流动性也出现了一定问题。而非银金融机构的流动性还处于比较宽裕的状态,居民存款的大增既有季节性因素,一定程度上也能与消费回暖相对应。

五、主要结论:10-11月期间应至少会降一次准

(一)9月金融数据基本延续了三季度以来的弱势,表明受政策层面因素,融资需求较为旺盛的城投和地产企业由于受到抑制致使企业中长期贷款和居民中长期贷款增长受阻,宽信用可能还未真正发力。

虽然央行已新增了3000亿元的支农支小再贷款额度,并在今年剩余4个月内以优惠利率发放给符合条件的地方法人银行、以支持其增加小微企业和个体工商户贷款(采取“先贷后借”模式、同时要求贷款利率平均在5.50%左右),但是从数据上看这一举措可能很难起到宽信用的作用,因此这些领域所能承受的信贷投放额度可能根本用不完。

(二)票据融资在今年6-9月的四个月时间里同比多增1.61万亿,表明过去四个月通过票据这一工具冲量明显,导致融资需求并不旺盛的鼓励类领域(如中小企业和制造业等)反而成为信贷投放的聚焦点。

(三)虽然经济下行压力加大的背景下,央行有宽信用的必要性,但目前看在城投与地产企业政策没有放松的情况下,这种宽信用一定是结构性且存在一定滞后性,需要钱的领域因为无法获得足够的资金而有可能导致风险加速暴露(如地产行业),不太需要钱的领域因为无法承受足够的信贷投放而不得继续通过票据这一工具和银行打交道、并导致普惠金融领域的授信利率极可能会持续下降。

(四)实体经济融资需求的不足除了与经济基本面有关,另一方面则应与监管政策和大宗商品价格持续上行有关,大宗商品价格上涨导致企业短期内扩大生产和投资的动力有所下降,融资需求自然会受到抑制。

(五)当前这种情况下,央行即便实施宽信用举措,或者采取降息举措,可能也很难从根本上改善目前的局面,能做的便是先观察一段时间。虽然央行已通过续作来应对今年9月15日6000亿元的MLF到期,但10月15日、11月16日、11月30日与12月15日还将分别有5000亿元、8000亿元、2000亿元和9500亿元的MLF到期量,同时考虑到11月底前需要将剩余1.28万亿左右的专项债券额度发行完毕,意味着10-11月期间,央行应至少会降准一次。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员