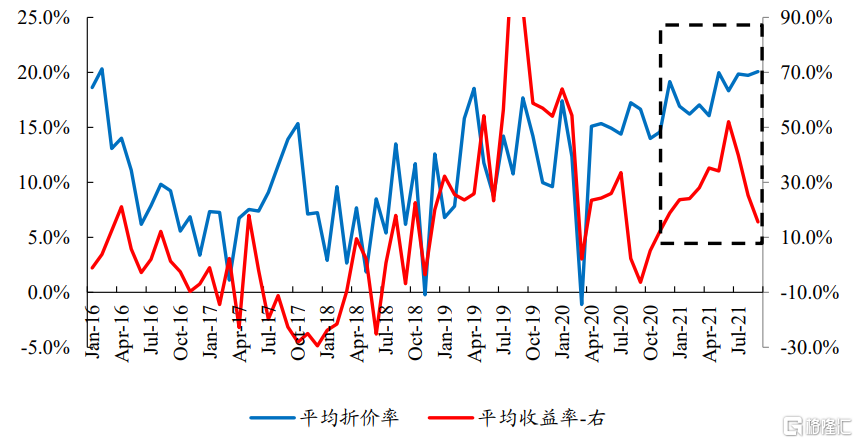

2021年,定增市场发行规模大幅回暖,1-9月累计发行4846亿元,同比+75.8%。同时折价率持续处于高位,2021年定增市场平均折价率高达18.15%。高折价叠加α收益回暖,推动定增市场平均收益率达29.9%,胜率高达80.6%。高折扣、高收益率、高胜率、市场规模大幅回升,定增“黄金坑”正当时!

从融资方向看,中小创高端制造业的定增需求旺盛。而2021年被多次提及的“专精特新”上市公司同样集中于高端制造业、以中小市值公司为主。随着聚焦服务“专精特新”中小创新企业的北交所横空出世,更是为定增市场带来了新的投资机会。

2021年定增市场全面复苏,中小型高端制造业融资需求旺

1、新发预案处于高位,竞价主导、定价以向大股东发行补流为主

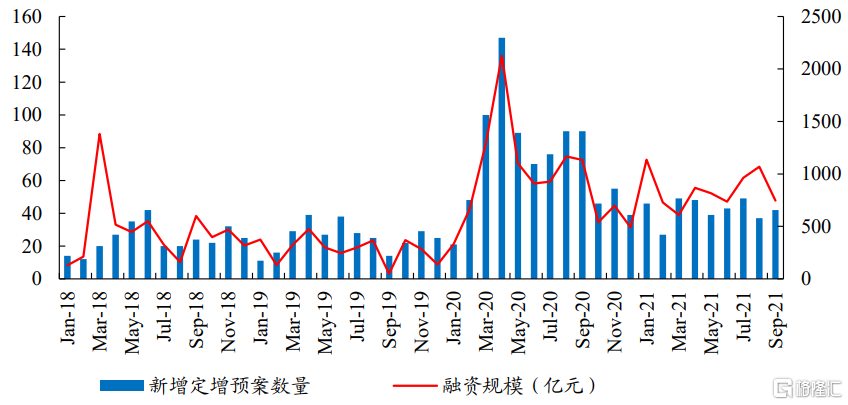

新发预案处于高位,2021年定增融资规模预计仍将达万亿。2020年2月14日再融资新政后,此前被压制的定增融资需求被释放,定增新发预案数量和融资规模即迎来暴增。在需求集中释放之后,定增市场新发预案数量和融资规模回归稳态。2021年1-9月,定增新发融资预案380例,涉及融资规模7666亿元。考虑到部分并购的配套融资规模尚未披露,并且近期新发预案的月均融资规模基本保持在800亿元以上,我们预计2021年全年定增新发预案的融资规模仍将达万亿。

定增新发预案持续处于高位,2021年定增新发预案融资规模预计将达万亿

数据来源:Wind、开源证券研究所

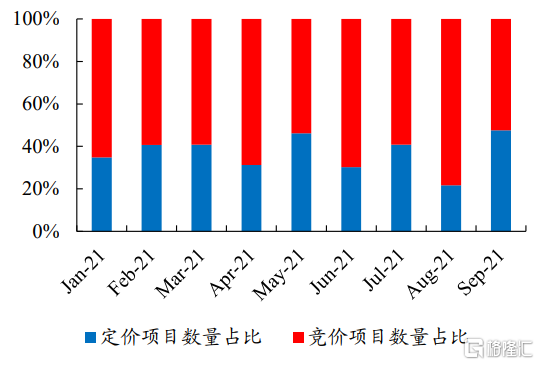

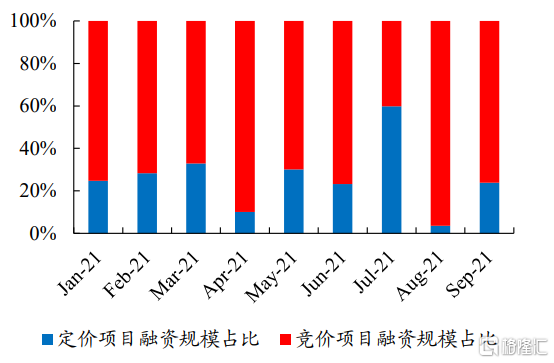

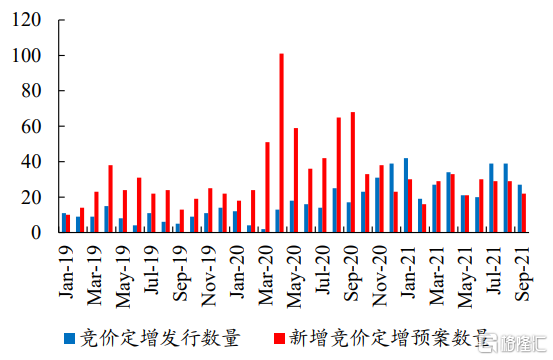

战投要求严格,定增依旧以市场化竞价为主。定价定增主要针对大股东和战略投资者,由于战略投资者的界定严格,定价定增主要向大股东或者大股东关联方发行,定增市场依旧以市场化的竞价定增为主。截止2021年9月30日,2021年定增新发融资预案380例,其中定价定增项目141例(占比37.1%),合计涉及融资规模为1983亿元(占比25.9%);竞价定增项目239例(占比62.9%),合计融资规模为5683亿元(占比74.1%)。

2021年市场化的竞价定增项目数量占比超六成

数据来源:Wind、开源证券研究所

2021年市场化的竞价定增融资规模占比超七成

数据来源:Wind、开源证券研究所

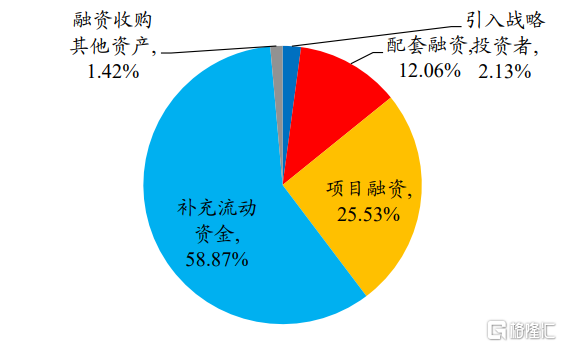

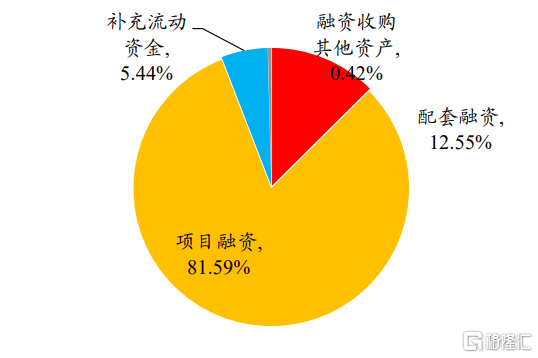

定价定增以向大股东发行补流为主。2020年3月20日,证监会对定价定增的战略投资者要求进行严格规定之后,新发的定价定增预案基本全部为向大股东或大股东关联方(或者新的实际控制人)发行,并且大部分都自愿将锁定期由18个月延长至36个月。不同于市场化的竞价定增主要以项目融资为主(占比超八成),向大股东发行为主的定价定增目的主要为补充流动资金(占比近六成)。原因在于向大股东发行的定价定增主要是大股东出于公司价值被市场低估,从而通过参与锁价定增来增持公司股份。

定价定增目的以补充流动资金为主

数据来源:Wind、开源证券研究所

竞价定增目的以项目融资为主

数据来源:Wind、开源证券研究所

2、中小创高端制造方向融资需求旺盛,政策支持“专精特新”方向

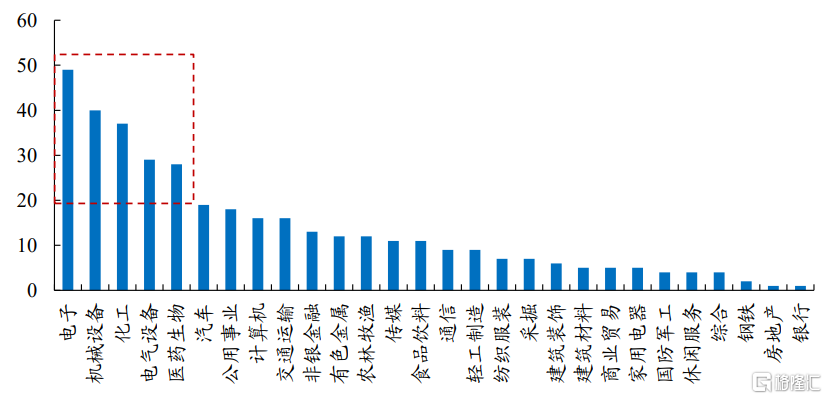

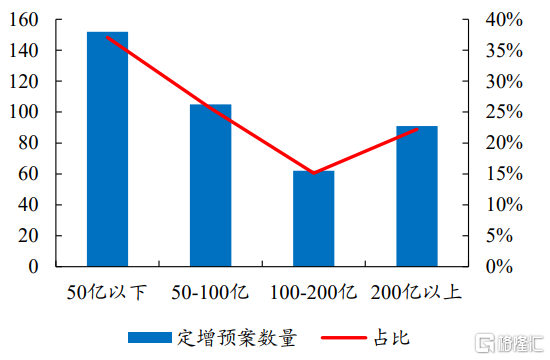

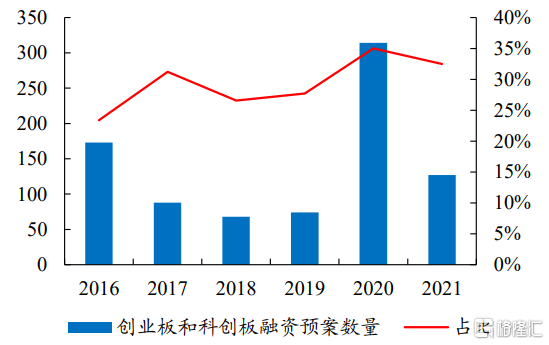

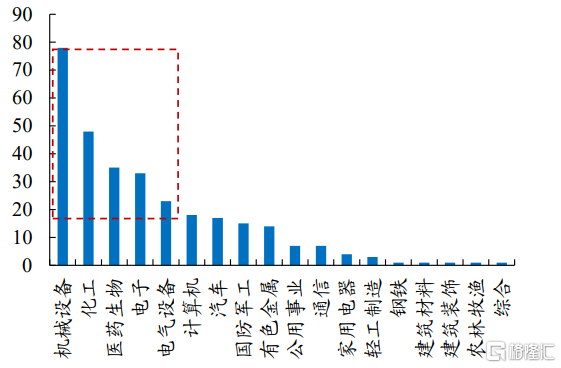

高端制造业中的中小创公司融资需求旺盛。分行业来看,2021年以来新发定增融资预案数量前五大行业依次为电子(49例)、机械设备(40例)、化工(37例)、电气设备(29例)、医药生物(28例),全部为高端制造行业。从市值来看,2020年2月14日再融资新政以来实施的410例定增融资中,超过六成的公司在发布定增融资预案时的市值不超过100亿元,其中37.07%的公司市值不超过50亿元。同时,以创新创业型企业为主的创业板和以科技创新型企业为主的科创板定增融资需求旺盛。2021年以来发布的391例定增融资中有114家公司来自于创业板,亦有13家来自科创板,合计占比达32.5%。

2021年再融资前五大行业均为高端制造业

数据来源:Wind、开源证券研究所

新政以来实施定增公司超六成市值低于百亿

数据来源:Wind、开源证券研究所

创业板和科创板公司定增融资需求旺盛

数据来源:Wind、开源证券研究所

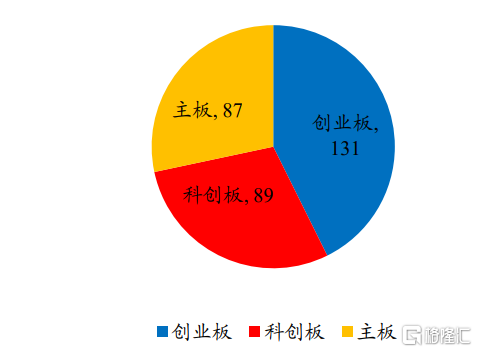

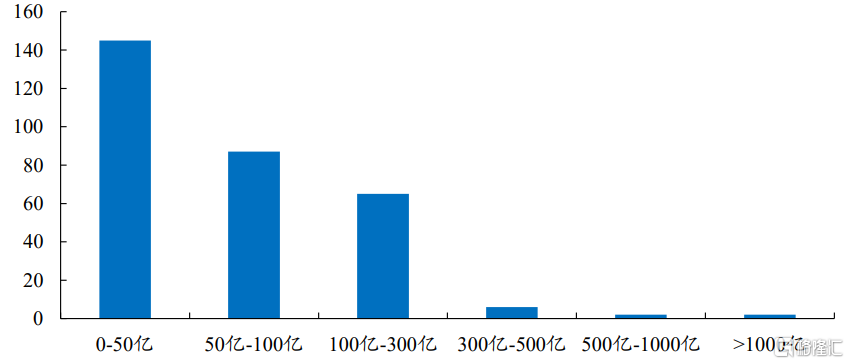

“专精特新”政策持续加码,资本市场助力中小型高端制造企业加速发展。2021年以来“专精特新”被多次提及。“专精特新”上市公司同样集中于高端制造业,同样以中小市值公司为主。从行业分布来看,专精特新上市公司主要分布在高端制造业领域,特别是属于制造业核心基础零部件、先进基础工艺和关键基础材料领域以及解决我国产业链卡脖子以及短板领域。这些专精新特中小企业是我国未来经济持续高质量发展、推动双循环的重要支撑力量。其中,前五大行业分别为机械设备、化工、医药生物、电子和电气设备,均属于高端制造业。从板块分布看,307家“专精特新”上市公司主要集中于科技创新为主的创业板和科创板,主板、创业板、科创板分别有87家、131家、89家。而从市值分布来看,专精特新A股上市公司的整体市值规模较小,在307家上市公司中,百亿以下规模的公司占主导地位,其中0-50亿元规模的企业有141家,占比近46%,50-100亿元规模的企业有89家,占比也达到近29%。而300亿元规模以上的公司一共只有11家。

“专精特新”上市企业前五大行业均为制造业

数据来源:工信部、Wind、开源证券研究所

“专精特新”上市板块以创业板和科创板为主

数据来源:工信部、Wind、开源证券研究所

“专精特新”公司市值集中在100亿以内

数据来源:工信部、Wind、开源证券研究所

3、存量项目十分充裕,待发行规模近万亿

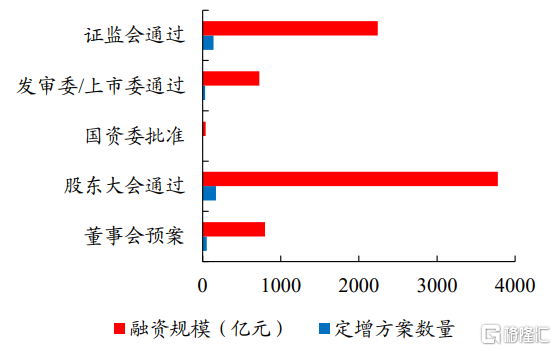

供给侧存量项目十分充裕,待发行融资规模近万亿。截至2021年9月30日,现存的定增融资预案共计595例,涉及融资规模达到9890亿元;其中,竞价定增项目有397例,涉及融资规模7585亿元。在竞价定增项目中,按发行进展来看,已有169例方案通过公司股东大会决议,涉及融资规模3780亿元;另有139例方案获证监会批准待发行,涉及融资规模2241亿元。按目前的发行节奏测算,所有存量竞价项目已可满足未来一年内的发行。同时,目前定增发行审核过会和批文的速度维持在每月20-30家左右的相对稳态,和目前的发行节奏基本匹配。

存量项目竞价定增融资规模达7466亿元

数据来源:Wind、开源证券研究所

过会及批文速度维持稳态

数据来源:Wind、开源证券研究所(包含所有融资和并购)

“黄金坑”正当时,定增市场收益规模双回升

1、存量项目进入发行高峰期,定增发行规模显著回暖

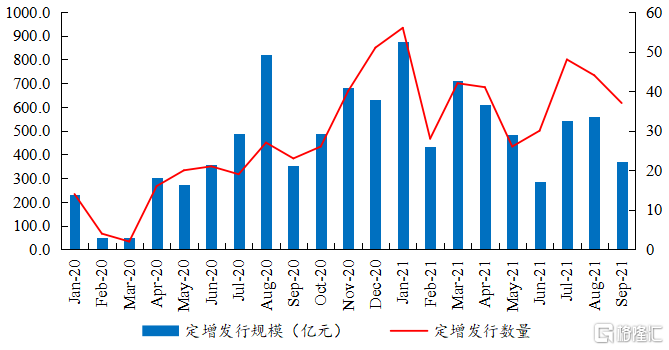

新政之后新发预案项目开始进入发行高峰,推动定增市场规模大幅回暖。新政之后集中涌现的新发预案在2021年开始逐步获得证监会批准进入发行高峰期。伴随着供给端的集中发行,定增市场收益率的回暖也吸引了产业资本、公募基金、外资和个人投资者的踊跃参与,推动定增发行市场规模大幅回暖。

新政后的新发预案进入集中发行期,推动定增市场规模大幅回暖

数据来源:Wind、开源证券研究所

2、发行难度依旧较大,“黄金坑”正当时

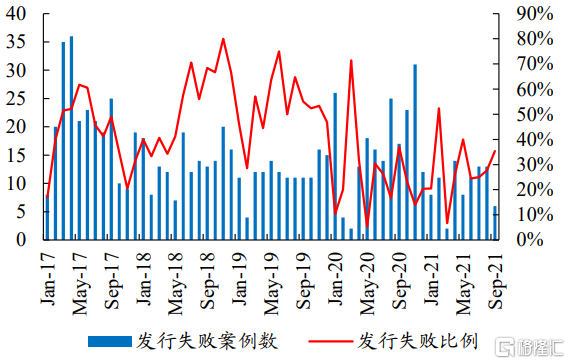

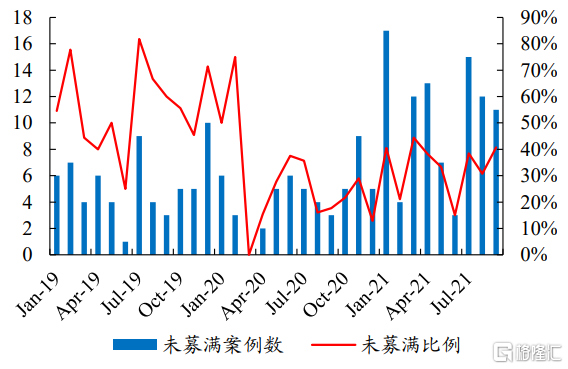

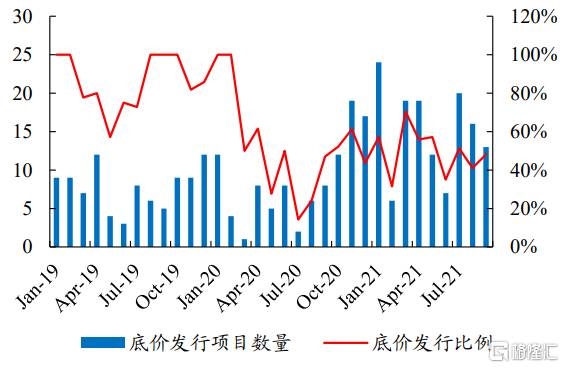

定增市场需求端回暖慢于供给端,在存量项目十分充裕的背景下,未来一年供大于求的格局将持续。定增市场在再融资新政之后,高折价和可观收益率的吸引下需求端持续回暖,以市场化的竞价定增为例,目前月均发行数量已经略超月均新发预案数量。但由于存量的定增项目即可满足未来一年的发行,因此整体定增市场供大于求的格局在未来一年内将延续。供大于求的背景下,定增市场发行难度依旧较大,目前发行失败案例数量占比维持在25-30%左右的水平,同时在发行成功的项目中依旧存在35%左右的项目募资不满额(实际募资额低于预计募资额的90%)。并且,在新政锁定期减半,底价折扣提升至八折的前提下,2021年依旧有超过五成的项目为底价发行。

竞价项目月均发行数量已略超新发数量

数据来源:Compustat、Wind、开源证券研究所

发行失败案例数量占比维持在25-30%正常水平

数据来源:Wind、开源证券研究所

2021年募资不满额比例达35%

数据来源:Wind、开源证券研究所

2021年依旧超五成项目为底价发行

数据来源:Wind、开源证券研究所

3、高折价+α收益回升,定增2021年平均收益率高达35.8%

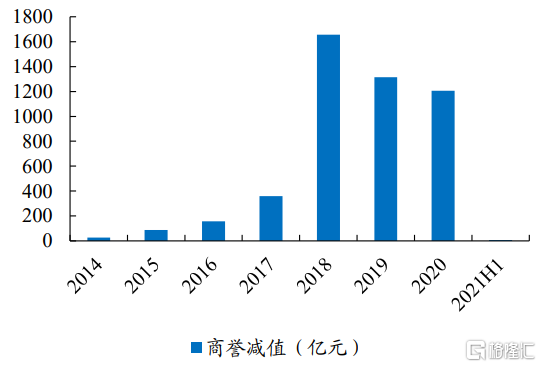

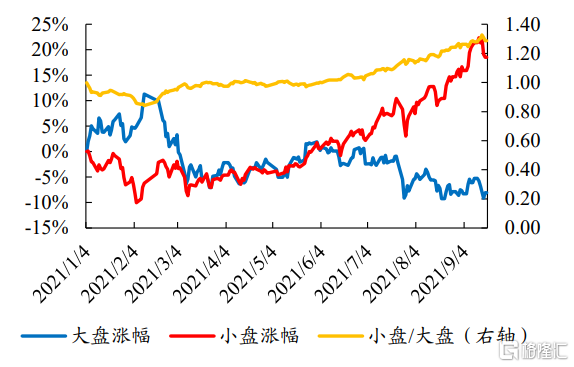

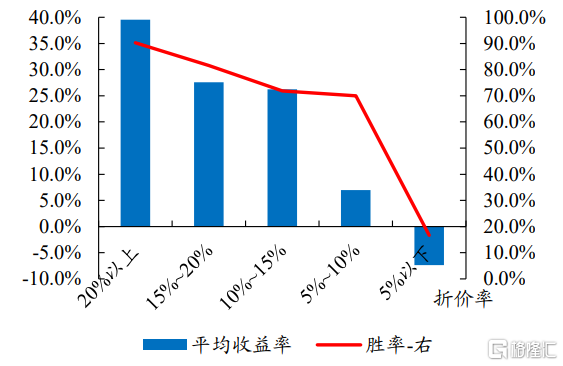

高折价率叠加市场风格转换驱动α收益回升,2021年定增平均收益率高达35.8%。在存量项目集中发行的推动下,2021年定增市场的平均折价率持续保持在18.2%左右的高位。持续的供大于求带来的是折价率的高企,高折价带来了定增市场可观的收益率和高胜率。同时2021年以来,伴随着供给侧改革、金融去杠杆、贸易摩擦、疫情冲击等负面因素对中小市值公司冲击的逐步消除,以及智能汽车、能源革命、元宇宙(AR/VR)、半导体等新一轮技术革命的兴起,中小企业开始发挥其创新活力的优势,内生业绩增长开始显著回暖。同时,2014-2016年牛市并购的后遗症商誉减值在2017-2020年基本释放,外延并购亦开始企稳回升,外延对中小市值公司的业绩贡献逐步由负转正。在基本面持续向好,叠加“专精特新”等政策支持的背景下,市场风格持续转向中小市值方向。2021年以来小盘指数表现持续走强于大盘指数,而定增市场以中小市值公司为主,市场风格更倾向于中小盘,市场风格的切换带来定增市场α收益的显著回暖。高折价叠加α收益回暖,推动定增市场收益率持续回暖。截至9月30日,2021年已有279例竞价定增发行,平均折价率达18.15%,平均收益率为29.9%。其中,225个项目收益率为正,仅54个项目为浮亏,整体胜率达80.6%。从折价率角度来看,2021年发行的279例竞价定增项目中,有113个(占比40.5%)项目折价率在20%以上、76个(占比27.2%)项目折价率处于15%-20%区间,而折价率小于10%的项目仅26个(占比9.4%)。高折价的项目最终收益率和胜率均表现更佳,折价率大于20%的113个项目的平均收益率高达39.5%,胜率更是达90.3%,而折价率低于5%的6个项目的平均收益率为-7.3%,并且仅1个项目盈利,胜率近16.7%。展望2022年,在存量项目即满足未来一年项目发行的背景下,定增市场都将保持供大于求的格局,我们预计折价率将始终保持在15-20%的高位。

牛市并购后遗症商誉减值风险已充分释放

数据来源:Wind、开源证券研究所

2021年小盘指数持续走强于大盘指数

数据来源:Wind、开源证券研究所

高折价率叠加α收益回暖,2021年定增平均收益率高达29.9%

数据来源:Wind、开源证券研究所

2021年近七成的定增折价率大于15%

数据来源:Wind、开源证券研究所

高折价保障了高胜率的同时有可观的收益率

数据来源:Wind、开源证券研究所

“黄金坑”将继续,北交所将带来定增新机会

1、“黄金坑”将继续,大股东、小市值、高端制造定增收益佳

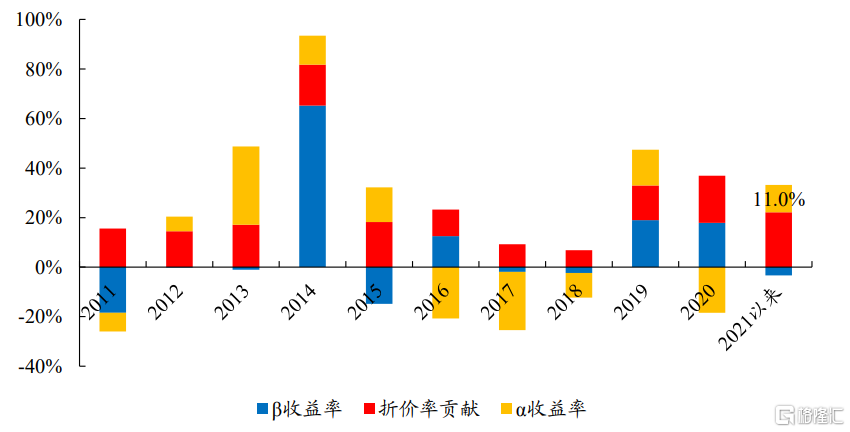

在高折价的保障下,定增市场收益自2019年即已持续回暖,2021年整体定增市场的平均收益29.9%,其中折价率贡献了22.2%,α收益贡献11.0%,β收益(沪深300)为负贡献-3.3%。高折价保障高胜率,叠加收益率的持续复苏,我们认为将吸引长线资金的持续流入。按照目前定增的月均发行规模,我们预计2021年整体定增落地实施的融资规模将达7000亿元。定增发行端持续回暖,但按目前的发行速度近万亿的存量项目即可满足未来一年的发行,未来定增市场供大于求的格局将持续,高折价将继续。同时,在新一轮技术革命的推动下,以“专精特新”方向为主的中小公司将充分发挥其科技创新活力,推动内生业绩的持续快速回升,同时,外延并购对中小创公司的业绩贡献也将由负转正。叠加在共同富裕目标下政策对中小企业的持续支持,我们认为偏中小市值风格的定增市场α收益将持续回暖。高折价继续叠加α收益持续回暖,定增市场投资“黄金坑”将继续。

2021年定增市场的收益贡献创历史新高

数据来源:Wind、开源证券研究所

大股东参与的中小市值高端制造和周期类公司定增表现更优。

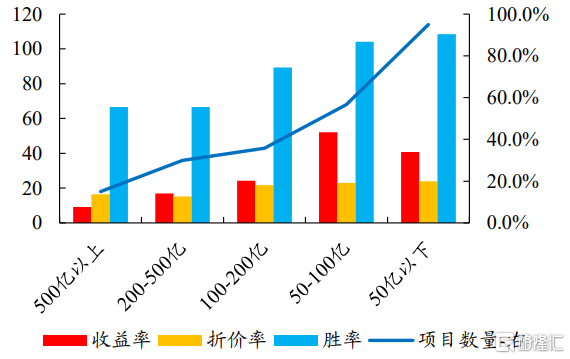

(1)市值角度:我们以上市公告日公司市值为市值指标进行统计,2021年开始小市值因子再度走强,类似于2013-2015年,收益率更优的同时胜率更高。其中,市值在“50亿以下”和“50-100亿”的182个项目的平均收益率分别达到34.0%和43.4%,胜率同样高达90.4%和86.8%。相较之下,“500亿以上”和“200-500亿”市值区间的平均收益率仅为7.6%和14.1%,胜率同样仅55.6%和55.6%。出于对小市值公司业绩稳定性和确定性不足的考虑,定增市场对于中小市值公司的折价率要求更高,可以看到,“50亿以下”和“50-100亿”公司定增的平均折价率分别为20.0%和19.2%,显著高于“500亿以上”和“200-500亿”的13.7%和12.7%。高折价保障了中小市值公司定增的高胜率,同时,2021年以来二级市场市场风格持续转向中小市值,α收益的显著回暖推动中小市值公司定增收益率表现亦是显著优于大公司。

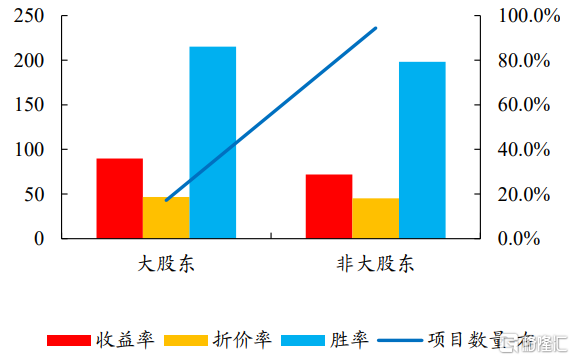

(2)大股东参与角度:大股东作为信息优势方,其参与定增意味着大股东认可公司的长期投资价值,并且认为目前公司的价值被低估。从2021年以来大股东参与的锁价定增的表现来看(平均收益率49.4%,胜率93.5%),大股东对公司长期价值的判断有效性很高。同时在竞价定增中同样可以看到,大股东参与的定增收益率和胜率表现同样更好。279个竞价定增项目中有43个有大股东参与,平均收益率为35.9%,胜率为86.0%,均显著高于非大股东参与的28.8%和79.2%。

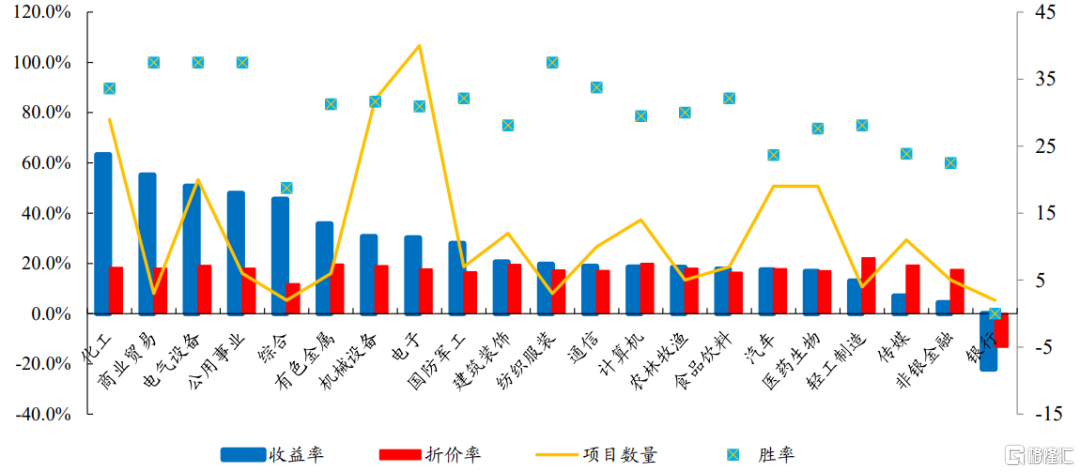

(3)行业角度:可以看到高端制造的电子、机械、化工、医药生物、汽车等行业的融资需求旺盛,但从收益率来看,周期类行业的化工、有色、公共事业以及高端制造的电气设备、机械和电子收益率和胜率表现更佳。

100亿元以下市值公司定增表现更佳

数据来源:Wind、开源证券研究所

大股东参与的定增收益和胜率均更好

数据来源:Wind、开源证券研究所

周期类和高端制造行业定增市场表现更优

数据来源:Wind、开源证券研究所

2、北交所推出,开辟定增投资新战场

北交所再融资政策更为灵活,开辟定增投资的新战场。北交所再融资制度以注册制的科创板和创业板再融资制度为基础,引入了授权发行、自办发行、储架发行等灵活的发行机制,并且对于定价定增引入的战略投资者标准较主板/科创板/创业板要低。北交所再融资政策更为灵活,也将带来新的投资机会,特别是北交所的定价定增对于战略投资者要求的下降将为产业资本带来新的定增投资机遇。

授权发行:上市公司年度股东大会可以授权董事会向特定对象发行累计融资额低于一亿元且低于公司净资产20%的股票(以下简称授权发行),该项授权的有效期不得超过上市公司下一年度股东大会召开日。上市公司采取授权发行的,北交所应该在两个工作日内作出是否受理的决定,并自受理注册申请文件之日起三个工作日内形成审核意见。证监会在十五个工作日内对上市公司的注册申请作出同意注册或不予注册的决定。整体审核流程和时间周期将大幅缩短。

自办发行:上市公司向前十名股东、实际控制人、董事、监事、高级管理人员及核心员工定向发行股票,连续12个月内发行的股份未超过公司总股本10%且融资总额不超过2000万元的,无需提供证券公司出具的保荐文件以及律师事务所出具的法律意见书。

储架发行:上市公司申请向特定对象发行股票,可申请一次注册,分期发行。自中国证监会予以注册之日起,公司应当在三个月内首期发行,剩余数量应当在十二个月内发行完毕。首期发行数量应当不少于总发行数量的50%,剩余各期发行的数量由公司自行确定。

战略投资者标准:符合下列情形之一,且与上市公司具有协同效应,愿意长期持有上市公司较大比例股份,愿意且有能力协助上市公司提升公司治理质量,具有良好诚信记录,最近三年未受到中国证监会行政处罚或被追究刑事责任的投资者。

(一)能够为上市公司带来领先的技术资源,增强上市公司的核心竞争力和创新能力,带动上市公司产业技术升级,提升上市公司盈利能力;

(二)能够为上市公司带来市场渠道、品牌等战略性资源,促进上市公司市场拓展,推动实现上市公司销售业绩提升;

(三)具备相关产业投资背景,且自愿设定二十四个月及以上限售期的其他长期投资者。

北交所宣布设立以来各项基础制度快速推出

资料来源:证监会官网、开源证券研究所

风险提示:再融资政策变化等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员