摘要

1、新一轮全球加息周期已经悄然而至。

2、无论是发达国家还是新兴市场国家,其加息的理由无外乎都是通胀,货币政策其实离不开通胀问题。

3、2012年之前,全球的通胀逻辑非常单纯:

1)通胀是逐上游向下游传导的,因此通胀往往率先发生于资源国和工业国(新兴市场国家),再进而传导到消费国(发达国家);

2)在这种传统模式里,新兴市场国家发生通胀是因为发达国家输出了货币,于是全球的通胀就形成了闭环,且具有高度的全球联动性。

4、而2012年之后,似乎汇率成为了全球通胀的一个全新的变量:

1)一个背景是:全球生活必需品的供需逐步变得稳定,因此供需不再像以前那般使得消费品价格剧烈波动,于是,汇率的定价作用就凸显了出来;

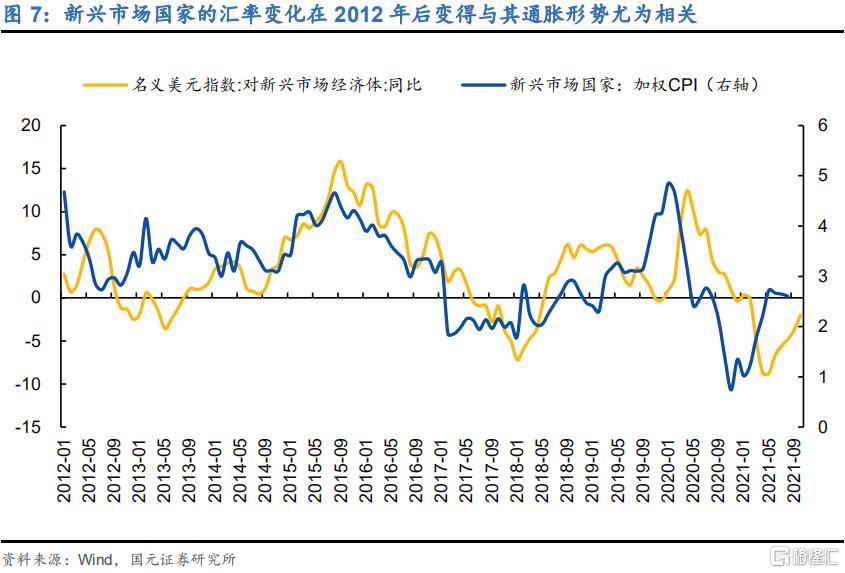

2)事实上,新兴市场国家的汇率变化在2012年后变得与其通胀形势尤为相关,尤其是资源国这种生活用品主要依赖于进口的经济体。

5、这直接导致了两个结果:

1)新兴市场国家不再与发达国家的通胀走势强相关,毕竟汇率是零和的(有货币升值,必然有货币贬值);

2)资源国更加频繁地陷入米德冲突之中,为了缓解这一压力,新兴市场国家比之前要更加重视汇率的稳定性。

6、正因为此,一轮全球的加息竞赛随之开启:

1)发达国家加息的确迫在眉睫,发达国家这次的通胀形势罕见地胜于新兴市场国家,原因是消费品的产出和进口明显受限;

2)一旦发达国家收紧货币,大多数新兴市场国家必须加息,甚至要比发达国家加得更快更猛烈。

7、单从贸易及通胀的角度考虑,中国大可不必参与到加息竞赛中来:

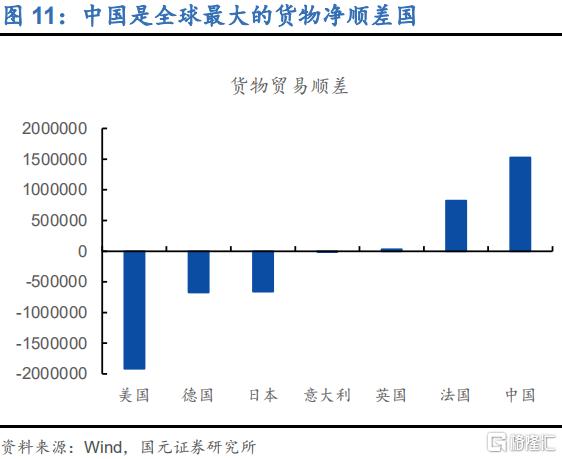

1)中国是全球最大的制造业产出国,其本身的通胀几乎完全是内生的;

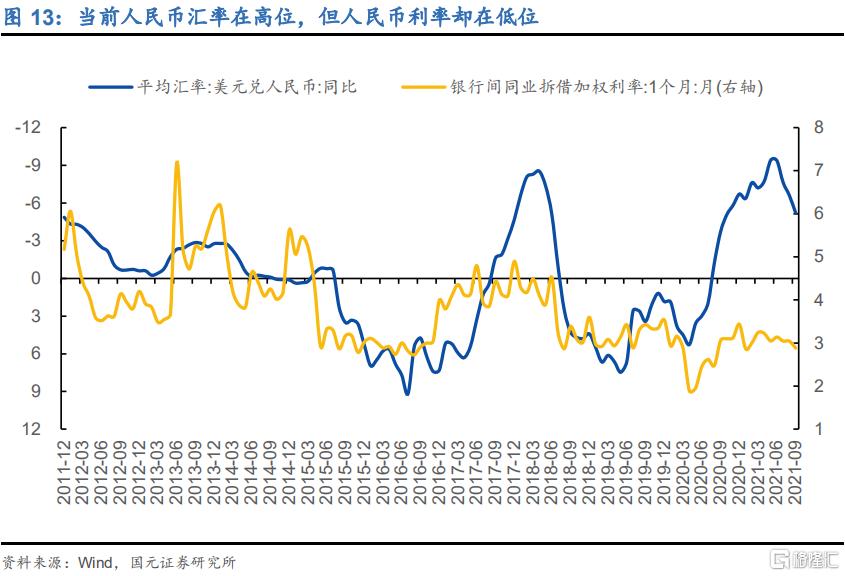

2)中国的唯一风险敞口在于上游资源的价格暴涨,为了化解这一压力,中国只上调汇率,而不上调利率水平。

8、然而,中国的低利率政策其实并未可以撑很久:

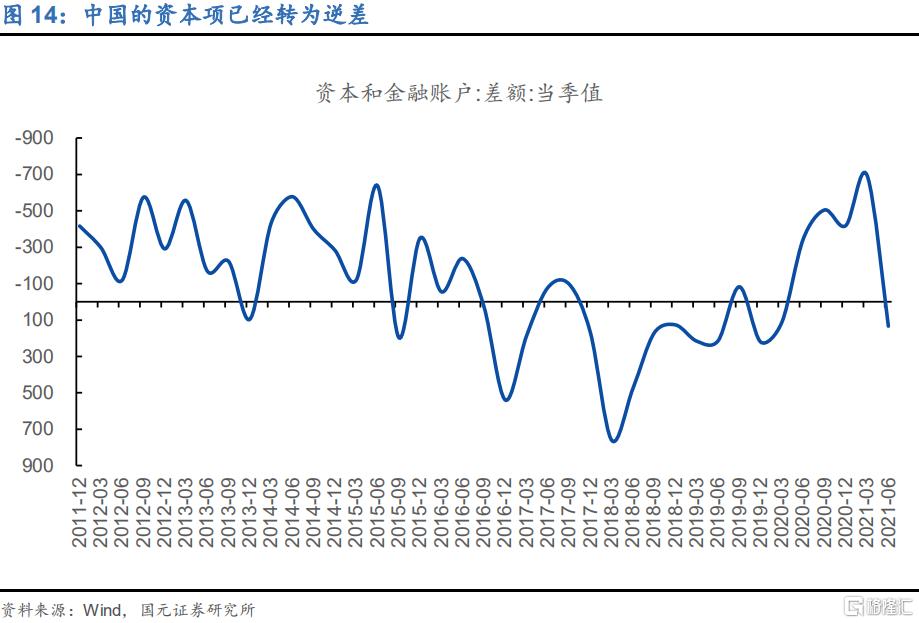

1)当前中国的资本项已经转为逆差,其压力已经初步显现;

2)如果想逆转这一压力,中国仅仅动汇率是没用的,毕竟外资更加重点的考虑是中国资产的内生回报率(利率水平),债券市场所面临的压力是偏大的;

3)这一轮加息竞赛的结束的必要条件是全球的利率水平足够高,且高利率使得通胀交易逆转,至少目前来看,我们离加息竞赛的结束还有一段距离。

正文

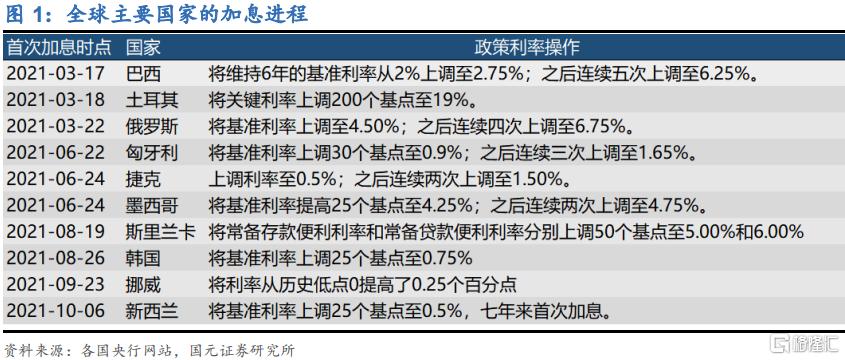

其实新一轮全球加息周期已经悄然而至。今年三月以来,新兴市场国家开始密集加息。除了全球经济“金丝雀”韩国将基准利率上调25个基点之外,巴西、俄罗斯以及墨西哥等国家的加息也陆续落地;挪威更是打响了发达国家加息第一枪;印度、加拿大等国虽尚未加息,但加息预期已甚嚣尘上。

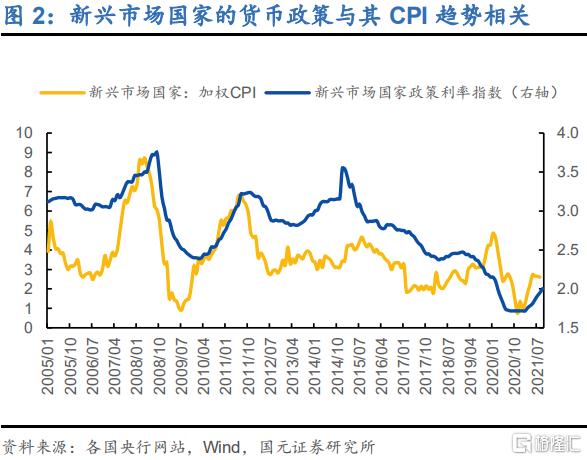

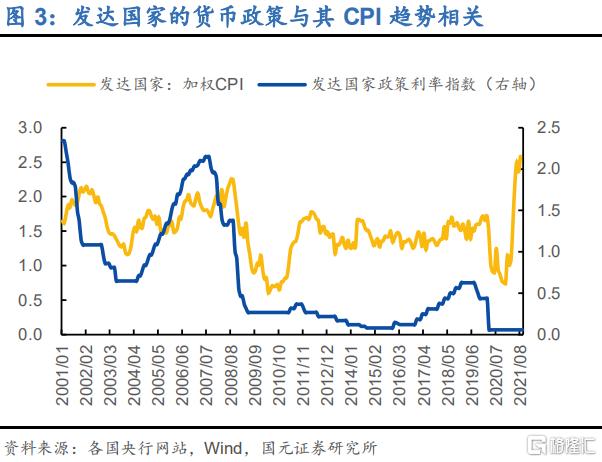

无论是发达国家还是新兴市场国家,其加息的理由都是通胀。发达国家与新兴市场国家的货币政策其实都是遵循泰勒规则的,在通胀高企时,货币政策往往收紧,而当通缩来临时,货币政策往往宽松,从历史来看,无论是发达国家还是新兴市场国家,其货币政策与通胀有悖的情况并不多。

在2012年之前,全球的通胀逻辑非常单纯。

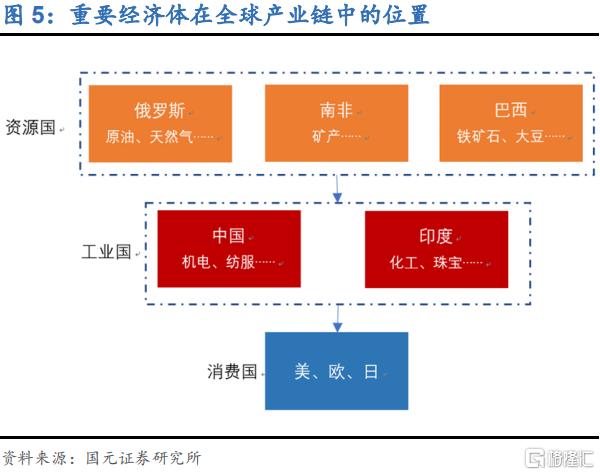

1)过去的通胀是逐上游向下游传导的。全球的产业链一直比较清晰:俄罗斯、南非、巴西等为资源国,印度、中国是工业国,而美日欧为消费国。一旦发生通胀时,中上游的价格往往最为敏感,于是,新兴市场国家率先发生通胀,且在新兴市场国家输出通胀一段时间之后,发达国家才会发生通胀,这个事实在2012年之前,是非常明确且可被验证的。

2)在这种传统模式里,发达国家主要贡献了货币,于是全球的通胀就形成了闭环,且具有高度的全球联动性。虽然通胀率先发生于新兴市场国家,但新兴市场国家的通胀通常是发达国家(含中国)货币输出的结果。美中欧日这几个经济体往往因其体量巨大而贡献了全球绝大多数的货币,因此,这几个经济体的M2水平对CRB的定价作用巨大,当美中欧日货币超发后,往往会先引致资源国的通胀上升,再通过产业链自上而下逐步传导到自己身上。

而2012年之后,似乎汇率成为了全球通胀的一个全新的变量。

1)新兴市场国家的汇率变化在2012年后变得与其通胀形势尤为相关。当新兴市场国家的汇率贬值时,往往新兴市场会发生通胀,反之亦然。尤其在资源国身上,这个规律体现得非常明显,资源国出口资源,却直接进口生活用品,当发达国家步入萧条,从而带动资源国的汇率贬值时,这时资源国只能用更廉价的本币去换取美元定价的生活用品,这必须导致资源国的生活用品价格上涨。

2)这个变化发生的原因应是全球生活用品的供需变得足够稳定,但这又明显削弱了各个国家的通胀走势的相关性。通胀形成机制发生改变的原因应是全球生活必需品的供需随着经济充分发展而稳定了下来,这时供需不再像以前那般使得消费品价格剧烈波动,于是,汇率的定价作用就凸显了出来,但其实汇率是零和的(有货币升值,必然有货币贬值),于是新兴市场国家不再与发达国家的通胀走势强相关。

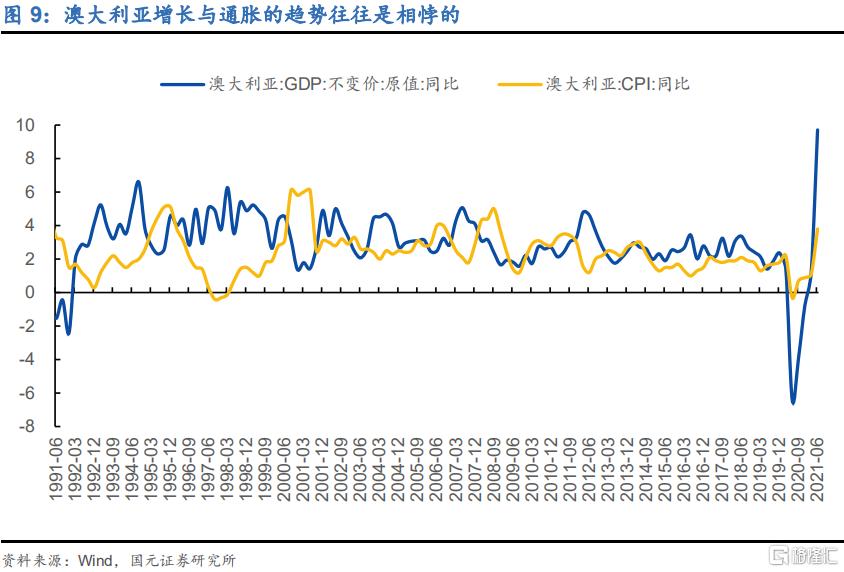

3)这也导致资源国更加频繁地陷入米德冲突之中。一旦资源国的经济衰退,贬值的汇率会带动通胀向上,相反,当经济繁荣、汇率升值时,通胀趋势反而是向下的,这时,对资源国来说,增长与通胀的趋势往往是相悖的,一个典型的事例是澳大利亚,历史上在大多数的时间内,澳大利亚的GDP与CPI是反向的。

当前来看,发达国家与大多数新兴市场国家都有充分的加息理由。

1)一个严峻且罕见的事实是,这一轮的通胀再次由发达国家的货币引领,且被产出缺口激化。对于发达国家来说,这一轮通胀除了源于货币问题之外,也源于在疫情的影响之下,消费品的产出和进口明显受限所制。于是,一个罕见的现象是:当前发达国家的通胀形势比新兴市场国家更加猛烈,在此面前,发达国家加息的确迫在眉睫,美国的taper可能仅仅是这一轮货币收紧的预热。

2)然而,一旦发达国家收紧货币,大多数新兴市场国家必须加息。如果我们承认当前更多新兴市场国家的通胀波动是汇率波动使然的话,那一旦发达国家收紧货币,则意味着新兴市场国家的本币被动贬值,也意味着新兴市场国家面临着很严重的输入性通胀压力。为了缓解这种压力,新兴市场国家必须要跟着发达国家而加息,甚至要比发达国家加得更快更猛烈,才能充分避免本币贬值和通胀的形成,这就构成了一轮全球的加息竞赛。

其实单从贸易及通胀的角度考虑,中国大可不必参与到加息竞赛中来。

1)中国是全球最大的制造业产出国,其本身的通胀不但是内生的,而且会大量输出通胀。中国的生活用品几乎是自给自足的,那么在外部缺口极低的情况下,人民币汇率的波动至少不会直接影响到中国的CPI上,因此,在新兴市场国家有时因通胀问题而集体上调利率时(如13-14年、18年),中国是可以不跟的。

2)在此间中国的唯一风险敞口在于上游资源的价格暴涨。为了化解这一压力,中国采用了一个相对奇异的办法,即只上调汇率,而不上调利率水平(只动用逆周期因子及汇率中间价窗口指导,不动用货币政策)。于是,我们看到当前人民币汇率在高位,但人民币利率却在低位,至少当前来看,中国的策略是成功的,在没有过多内需损失的情况下,又控制了上游通胀的压力。

然而,在这种竞争性加息的环境之下,中国的低利率政策其实并未可以撑很久。中国的另一个痛点是资本项资金的跨境流动问题,如果中国在这一轮加息潮中独善其身的话,人民币汇率必然大幅贬值,这会引起资本项流动的明显减少,当前来看,中国的资本项已经转为逆差,其压力已经初步显现。如果想逆转这一压力,中国仅仅动汇率是没用的,毕竟外资考虑的重点是中国资产的内生回报率(利率水平)。

中国也面临着自己的通胀问题(比如猪周期可能会反转),但即使不考虑这个内生原因的话,为了稳定我们的外部均衡,我们也需要适当上调利率及汇率的水平,这代表着债券市场所面临的压力是偏大的。此外,这一轮加息竞赛的结束必须以通胀交易的逆转为前提,而通胀交易若终止,其必要条件是全球持续处于高利率(尤其是中国高利率)环境中一段时间。至少目前来看,我们离加息竞赛的结束还有一段距离。

风险提示:货币政策超预期,经济复苏超预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员