投资要点

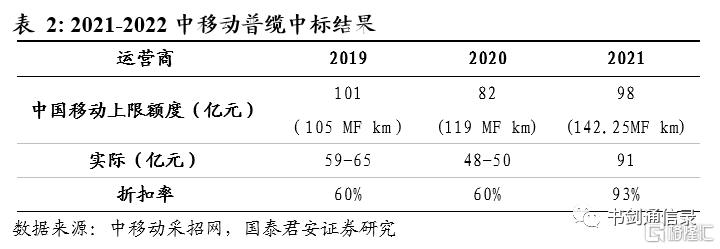

中标价格接近预算,超越市场预期。中移动2021-2022年普缆集采招标尘埃落定,需求纤芯数为1.42亿芯公里,同比增长约20%。中标价格也有较大涨幅,光缆中标均价64.38元/芯公里,同比上涨51.6%;光纤价格约占比成本40%,预计约25元/芯公里,同比上涨约30%,超越此前市场预期的15%-25%涨幅。本次涨价后,基本抹平海内外光纤价差,同时散纤市场基本反映本次价格上涨。

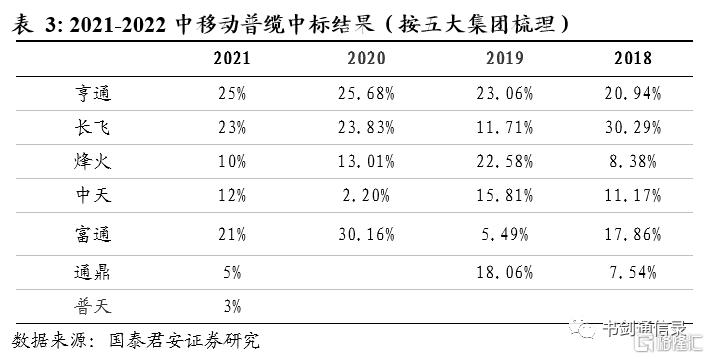

格局份额变动不大,主要厂商享涨价红利。长飞、富通、亨通、中天、烽火五大厂商分列前五,份额分别为19.96%、15.96%、13.97%、11.97%、8.14%,若考虑与五大厂商关联的其他投标者在内,五大集团约占整体份额93%,格局变化不大。我们预料涨价不会带来更多进入者,从行业扩产周期看,光棒扩产周期一般需2年甚至更长时间,光纤扩产一般6个月以下,光缆3个月即可。从各厂商的光棒扩产历史看,每100吨光棒设备投入在2亿元。从历史中标角度看,大集采中标者是五大集团,格局十分稳固,运营商市场难以新增进入者,主要厂商将充分享受涨价红利。

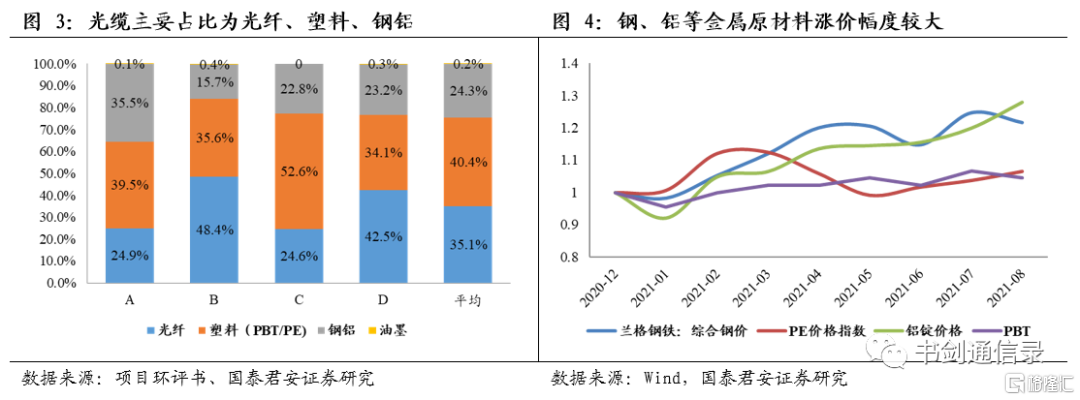

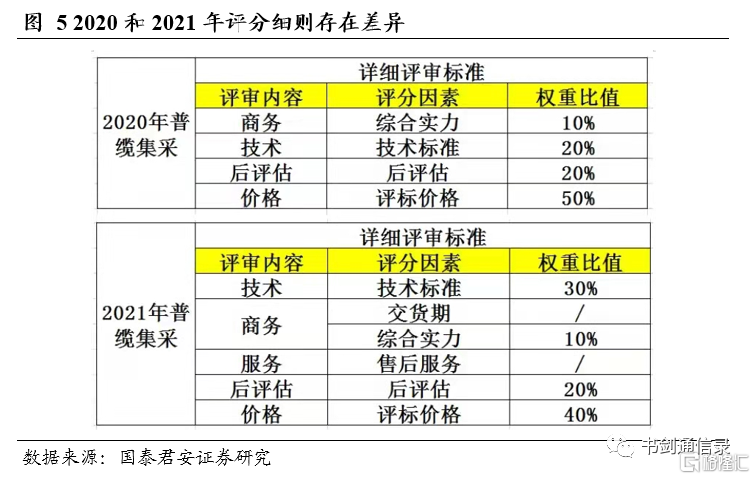

招采规则调控或成新常态,纤缆行业迎新发展机遇。本次集采规则有调整,一是2021年价格采用向下引导中间价法,即如果处于异常区间的投标价格得分较低,正常范围的报价差距不大;二是价格评分占比下降,2021年价格权重由50%下降至40%,而技术比重有所上升。三是原材料价格也纳入价格联动范围,即规定以2021年三季度(7-9月)的PE、钢带等原材料价格算术平均作为“原材料基准价”,当原材料在上一季度超出基准价10%,触发价格联动机制,基准价将更新为新的上一季度原材料算术平均值,给予光缆厂商议价空间。一旦原材料明显上涨,厂商可以根据原材料涨幅重新定价光缆产品区间,从而保证合理的利润空间。我们认为这样的招标规则对拥有技术、管理和成本、规模优势的企业带来了新的发展机遇,也有望成为未来运营商招标的常态。

投资建议:具备以下特征的厂商受益弹性最大:1)有效开拓国际市场带动外需;2)成本管控能力在极限承压下已经达到极致;3)国内运营商招标份额较高的;4)具备棒纤缆一体化能力,价格反弹下弹性较大;5)多元化布局,产品结构持续优化,主要受益标的为亨通光电、中天科技。

正文

事件:2021年10月12日,中移动发布2021-2022年普缆集采结果。本次集采整体纤芯数需求为1.42亿芯公里,比去年1.19亿芯同比增长约20%。2021年10月11日上午10时开标,最后中标结果如下:光缆均价64.38元/芯公里,同比上涨51.6%;光纤价格预计占比成本40%,约25元/芯公里,同比上涨30%。

1.价格超市场预期,主要厂商享涨价红利

价格层面接近预算,超越市场预期。光缆层面,本次普缆价格均价64.38元/芯公里,光纤均价约25元/芯公里,对比下2020年均价为42.45元,2020年最低光纤报价16.98元,最高光纤价格21.68元(不含税)。有望贡献较多毛利润增量。整体而言,平均报价是限额9.3折,比过去两年6折有大幅度提升,超越市场预期。

五大集团格局占有率变化不大,有望齐享涨价红利。下表为按照公开披露的关联、供应和客户关系主体对中标纤芯份额进行重新划分。整体看,国内长飞、亨通、富通等五大集团历史平均中标份额集中度高,过往3年集中度均超过94%以上,本次按集团归总前五大集团超过93%。

国内行业格局稳固,涨价预料不会增加更多进入者。从行业扩产周期看,光棒扩产周期一般需要 2 年甚至更长时间,光纤扩产一般 6 个月以下,光缆 3 个月即可。从各厂商的光棒扩产规划来看,平均每 100 吨光棒,设备投入在 2 亿元,资金投入较大。而从历史以往角度看,三大运营商中标者是以光棒企业为首的集团军,虽然过去几年有光缆等行业下游的厂商有所松动,但上游光棒光纤厂商格局依然十分稳固,运营商市场难以新增进入者。

本次招标基本抹平海内外价差,散纤市场价格已经反映本次招标结果。海外光纤价格比国内旧价格高约20%,实际上国内价格整体有些滞后。随着欧洲、北美等地宽带接入建设景气度提升,包括普利斯曼、康宁等都曾表示光纤紧缺或要扩建新工厂。散纤市场G652D价格由2个月前的20多元上升至近期的30多元,同时部分原厂G652D散纤供货紧缺,基本反映集采结果。我们也曾在行业专题报告:行业凛冬已过,全球需求回暖——光纤光缆专题 中提及国内散纤价格、光缆出口数据转好带来价格上涨的迹象。

2. 行业价格将更加理性,利好头部厂商

我们认为,未来纤缆价格走势会朝着保持行业合理利润和良性发展的角度演绎。根本原因是原材料价格持续上升,叠加国内外需求旺盛,以及行业(运营商)政策上良性发展。具体看,纤缆价格走势可以通过国内招标规则进行有效调控,整体格局利好头部集团。

本次集采招标价格规则有调整,我们认为这样的招标规则对拥有技术、管理和成本、规模优势的企业带来了新的发展机遇,也有望成为未来运营商招标的常态。

一是2021年价格采用向下引导中间价法,即如果处于异常区间的投标价格得分较低,正常范围的报价差距不大;而2020年采用的是有条件反比法,由采购方给出采购商品的详细规格,然后由供应商报价,采购方根据价格确定中标者,采购方根据价格确定中标者,可能导致竞标企业的非理性行为。

二是价格评分占比下降,2021年权重为40%,而技术比重有所上升。

三是原材料价格也纳入价格联动范围,即运营商规定以2021年三季度(7-9月)的PE、钢带等原材料价格算术平均作为“原材料基准价”,当原材料在上一季度超出基准价10%,触发价格联动机制,这时基准价更新为新的上一季度原材料算术平均值,这样给予光缆厂商议价空间。一旦原材料明显上涨,厂商可以根据原材料涨幅重新定价光缆产品区间,从而保证合理的利润空间。

3. 全球和多元化布局有望带来行业新生命曲线

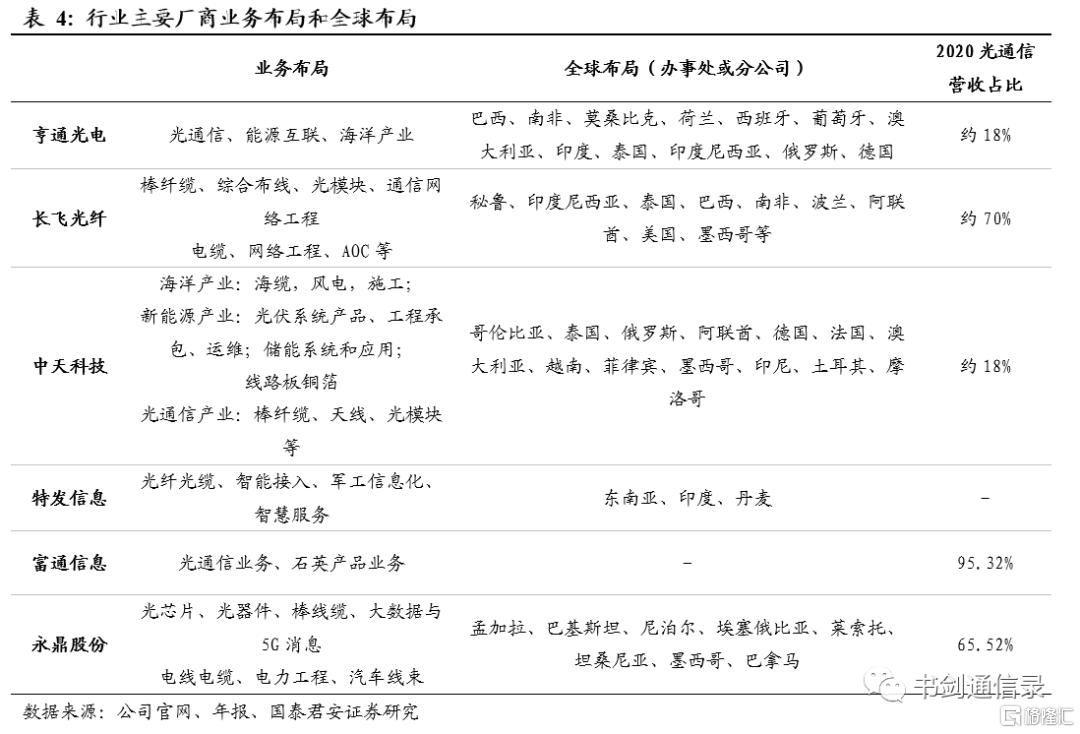

海外布局和多元化焕发新生命曲线。海外布局角度看,光纤光缆行业长途运输是成本高,我们看到较多国内厂商开始在海外进行设厂和布置产能,或对当地的纤缆厂商进行收购和改造,利用被收购方原有的销售网络进行业务拓展。另外,纤缆厂商天生适合进行多元化布局,延上游可以拓展到各类材料,众多光棒厂商实际上已经有稳定的供应链或子公司开展材料业务;延应用领域可以拓展到电缆、海缆,延下游可以拓展到光网络工程、宽带工程、能源工程、光模块等。

4. 风险提示

原材料价格上涨超预期。光缆主要材料为PE、PBT等塑料,以及铝、钢带等金属,若原材料价格持续上涨过快,价格联动机制调整或存在滞后,或对纤缆厂商业绩产生负面影响。

运营商实际需求小于预期。本次招标为框架协议,最终落实仍需运营商各分公司分批次下具体订单。若实际订单需求小于框架需求,或对纤缆厂商业绩产生负面影响。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员