昨日吞下一个跌停板之后,今日,火锅底料大白马安井食品再次低开低走,盘中一度跌近9个点。截至收盘跌近4%,现报166.65元,成交额8.6亿元,最新总市值407亿元。

值得一提的是,今年7月5日,安井在经历了一个季度的震荡之后,上演了以一个跌停板为信号,一个月内暴跌超30%的剧情,一直跌到安井食品交出那张增速下滑的二季度报表。

如今又是一个跌停,三季报披露期近在眼前,难道市场又听到了什么风声?

1 牛股的隐忧

安井的主营业务为速冻食品的生产和销售,主要包括火锅料制品和速冻面米制品等,比如吃火锅时常见的撒尿牛丸、冻豆腐等。

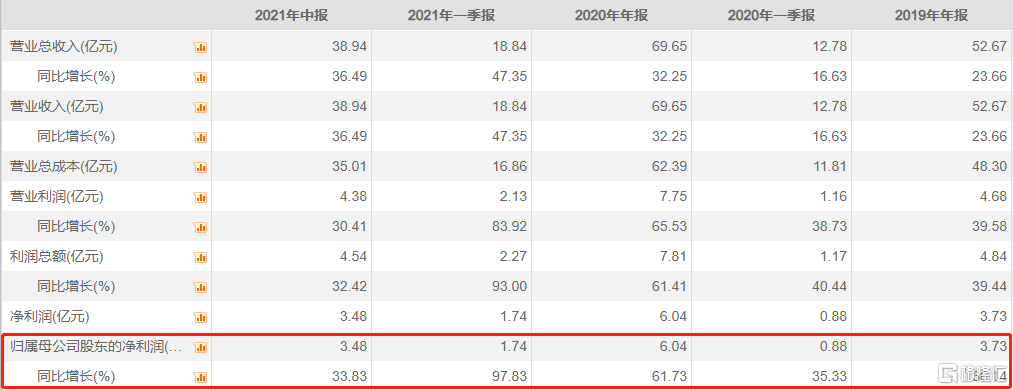

2017年2月上市后,安井食品从16元低点一路高歌猛进,在今年2月18日涨到283元的历史高点,4年17倍,可谓十足的大牛股。伴随股价上涨的是安井食品净利润增速逐年提升,从2017年的2亿元增长到2020年的6亿元。

今年上半年,安井食品营收近39亿元,同比去年上升36.5%;净利润3.5亿元,同比上升34%。看似表现不错,但与去年同期57%的净利润增速相比下降就比较明显了。

更何况,安井一季度的营收和净利润增速分别为47%和98%,和中报数据对比更为明显。因此在中报发布前后这段时间,安井食品才有累计近40%的暴跌。

数据来源:choice

虽然安井还未发布三季报数据,但我们可以从中报中公司在经营方面暴露出来的问题,对三季报进行一个大致的推测。

2 毛利率波动不止

中报数据显示,2021年上半年,安井食品在实现近39亿元营收的同时,花费了35亿元的总营业成本,同比增长37%,超过营收增速。

成本提高,带来的结果是公司毛利走低。从2019年到今年上半年,安井食品毛利率分别为25.8%、25.7%、24%;

分产品来看,三大类食品中,鱼糜制品毛利率分别为25%、26%、24%;米面制品为29%、28%、26%;肉制品约为23%、25%、27%,原因是猪肉、鸡肉价格降低。

单看今年,第二季度安井食品的毛利率为21.77%,与一季度26.5%的毛利率相比下滑近5个百分点。

至于原因,则要归结到安井的经营策略上来。2019年到2021年上半年,安井食品的销售费用分别为6.5亿元、6.4亿元和3.6亿元,同比增长率分别为13%、-0.4%和10%。

数据来源:choice

2020年销售费用降低,主要是因为在新冠疫情影响下,居家防疫使得安井食品产品供不应求,从而减少了促销活动,这也在一定程度上减缓了毛利率下行速度。

之所以销售费用居高不下,原因是安井食品在经营上采取了“经销商渠道为主、商超为辅”的渠道策略。不同于同业公司三全、惠发等主打商超渠道,安井2020年拥有1033家经销商,经销商渠道营收占比超过84%,远高于商超模式的11.5%。

所谓的经销商渠道,主要包括烧烤、麻辣烫、火锅店、冒菜、粥铺、水捞等餐饮渠道和社区电商等新兴渠道。

安井为了巩固渠道,采用了与同业公司有显著区别的“贴身支持”模式。简单来说就是对经销商从门店布置、开展线上直播等营销活动到培养分销商进行全方位帮助和扶持。

和商超渠道的不同点在于,前者直接面向消费者,毛利率较高。而经销商更愿意货比三家,因此安井为了鼓励经销商囤货,需要给出更低的价格,因此毛利率较低。

而在毛利较高的商超渠道上,安井在今年第二季度的销售收入为1.33亿元,环比第一季度减少58.8%,同比去年第二季度减少32.2%。

其中当然有去年疫情导致的高基数因素,但三季度是否会延续上半年毛利率不断走低的趋势,或许是市场对其存在的最大忧虑。

数据来源:choice

3 高位巨额定增是否合理

今年5月,安井食品发布了募集资金总额不超过57.4亿元的定增方案,用于扩大再生产以及补充流动资金。项目完成后,将新增产能71.30万吨。

在此之前,安井已经数次通过募资进行扩产,与本次募投项目加起来,合计将有99.3万吨新增产能处于项目建设期。市场的疑虑在于,安井的产能利用率能不能消化如此巨额的新增产能。

2020年,安井在疫情下实现了104.75%的产能利用率,但疫情过后这种增长能否继续保持是个问题。比如今年上半年,安井食品的产能利用率就不足90%。

因此在收到证监会关于该问题的反馈意见后,安井将原本的拟募集资金总额从不超过70亿元下调了18%,改为不超过57.4亿元。

2018年到2020年,年安井食品的存货账面价值分别为11.7亿、17.3亿和16.9亿,2021年上半年存货达到17.8亿,剔除2020年特殊情况,安井食品的存货周转率实际呈下降趋势。

数据来源:choice

4 成长性仍然存在

从存货周转效率和毛利率来看,安井食品的经营策略并不完美,但只要公司还处在高速增长区间,这些缺陷在不断提升的业绩面前就完全无法构成致命伤。

从整体市场来看,国内速冻菜肴制品市场近年来虽成长迅速,但行业发展仍处于早期阶段,未来市场空间较大。

另外,被安井作为第二增长曲线的预制菜市场目前有2200亿左右的体量,这一市场从2010年到2020年基本保持20%的增速,远高于火锅料10%的增速。

从产销率来看,2018年到2020年,安井食品的产销率均保持在95%以上。公司自称产品“基本处于供不应求的状态”,这也是公司不断新增产能的底气所在。

最后,安井食品最为行业内遥遥领先的龙头,一方面增速远超行业,另一方面未来市场份额将在规模效应下不断增长。

因此,安井食品仍然拥有相当的成长性。

5 结语

即便拥有确定的成长性,不过在2020年流动性泛滥和市场机构抱团龙头,尤其消费股受到青睐的情况下,安井食品还是被捧得过于高了。

今年2月份,安井食品市盈率一度超过130倍。经过大半年的杀估值,截至目前仍有近60倍。从业绩来看,能否支撑得起如此高的估值确实是个问题。因此不出意外的话,安井食品未来仍然需要一段时间的回调。

数据来源:choice

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员