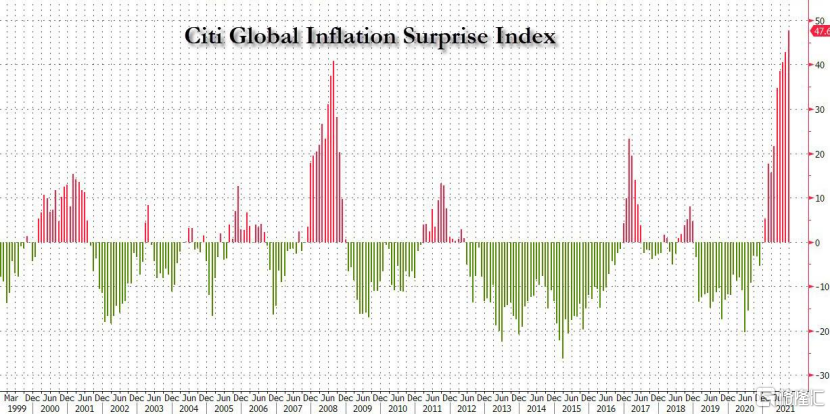

随着花旗全球通胀意外指数飙升至有史以来的最高水平,华尔街开始越来越担心滞胀。

下图为花旗经济意外指数,可以明显看出指数已转为负值,并且从历史情况来看,该水平表明经济已经进入放缓的状态。

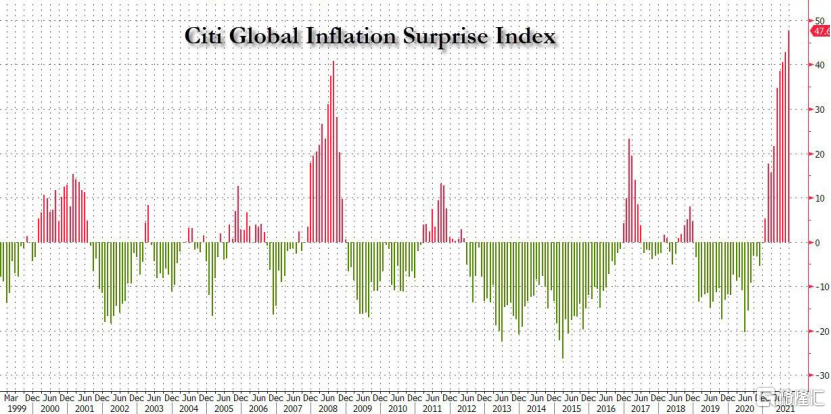

那么市场是如何定义滞胀的呢?德意志银行Jim Reid对华尔街专业人士的调查显示:

43%的人将滞胀定义为“零或负增长和远高于目标的通胀”;

30%的人将滞胀定义为“增长低于趋势水平,通胀高于目标”;

25%的人将滞胀定义为“经济增长的明显放缓和通胀的强劲回升”。

Reid表示,他非常惊讶市场对未来12个月内更可能出现某种形式的滞胀有如此强烈的共识,认为美国发生滞胀的几率为22%,欧洲则为33%,但对于英国,这一概率达到了惊人的54%。

大约40%的人认为美国明年增长将低于预期。根据德银策略分析师的解释,这实际上意味着,如果这些数字是正确的,那么当前市场就是被严重错误定价的了。Reid的直觉是,虽然通胀风险升高,但远不及“滞胀”水平。

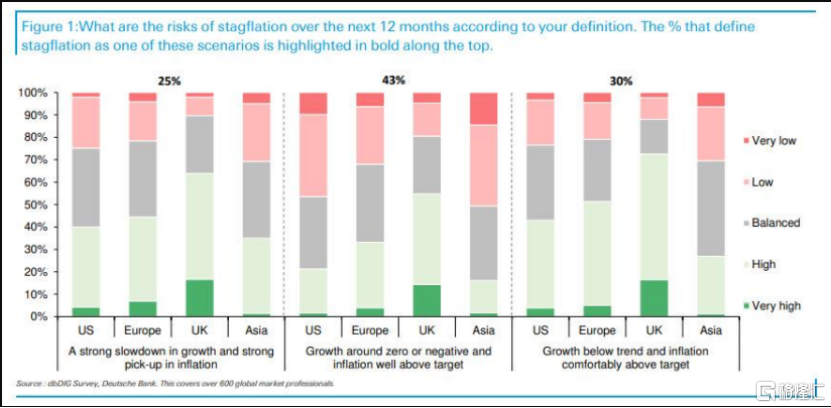

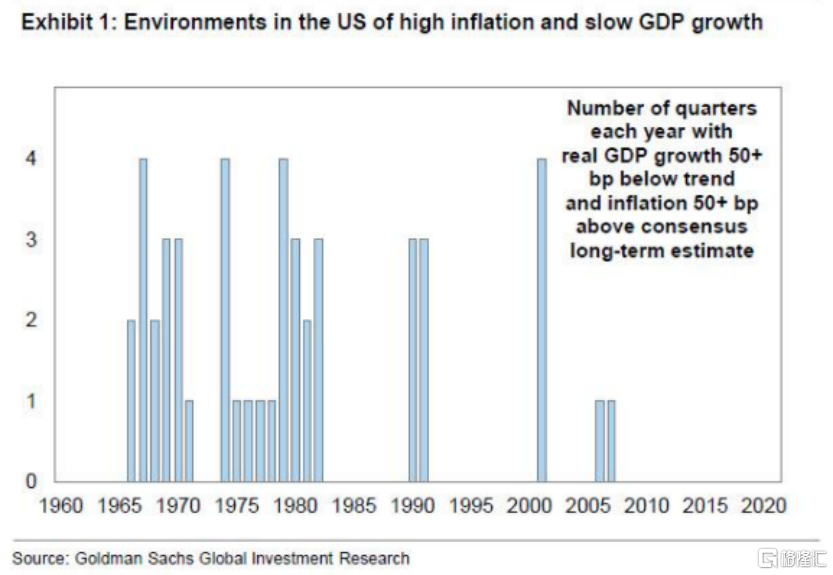

高盛首席美国股票策略师David Kostin给“滞胀周期”下了一个定义,即连续两个或两个以上的季度核心CPI通胀跑赢美国实际GDP的增长率至少50个基点或以上。Kostin多次重申,“高盛经济学家不认为当前环境是滞胀的”,但他承认“滞胀环境中,股票的疲弱历史表现有助于解释为什么投资者会感到担忧”。

滞胀的情况下,股市会有如何表现

高盛计算出在过去的60年里,标普500指数每季度产生总回报的中位数为2.5%,但在滞涨环境下,季度回报率降至-2.1%,比在经济增长疲软或高通胀环境下的数回报率中位数还要差。

Kostin根据历史数据指出:

“近几十年来,美国股票投资者几乎没有经历过滞胀。”

如下图所示,自1960年以来,已有41个季度(17%)符合他对于滞胀的定义,但其中绝大多数发生在1960年代末至1980年代初之间。而进入21世纪后,直到现在,似乎确实没有出现符合定义的滞胀阶段。

在历史上的滞胀环境中,股市的多数疲弱现象都可归因于企业利润率的压力。这是因为滞胀与实际收入稳定有关,利润率和实际利润不断下降,表明企业难以迅速提高价格,无法抵消不断上升的投入成本。

除了收益方面的不利因素外,高盛还指出,在滞胀时期,随着利率上升,市盈率也出现了小幅下降。

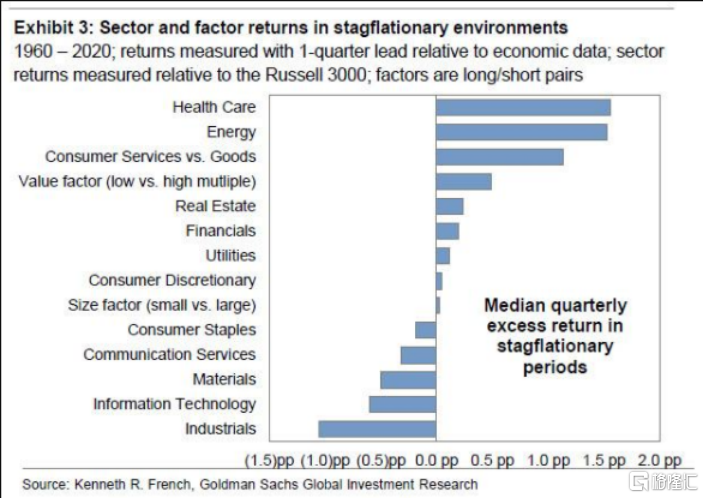

滞胀期间谁是赢家,谁是输家?

在行业层面,能源和医疗保健股通常在滞胀时期产生最强劲的回报。这或许可以解释为什么在过去的一个月里,能源板块一直是市场上最强劲的板块,上涨了14%,原油价格也出现同等涨幅。而医疗板块却下跌了6%,较标准普尔500指数落后3%。这种背离的结果暗示,与关注滞胀环境中经济增长疲弱的类型相比,这种动态更符合市场对增长和通胀上升的定价。

高盛似乎也想表明,市场对滞胀风险的定价存在严重错误。正如德意志银行的Jim Reid早些时候所指出的那样:

“鉴于高盛越来越频繁地下调美国GDP的增长预期,在我们看来,这一选择要现实得多。在滞胀环境中,工业和信息技术通常是表现最差的板块。”

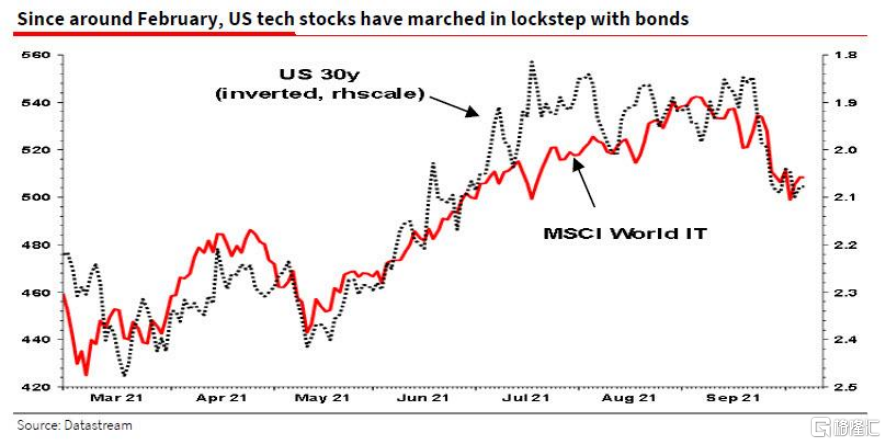

目前,由于该行业向软件及服务业的快速转型,使得投行在对其进行估值时,给出了比大多数其他板块的股票更高的市盈率和增长空间,导致使其对实际利率更为敏感。

法国兴业银行的策略分析师Albert Edwards上周指出,科技股与美国国债收益率挂钩:

“如果美国30年期国债收益率从目前的2.1%升至2.4%,这将使科技股价格下跌约15%。如果美国10年期国债收益率从目前的1.5%升至2.25%,我们或许会见证一场科技股大熊市!”

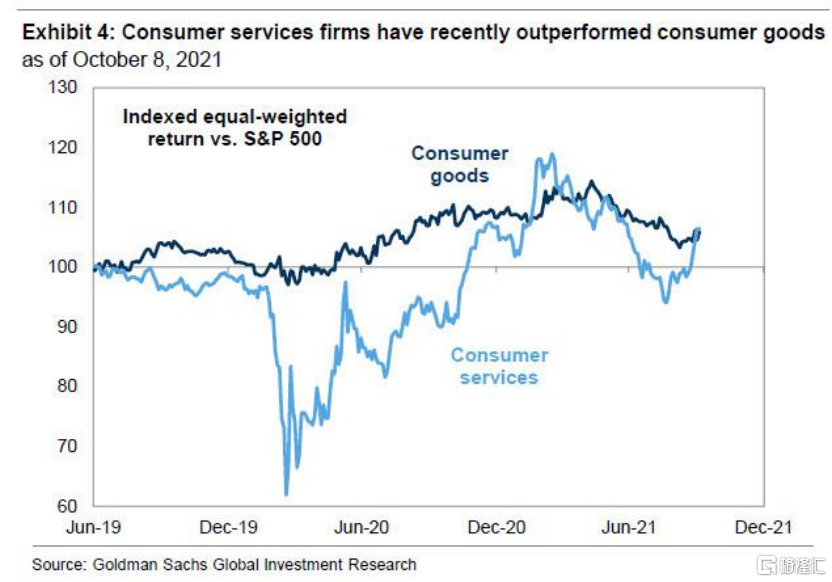

高盛另外指出,滞胀与消费者支出行为的转变以及服务公司相对于销售商品的公司的表现有关。在滞胀环境下,若商品的实际个人消费支出以1%的中位数年增长率增长,则服务业将增长3%。

高盛指出:

“在滞胀期间,餐饮和娱乐等消费服务行业每季度的表现,高于服装和零售等商品行业超过100个基点,而在其他时段内表现则基本一致。”

自6月以来,消费品公司表现以来一直落后于标准普尔500指数,见下图所示。

滞胀对生活的方方面面产生不利影响的另一个证据是,从历史上看,滞胀不仅对经济增长造成压力,还对家庭财富的增长带来强劲阻力。美国自1960年以来,家庭净资产的实际增长率中位数为每季度0.5%,但在滞胀期间仅为0%。在滞胀期间,房价通常下跌,而黄金则升值。

有趣的是,高盛一贯的看涨观点与摩根士丹利的看跌观点出现了巨大分歧,大摩策略分析师Michael Wilson上周表示,他预测股价“冰火两重天”的情景即将到来,许多公司在非定期报告中指出公司当前存在严重的供应链问题,这可能将导致未来几天股市下跌超10%。

此前,高盛预期标普500年末时收于4700点,而摩根士丹利则认为收于4000点。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员