1

策略观点:涨价大多出现在牛市

近期海外原油、天然气价格涨幅较大,滞胀的担心有所增加。其实,从统计上来看,商品涨、股市跌的情况是很少见的,1968年以来,商品有过10次涨价,但只有3次伴随着股市的调整。股市的风险更容易出现在商品价格下跌的过程中。背后主要原因是,虽然上游资源品的涨价会压制中下游的利润,但整体上来看,不管是美股还是A股,ROE整体都是受益于商品涨价的。考虑到国内的利率环境还很宽松,年初以来国债利率和理财收益率均有不同程度的下降。ROE上行,利率下行,均是有利于股市的环境,我们认为A股的牛市大概率还能持续。

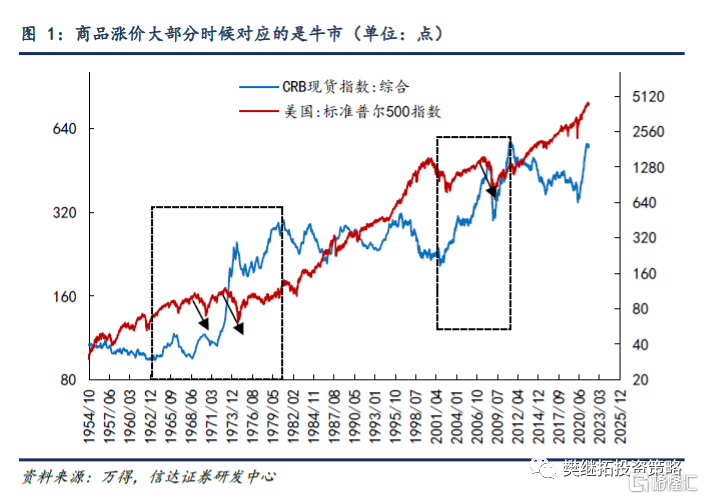

(1)商品涨价大多对应的是牛市。最近海外原油天然气价格涨幅较大,让投资者更加担心滞胀,投资者情绪上对股市谨慎的开始增加。我们认为,滞胀是非常罕见的经济现象,只有极为特殊的时期,才会出现商品涨、股市跌的情况。从美股的经验来看,商品价格上涨的时候,大部分时候对应的是牛市,只有极少数时间(1968-1969、1973-1974、1987)才会出同时出现商品涨、股市跌。

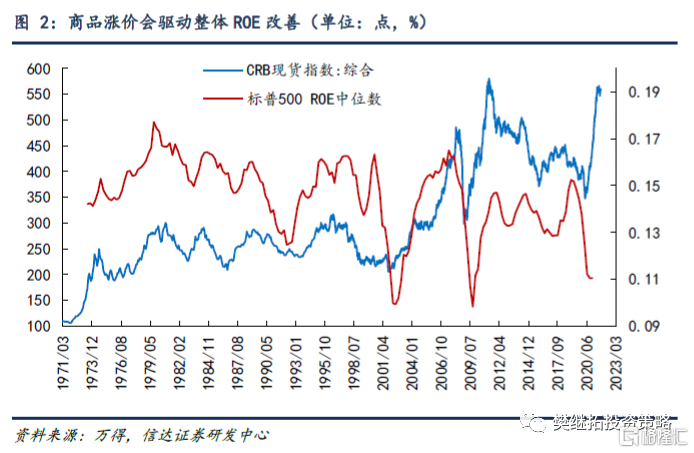

(2)因为商品涨价会驱动整体ROE的抬升。商品涨价的原因可能很复杂,但无一例外,都带来的股市整体ROE的回升,虽然结构上会影响到下游的利润,但考虑到股市整体,其影响还是正面居多。所以能够看到商品涨价期间,美股整体的ROE大多是上行的,因此,商品涨价大部分时候对应的是牛市。

少数几次例外大多出现在利率快速上行期,特别是1973-1974年的熊市中。此时利率上行的负面影响远超过ROE上行的正面影响。1968年以来,商品有过10次涨价,但只有3次类似的案例,从统计上来看,概率较低。

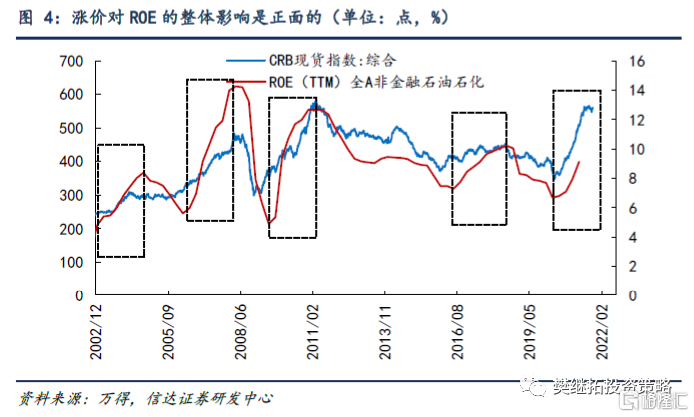

(3)A股依然处在牛市中。对A股来说,这种经验依然是有效的。虽然上游资源品的涨价会压制中下游的利润,但整体上来看,A股ROE依然会持续受益商品的涨价。在此背景下,我们预计上市公司三季报整体依然会超预期,对股市的正面影响还未结束。

涨价的负面影响是,可能会带来通胀压力的上升,但由于今年消费的低迷,国内整体的通胀压力并不大,所以这一负面影响尚未出现。由此带来了宽松的利率环境。年初以来国债利率和理财收益率均有不同程度的下降。ROE上行,利率下行,均是有利于股市的环境,我们认为A股的牛市大概率还能持续。

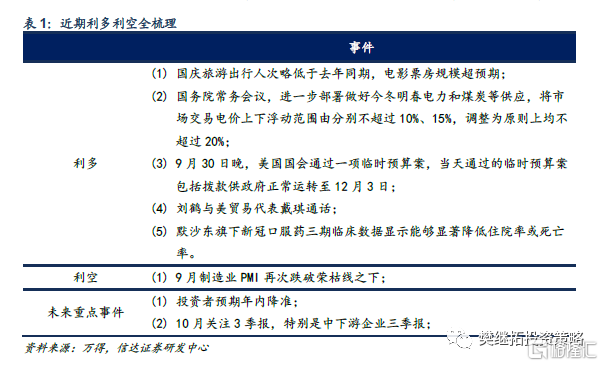

(4)短期策略:调整已经结束,迎接超预期的三季报。国庆假期前,市场避险情绪升温,交易量明显下降,部分资金提前规避假期长假不确定的风险,投资者更为保守。之前涨幅最大的上游周期股,有政策变化的可能,投资者担心之前产能限制的逻辑兑现充分,热点板块的降温大幅影响了市场的投资热情。美债和美股的剧烈波动,加强了投资者的避险情绪。我们认为国庆之后,随着三季报的逐步披露,这些担心将会逐步缓解,市场将重回上升趋势。盈利改善的趋势还将继续,居民资金进场的过程也没结束,牛市依然在,国庆后股市将会重回上升趋势。

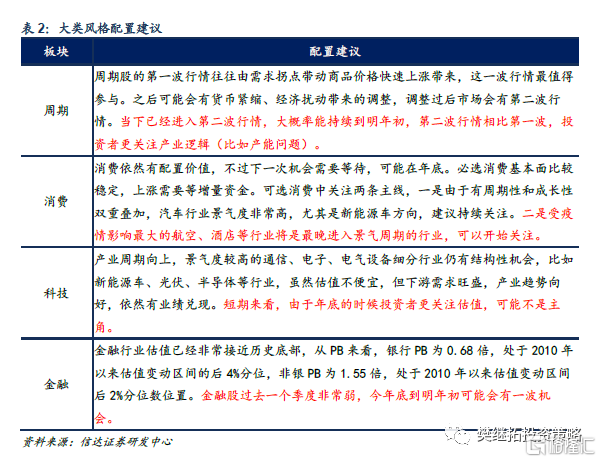

行业配置建议:大宗商品每一轮涨价一般持续2年多,背后原因主要是要等待新产能的建设投放,考虑到周期股的领先性,周期股可能能涨到年底或明年初,建议关注煤炭、石油石化、种业等。金融股从绝对收益的角度已经进入价值区间,年底可关注相对收益的提升,在未来半年内是进可攻退可守的板块,目前逻辑认可度最高的是券商,建议最先关注,银行和地产的机会可能要等恒大事件落地。

2

上周市场变化

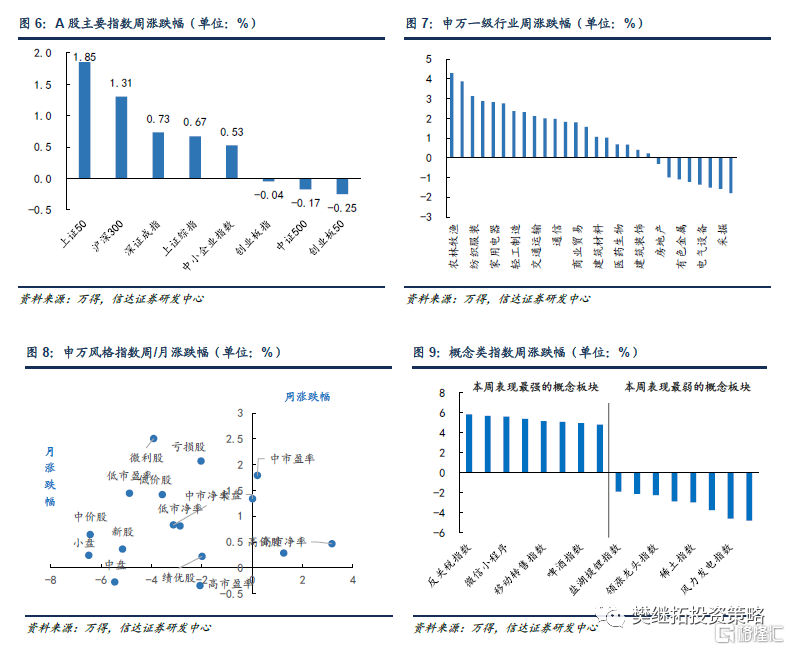

上周A股多数上涨,其中上证50(1.85%)领涨。申万一级行业中,农林牧渔(4.29%)、休闲服务(3.88%)、纺织服装(3.12%)领涨,公用事业(-1.78%)、采掘(-1.58%)、钢铁(-1.51%)领跌。概念股中,反关税指数(5.80%)、生物育种指数(5.65%)、微信小程序(5.58%)领涨,新能源指数(-4.78%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员