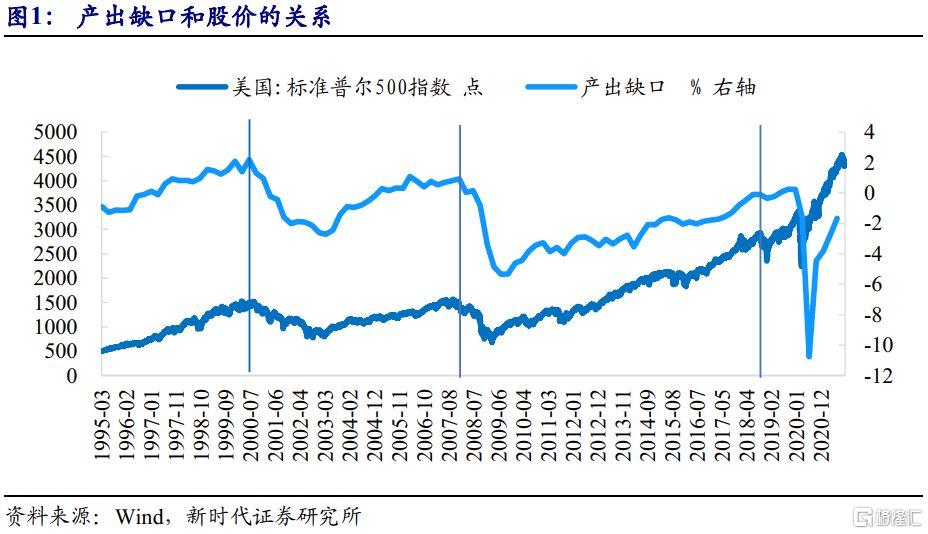

近期,受美联储缩减购债预期增强以及债务上限影响,美股出现较大幅度调整,但是从历史经验来看,美股可能未到真正的调整期。美股真正的调整期是在经济衰退之际、产出缺口即将向下的时候,比如1990年、2000年、2007年。2018年美国已经处于经济周期末端了,美股波动加大。2019年美联储预防性降息,拉长了经济周期。但经济周期毕竟难以避免,即使没有疫情,美国产出缺口下降也会很快到来。

产出缺口下降,意味着产出增速低于潜在产出增速,经济进入收缩状态,企业ROE也将开始下降。如果只是产出增速下降,且高于潜在产出增速,此时经济仍是扩张的,产出缺口会继续扩大。此时,虽然企业盈利增速下滑,但增速仍较高,ROE继续上升,股价增速会下降,不过仍是正增长。只有当产出增速低于潜在产出增速时,利润增速低于某个门槛,ROE即将下降时,股价增速才会低于0,股价才开始下跌。

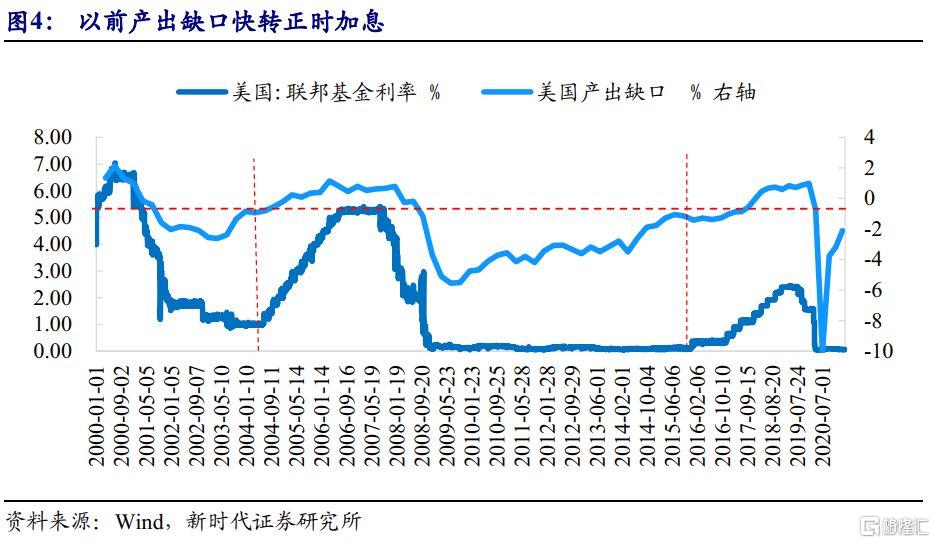

股价调整的时机还反映到利率上。产出缺口转正之际,货币政策往往开始收紧,利率上行一段时间之后,对经济的抑制也会增强。资本边际报酬递减,叠加融资成本上升,经济周期向下,产出增速下滑并低于潜在产出增速。从经验上看,利率达到峰值附近,股价开始进入真正的调整期。

那么美股什么时候进入真正的调整期?也就是说,什么时候美国经济开始收缩,产出缺口、美债利率向下?

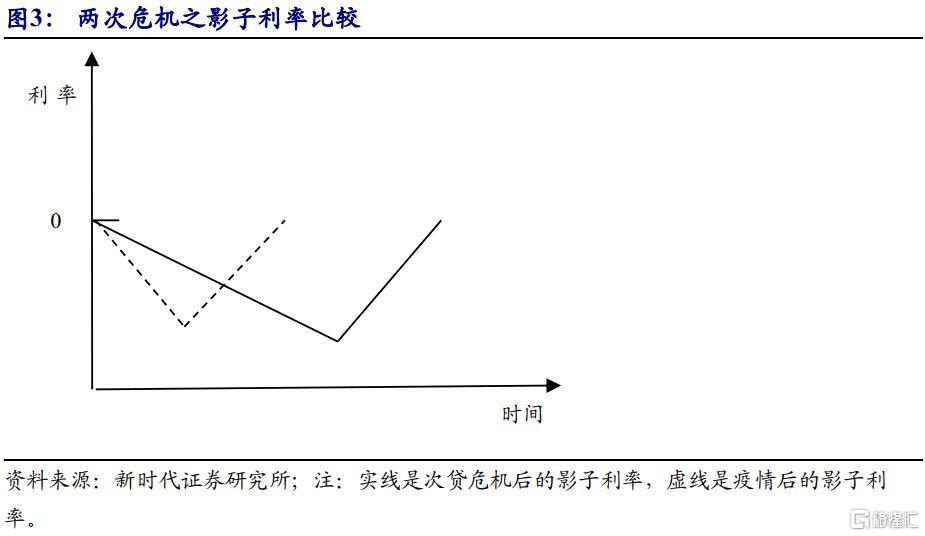

虽然美国ISM制造业PMI、Market制造业PMI分别从4月、8月开始下滑,但仍是比较高的,经济增速高于潜在经济增速,经济仍在扩张,负的产出缺口继续收窄,预计2021年末产出缺口转为正。这轮货币政策正常化进程既快于次贷危机后,也慢于次贷危机后。快于次贷危机后是说,疫情后的货币宽松还没达到次贷危机后的最大程度,影子利率就开始上升。慢于次贷危机后是说,次贷危机后的产出缺口达到目前这个阶段货币政策已经开始加息,而目前仅仅是讨论缩减购债。当然,这不是说本轮货币政策正常化进程偏慢或者偏快,因为每次危机下自然利率的变化路径是不同的,合理的货币政策利率走势也不应是同一个路线。

经济周期是非对称的,产出缺口为负、上升的时间比较长,而产出缺口转正后,马上就可能下降从而转负,这就是弗里德曼提出的摆动模式(Plucking Model)经济周期。疫苗广泛施打下,新冠肺炎流感化,美国经济仍在复苏中,负的产出缺口继续收窄。2021年末产出缺口转正之后,可能会经过短期扩张,产出缺口就会掉头下降。这次经济危机没有市场出清,企业也没有去杠杆,未来企业加杠杆的空间可能不会很大,美国或许不会像前几次那样开启大规模的朱格拉周期。与此同时,企业债务规模比较大,企业在低利率环境下大量借债,融资成本的上升会增加企业债务负担,加快经济的衰退。这一次产出缺口转正之后,再次下降的速度可能快于以往经济周期。

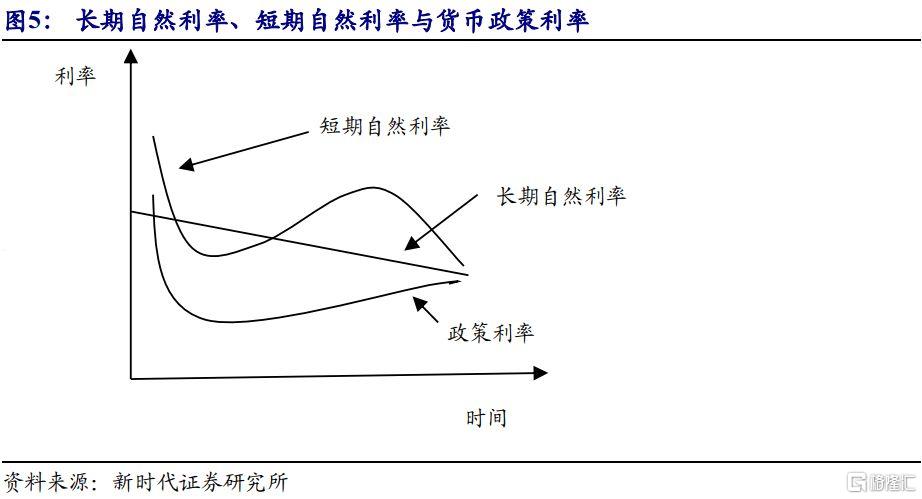

有必要区分短期自然利率、长期自然利率。疫情会导致美国长期自然利率的下滑,而短期自然利率则受到疫情节奏、财政刺激的影响,会先上升后下降。目前来看,疫情影响钝化,短期自然利率还会上升。美国新一轮基建计划大概率仍会出台,只是规模和时间问题。债务上限上调应该没问题,2021年末这个问题会得到解决,加上美联储准备缩减购债,短期自然利率会进一步上升,债券利率仍将继续上升一段时间。此后,短期自然利率可能会很快向长期自然利率收敛,同时也很难回到疫情前中枢水平。利率是车,美联储不是司机是乘客,受自然利率拖累,货币政策利率也无法回到疫情前。

疫苗广泛接种下,疫情影响钝化,美国产出缺口和利率会继续上升,美股也会继续上涨。利率上升对股价的压力不必担心,需求冲击下,利率和股票收益率是正相关的,2000年以来总是如此。然后在长期自然利率约束下,产出缺口、利率掉头向下的速度可能快于以往经济周期,此时美股将面临较大的下行压力。不过,如果美国持续发起好几轮基建以及进行预防性降息,经济周期会被拉长,产出缺口向下的进程会被打断,美股也会被拉上去,就如2019年。

以上是从经济周期角度来分析的,侧重美股的波动。忽略波动,长期以来美股趋势性上涨一直让人困惑。实际上,这是因为整体经济垄断能力的增强。垄断能力来自两方面,一是新经济的天然垄断性,二是传统经济的市场集中度提升。垄断能力的增强不仅保障了经济增速下滑时企业资本回报率的平稳,还使风险调整后的贴现率低于资本回报率。后者意味着,在资本产出弹性不变情况下,利率和经济增速会背离,利率下降快于经济增速下滑,同时,合理的PE会不断上升,不存在均值回归。疫情使经济更加垄断化、轻资产化,1980年以来的PE上升趋势或许会保持下去。

以上是从经济周期角度来分析的,侧重美股的波动。忽略波动,长期以来美股趋势性上涨一直让人困惑。实际上,这是因为整体经济垄断能力的增强。垄断能力来自两方面,一是新经济的天然垄断性,二是传统经济的市场集中度提升。垄断能力的增强不仅保障了经济增速下滑时企业资本回报率的平稳,还使风险调整后的贴现率低于资本回报率。后者意味着,在资本产出弹性不变情况下,利率和经济增速会背离,利率下降快于经济增速下滑,同时,合理的PE会不断上升,不存在均值回归。疫情使经济更加垄断化、轻资产化,1980年以来的PE上升趋势或许会保持下去。

所以,从中短期的经济周期来看,在产出缺口向下时,美股具有较大的调整压力。从长期的经济结构来看,美股具有源源不断的动力。

风险提示

疫情超预期;货币政策超预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员