作者 | Gin

数据支持 | 勾股大数据(www.gogudata.com)

百事公司昨日发布财报(由于财年不同,上个财季截止到9月4日),营收201.9亿美元,超过市场预期的194亿美元,EPS(每股收益)1.6美元,低于预期1.73美元。一般来说营收基本in line,EPS大幅低于预期的可能会大跌,但是百事截止收盘反而涨了0.59%,何解?

主要原因是全球供应链紊乱,原材料、海运等成本大涨,劳动力短缺等导致利润水平下滑。虽然按管理层的预计,这些不利因素仍将持续一段时间,但如果把时间线拉长,随着疫情的控制和供应链的修复,百事的经营和增长依旧是向稳向好的。简言之,短期扰动不改长期向好趋势,这份财报大体还算不错。

接下来详细来看。百事公司想必不用过多介绍,主要经营食品饮料,旗下百事可乐与可口可乐基本二分天下,其他子品牌如乐事、立顿、七喜等等也都占有极强的消费者心智,直观感受是没了这些品牌生活好像少了很多东西。

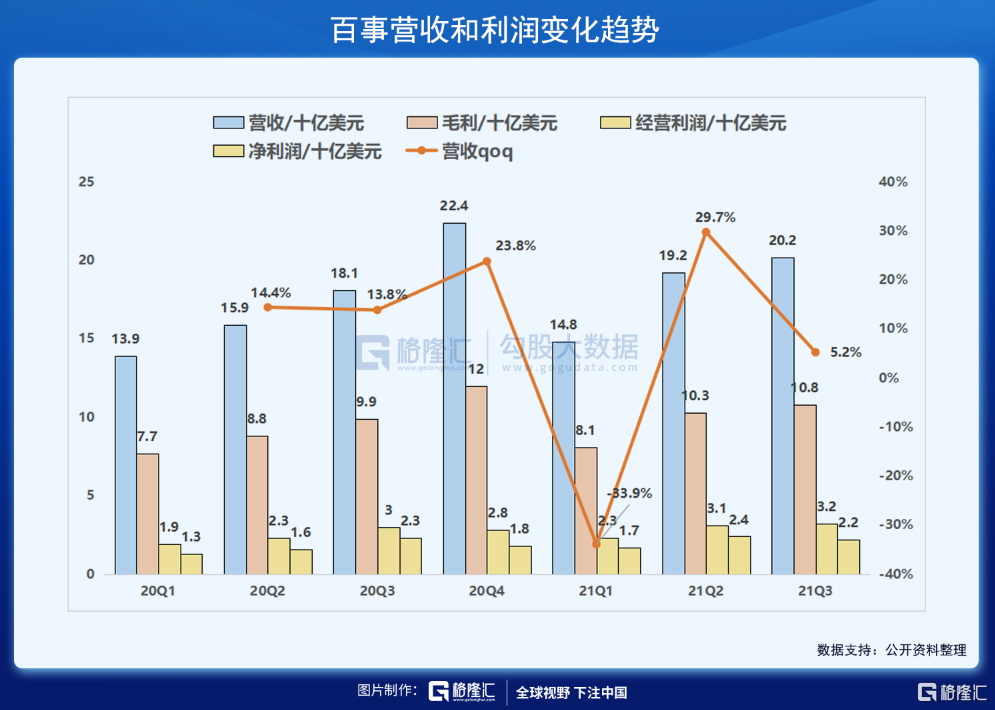

如上图可见,虽然近一年多疫情肆虐,百事的营收整体仍然有增长趋势(Q4营收一般是全年最高的,主要由于节假日),最新季度营收201.9亿美元,同比增长11.6%。对于这样一个古老的企业来说,两位数的增长实属难得,虽然其中也有去年Q2基数相对较低的原因。

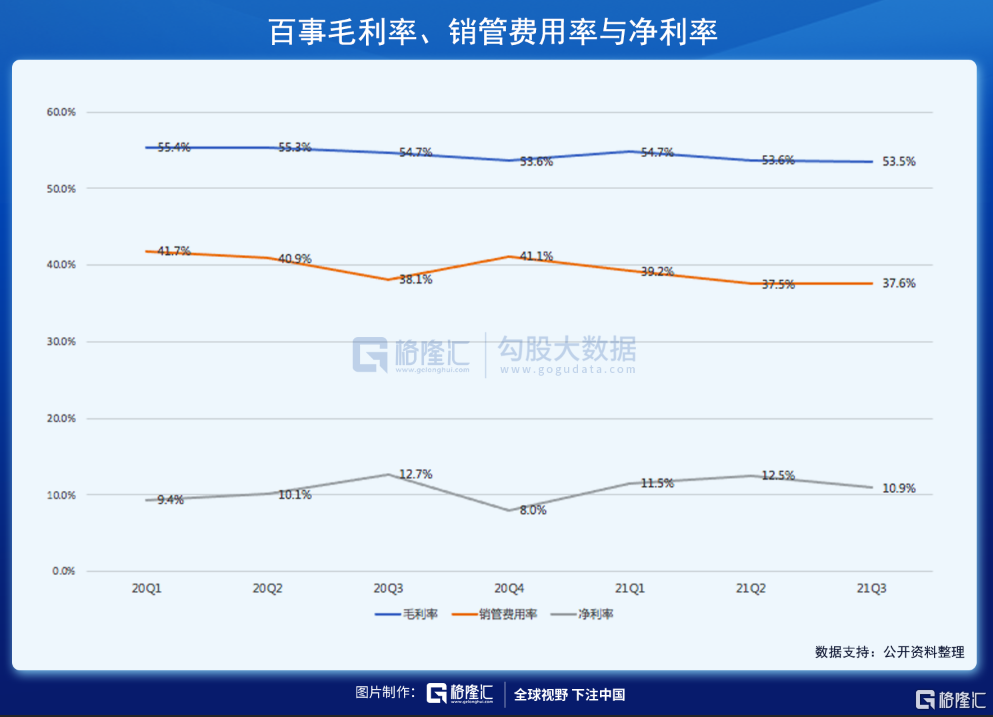

不过值得注意的是Q3不管是同比还是环比都有增收不增利的情况。主要原因前文有分析过,包括供应链紊乱,原材料和运费上涨等。从上图毛利率的变化也可看出——毛利率整体呈下降趋势,不过好消息是降幅并不算夸张,Q3同比下降1.2个百分点,相对于去年Q1下降1.9个百分点。也即是说,百事的成本控制能力还是比较稳健的。

另外一个好的信号是销管费用率有下降的趋势,在营收保持增长的同时销管费用率下降,意味着渠道边际效能提升,单位营销渠道产生了更高的效益。

FLNA:北美食品和零食。QFNA:北美谷物、麦片等其他食品。PBNA:北美软饮料。LatAM:整体拉美市场。AMESA:非洲、中东和南亚。APAC:亚太,包括澳大利亚、新西兰、中国等。

从不同地区和产品类型经营情况来看,北美是经营的重心,Q3各项营收达117亿美元,同比增长6.5%,占总营收比重达57.8%,较去年同期60.6%下降2.8个百分点——这也就意味着其他地区增速高于北美,占营收比重加大。欧洲是营收第二大来源,Q3营收36亿美元,同比增长8.7%,占总体比重17.9%,较去年同期18.4%略有下滑。

拉美地区Q3营收21亿美元,同比增长27%,增速非常快。占总营收比重由9.1%提升至10.4%。AMESA地区营收17亿美元,同比增长33%,占比由6.9%提升至8.2%。亚太地区营收11亿美元,同比提升27%,占比由5%小幅上升至5.6%。

总体来看,百事的市场中欧美占据主导地位,并保持稳健增长。发展中国家和地区增速更快,其中拉美和AMESA地区相比于亚太,基数更大的情况下增长更快。

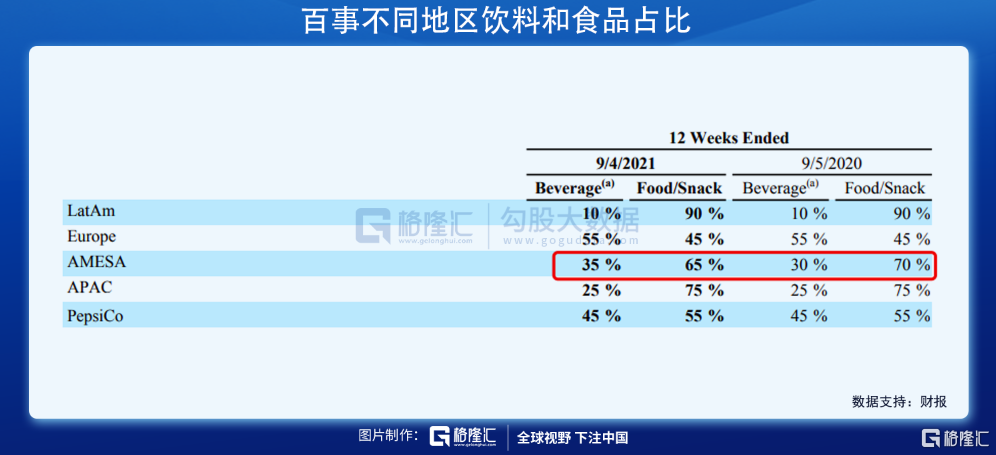

如上图,百事其他地区的饮料和食品销售比例基本没有变化,只有AMESA地区饮料占比提升5个百分点,食品相应下降,背后表明饮料在非洲中东等地区销售强劲。不过结合以往的数据来看,经常会有5个百分点左右的变动,这个也不能理解为长期变化趋势。总的来说,百事不同类别产品销售呈稳定增长态势。

作为结论:虽然百事EPS大幅低于预期,但主要由于供应链等偏短期因素造成。从长期经营的角度来看,百事预期增长依旧稳健,特别是在新兴市场中有望保持更快的增幅。目前百事对应滚动PE约26x,老对手可口可乐约28x。从历史走势来看,这个估值位置和15-16年相近,结合确定性的增长,百事有望在食品饮料这个坡长雪厚的赛道中继续滚大雪球,适合巴菲特型选手。

注:本文由美股研习社团队原创,转载请注明出处,谢谢!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员