美国央行的银行家们一边口头上依然说着通胀上升是“暂时性的”,但是另外一边,却在着手准备让政策向着鹰派方向转向了。对于鹰派货币政策,股市历来都是不喜欢的。

到了2021年9月的最后一天,即30日周四,标普500指数在录得了大崩盘的2020年3月以来最差的单月表现,同时还失守了一道至关重要的关口,标志着大盘向着盘整迈出了关键一步。

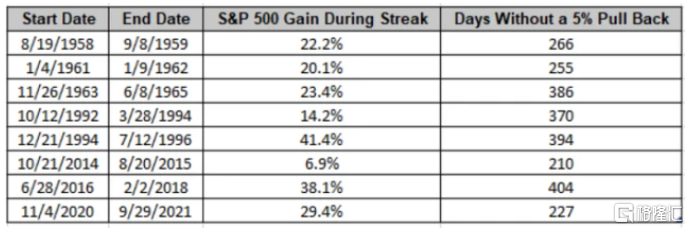

根据道琼斯的数据,至当日收盘,标普500指数较之近期峰值已经有了至少5%的差距,而在之前长达227天交易日的时间当中,指数都不曾发生过5%的回挫。在这之前,标普500指数上一次长时间没有5%回挫的周期,是起始于2016年6月。

凑巧的是,标普500指数本次失守重要关口的时间点,恰恰是第三季度的结尾,而这就意味着投资者在布置今年最后一个季度的头寸时,心理层面不可避免要受到不小的影响。

历史数据显示,股市在如此漫长的时间之内始终不发生重大回挫,这种情况是颇为罕见的,事实就是,在标普500指数漫长的历史上,至少227天都没有5%回挫上演的情况,包括这一次,一共也只有八次而已。

然而,这一次的特例已经正式宣告寿终正寝。周四,标普500指数收盘时下跌1.19%,收于4307.54点,较之9月2日4536.95点的近期高位足足低了5.1%。与此同时,指数在整个9月当中下跌了4.8%,这也是2011年以来最差的9月表现,堪称是历史级的糟糕月份了。因为9月的可怕表现,标普500指数在整个第三季度的答卷也变成了回报率0.2%,堪堪越过保本线而已。

另外两大市场主流指标,道指9月最后一天的收盘点位较之8月16日近期高点也低了5%。美国蓝筹股指标当月下滑4.3%,同样录得了2011年以来最糟糕的9月,而整个季度亏损1.9%。与此同时,科技股重镇纳指单月下跌5.3%,也是近十年来最差的9月表现,同时还是2020年3月以来最差的单月表现,整个季度亏损0.4%。道指和纳指连续五个季度上涨的势头都在9月宣告寿终正寝。

根据一般定义,股票价格或者指数较之近期高位下跌10%至20%,就形成了真正的盘整,而现在,三大指数至少都已经走完了通向盘整的一半路程。

那么,9月的美股市场到底是为什么风云突变,从之前连续多月的高歌猛进,变得步履艰难起来了?毕竟,至少在主流观察家视野之内,并没有出现任何崩盘的可能性,而且事实是,正如前文所提到的,在月初的9月2日,标普500指数还刚刚创下历史新高。可是,大盘从那时开始就一路走低,再也没能抬起头来。

如果要拿一个词来对9月的美股市场做一个整体概括,“心神不宁”也许就是最好的答案。那么,到底是什么在惊吓和折磨投资者呢?

近期,能源价格飞涨,石油价格冲上了近八年以来的高点,天然气价格更是让人瞠目结舌。与此同时,黄金却令人费解地“哑火”了。

股市方面,全球则是涨跌互见。英国的富时100指数因为英镑汇率走低和石油价格高企的缘故而获益,但是美国的纳指和标普500指数都处境挣扎,难以找回曾经的动能,而日本的日经225指数则围绕着3万点的高位徘徊不止。

只不过,所有这些市场背后,都站着同一个“大老板”,即美国国债市场。在9月当中,美国政府债券价格大幅度下跌,而收益率当然迅速上扬。8月31日时,债市指标十年期国债收益率收盘水平为1.3040%,而9月30日,收益率已经飙涨到1.5290%,当月涨幅达到了17.3%。

在金融市场和外界都没有发生什么重大变故的情况之下,十年期国债收益率在短期内如此剧烈攀升,实在少见,而投资者在这样的环境当中,日子当然不会好过。关键在于,这一切到底是为什么?

一般来说,只有短期交易者才会对市场短期变化的捉摸不定感到紧张和困惑。只不过,哪怕是长期投资者,有时候也需要去关注这些短期的变化,因为后者背后可能会隐藏着一些更长期的趋势,是进行资产配置时必须予以参考的。

整体看市场,最明显的主题是显而易见的:投资者已经日益习惯在一个靠着央行支撑的市场环境当中交易。央行银行家们在认为必要时,就会乐于以任何价格去买进政府债券,而后者又正是决定了其他资产定价的基础性资产。

美国联储为首的央行们的存在,以及他们的操作有效地压制了波动性,也帮助持续将利率遏制在了低点。

这样一个看似完美的世界,其最大的风险就在于它依然躲不开最基础的经济规律,直白地说就是迟早要召来通货膨胀。当外部的真实世界是处在去通货膨胀,甚至通货紧缩环境下时,央行就可以随心所欲地去印钞购买债券。这种做法必然会对现实世界造成许多扭曲,比如近期为许多人所诟病的加剧财富分配不均就是其中之一,扭曲下就会造成奥地利学派经济学家们所谓的“错误投资”。不过,只要不影响到通货膨胀,使其跃出目标区间,央行这种做法也是有其道理的,毕竟持续印钞可以压制波动。

问题在于,此一时彼一时,现在通货膨胀正在归来,而且归来的脚步极为迅速。联储一直以来给通货膨胀贴上的“暂时性”标签,现在越看越像是个讽刺。

大致上说来,央行银行家们的如意算盘就是,只要飞涨的价格没有真正进入更广泛的经济领域(主要是通过薪资的增长),供应链的麻烦迟早会自行解决,他们只要等待足够长的时间就好。

可是,现在事实日益清晰,央行银行家们的神经也开始紧张起来了。联储依然嘴硬,依然高唱所谓“暂时性”,但是他们的调门越高,就越让人感到滑稽——好像是胆小鬼走夜路,大声唱歌给自己壮胆一样。

于是人们看到,央行银行家们一边口头上依然说着“暂时性”,但是另外一边,却在着手准备让政策向着鹰派方向转向了。对于鹰派货币政策,股市历来都是不喜欢的。

这一切变化最直接的体现,就是债券收益率的上扬。如前所述,从9月20日到30日,不到10个交易日的时间当中,十年期国债收益率就从1.3090%涨到了1.5290%。这数字变化看上去并不是特别大,但是首先这速度是非常惊人的,其次以美国国债的巨大体量,任何一个基点的变化其实都意味着一大笔惊人的资金出入。在这种情况下,美元汇率走高,自然也是再正常不过了。

显然,这些正说明,投资者对于联储将要缩减量化宽松操作规模的前景,心中充满了恐惧。

安联首席经济顾问埃里安(Mohammed El-Erian)曾经是债券投资巨头PIMCO的首席执行官兼首席投资官,对于债市的运作有着透彻的理解。近日,他就专门发布了专栏文章,谈到了眼下的这些变化。

他认为,当前局面的危险之处就在于,大家很可能迅速目睹“收益率突然出现跳跃式上涨,这是因为我们的起点是在一个奇妙的处境之下——一方面是极低的收益率,一方面是全部倾向于一个极端的市场头寸”。

遗憾的是,内行如埃里安,也只是能够发现问题,却拿不出解决问题的办法来。事实就是,市场很可能已经开始上演又一轮缩减恐慌。

不必说,联储为首的各国央行都希望政策的变化能够无缝对接,顺畅完成。很大程度上,也正因为如此,联储主席鲍威尔才会在多个不同场合一再强调,缩减是缩减,加息是加息,两者之间没有任何必然联系。他希望市场相信,美国央行现在所做的一切,其实只是因为时机已经成熟,应该逐步退出紧急状态下为支持经济而采取的非常规操作了,而不希望市场觉得,利率将从此开始大幅迅速走高。

鲍威尔觉得自己有可能说服投资者,当然是有其理由的。历史记录显示,过去的每一次量化宽松,在过程当中都会推高债券收益率,而当量化宽松结束时,收益率却会因此走低。可是,这一所谓规律,眼下是否还能够应验却是个问号,毕竟大环境已经变化了。当初量化宽松操作的大背景是,投资者都很担心通货紧缩的可能性,因此在量化宽松结束的时候,他们自然不免会害怕联储不再提供帮助的情况下,经济可能遇到重大麻烦甚至崩溃,于是大家便大量买进作为避风港的国债,直接压低了其收益率。

可是,这一次让市场害怕的对象已经变成了通货膨胀,因此量化宽松的风险也就从推高收益率变成了压低收益率。换言之,市场之前之所以未能让通货膨胀前景完全体现到债券当中,唯一的原因就是联储的存在。

其实,从本质上说来,当前金融抑制已经成为一种常态。不管通货膨胀发生怎样的变化,全球债券市场就是不可能获准根据当下的“正常”通货膨胀水平来重新进行定价,因为这样的变化就会使得许多国家破产。

在这方面,真正值得玩味的话恰好是出自鲍威尔本人的口中。当地时间周三,在欧洲央行主持的一次线上论坛当中,美国联储主席遇到了一个问题——在疫情期间,美国政府的公共支出和货币政策是否“过度”了?

鲍威尔的回答是:“我认为,在历史当中已经有太多力度不足的例子,几乎在每一个周期当中,我们都往往会低估破坏的剧烈程度,低估反应政策所必需的力度。我想,我们这一次是避开了这种可能性。”

也许,这就是许多央行银行家近期想法的真实写照。大家的思想现在其实都在摇摆不定,但是到了最后时刻,直觉总会站出来采取行动。

也许,又一轮股市的剧烈动荡,就会诱发联储的直觉行动。也许,这一轮剧烈动荡10月就将发生。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员