央行货币政策委员会2021年第三季度例会于9月24日在北京召开。此次会议有几个增量信息值得关注:

一是对形势的判断统一到了7·30政治局会议上来。即“全球疫情仍在持续演变,外部环境更趋严峻复杂,国内经济恢复仍然不稳固、不均衡”。政策定调也新增了“统筹做好今明两年宏观政策衔接”,同样与政治局会议保持一致。

我们认为,经济恢复不稳固主要体现在发展动能上。上半年出口和房地产仍是增长的主要支撑,但制造业投资、基建投资和居民消费的两年平均增速均未恢复到疫情之前的增长水平。而且,汛情、疫情都对经济恢复造成了不小干扰。

不均衡主要体现在经济结构上,比如上游生产资料价格持续上涨加大中下游中小微企业经营压力;全国居民可支配收入均值累计增速连续六个季度高于中位数累计增速,显示贫富差距拉大;南方省份经济发展形势持续好于北方,导致南北差距拉大等。

二是稳增长诉求更加迫切。会议通稿中新增了一句“坚持把服务实体经济放到更加突出的位置”,这一表述曾经在2020年一季度、二季度的货币政策委员会例会中出现。去年年中以来,随着经济修复加速,货币政策逐渐转向正常化,这一提法也在随后的季度例会通稿中淡出。

时隔一年之后再次出现,或许预示着货币政策将转向结构性宽松。实际上,8月23日召开的金融机构货币信贷形势分析座谈会上,央行已经重申“把服务实体经济放到更加突出的位置”,那次会议还提出“增强信贷总量增长的稳定性”,这一表述同样出现在三季度例会通稿中。

今年前8个月,金融机构各项贷款余额同比增长12.1%,较上月放缓0.2个百分点,已降至2002年5月以来的最低水平。在房地产和地方政府融资收紧之后,实体经济的融资需求相对偏弱,所以央行要求信贷总量稳定增长,继续加大对于重点领域和薄弱环节的支持。

三是银行被委以重任。9月1日国常会要求“今年再新增3000亿元支小再贷款额度,支持地方法人银行向小微企业和个体工商户发放贷款”,这在三季度例会上也得到了即时响应。

此举有利于保障小微企业正常生产经营,也有利于增强信贷总量增长的稳定性。但是,截至上半年,商业银行的资本充足率已降至14.48%,自去年年底14.7%的历史高点连续两个季度回落。资本充足率下降无法支撑信贷总量增长,所以此次例会提出“支持银行补充资本,提高服务实体经济和防范金融风险的能力”。

四是罕见地提及房地产市场。货币政策委员会例会几乎从未涉及房地产问题,但此次例会要求“维护房地产市场的健康发展,维护住房消费者的合法权益”,极为罕见。

其背景,应同以恒大为代表的房企债务风险加剧有关。部分房企由于风格过于激进、杠杆率偏高,在房地产市场持续下行、“三道红线+两个上限”重压之下面临资金链断裂风险,市场一度担心会酝酿成下一个雷曼事件,引发系统性金融风险,所以央行借这次例会专门就房地产问题进行了表态。

央行的表态,应该也代表了官方的态度,即“保房不保企”:尽量协调资源保证期房如期交付,维护住房消费者的合法权益,但相关公司和金融机构也要付出相应代价,通过市场出清来维护市场健康发展,同时央行也会发挥最后贷款人功能,避免出现系统性金融风险。预计恒大事件应能得到妥善解决,最终结果可能是“茶杯中的风暴”。

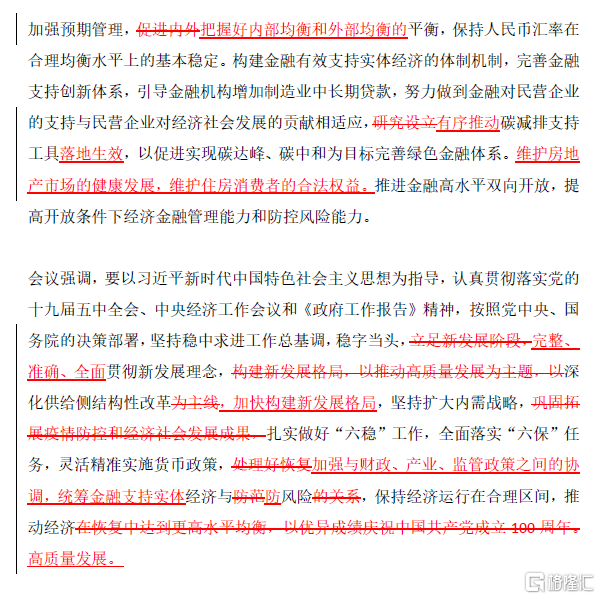

附:三季度与二季度例会对比

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员