8月份以来国债和国开债期限利差持续收窄,利率曲线扁平化,国债、国开债10-2年期限利差分别下降至2009年以来23%分位和41%分位,本轮曲线平坦主要是由于长端利率窄幅震荡、短端利率持续上行导致。目前,期限利差已经连续两个月收窄,但短期还是没看到触发曲线陡峭化的催化剂。

利率曲线形态变化,取决于长短端利率的相对变化,长端利率通常由经济基本面决定,短端利率通常由货币政策决定。牛市利差收窄,通常是由于长端利率下行更快;牛市利差走阔通常由短端利率下行更快;熊市利差收窄,主要由短端利率上行更快导致;熊市利差走阔,通常是由于长端利率上行更快。

从历史规律来看,利率无论是进入上行通道还是下行通道,曲线形态基本都是先陡峭、后平坦。当债市走牛时,经济衰退信号出现,货币放水,短端利率迅速下行,“牛陡”出现,随着经济底部确认,长端利率逐步反应,利率曲线开始“牛平”;当债市开始走熊,经济复苏预期出现,长端利率上行更快,随后经过“熊陡”充分调整,货币政策收紧带动短端利率上行,逐步进入“熊平”。

2020年5-11月是相对反常的阶段,债市由牛转熊,利率曲线基本直接熊平,期限利差从一个极端迅速走向了另一个极端,后续熊平的时间长达半年,直到2020年11月永煤事件放水,利率曲线才重新开始陡峭。

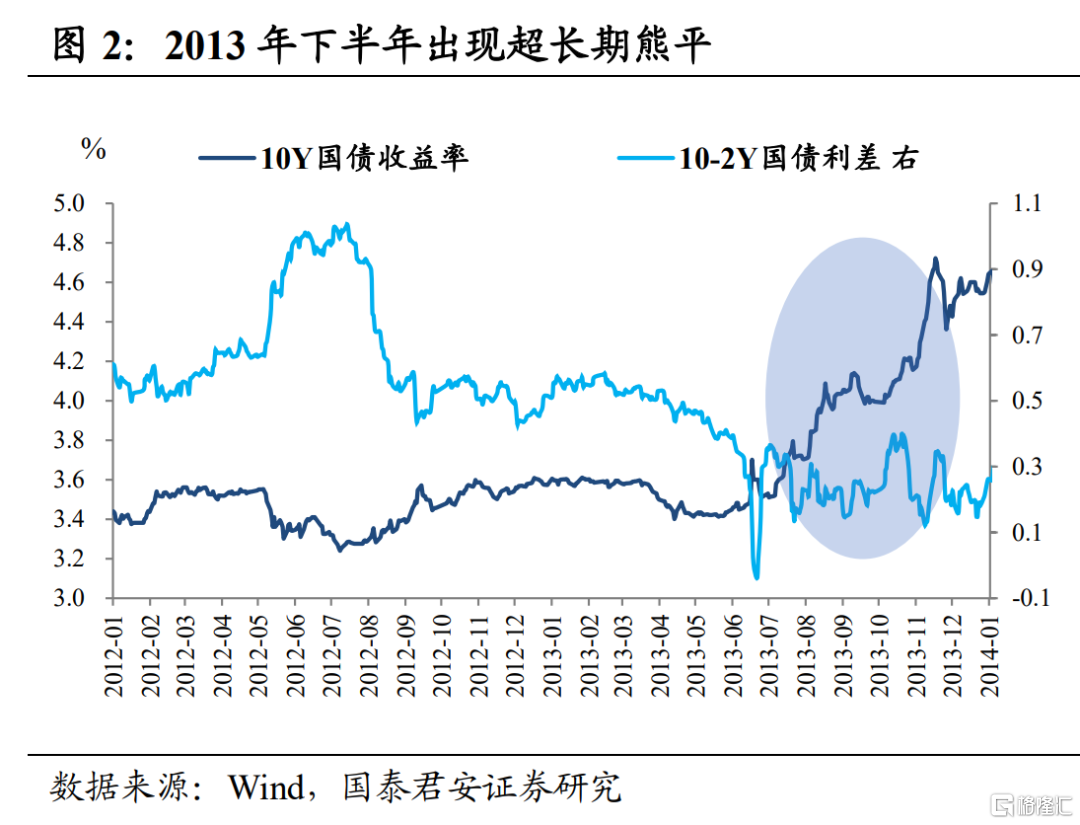

从历史经验来看,仅2013年符合曲线先熊平、后熊陡的情况,且熊平持续时间长达半年。2013年下半年经济复苏迹象初显,但由于“620钱荒”央行迟迟没有出手,短端利率极度敏感,带动期限利差收窄;随后8月3日央行二季度货币政策执行报告,公布3年期中票到期续作被冻结,叠加7月工业增加值(9.7%)超预期回升,双重利空冲击,市场对货币政策持续收紧的担忧升温,利差继续收窄;等到9-10月基本面继续改善、而央行公开市场操作却时常缺位时,货币政策的“捉摸不定”的担忧几乎达到顶峰,期限利差也继续维持在低位。

熊市初期利率曲线长期平坦化,基本有两种情况:①基本面向好迹象出现、但尚不明朗,市场难以准确把握经济和政策方向,惯性思维下,长端利率窄幅震荡,但资金预期持续恶化,短端利率大幅上行。②经济复苏趋势出现,货币政策提前收紧,从极度宽松走向中性偏紧,并长期维持紧平衡,长端利率上行,但短端上行幅度更大。

在传统的逆周期调节框架中,货币政策会等到基本面给出明确复苏信号后,再转而收紧,因此在复苏初期,货币政策还是会维持相对平稳。所以,在传统框架下,经济复苏初期,长端利率上行、但短端利率平稳,利率曲线大多先熊陡、再熊平。

2020年5-11月长端利率上行和期限利差收窄几乎同步发生,熊平持续了相当长一段时间,大致属于上述提到的第二种情况,而2013年下半年的熊平属于第一种情况。

货币政策从“逆周期调节”转变为“跨周期调节”,过去通过曲线调控的思路发生转变。疫情影响下,经济衰退和复苏周期持续时间都更短,2020年5-11月长端利率还在按照以往的思维缓慢上行;但货币政策提前收紧,让市场有经济过热的“错觉”,资金面持续紧平衡,短端利率上行幅度更大,并持续到11月永煤放水,明确的宽松信号出现,才打破“熊平”状态。

落脚当下,2021年春节以来,债市大致经历了“牛平-牛陡-熊平-牛陡-牛平-熊平”,每个阶段的持续时间都不长,但7月下旬以来的熊平已经持续近2个月,一方面是经济从复苏转向新一轮衰退,但加速下行信号未明确出现,长端利率窄幅震荡;另一方面,7月份全面降准后,央行未再释放明确宽松信号,只是维持日常流动性供需平衡,资金预期从“极度乐观”走向“紧平衡”,货币政策信号不明朗,短端利率上行。整体而言,市场对经济和货币政策预期的不对称,导致近两个月期限利差持续压缩。

我们认为,在基本面和货币政策拐点都不明朗的情况下,下一阶段,央行的首要任务还是维持资金日常供需平衡,短端利率松绑的时间窗口尚未到来,曲线扁平化可能还会持续。至于利率曲线何时重新陡峭,我们认为,可能会像2020年5-11月份一样,曲线在长期平坦中酝酿机会,等到基本面和货币宽松给出明确信号后,才重新迎来牛陡。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员