核心观点

历史复盘:券商多次受益资本市场改革红利。2005年股权分置改革解决了非流通股难题,完善了资本市场运行机制,提升市场吸引力,为资金进入资本市场奠定基础;创业板成立促进了市场规模和券商业务发展;科创板和注册制落地完善了IPO发行制度,促进券商投行业务跨越式发展。纵观历史,每次重大资本市场改革都会为市场注入活力,市场扩容促进券商各项业务发展,最终体现在券商盈利和板块超额收益率上。

历史复盘:券商多次受益资本市场改革红利。2005年股权分置改革解决了非流通股难题,完善了资本市场运行机制,提升市场吸引力,为资金进入资本市场奠定基础;创业板成立促进了市场规模和券商业务发展;科创板和注册制落地完善了IPO发行制度,促进券商投行业务跨越式发展。纵观历史,每次重大资本市场改革都会为市场注入活力,市场扩容促进券商各项业务发展,最终体现在券商盈利和板块超额收益率上。

北交所为中小企业提供良好的融资环境,利好券商业务:北京证券交易所将坚持服务创新型中小企业的市场定位,补足多层次资本市场发展普惠金融的短板。北交所设立在支持“专精特新”中小企业的同时,也资本市场带来扩张的机会,券商板块迎来发展期,全面利好券商的投行、经纪等业务。和此前重大改革一样,北交所将提供券商业务增量,提高券商业绩,预计券商板块的累计收益率和超额收益率将有大幅的提升。

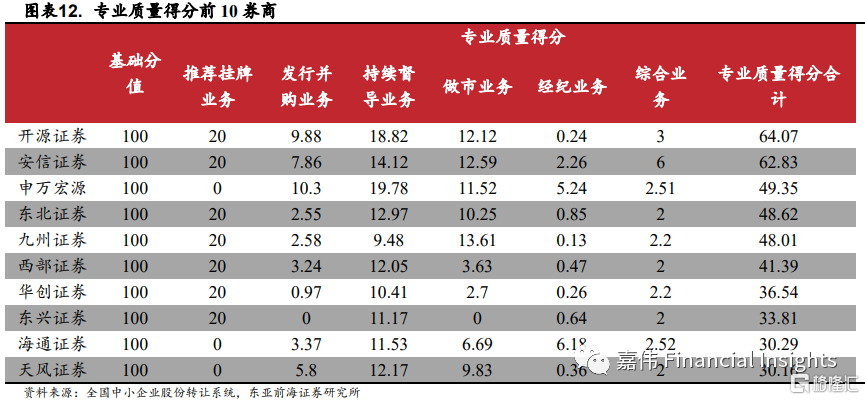

北交所为中小企业提供良好融资环境,利好券商投行和经纪业务。由于北交所上市企业将由新三板挂牌满一年企业输送,新三板项目储备丰富的中小券商将在北交所成立获得弯道超车机会。从持续督导业务看,申万宏源证券和开源证券项目储备最为丰富。从做市商业务来看,当前做市股票中开源证券和申万宏源证券做市股票最多。从评分看,开源证券、安信证券和申万宏源证券的执业质量具有优势。综合来看,头部和中小券商未来最能从北交所上市获益。

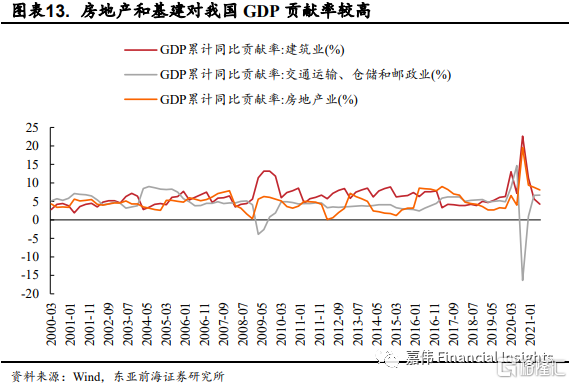

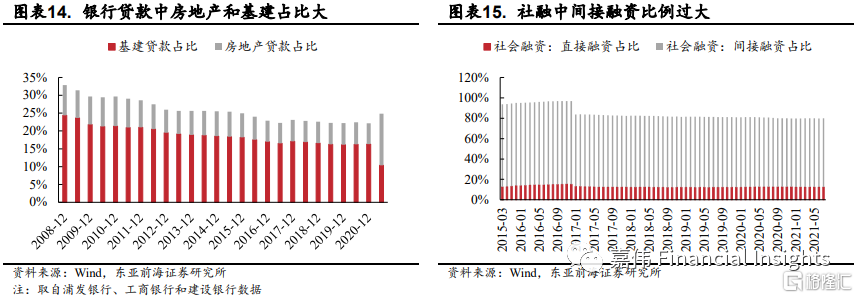

北交所成立标志着我国经济转型的决心,经济转型倒逼资本市场改革,不断释放改革红利。此前我国间接融资占比一直处于高位,长期占据社融的近8成,其主要原因是中国以往经济模式以地产和基建拉动为主,房地产和基建对于我国GDP贡献较高,相对应融资方式是银行贷款等间接融资方式。随着我国经济模式和结构转型,更需要消费和科技等新兴行业拉动,直接融资将成为主要融资方式。对应到居民资产配置,将会从传统地产、储蓄向股权类资产倾斜。

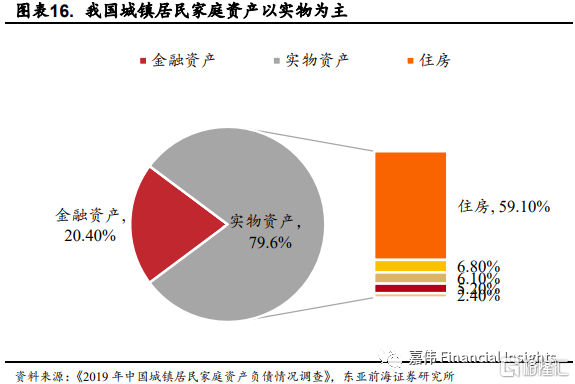

在资本市场不断深化改革背景下,居民财富管理需求提升,国内券商迎来发展期,尤其是北交所成立为居民资产配置提供新渠道。我国城镇居民家庭资产以实物资产为主占比达到79.6%,实物资产中住房占比近七成,金融资产占比较低,仅为20.4%。“房住不炒”等政策促使居民资产配置从房地产转向其他金融资产;此外,资本市场注册制改革以及北交所成立,将降低企业融资难度,提升融资效率,吸引居民资产通过资管机构长期投入资本市场。

投资建议

北交所精准定位“专精特新”,掘金券商板块“黄金期”。北京证券交易明确提出服务创新型中小企业市场定位,北交所成立将带动资本市场重大扩容,带来更多市场交易机会,券商各项业务迎来发展机会。建议关注新三板储备项目丰富且执业质量评分较高头部券商和表现优异中小券商以及为券商提供IT系统的金融科技公司。

风险提示

政策落实不及预期,券商业务不及预期。

1.历史复盘:券商多次受益资本市场改革红利

1.1.股权分置改革为资金入市奠定制度基础

2005年股权分置改革解决了非流通股难题,完善了资本市场运行机制。A股市场上市公司股份按能否在证券交易所上市交易被区分为非流通股和流通股,造成了多方弊端:一是扭曲资本市场定价机制,制约资源优化配置功能有效发挥;二是公司股价难以对大股东、管理层形成市场化激励和约束,公司治理缺乏共同利益基础;三是资本流动存在非流通股协议转让和流通股竞价交易两种价格,资本运营缺乏市场化操作基础。因此,为了改善资本市场运行和定价机制,充分发挥资本市场价格发现功能,国务院在2004年发布了《国务院关于推进资本市场改革开放和稳定发展的若干意见》,按照国务院关于“积极稳妥解决股权分置问题”要求,2005年正式启动上市公司股权分置改革试点工作。

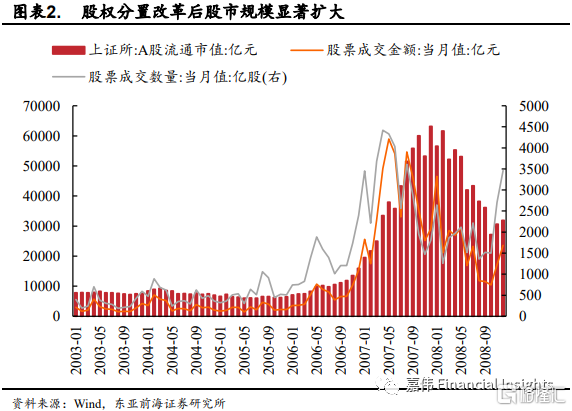

股权分置改革解决了市场中普通股和法人股股东利益不平衡问题,提高了上市公司治理效率,提升资本市场吸引力,为此后资金进入市场奠定基础。2004年末公募基金规模为3258亿元,而到2007年末公募基金规模已经达到32756亿元,快速扩容的公募基金意味着机构投资者不断进场,为整个市场注入了强劲的动力。在股权分置改革后,A股市场成交量和成交金额不断提高,流通市值也节节攀升,仅两年流通市值就从2006年1月的7103亿元扩容到2008年1月的5.66万亿元,股权分置改革对资本市场影响显著。

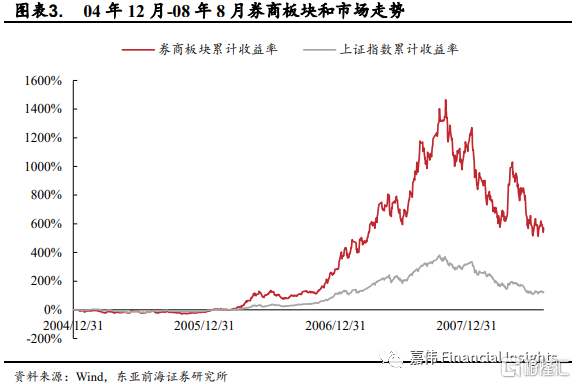

2005年股权分置改革促进资本市场整体向好,券商业务率先受益,券商板块表现突出。股权分置改革,本身就是对券商保荐业务的促进,需要券商作为保荐机构对上市公司进行指导,此外在股市整体向上背景下,券商经纪业务也是蒸蒸日上。2006-2007年,上证指数累计收益率显著提升,一改此前低位徘徊状况,而券商板块累计收益率大幅跑赢市场大盘,多月累计收益率维持在1000%以上,2007年1月4日到2008年8月1日期间,券商板块获得582.08%的超额收益。

1.2.多层次资本市场改革,创业板为券商提供业务增量

为了丰富多层次资本市场,中央决定在2009年成立创业板。创业板为暂时无法在主板上市的创业型企业、中小企业和高科技产业企业等提供直接融资,在资本市场发挥着重要作用。创业板成立为资本市场带来巨额成交量,进而为券商经纪业务带来增量收入,2010年上市券商经纪业务净收入591.09亿元,同比增长25.01%;此外,创业板提供了大量IPO项目,券商投行部门承销保荐业务也得以快速增长,2009年上市券商承销业务净收入仅42.89亿元,而2010年达到了103.93亿元,同比增长142.35%;受益于各业务快速增长,上市券商总营收也从2009年608.16亿元增长到2010年871.57亿元,同比增长43.31%。券商业务收入增长体现在券商板块的超额收益上,在2009年1月5日至2010年4月7日期间,券商板块累计收益率为59.44%,高于上证指数平均收益率9个百分点。

1.3.科创板及注册制落地加速IPO发行,促进券商投行业务跨越式发展

科创板及注册制是金融供给侧结构性改革重要一环,注册制显著加速IPO发行审核。从审核制度上看,当时主板、中小板与创业板均实行核准制,证监会受理企业发行申请、企业同步预披露,由发审委进行上会审核,审核通过后由证监会最终核准,对IPO企业而言,整个周期大约在1-2年左右;而科创板IPO企业在股东大会决议批准后,由保荐人向上交所申报,上交所负责审核,上交所受理申请后企业同步预披露,上交所通过问询方式进行审核,在受理申请后3个月内给出审核结果,但不包括公司对问询做出回复所需时间(最长3个月),在上交所审核通过后,证监会在20个交易日内完成对申请的最终核准,科创板整个审核周期预计在3-6个月,较当前A股传统IPO审核周期显著缩短。

科创板成立为市场注入新的活力,满足了新产业融资需求。当时中国处于经济发展切换关键阶段,传统融资方式难以满足新经济融资需求,经济转型要靠科技创新,但新兴产业未来发展不确定,因此银行及A 股市场等传统资金供给端不能满足新兴产业融资需求。科创板成立将为新兴产业提供良好的直接融资渠道,科创板成立为市场注入新的活力。2019年6月A股市场流通市值28万亿元,成交额8.7万亿元,在科创板正式上市一年后,A股市场流通市值达到30万亿元,成交额突破14.5万亿元,同比增长66.03%。

科创板为资本市场注入活力的同时带动股市回暖,促进券商投行业务跨越式发展。科创板推动券商投行业务快速发展,科创板及注册制为投行业务带来了增量和跟投业务,极大带动券商业绩,从而一改2018年股市低迷。2020年上市券商总营收5801.39亿元,同比增长32.96%;科创板及注册制实行提供了大量IPO项目,券商承销保荐业务也得以快速增长,2019年上市券商承销业务净收入364.47亿元,2020年达587.69亿元,同比增长61.25%;市场回暖和扩大同样促进了上市券商经纪业务增长,2020年上市券商经纪业务净收入2258.94亿元,同比增长58.34%。市场回暖和券商业务收入的增长体现在上证指数累计收益率和券商板块的累计收益率相比2018年显著提升,在2019年6月13日至2020年12月31日期间,券商板块累计收益率为6.12%,而上证指数平均累计收益率为-8.65%,依然获得14.77%的超额收益。

2.北交所成立,掘金券商板块“黄金期”

2.1.北交所为中小企业提供良好融资环境,利好券商投行和经纪业务

北交所成立将支持创新型中小企业发展,落实国家创新驱动发展战略,提高直接融资比重。北京证券交易所将坚持服务创新型中小企业的市场定位,构建一套契合创新型中小企业特点的涵盖发行上市、交易、退市、持续监管、投资者适当性管理等基础制度的安排,补足多层次资本市场发展普惠金融的短板。具体制度包括:1.构建以新三板精选层为基础,新三板基础层、创新层与北京证券交易所“层层递进”的市场结构,明确新增上市公司需要在新三板挂牌满十二个月的创新层公司,同时试点证券发行注册制,其目的是为了加快和完善多层次资本市场体系,满足不同企业融资需求,实现主板、中小板、创业板、科创板、新三板及区域股权交易中心全国性与区域性相结合的多层次资本市场体系,充分发挥北交所在多层次资本市场的纽带作用,形成相互补充、相互促进的中小企业直接融资成长路径,提高直接融资的比重;2.形成多元的持续融资制度,充分运用普通股、优先股和可转债等权益融资方式,引入授权发行、储架发行、自办发行等发行制度和多元化定价机制。北交所将为各类创投、私募机构提供新的退出渠道,成为中小企业生命周期中重要的融资方。

北交所定位“专精特新”中小企业,有效激活市场创新动力,利好券商业务发展。本次北京证券交易所设立,是国家对于“专精特新”中小企业的鼓励政策的延续,将在很大程度上解决“专精特新”中小企业直接融资难问题,有效扶持中小型科技企业发展,“专精特新”企业继续迎来发展的良机。2021年730政治局会议也提出,要“开展补链强链专项行动,加快解决“卡脖子”难题,发展专精特新中小企业”,第一次在中央层面提出鼓励“专精特新”中小企业。中央希望通过培育一批专精特新中小企业,形成创新创业热情高涨、合格投资者踊跃参与、中介机构归位尽责的良性市场生态,这将有利于券商业务的发展,尤其是提供了对券商投行业务的增量。截至9月15日,新三板挂牌企业合计7262家,其中,精选层66家,创新层1247家,基础层5949家,总股本4818亿股,流通股本2953亿股。新三板现存大量资源和专精特新企业将在北交所上市后对券商投行业务提供大量的业务来源。此外,北交所为市场注入了新活力也将提高券商经纪业务、资管业务等相关业务的进一步发展,和此前重大资本市场改革相比,此次北交所将提供券商增量业务,提升券商业绩。

2.2.北交所为新三板项目储备丰富的中小券商弯道超车提供机会

由于北交所企业将由新三板挂牌满一年企业输送,新三板项目储备丰富的券商将在北交所成立后获得弯道超车机会。目前,从持续督导业务看,申万宏源证券和开源证券项目储备最为丰富。基础层+创新层+精选层中,申万宏源证券和开源证券是唯二挂牌家数在500家以上券商,分别为605家(合并子公司后)和599家,优势明显。排行第三到第十的券商分别为国融证券(285家)、东吴证券(281家)、中泰证券(270家)、安信证券(261家)、长江证券(255家)、东北证券(206家)、兴业证券(177家)和财通证券(172家),共计13家券商持续督导挂牌家数在150家以上;创新层+精选层中持续督导家数最多的是申万宏源证券(127家)、开源证券(100家)、国融证券(47家)、东吴证券(47家)、中泰证券(45家)、安信证券(42家)和长江证券(41家);精选层中持续督导家数最多的是申万宏源证券(9家)、开源证券(6家)、国融证券(4家)、东吴证券(4家)和中泰证券(4家)。从持续督导业务情况可以看出,申万宏源证券和开源证券的储备数量显著高于其他券商,在未来北交所成立后将直接受益。此外,从做市商业务来看,当前做市股票中开源证券和申万宏源证券做市股票最多。截至2021年9月15日,当前做市股票个数较多券商有开源证券(95家)、申万宏源(92家)、九州证券(75家)、安信证券(66家)、广发证券(65家)、中山证券(61家)、上海证券(59家)和长江证券(59家)。当前做市商业务较多的开源证券、申万宏源证券等,在北交所成立后将快速获益。

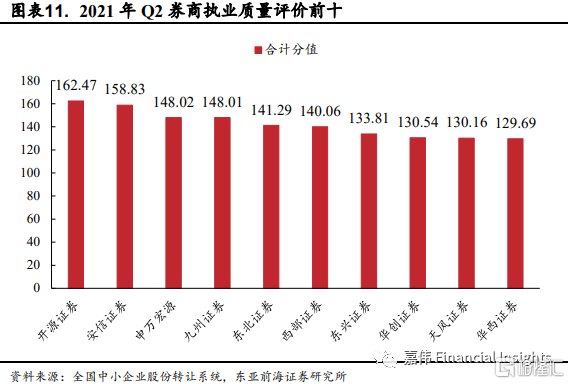

北交所成立后,随着对发行承销机制完善,未来券商投行发行定价能力、承销能力将面对更高要求。根据全国中小企业股份转让系统2021年第二季度主办券商执业质量评价结果来看,开源证券表现优异评分第一,安信证券和申万宏源证券紧随其后,评分前十中中小券商表现良好占据绝大多数。总体来看,无论在总体评分上还是单项业务评分上,开源证券、安信证券和申万宏源证券执业质量都是有优势的。

3.北交所“横空出世”,经济转型进入快车道

3.1.经济转型倒逼资本市场改革

北交所成立标志着我国经济向创新转变的决心。此前我国间接融资占比一直处于高位,长期占据社融的近8成,其主要原因是中国以往经济模式以地产和基建拉动为主,房地产和基建对于我国GDP贡献较高,相对应融资方式是银行贷款等间接融资方式。从浦发银行、工商银行和建设银行贷款数据中来看,房地产和基建贷款比例大。但随着目前经济总量增速下降,我国经济模式和结构将进行转型,经济模式更需要消费和科技等新兴行业拉动,直接融资将成为主要融资方式。对应到居民资产配置,居民金融资产将会从传统储蓄向股权类资产倾斜。

3.2.居民资产配置结构不合理,未来资本市场改革红利巨大

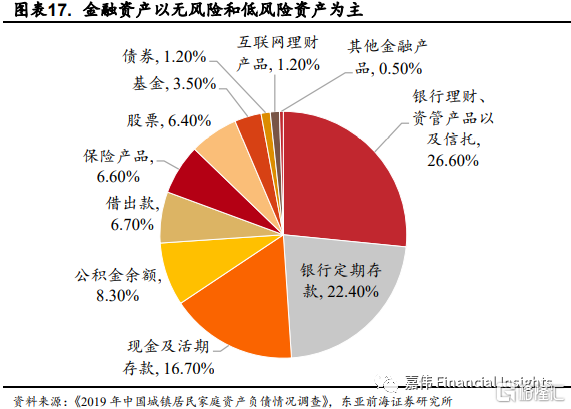

我国居民资产配置以房产为主、偏好无风险金融资产的特点未来将面临巨大转型,资本市场改革红利推动居民资产配置方向转变。根据央行2020年4月发布的《2019年中国城镇居民家庭资产负债情况调查》,我国城镇居民家庭资产以实物资产为主占比达到79.6%,实物资产中住房占比近七成,住房拥有率达到96.0%,户均住房资产187.8万元,然而金融资产占比较低,仅为20.4%。从金融资产结构上看,我国城镇居民偏好无风险及低风险金融资产,定期存款、活期存款及现金这类无风险金融资金占比合计达39.1%,银行理财、资管产品及信托这类低风险资产占比26.6%,而股票、基金等权益类金融资产仅占9.9%。这源于经济发展过度依赖地产和基建,未来中国居民资产将向金融资产倾斜,分享资本市场改革红利。

4.投资建议

北交所精准定位“专精特新”,掘金券商板块“黄金期”。北京证券交易明确提出服务创新型中小企业市场定位,北交所成立将带动资本市场重大扩容,带来更多市场交易机会,券商各项业务迎来发展机会。建议关注新三板储备项目丰富且执业质量评分较高头部券商和表现优异中小券商以及为券商提供IT系统的金融科技公司。

5.风险提示

政策落实不及预期,券商业务不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员