摘要

钠离子电池商业化进程加速,材料体系差异较大:近期以宁德时代和中科海钠为代表的企业开始布局钠离子电池,有望推动钠离子电池的商业化进程。钠离子电池的商业化对于电池材料的各个组成部分都有不同程度的影响,尤其是以正极材料和集流体的改变最为显著,正极材料体系的变化又会对有色金属和碳酸钠等行业形成影响,正负极均采用铝箔预计会促进铝箔的需求量快速提升,而正极材料的变化预计会提升碳酸钠的需求。

正极材料体系尚未确定,锰和铁值得关注:目前钠离子电池尚处于产业化的前期阶段,其中正极技术路线分化明显,层状过渡金属氧化物、阴离子化合物和普鲁士蓝类化合物均有采用。短期内由于钠离子电池产业化程度较低,钠离子电池材料成本的优势并没有提到充分体现。预计未来通过正极材料的改性,钠离子电池性能有望继续提高,正极材料成熟度有望显著提升,同时通过生产规模化,钠离子正极材料成本将出现较大的下降。我们认为由于三大正极材料体系都需包含可变价的过渡金属,未来钠离子电池产业发展对过渡金属需求的推动较为明确,其中资源较丰富的锰和铁尤其值得关注。

钠离子电池将促进电池铝箔需求增长:由于钠离子不会与铝形成合金,因此钠离子电池的正负极的集流体均可以使用成本更低的铝箔。根据中科海钠,相比锂离子电池,由于正负极集流体采用铝箔,钠离子电池中集流体成本占比仅为4%,远低于锂离子电池的13%。未来钠离子电池发展将极大推升电池铝箔需求,预计钠离子电池铝箔2025年的潜在市场需求可达20万吨。

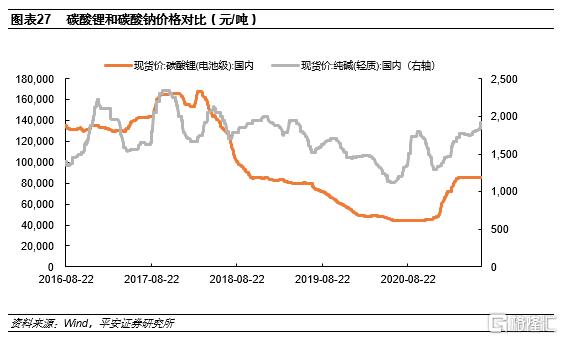

钠离子电池预计将促进纯碱的需求增长:目前碳酸锂价格大约在8-9万元/吨,碳酸钠价格仅为2000元/吨,约为碳酸锂价格的1/40-1/50。通过不同正极材料的工作电压和首次放电容量可以容易地得到正极材料的能量密度,以此来粗略估算钠离子电池商业化之后新增的纯碱需求,根据不同的正极材料体系(未考虑电解质中的钠离子),2025年250GW/h的电池市场空间对应大约14-72万吨电池级碳酸钠新增需求。

投资建议:钠离子电池跟锂离子电池相比具有较大的成本优势,但由于钠离子电池本身能量密度较低且提升空间有限,因此在行业内更多地扮演新能源细分领域替代者的角色,有望率先在对能量密度要求不高、成本敏感性较强的储能、低速交通工具以及部分低续航乘用车领域实现替代和应用。上游原材料方面,商业化之后有望拉动铝箔和纯碱的需求增长,我们建议关注铝箔和纯碱这两个领域及领域内的龙头企业。

风险提示:1)钠离子电池技术进步或成本下降不及预期的风险;2)企业推广力度不及预期的风险;3)储能、低速车市场发展不及预期的风险。

01

钠离子电池有望获得快速发展

1.1 锂钠同族,物化性质有类似之处

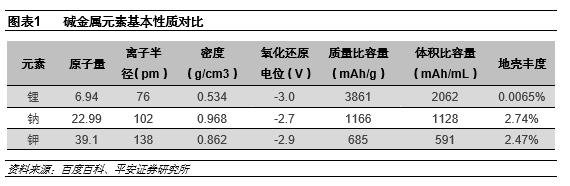

近期以宁德时代和中科海钠为代表的企业开始布局钠离子电池,有望推动钠离子电池的商业化进程。锂、钠、钾同属于元素周期表ⅠA族碱金属元素,在物理和化学性质方面有相似之处,理论上都可以作为二次电池的金属离子载体。锂的离子半径更小、标准电势更高、比容量远远高于钠和钾,因此在二次电池方面得到了更早以及更广泛的应用。但锂资源的全球储量有限,随着新能源汽车的发展对电池的需求大幅上升,资源端的瓶颈逐渐显现,由此带来的锂盐供需的周期性波动对电池企业和主机厂的经营造成负面影响,因此行业内部加快了对资源储备更加丰富、成本更低的电池体系的研究和量产进程,钠作为锂的替代品的角色出现,在电池领域得到越来越广泛的关注。

1.2 钠离子电池的性能和材料体系与锂离子电池有较大的不同

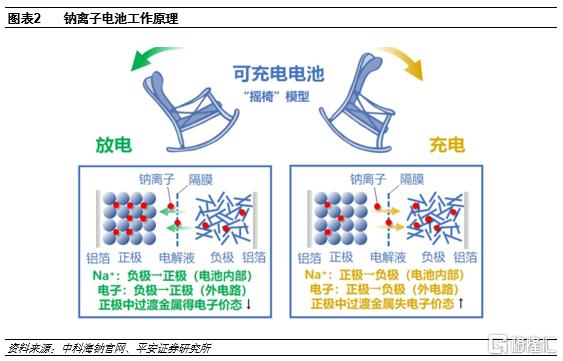

钠离子电池与锂离子电池工作原理类似,与其他二次电池相似,钠离子电池也遵循脱嵌式的工作原理,在充电过程中,钠离子从正极脱出并嵌入负极,嵌入负极的钠离子越多,充电容量越高;放电时过程相反,回到正极的钠离子越多,放电容量越高。

能量密度弱于锂电,强于铅酸。在能量密度方面,钠离子电池的电芯能量密度为100-160Wh/kg,这一水平远高于铅酸电池的30-50Wh/kg,与磷酸铁锂电池的120-200Wh/kg相比也有重叠的范围。而当前量产的三元电池的电芯能量密度普遍在200Wh/kg以上,高镍体系甚至超过250Wh/kg,对于钠电池的领先优势比较显著。在循环寿命方面,钠电池在3000次以上,这一水平也同样远远超出铅酸电池的300次左右。因此,仅从能量密度和循环寿命考虑,钠电池有望首先替代铅酸和磷酸铁锂电池主打的启停、低速电动车、储能等市场,但较难应用于电动汽车和消费电子等领域,在这两大领域锂电仍将是主流选择。

安全性高,高低温性能优异。钠离子电池的内阻比锂电池高,在短路的情况下瞬时发热量少,温升较低,热失控温度高于锂电池,具备更高的安全性。因此针对过充过放、短路、针刺、挤压等测试,钠电池能够做到不起火、不爆炸。另一方面,钠离子电池可以在-40℃到80℃的温度区间正常工作,-20℃的环境下容量保持率接近90%,高低温性能优于其他二次电池。

倍率性能好,快充具备优势。依赖于开放式3D结构,钠离子电池具有较好的倍率性能,能够适应响应型储能和规模供电,是钠电在储能领域应用的又一大优势。在快充能力方面,钠离子电池的充电时间只需要10分钟左右,相比较而言,目前量产的三元锂电池即使是在直流快充的加持下,将电量从20%充至80%通常需要30分钟的时间,磷酸铁锂需要45分钟左右。

继相关企业布局钠离子电池的研发和商业化之后,工信部近期也表示:有关部门将支持钠离子电池加速创新成果转化,支持先进产品量产能力建设。同时,根据产业发展进程适时完善有关产品目录,促进性能优异、符合条件的钠离子电池在新能源电站、交通工具、通信基站等领域加快应用;通过产学研协同创新,推动钠离子电池全面商业化。这意味着钠离子电池有望迎来国家政策支持,商业化进程有望获得政策助力。

根据当前的研究进展,钠离子电池的商业化对于电池材料的各个组成部分都有不同程度的影响,尤其是以正极材料和集流体的改变最为显著,正极材料体系的变化又会对有色金属和碳酸钠等行业形成影响,正负极均采用铝箔预计会促进铝箔的需求量快速提升,而正极材料的变化预计会提升碳酸钠的需求;其次是负极材料,隔膜和电解液等材料影响较小,具体来看:

正极材料:有目前的三元体系锂盐或者磷酸铁锂改为层状过渡金属氧化物、聚阴离子化合物或普鲁士蓝类化合物。

负极材料:不同于锂离子电池的石墨系负极材料,钠离子电池负极材料一般为硬碳、软碳、复合碳等无定形碳材料。

电解液:钠离子电池电解质盐一般为NaPF6,电解液合成方法与LiPF6基本相同,但电解液盐浓度会更低;溶剂一般为EC、DMC、EMC、DEC和PC等溶剂组成的二元或多元混合溶剂体系。由于原材料的原因,钠离子电池电解液规模化供应后与锂离子电池相比成本会更低。

隔膜:目前常用的隔膜主要为PP、PE、PP/PE以及PP/PE/PP隔膜、陶瓷隔膜、涂胶隔膜等。目前规模化生产的隔膜孔径均远大于钠离子的溶化剂半径,满足钠离子电池的使用需求。

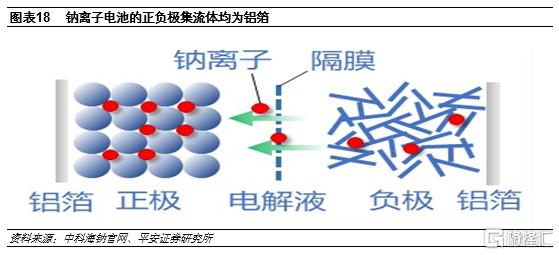

集流体:锂离子电池负极只能使用铜箔,而钠离子电池负极可以使用铝箔作为集流体。

极耳:钠离子电池正负极均可以使用铝极耳,相比较锂离子电池的铜镀镍极耳或镍极耳成本有所降低;且铝极耳焊接工艺更简单,也可以降低部分制造成本。

02

正极材料:三大材料脱颖而出,过渡金属预计受益

2.1正极对钠离子电池容量影响大,三类正极材料脱颖而出

与锂离子电池相似,目前钠离子电池的性能和正负极关系较大,其中作为钠离子电池负极硬碳比容量可达到350 mAh·g−1,为此,现阶段影响钠离子电池性能主要环节在于正极材料。

和锂离子相比,钠离子半径和原子质量较大,离子扩散较难,理论容量和反应动力学特征较为逊色。具体表现为钠离子电池在电极嵌脱难度较大,速度较为缓慢,且较容易导致正极材料的形态破坏,从而对钠离子电池比容量、寿命、安全性能均产生重要影响。

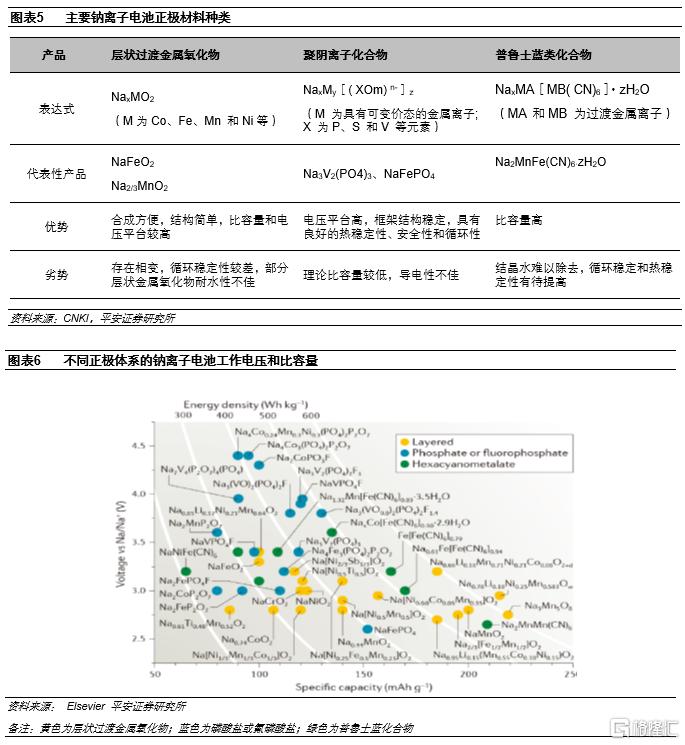

和锂离子电池正极技术路线基本确定不同,目前钠离子电池相关的正极材料超100种,技术路线尚处于演进中。根据成分,主流钠离子电池正极材料可分为过渡金属氧化物、聚阴离子化合物和普鲁士蓝类化合物体系,其中过渡金属氧化物根据微观结构又可分为层状金属氧化物和隧道型过渡金属氧化物,因隧道型氧化物初始钠离子含量低,市场关注较少。目前钠离子电池三类正极材料各有优劣,预计未来钠离子三大正极材料的竞争将持续。

2.2三大正极材料各存短板,改性大幅提升性能

目前主流的过渡金属氧化物、聚阴离子化合物和普鲁士蓝类化合物材料还处于持续研发以及产业化的过程中,三种材料在比容量、导电、循环等电化学性能上各有优劣,通常可通过改性扬长避短。

(1) 过渡金属氧化物:比容量突出,但稳定性较差

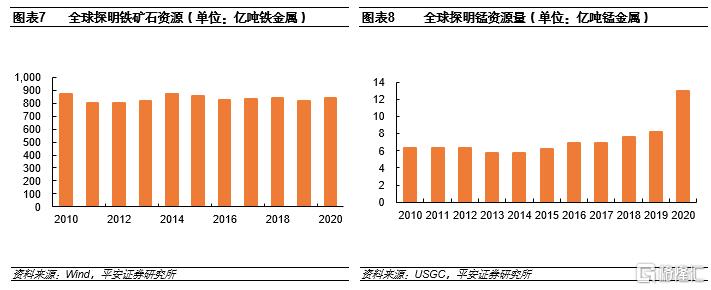

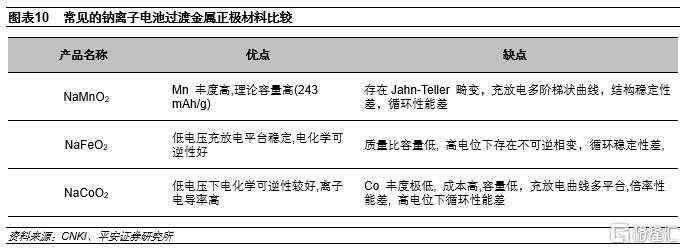

(NaxMO2( 0<x≤1,M为过渡金属元素))是由过渡金属氧化物构成,涉及的可变价过渡金属主要有钒(V)、铬(Cr)、锰(Mn)、铁(Fe)、钴(Co)、镍(Ni)和铜(Cu),其中又以资源较为丰富的锰和铁的使用最为普遍。

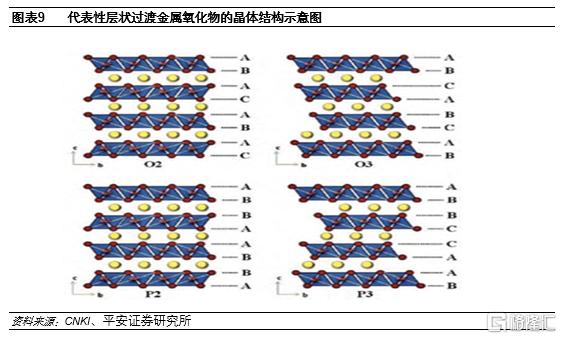

根据钠含量高低以及晶体结构,过渡金属氧化物正极分为层状过渡金属氧化物和隧道型过渡金属氧化物,后者稳定性较好,但比容量低,市场关注度较低。层状过渡金属氧化物由MO6八面体分层排列而成,钠离子位于八面体构成多层结构的层间。根据钠离子排列的相对位置,层状过渡金属氧化物正极分为P型和O型,并于O3型和P2为主。

尽管层状过渡金属氧化物钠离子电池比容量较高,但由于钠锂子在嵌脱过程中,层状过渡金属易发生结构变化或相转变,导致电池循环衰减,为此,提高稳定性正极材料稳定性意义重大。目前对层状过渡金属氧化物正极的改性主要通过引入活性或惰性元素参杂或取代方式,这可达到减少电池运行中层状过渡金属正极材料结构的改变程度,提高材料导电性的效果。常用的参杂元素多为+1到+4价元素,如铜、氧化铝、二氧化化钛等。

(2)聚阴离子化合物:稳定性好,比容量较低

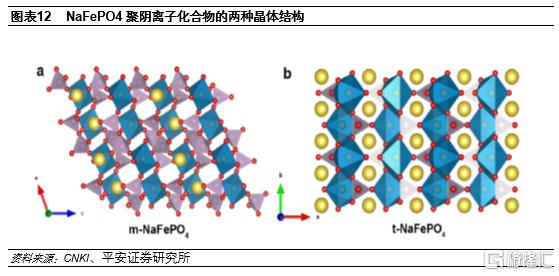

聚阴离子化合物正极材料(表达式NaxMy[( XOm) n-]z( M 为具有可变价态的金属离子; X 为P、S 和V 等元素))是由钠、过渡金属以及阴离子构成。其中过渡金属主要有铁、钒、钴等,而阴离子主要包括磷酸根、焦磷酸根、氟磷酸根和硫酸根。

聚阴离子化合物正极材料中阴离子结构单元通过强共价键连成的三维网络结构,结构稳定性好,十分有利于钠离子的嵌脱,具有电压平台高,良好的热稳定性和结构稳定性,但也存在比容量较低和导电性偏低的缺点。

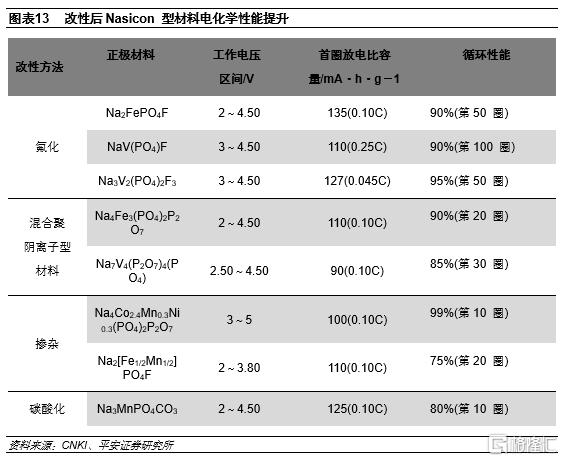

针对比容量和导电性低的问题,聚阴离子化合物正极目前主要通过碳材料包覆、氟化、参杂、不同阴离子集团混搭、尺寸纳米化及形成多孔结构等方式改性。如Nasicon阴离子化合物正极经过改性后,比容量和导电性有较大提升。

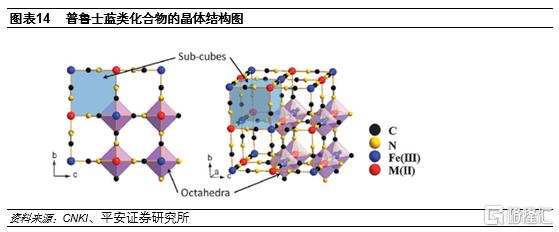

(3)普鲁士蓝类化合物:比容量较高,稳定性存短板

普鲁士蓝类化合物(表达式NaxMA[MB( CN)6]·zH2O( MA 和MB 为过渡金属离子))是由钠、过渡金属和氰根构成的化合物。普鲁士蓝化合物正极材料拥有面心立方晶体结构,过渡金属离子与氰根离子形成六配位,钠离子处于三维通道结构和配位孔隙中,为可逆嵌脱提供了良好的迁移通道。

普鲁士蓝类化合物正极材料具有较高的比能量,但晶体骨架中存在较多的空位和大量结晶水,可能在电池循环过程中发生结构坍塌或晶体水与钠离子竞争,削弱正极材料稳定性和循环性能。为了克服普鲁士蓝类化合物的缺陷。目前普鲁士蓝类化合物正极材料改进的方法有采用纳米结构、表面包覆、金属元素参杂、改进合成工艺降低配位水和空位等。

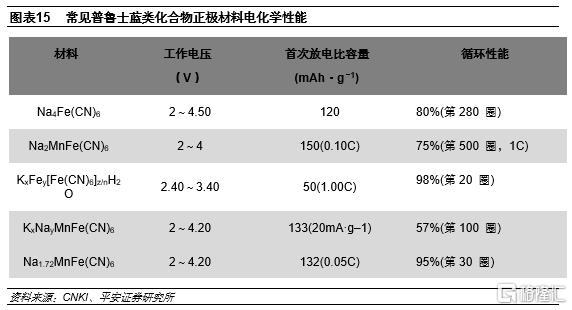

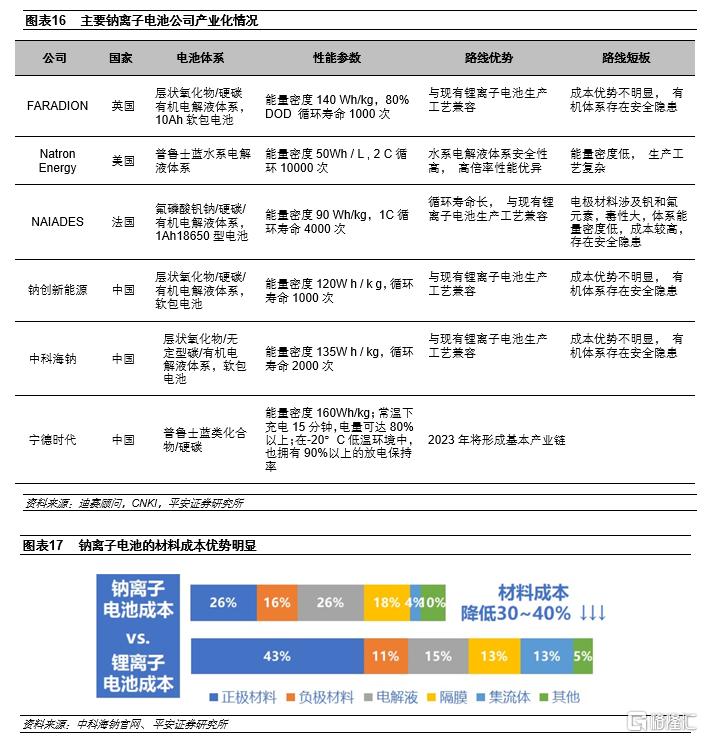

2.3产业化推动正极材料的成熟提高及成本下降,过渡金属受益较确定

目前钠离子电池尚处于产业化的前期阶段,全球主要的钠离子电池研发和生产企业电池体系各具特点,其中正极技术路线分化明显,层状过渡金属氧化物、阴离子化合物和普鲁士蓝类化合物均有采用。短期内由于钠离子电池产业化程度较低,钠离子电池材料成本的优势并没有提到充分体现。预计未来通过正极材料的改性,钠离子电池性能有望继续提高,正极材料成熟度有望显著提升,同时通过生产规模化,钠离子正极材料成本将出现较大的下降。

我们认为由于三大正极材料体系都需包含可变价的过渡金属,未来钠离子电池产业发展对过渡金属需求的推动较为明确,其中资源较丰富的锰和铁尤其值得关注。

03

钠离子电池将促进电池铝箔需求增长

3.1 铝箔独占钠电池集流体,性能要求预计与锂电铝箔接近

电池集流体是将电池活性物质产生的电流汇集起来,以产生更大的输出电流的电池部件,此外它还充当电池活性材料的载体,对电池的性能有较大影响。目前锂电池的正负极的集流体分别是铝箔和铜箔。由于钠离子不会与铝形成合金,因此钠离子电池的正负极的集流体均可以使用成本更低的铝箔。根据中科海钠,相比锂离子电池,由于正负极集流体采用铝箔,钠离子电池中集流体成本占比仅为4%,远低于锂离子电池的13%。

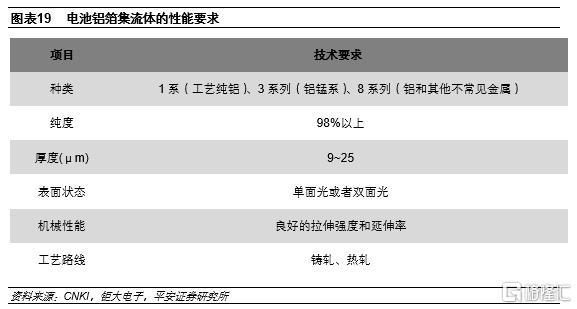

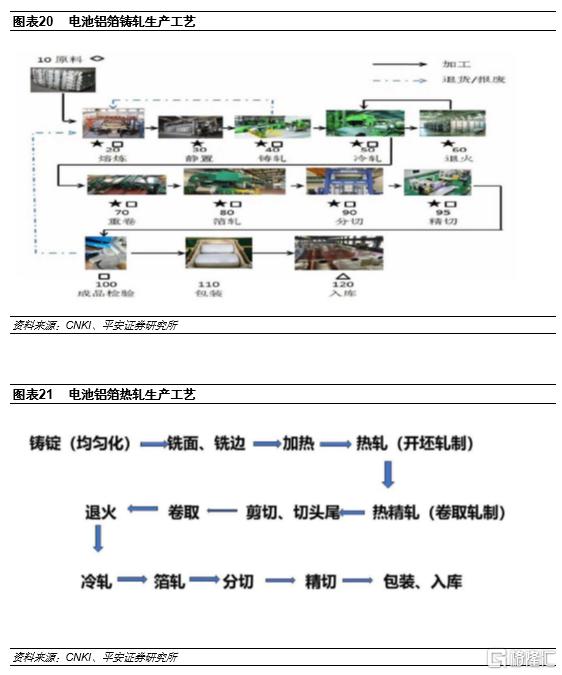

我们判断,钠离子电池集流体铝箔与锂电池基本相同,性能要求基本接近。相比普通的铝箔,作为电池集流体铝箔要求较高,其中厚度要求控制在10~50微米,部分电池厂甚至使用8微米的铝箔。同时电池集流体还要求具有较低的粗糙度、更好的导电性、拉伸强度、伸长率,此外对产品的一致性和稳定性也有较高的要求。因此,电池铝箔对设备和工艺的要求较高,具有一定的进入壁垒。

3.2 钠离子电池推升电池铝箔需求增长,龙头企业具先发优势

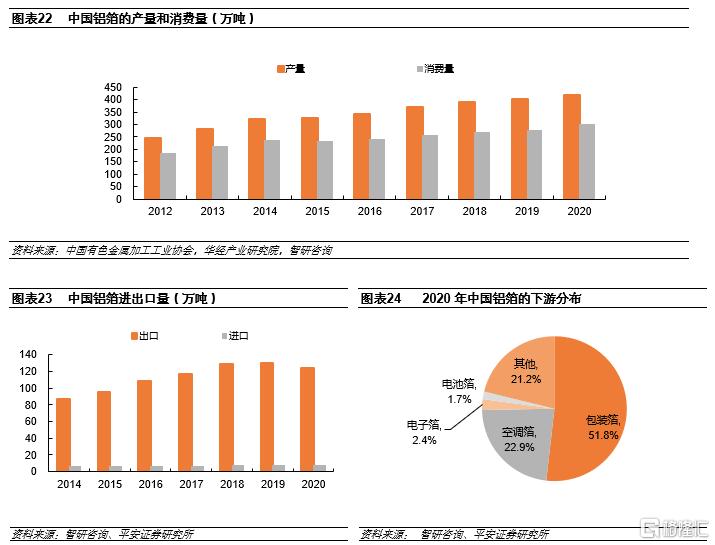

中国是全球铝箔产销大国,铝箔产品齐全,具备完整的产业链,为电池铝箔的生产奠定了良好的基础。根据中国有色金属加工协会,2020年中国铝箔产量415万吨,同时中国也是铝箔的出口大国,2020年向全球各地出口铝箔123万吨。在国内需求方面,2020年中国铝箔的需求接近300万吨,应用领域分布在包装、空调、电子、电池等领域。

在电池铝箔附加值较高的产品,中国也取得了长足进展,2020年电池铝箔(主要是锂电铝箔)的产量达到7万吨,涌现了鼎胜新材、南山铝业为代表的电池铝箔龙头企业。由于钠离子电池铝箔性能要求和锂离子电池接近,并且拥有较高的技术门槛。我们认为电池铝箔龙头企业将受益未来钠离子电池发展,继续拥有先发优势。

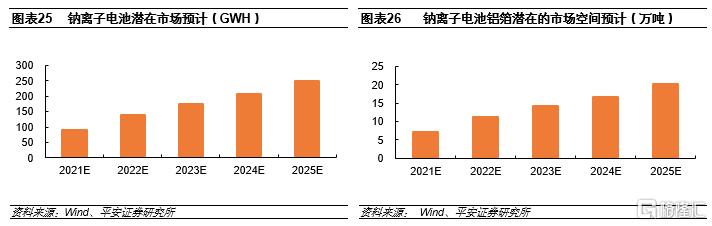

未来钠离子电池发展将极大推升电池铝箔需求。根据平安电新组预测,在储能、低速交通工具和部分低续航电动汽车领域实现替代下,2025年钠离子电池的潜在的市场容量约为250GWH。目前锂电池铝箔的单位用量300~700吨/GWH,由于钠电池和锂电池铝箔较为接近,且正负极集流体均采用铝箔,我们按800吨/GWH测算,则钠离子电池铝箔2025年的潜在市场需求可达20万吨。

04

钠离子电池预计将促进纯碱的需求增长

钠离子电池的商业化对正极材料上游的有色金属和化工产品影响很大,但是由于目前采用哪种正极材料体系还没有定论,所以最终的影响带有一定的不确定性,例如若商业化以后采用聚阴离子体系和普鲁士蓝体系的正极材料,则有可能会对磷酸等磷化工产品或者氰化物起到一定的市场驱动作用。

唯一确定的是正极材料不论采用哪种体系,钠元素一定有其来源,目前实验室中合成钠离子电池用正极材料,钠的来源十分广泛,包括碳酸钠、碳酸氢钠、醋酸钠、草酸钠、柠檬酸钠、硝酸钠、氢氧化钠甚至偶见关于金属钠的讨论,但是大规模工业生产对于成本、工艺安全性、酸碱性都有一定的要求,我们认为最有可能成为工业生产原料的还是碳酸钠(即纯碱),其他材料因为成本、安全性或物化指标的原因,或多或少存在一定的缺陷(当然也不排除通过技术手段可以解决上述问题)。

4.1钠离子电池有望成为碳酸钠(纯碱)的新兴应用领域

碳酸钠价格远低于碳酸锂是钠离子电池成本竞争力的主要原因之一,目前碳酸锂价格大约在8-9万元/吨,碳酸钠价格仅为2000元/吨,约为碳酸锂价格的1/40-1/50;此外正极材料的金属元素、负极材料和电解液等预计也具有一定的成本优势。根据中科海钠官网数据,使用NaCuFeMnO/软碳体系的钠电池的正极材料成本仅为磷酸铁锂/石墨体系的锂电池正极材料成本的40%,而电池总的材料成本较后者降低30%-40%。

根据平安证券电新组前期发布的报告《巨头入场摇旗“钠”喊,技术路线面临分化》,钠离子电池有望率先在对能量密度要求不高、成本敏感性较强的储能、低速交通工具以及部分低续航乘用车领域实现替代和应用。暂不考虑电池系统层面的改进(如锂钠混搭)对应用场景的拓展,2019年全球储能、两轮车和A00车型装机量分别为14/28/4.6GWh,预计到2025年三种场景下的电池装机量分别为180/39/31GWh,对应2025年钠离子电池潜在市场空间为250GWh。

通过不同正极材料的工作电压和首次放电容量可以容易地得到正极材料的能量密度,以此来粗略估算钠离子电池商业化之后新增的纯碱需求,如下表所示,根据不同的正极材料体系(未考虑电解质中的钠离子),2025年250GW/h的电池市场空间对应大约14-72万吨电池级碳酸钠新增需求。需要指出的是,正极材料的工作电压受到不同负极材料和电解质的影响,同时由于存在循环衰减,首次放电容量往往也大于电芯全生命周期的平均放电容量,因此我们的计算结果与实际的情况存在少量的差距。

4.2充足的纯碱资源为钠离子电池的发展提供必要条件

纯碱是常用的大宗化工原料之一,技术路线成熟,纯碱的生产工艺主要有天然碱法、氨碱法与联碱法,三种生产工艺在国内的产能占比分别为6%、45%和49%。天然碱法的生产原料主要是天然碱矿,生产工艺简单,成本低,我国天然碱法生产主要集中在河南和内蒙古。氨碱法最早为比利时人索尔维研发,目前仍是我国纯碱的生产工艺之一,但是三废排放较大。联碱法是我国化学工业的先驱侯德榜博士发明,目前已经成为我国占比最高的纯碱生产工艺。

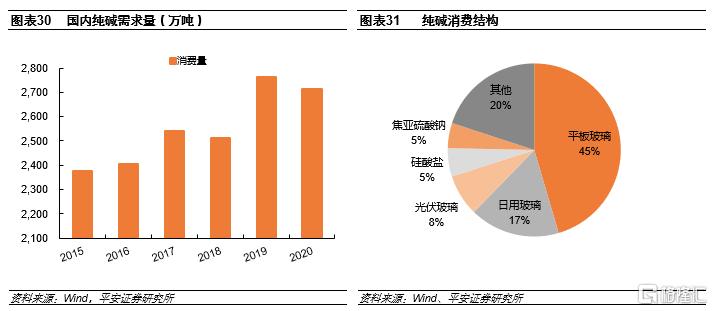

纯碱的消费主要是玻璃领域,其中平板玻璃、日用玻璃和光伏玻璃分别占比45%、17%和8%。虽然钠离子电池预计会给纯碱带来新型的消费领域,但是相对于近3000万吨的年消费量微乎其微,因此钠离子电池用的纯碱会是纯碱市场的价格接受者而非主导者,纯碱价格受玻璃行业主导的定价机制预计不会发生大的变化。

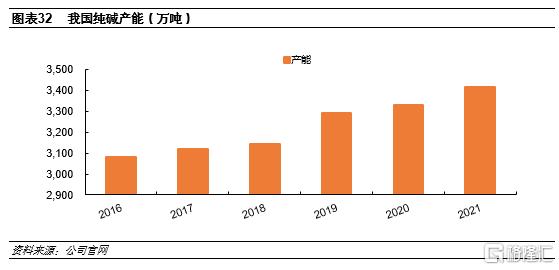

国内充足的纯碱产能为钠离子电池的发展提供了必要的先决条件,截止2021年8月份,我国的纯碱产能已经达到3400多万吨,约占全球的50%左右,整体开工率大约在80-90%区间,纯碱主要在国内销售,每年大约有100多万吨的出口量。

05

重点公司介绍

5.1鼎胜新材:率先切入电池铝箔,客户基础良好

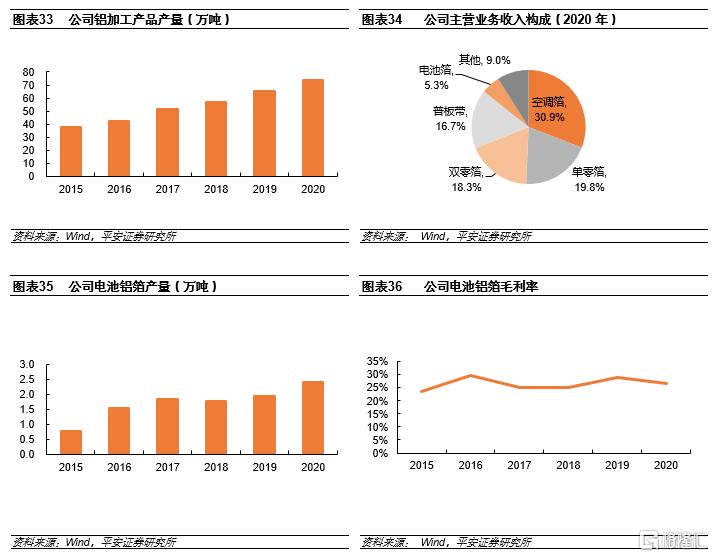

公司从事铝板带箔的研发和生产,铝箔规模位居前列。公司主要产品有空调箔、单零箔、双零箔、铝板带、新能源电池箔等,广泛应用于绿色包装、家用、家电、锂电池、交通运输、建筑装饰等多个领域。截止2020年底,公司拥有铝箔产能约89万吨,主要分布在公司镇江本部、子公司五星铝业和杭州鼎福铝业公司。2019年底随着对联晟新材收购完成,公司新增较多的铝卷产能。

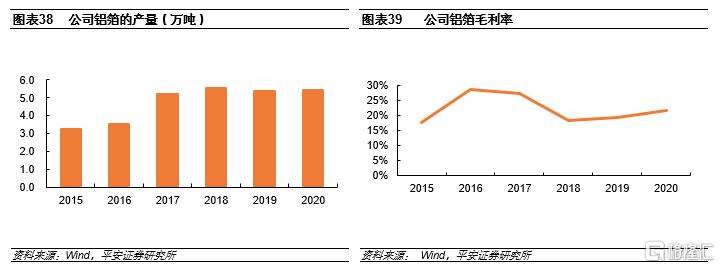

公司在行业内率先切入电池铝箔领域,目前已快速发展成为国内锂电池用铝箔龙头企业,2020年电池铝箔的产量约2.4万吨。公司电池铝箔客户涵盖了国内主要的储能和动力电池生产厂商,客户包括比亚迪集团、CATL集团、ATL集团、LG新能源、合肥国轩高科动力能源有限公司、银隆新能源股份有限公司以及微宏动力系统(湖州)有限公司等。

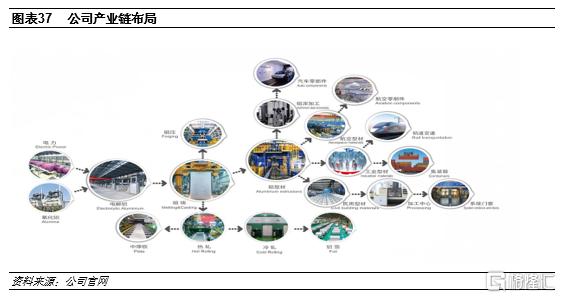

5.2南山铝业:产业链完整,电池铝箔持续发力

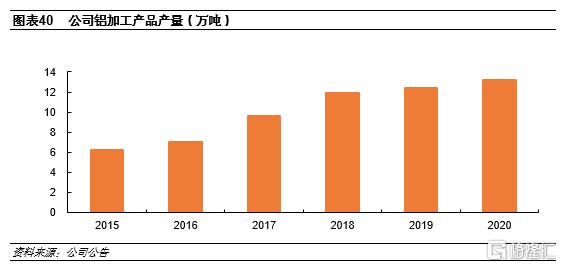

公司自成立以来,不断健全产业链,向上下游延伸,深耕铝行业,改良、精化上游生产工艺,研发、 突破下游产品技术,在 45平方公里范围内形成了一条铝加工全产业链 , 构建了以电力、氧化铝、电解铝、铝挤压材、铝压延材、锻造及铝精深加工为主体的产业链经营模式。公司产品种类齐全,主要用于加工航空板、汽车板、新能源车用铝材、高速列车、铁路货运列车、船舶用中厚板、罐车、箱车、城市地铁、客车、电力管棒、铝箔坯料、高档铝塑复合板、动力电池箔、食品软包装、香烟包装、医药包装、空调箔、罐料、高档 PS版基、幕墙、铝合金门窗、集装箱以及大型机械等。

公司现有铝箔产能约7万吨,重点开发电池箔市场,特别是扩大宁德时代、比亚迪、中航锂电等重点客户的供货比例,成为了国内电池箔产品核心供应商之一,并以高标准稳定供货,取得了客户的广泛认可。同时公司加快铝塑膜箔产品研发,推动铝塑膜的进口替代,加快向动力领域渗透。2020年公司1100 合金 12 μ及 15 μ已通过认证,具备批量供货条件,为终端客户进一步提高电池能量密度、功率密度的技术演进中提供满足要求的集流体材料。

公司目前还拥有在建2.1万吨高性能铝箔项目,产品定位为动力电池用铝箔和数码消费类电池铝箔,项目建成投产后,将进一步增强公司在电池铝箔市场地位。

5.3万顺新材:加快布局,电池铝箔在内的高端铝箔步入新发展期

公司主要业务有纸包装材料、铝加工和功能薄膜,是国内纸包装材料、铝箔和功能性薄膜行业的领先企业。公司铝加工业务包括铝箔和铝板带两类产品,现拥有铝箔和铝板带的产能分别为8.3万吨和11万吨。近年来,公司加大投入,积极拓展电池铝箔市场,2020年以电池软包箔为代表的战略性产品的市场开发工作取得较大进展,实现销量261吨。

公司同时加快包括电池铝箔在内高端铝箔产品项目建设。公司2020年12月成功发行可转债,募集资金总额9亿元,主要用于7.2万吨高精度电子铝箔生产项目。项目产品将定位于锂离子电池电极材料及软包锂电池封装材料、片式铝电解电容器电极材料、印制电路板基片材料等新型电子元器件领域。目前7.2万吨高精度电子铝箔项目进展顺利,计划2021年底建成。

2021年7月,公司公告拟在四川广元市经济技术开发区投资建设年产13万吨高精铝板带项目。项目计划在2023年5月竣工,投产后可形成年产锂电池正极用铝箔坯料8万吨、双零铝箔坯料板卷5万吨的生产能力。

5.4三友化工:纯碱行业龙头,产业布局延伸至化纤、氯碱和有机硅

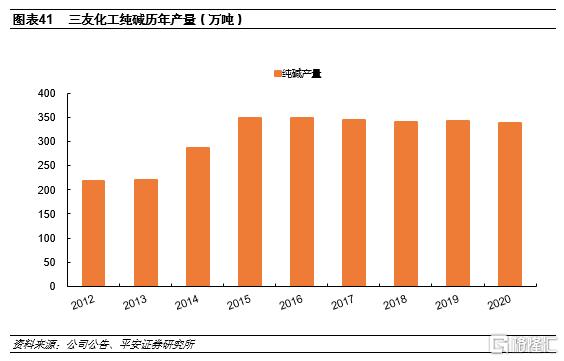

公司是全国纯碱和化纤行业的龙头企业。自上市以来,经过十几年发展,公司已由成立之初单一的纯碱生产企业发展成为拥有化纤、纯碱、氯碱、有机硅四大主业并配套热电、原盐、碱石、物流、国际贸易等循环经济体系的行业龙头企业。主要从事粘胶短纤维、纯碱、烧碱、聚氯乙烯、混合甲基环硅氧烷等系列产品的生产、销售,产品主要用于纺织、玻璃、有色金属冶炼、合成洗涤剂、化学建材等行业。

公司长期致力于主业发展,当前纯碱、粘胶短纤维年产能分别达到340万吨、78万吨,纯碱、化纤双龙头企业地位不断巩固。公司PVC、烧碱、有机硅单体年产能分别达到50.5万吨、53万吨、20万吨,行业内均有较大影响力。随着生产规模的不断扩大,规模经济效益显著,行业竞争力明显提升。

此外,公司在国内首创以“两碱一化”为主,热力供应、精细化工等为辅的较为完善的循环经济体系,以氯碱为中枢,纯碱、粘胶短纤维、有机硅等产品上下游有机串联,实现了资源的循环利用和能量的梯级利用,达到了增产、增效,降成本、降能耗,节水、节电、节汽的良好效果。

06

投资建议

钠离子电池跟锂离子电池相比具有较大的成本优势,但由于钠离子电池本身能量密度较低且提升空间有限,因此在行业内更多地扮演新能源细分领域替代者的角色,有望率先在对能量密度要求不高、成本敏感性较强的储能、低速交通工具以及部分低续航乘用车领域实现替代和应用,对中高端乘用车市场影响十分有限。目前龙头企业开始布局,相关支持政策有望出台,钠离子电池的产业化进程有望加速。除了布局钠离子电池的相关企业(如宁德时代和中科海纳)之外,上游原材料方面,商业化之后有望拉动铝箔和纯碱的需求增长,我们建议关注铝箔和纯碱这两个领域及领域内的龙头企业。

07

风险提示

1)钠离子电池技术进步或成本下降不及预期的风险:钠离子电池的产业化还处于初期阶段,若技术进步或者成本改善的节奏慢于预期,将影响产业化进程,导致其失去竞争优势。

2)企业推广力度不及预期的风险:当前由于规模较小、产业链缺乏配套,钠电池生产成本较高,其规模化生产离不开龙头企业的大力推广;若未来企业的态度软化,将影响钠电池产业化进程。

3)储能、低速车市场发展不及预期的风险:钠离子电池主要应用于储能和低速车等领域,若下游市场发展速度低于预期,将影响钠电池的潜在市场空间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员