今天的股市行情,虽然指数看上去表现波澜不惊,但概念板块却是波涛汹涌,分化走势越来越撕裂。

一边是芯片半导体概念被几个龙头暴跌下集体崩塌,一边是能化疯涨,煤飞色舞,甚至连被严重质疑的元宇宙都逆势暴动。

以上游工业材料为代表的资源股,在这一波行情中把股市投机里资金的贪婪与疯狂体现得淋漓尽致,如今它们仍是舞台上最高光的舞者,共同演绎出了2021年股市热度最高的资本盛宴。

看得出来,这一波时代性的超级行情,其景气度还有足够长,但凡事有度,物极必反,在狂欢盛宴中,我们也应该保持一定的清醒。

在笔者看来,现在的资源股行情,一致性还超强,很难看到顶,但也出现了一些转向信号,虽然这些信号力量还很弱,但不可忽视。

这条大鱼最肥美的那一段,怕是要吃得差不多了,接下来,更要看的是投研的能力,和运气。

1

资源股的狂热

今天的热门板块中,磷化工、有机硅及其他能化板块变现最显眼,尤其头两个概念几乎大面积涨停,掀开了新一轮的资源股超级大行情。

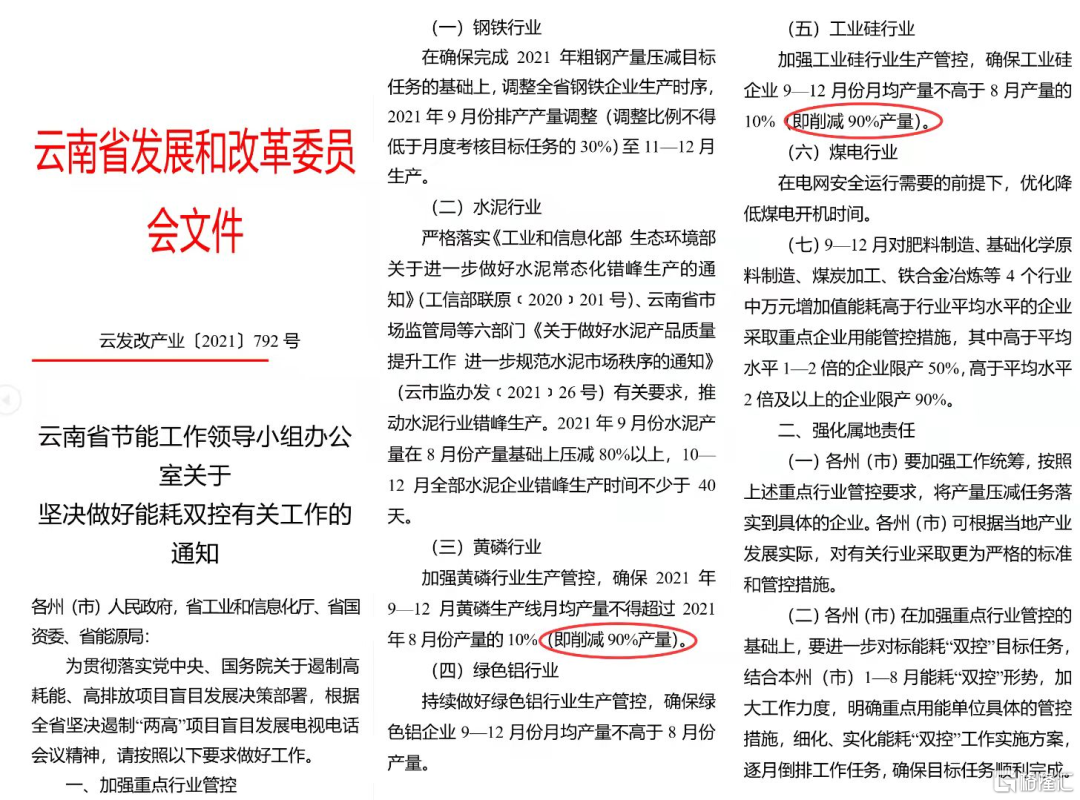

引爆行情的是今天流传出的云南发改委对“两高”项目产量监管要求的一纸文件,不但要求钢铁、水泥、铝业、煤电的产量严格监管,还明确要求加强黄磷行业和工业硅两大行业的产量管控,四季度月均产量要在8月基础上削减9成以上。

在各种上游材料供不应求,涨声一片的大趋势下,这一份政策再次成了引爆行情的导火索,更关键的是,政策所代表的风向给市场的信号更加确定,市场会进一步把炒作想象力扩散到其他省也会跟进,甚至泛化到其他“两高”行业。

而这些,几乎都是资源股的阵地。

回看今年的股市,包括大宗商品、各种能化材料、工业材料等在内的资源股表现绝对是一骑绝尘的存在。在今年的所有概念涨幅排行中,top20的几乎清一色与资源股有关。

如果不算板块重叠,现在的A股中,煤化工加起来大概超过3万亿市值,比年初翻了一倍;有色金属加起来也超过7万亿,年内增量超过3万亿;最夸张的锂材料概念,加起来超过10万亿的总市值,比年初增加了近5万亿,是今年A股市场行业板块中最大的增量。

无需废话,今年表现最强最持久的毫无疑问是资源股行情。

从目前的趋势看来,影响资源股最根本是供需两大因素,依然在复杂背景下难以得到有效平衡,我们这段时间对各种上游材料价格不断飙涨的新闻都已经麻木了,但还是没看到相关材料供应端有过剩的新闻。

现在,我们唯一能看到还没怎么涨价的东西貌似就剩下猪肉了(开玩笑)。

2

资源股的底层逻辑能有多硬?

回顾这一波的资源股超级周期行情,可谓顺应时代下最大的一波红利,体现在政策、资本的双重共振,算是绝对意义上的所谓天时地利人和的利好。

很多人对这一波超期行情多少了解到是有利好,但认识不够清晰,导致看到了机遇也没有很好把握住(笔者也是很早就上车了几个资源股然后大概在赚2个板左右下车,后来又几次上下车,格局还是不够),然后眼看着它一路高攀不起。虽然避免了以后的超级过山车风险,但也错失了几年难得一遇的超级行情。

所以还是有必要在这里叨唠一下背后的大逻辑。

从宏观上看,套用美林时钟周期,可以看到全球经济正处于从复苏到过热(结构性)的阶段,这就是第一象限。在这个象限中,以工业制造业为代表的产业链景气度显著提升,也就是基础原材料、大宗商品等资源行业的景气度激增时期。

今年更大的影响因素在于,去年全球疫情冲击导致全球国家很多经济发展同时遭到重仓,这等于大多数国家的工业生产节奏同时被“格式化”,所以去年我们见证了国际原油期货一度跌入负值这个人类历史上未曾遇到甚至想象过的“魔幻时刻”。

然后疫情之后全球国家疯狂撒钱放水救经济,导致对资源的需求一下子全球性集中出现,但被疫情冲击的供给端无法一下修复,供需失衡下形成越来越大的需求塞堰湖。

也就是说,今年的资源股超级行情有全球经济复苏需求频率的第一层共振影响。

同时,近两年全球国家还在一起大力推动“碳中和”,把能源运用模式从高碳高污染转向清洁能力,这其中进一步催生对新能源行业从光伏、新能源车等全产业链的需求大爆发,这是第二层共振。

而对于中国来说,作为全球制造业重心,“两碳计划”又被进一步上升到长期重大国策,可以看到如今中国的光伏、新能源车产业已是全球规模最大,且发展最迅猛的产业。

另一方面,这两年也是中国全民投资基金的超级元年,机构资金力量空前膨胀,但由于国内同时也在打压房地产、供给侧改革、互联网反垄断、医药集采等重大行业变革,导致海量的资金愿意配置的赛道选择减少,最终也引导到政策性最强、确定性最高、未来业绩预期最好的新能源和资源股上。由此形成政策与资本的第三层共振。

这一层,更加聚焦,也更加容易形成超强一致性。

在A股中报业绩出炉后,有分析发现现在有大量的机构在扎堆新能源,由此还引发了官媒的一顿点名,导致新能源股回撤了一波。但很快,风声一过,资本扎堆新能源的火更旺了。

在上周,有统计分析发现,A股持有新能源概念股的基金数量从一季度末的1385只大幅上升至二季度末的12957只(份额分开计算),增幅超过了八倍!!

这不就是比白酒更加疯狂的抱团么?

关于这些概念行业的未来预期方面,不可否认的是,有色、硅料、能化等这些资源股,尤其上游端,在空前的需求激化和政策引导下,上市公司的业绩绝不可能差,并未来一段时间也的业绩也是有充分保障的。

比如今年A股上半年的业绩数据中,净流入翻倍式增长的普遍都是能化、有色、钢铁、新能源车在这些领域表现最强,从其他宏观数据如PPI上也可以看出,这些领域的三季度数据依然很强,甚至越演越烈。

今年以来,市场上不断有公司收购铁矿有色矿、进军光伏新能源车、扩建产能项目等消息,说明这些资本刺激也从未停息过,资本参与的热情还很高。

从另一个视角看,“双碳计划”目标规划跨度长达40年,在中国股市历史上,几乎从来没有任何一个概念能被国家如此高规格如此长期的战略布局。说这是一个划时代性发展方式转变也毫不为过。

所以,多重利好叠加长期一致性积极预期,导致这个领域的热度难以被浇灭,这也是泡沫再高机构资金也不愿意撤离的原因。

3

风险点在哪里?

所谓物极必反、过犹不及,那么,这一波疯狂炒作的资源股行情有什么潜在的风险点?

虽然笔者没有认真研判行业数据分析,但阳光底下无新鲜事,在A股的历史上,也出现几次像如今类似的资源股超级行情,但最终还是避免不了疯炒一波之后的过山车行情。这一次,除了少部分核心的资产,其他巨大多数概念股大概率躲不掉最后一地鸡毛的结局。

简单看来,现在的资源股大概有三个值得重视的风险点:

一是资本过于无理性涌入,导致资源严重错配。现在不在仅仅是资金在股票市场上疯狂扎堆资源股,导致短期单极化泡沫,同时也在实体经济端也在疯狂涌入。比如,又去海外高价收矿,上市企业突然跨界进入新能源车、锂材料、光伏等行业也突然增多了很多,即使是行业中的上市公司,为了更有力证明自己的新能源概念属性,不惜在没有技术和资金实力的情况下去大规模定增、发债扩建项目。

这些现象到现在有越演越烈之势,其中有多少不够理性的盲目从众,冒着难以承受的高风险去对赌,不得而知,但肯定不在少数,看一下股市里不断增多的概念股就知道了,这其中的泡沫太过,造成的资源乱配肯定会带来高风险,也不会是监管层所愿意看到的。所以才会有类似上面的云南文件那样限制“两高”。

二是上游太强,中下游吃灰,也不符合政策导向。通过不断涨价,上游企业现在是产业链中最滋润的一端,部分配到的中游也享受到了红利,但很多面向需求终端但没有供应资源优势的企业却不一定好过。现在的消费指数明显落后于工业指数,说明传导机制并不太顺畅,没有话语权的下游承压最大。这种情况,实际对产业链发展不健康,唇亡齿寒,如果上游再继续疯狂,不排除政策层面的介入监管。

比如现在打击汽车芯片材料的炒作商,导致半导体今天集体暴跌的下场。

三是抱团疯炒,求锤得锤。今年机构对白酒、医药、其他消费板块的疯狂抱团造成的奇葩现象,最终引发官媒喊话,这次肯定也不例外。现在资金大量集中在各种资源股,尤其新能源,并且之前官媒也喊话了一次,如果再爆炒上去,不排除求锤得锤。

就算不是为了求锤,现在的资金也出现了明显的高位换仓炒作,之前的几个爆炒主题概念在喊话之后顺势出逃,已经说明了资金在做换仓操作了,所以才有风格转化,A股交易额持续破万亿的行情,但在经过一轮轮爆炒之后,现在的散户股民已经越来越难赚到钱了。进去往往也是替人站岗,赚了指数不赚钱的结局。

就在昨天,有新闻报道说这段时间A股异常交易行情,背后有一个规模高达过千亿的“假外资”利用量化交易参与股市,虽然没办法验证,但这几天A股的明显放大成交额和北上资金异常流入的情况,多少有点让人觉得诡异。

市场对此多少会有一些风声鹤唳。

此外,从相关的公司估值情况看,除了少部分的煤炭、钢铁、能化等行业,其他多数资源股如锂材料、光伏、新能源材料行业的估值泡沫已经非常高,虽然增速不错,但也需要消化时间。

现在的外部宏观趋势是,美国的taper预期不断提前,明年甚至有可能提前加息,其实也就剩下几个月的时间了,也就是说宏观流动性的预期是个减分项。到时候如果真有风吹草动,第一时间下杀的会是高估值的板块,而资源股肯定也是会在其中,多少也会受影响。

比如,就在今天资源股全线大跌的时候,大商所的绝代双焦主力合约纷纷一度差点跌停。

这个,算不算一个信号。

4

结语

从统计学上来看,现在A股的资源中仅新能源相关概念股就有超500家,超过A股总数的1/10,这些概念股中,有超过100家在近两年的涨幅超过1倍,有些甚至翻了超10倍。但其中大部分只有概念,没有足够的业绩支撑。

其实A股历史上整个市场能真正走出十年十倍的也不足百分之一,绝大多数到最后也是录得个平庸表现,这450家之中,能跑出多少来呢?

综合看来,资源股或许可以继续奏乐接着舞,但最好还是要保持足够的清醒吧。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员