要点

回调过后,短线成长和长线价值的机会都已显现——2021年8月港股策略与 重点推荐组合

多重压力下的盈利增长,是港股市场整体稳定的压舱石。港股市场近期面临多方面的压力:国内经济同比增长下行的压力,海外市场疫情反复的影响,美元指数底部回升带来的资金回流美国,更重要的是,构成港股市场主体的国内互联网相关公司面临的持续监管压力。多方面压力下,恒生指数7月收跌9.94%,市场整体处于相对脆弱状态。但是,虽然下半年中国GDP同比增速回落,但环比有望保持增长,这将有望带动港股盈利环比继续上行,这是港股市场整体稳定的压舱石。

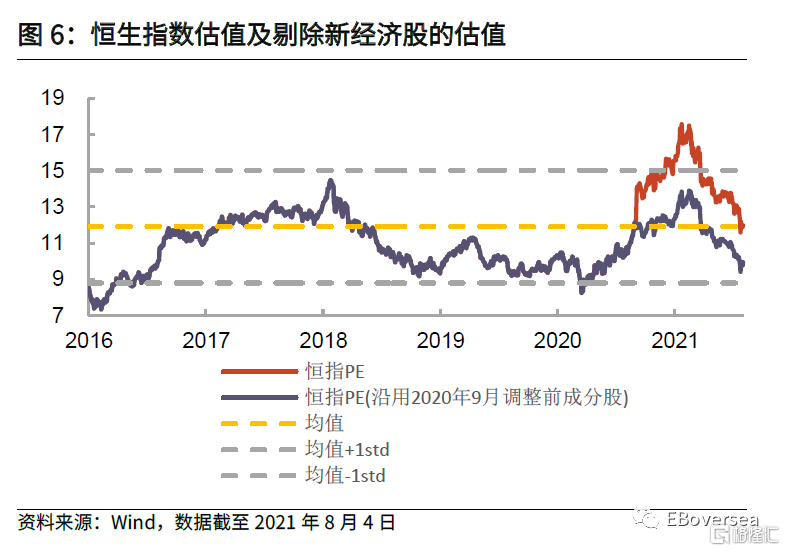

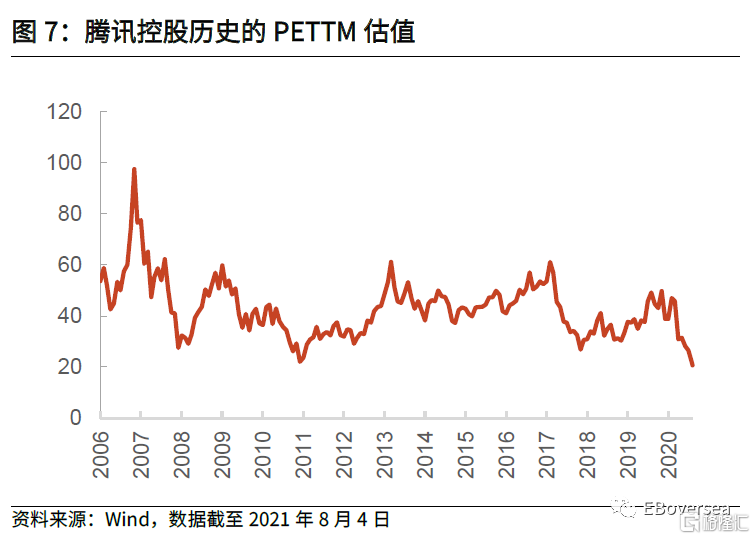

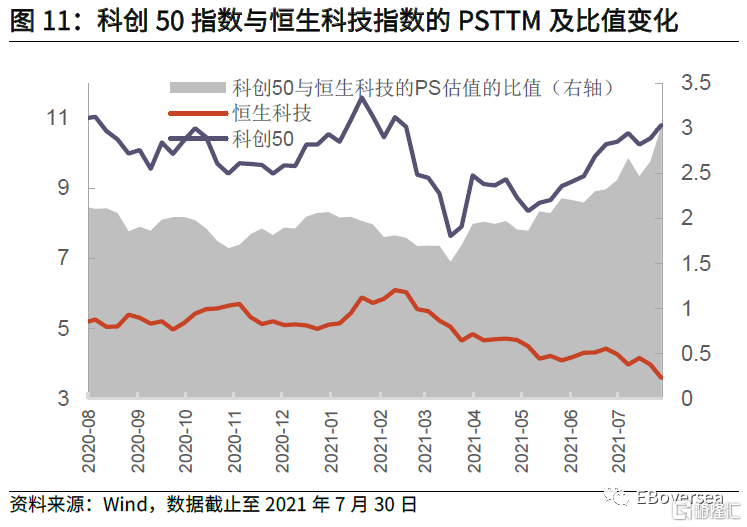

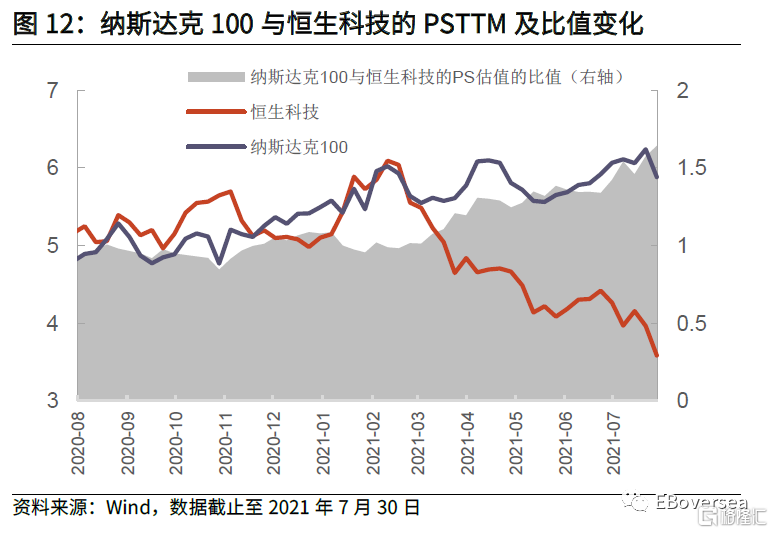

互联网相关龙头公司已处历史最低估值水平,已具备较好的性价比优势。由于对相关监管政策的担忧,7月末外资和内资均对互联网等板块持续减持。截止到8月4日,恒指26426点,较2020年3月最低点只高出25%,TTMPE估值为11.9倍。考虑到近两年加入指数有诸多高估值公司如阿里、美团等,恒生指数当前的估值水平并不高,甚至有一定的低估。典型如腾讯控股TTMPE已回落至20X,在2008年金融危机、2012年市场低迷、2018年游戏版号审核压力下,都未出现过低于20倍的估值水平。此外,其他多个板块的龙头公司也出现不同程度的调整,大幅回调后相比A股、美股市场,已具备较好的性价比优势。

短期的交易波动风险仍然存在,长期的投资价值已经凸显。短期来看,反垄断措施的间歇性出台,对交易层面仍有影响。就目前形势发展来看,我们很难说相关的监管措施已经完全出台,政策的底部或还未显现,这在交易层面会带来较大的压力,一方面相关公司股价存在继续下行的风险,另一方面在政策真正见底之前,投资者的持仓信心也会受到较大影响,稍有反弹就会有卖出压力。

长期来看,由于互联网公司近期的股价调整,投资价值已经凸显。我们比较确认的是,监管意图不是遏制互联网企业做大做强,未来政策大概率是倾向于规范行业发展而非颠覆行业。规范后的互联网公司未来仍将是中国经济最具潜力、最有活力的一部分。此外,从美股的经验来看,互联网公司也面临过多次监管压力,但业务拆分的风险和概率较低,多数公司在规范后依然蓬勃发展,再次焕发生机。目前港股互联网巨头们在监管压力下,出现了历史上少有的低估值水平,这对长线资金来讲,都是难得的买入时机。

投资建议:由于并未见到显著的政策底信号,港股市场短期或维持震荡。配置上,相对短线资金可买入稀缺成长但被市场情绪错杀的标的,如云计算、电子、医药及物业相关板块;相对长线大资金可逐步介入互联网相关的公司。

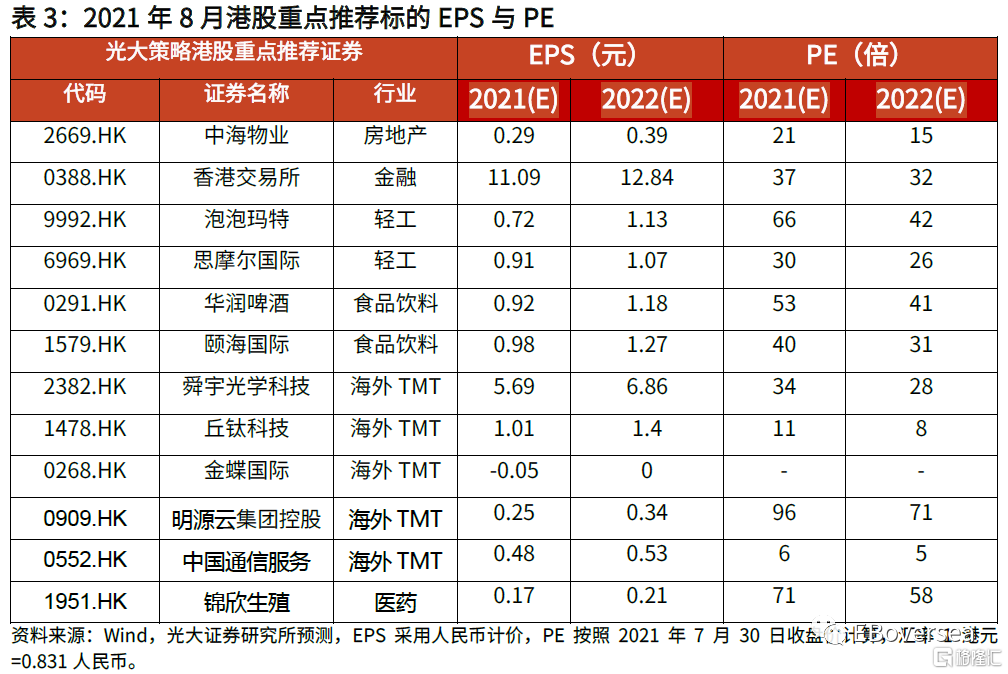

光大港股八月重点推荐组合:中海物业(2669.HK)、香港交易所(0388.HK)、泡泡玛特(9992.HK)、思摩尔国际(6969.HK)、华润啤酒(0291.HK)、颐海国际(1579.HK)、舜宇光学科技(2382.HK)、丘钛科技(1478.HK)、金蝶国际(0268.HK)、明源云集团控股(0909.HK)、中国通信服务(0552.HK)、锦欣生殖(1951.HK)。标的详细情况及逻辑请参见正文。

风险分析:1、通胀超预期回升;2、海外市场波动加大;3、中美关系波动。

正文

01

市场观点:回调过后,短线成长和长线价值的机会都已显现

1.1 多重压力下的盈利增长,是港股市场整体稳定的压舱石

港股市场近期面临多方面的压力:国内经济同比增长下行的压力,海外市场疫情反复的影响,美元指数底部回升带来的资金回流美国,更重要的是,构成港股市场主体的国内互联网相关公司面临的持续监管压力。多方面压力下,恒生指数7月收跌9.94%,市场整体处于相对脆弱状态。

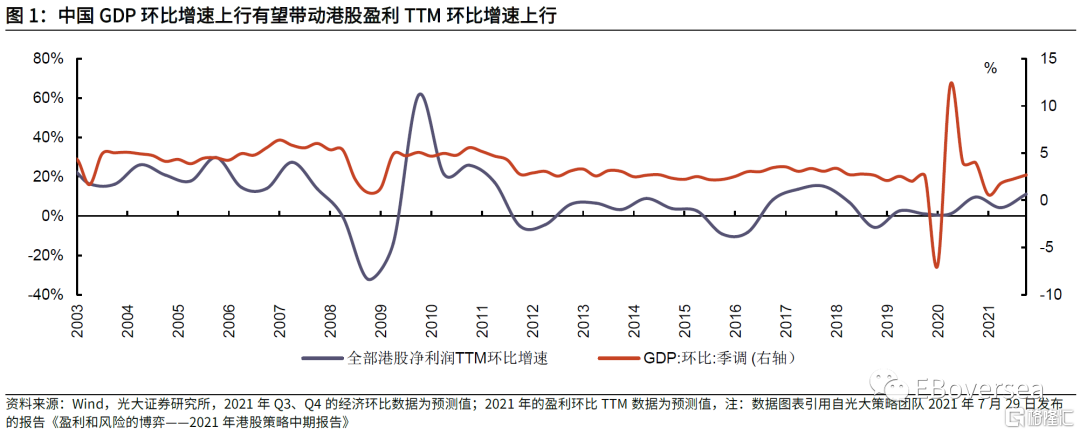

但是下半年中国经济仍具备一定韧性,有望带动港股盈利环比继续上行。虽然下半年中国GDP同比增速回落,但环比有望保持增长,这将有望带动港股盈利环比继续上行,这是港股市场整体稳定的压舱石。

1.2 互联网相关龙头公司已处历史最低估值水平,已具备较好的性价比优势

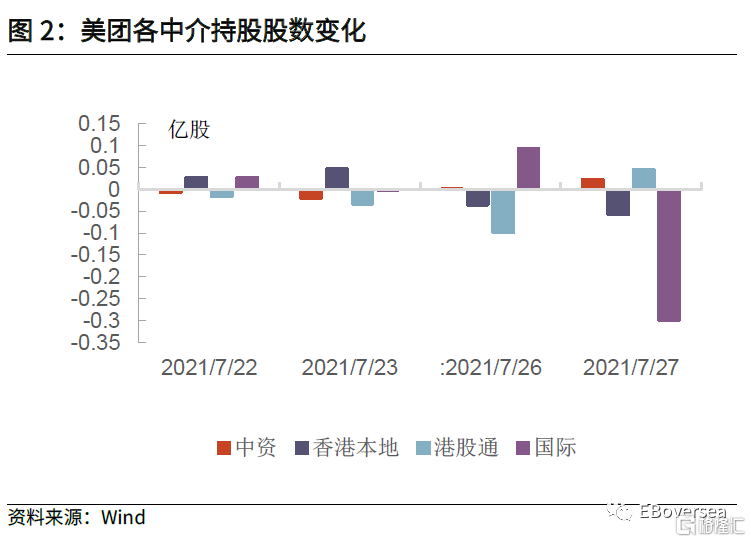

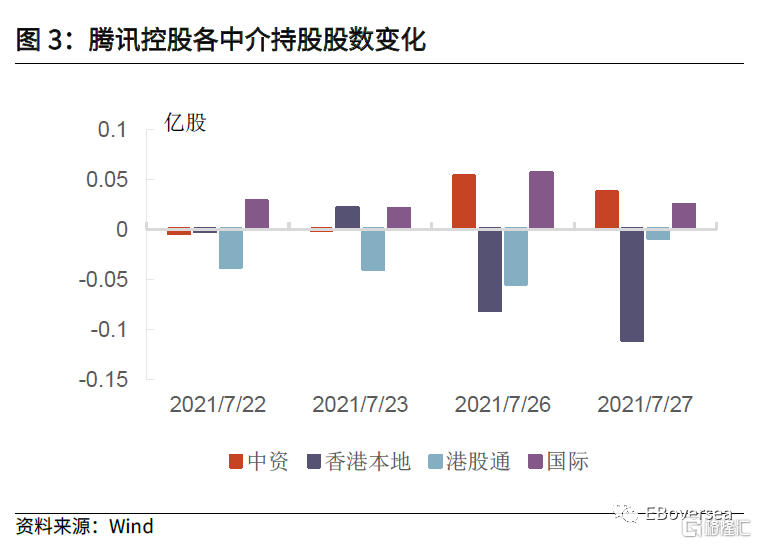

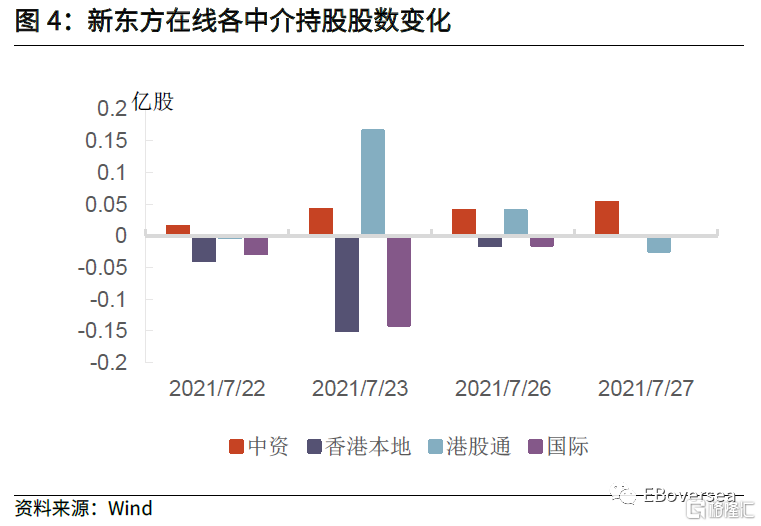

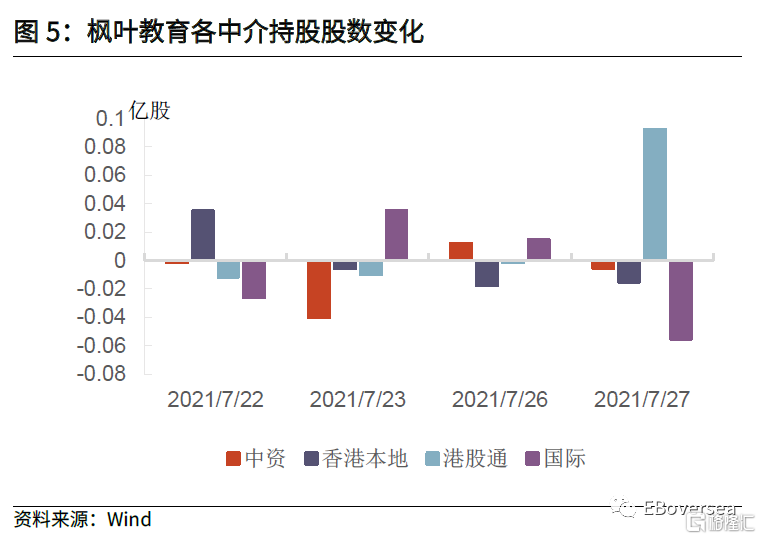

由于对相关监管政策的担忧,7月末外资和内资均对互联网和教育板块持续减持。以美团和腾讯控股为例,7月26和7月27日国际中介及港股通均在减少对美团的持仓,而腾讯控股主要受到香港本地机构和港股通投资者的减持。教育板块方面以新东方在线和枫叶教育为例,主要遭到了国际资金及香港本地资金的抛售,教育龙头股中外资减持较多的包括:新东方-S、枫叶教育、思考乐教育、宇华教育。

恒生指数估值及相关龙头股估值优势显著。截止到8月4日,恒指26426点,较2020年3月最低点只高出25%,PETTM估值为11.9倍。考虑到近两年加入指数有诸多高估值公司如阿里、美团、小米等,恒生指数的当前估值水平并不高,甚至有一定的低估。典型如腾讯控股PETTM已回落至20X,而其在2008年金融危机、2012年市场低迷、2018年游戏版号审核压力下,都未出现过低于20倍的估值水平。

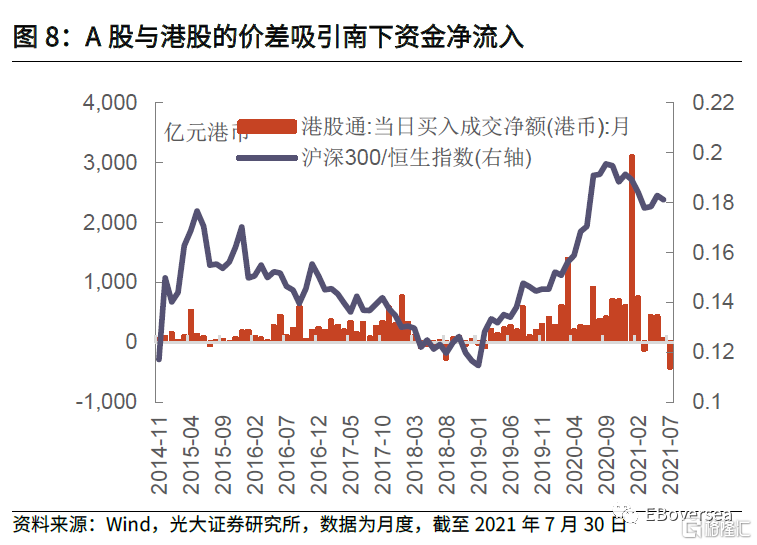

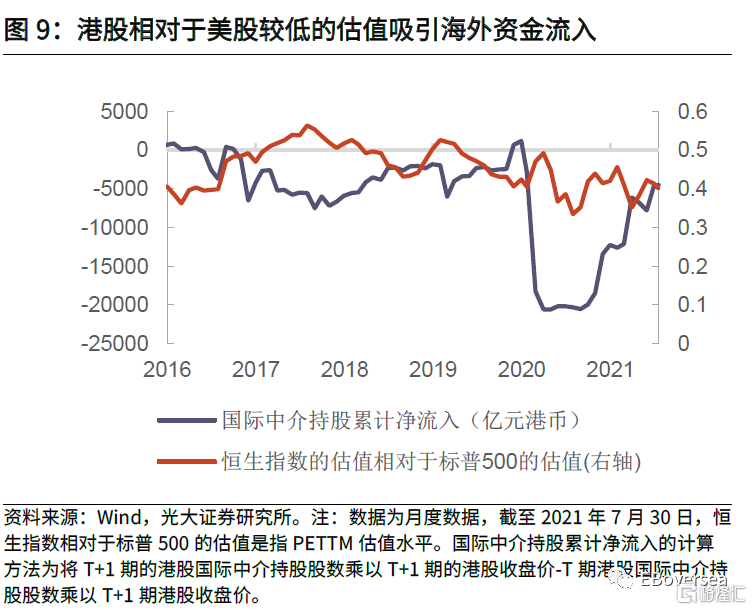

相比于A股和美股市场,港股已具备较好的性价比优势,在相关不确定性释放后内资与外资或将恢复流入。此外港股其他多个板块的龙头公司也出现不同程度的调整,当前港股市场多板块以及龙头股经过大幅度回调后,相比于A股以及美股市场具备性价比优势。由历史数据可以看出南下资金量与港股市场的相对估值(沪深300/恒生指数)具有高度正相关性;而通过国际中介持股数变化计算的海外资金累计净流入与港股相对于美股的估值差具有高度相关性。未来在相关不确定性释放后,南下资金和海外资金受到估值差的影响有望恢复净流入。

1.3 短期的交易波动风险仍然存在,长期的投资价值已经显现

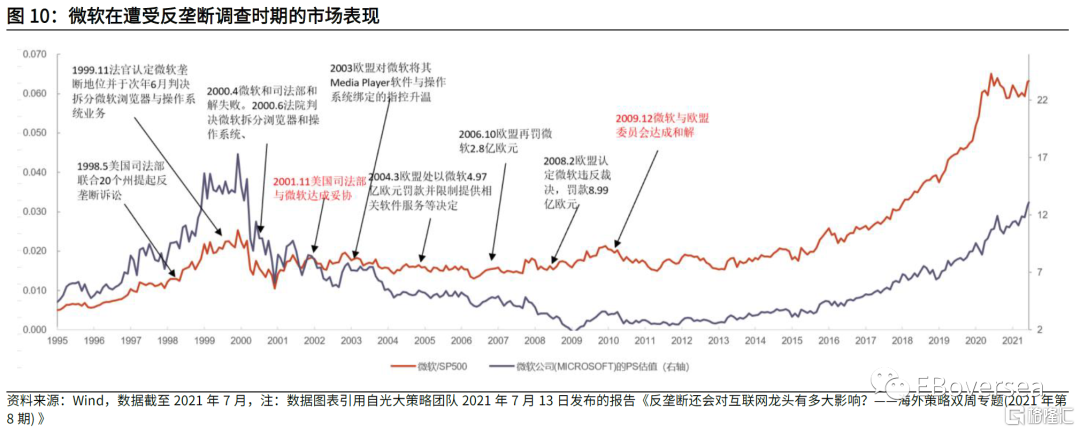

反垄断措施短期对交易层面仍具有较为显著的影响。从美股的经验来看,相比于企业经营和核心竞争力,企业股票的二级市场交易受到反垄断的影响更为显著。在反垄断政策不断收紧或反垄断处罚密集的时间段,相关公司股价往往呈现出横盘震荡的行情。反垄断政策的开启往往带来股价和估值的下降,而和解大多伴随股价和估值的回升。

对比国内来看,短期反垄断措施的间歇性出台,对交易层面仍有影响。就目前形势发展来看,我们很难说相关的监管措施已经完全出台,政策的底部或还未显现,这在交易层面会带来较大的压力,一方面相关公司股价存在继续下行的风险,另一方面在政策真正见底之前,投资者的持仓信心也会受到较大影响,稍有反弹就会有卖出压力。

不过从美股的经验来看,互联网公司最终业务拆分的风险和概率较低。从美股来看,主要的反垄断处罚措施分为三种:1)罚款;2)限制并购;3)分拆公司业务并强制其分享核心技术。其中罚款多为一次性损益,难以伤及公司的基本面,美国反垄断监管部门对并购行为容忍度较高,而分拆业务的落地难度较大。因此美国多数公司在规范后,依然蓬勃发展,再次焕发生机。

美国反垄断监管部门对并购行为容忍度较高。尽管其针对并购行为的审查较多,却极少阻碍并购交易达成。谷歌过去十几年中达成收购案200多起,其中不乏合并竞争对手和吸收中小初创企业的案例。即使在大企业合并竞争对手的收购案中,政府依然保持较高容忍度。这与科技巨头是其在全球化进程中核心竞争力有关。第一,科技巨头通过并购可以在短期内迅速扩充业务范围,做大做强现有业务,通过企业内部资源整合提升研发效率,从而在技术更新浪潮中掌握先机。第二,美国主要科技巨头业务地域范围覆盖全球,政府通过全球运营的5大科技巨头掌握了全球舆论话语权和价值观输出平台。

业务拆分的反垄断举措或对龙头企业的核心业务造成一定的打击,但落实难度较大。虽然业务拆分有很大概率会对企业的经营以及核心竞争力造成巨大损害(如标准石油、AT&T),不过真正落实的难度较大。“业务拆分”作为超过罚款的重磅举措在针对微软、谷歌、以及Facebook的反垄断中也屡次被提出,但实际的拆分仍十分罕见。这是因为对科网企业往往较难以从业务部门或地理区域上进行划分,且拆分后未必能够达成促进市场竞争使消费者获益的目的。科技行业自身迭代快速的特性也使得企业拆分实际意义有限。

未来政策大概率是倾向于规范行业发展而非颠覆行业。十三届全国人大会议政府工作报告中提出国家支持平台企业创新发展、增强国际竞争力,同时要依法规范发展,健全数字规则,强化反垄断和防止资本无序扩张,坚决维护公平竞争市场环境。可见反垄断的目的不是打压平台经济,而是反对平台经济野蛮发展和不正当竞争行为,从而更好地规范和发展平台经济。规范后的互联网公司未来仍将是中国经济最具潜力、最有活力的一部分。

同时互联网公司依然是国内经济转型的重要推动力量。目前国内互联网公司呈现业务发展多元化,社交媒体、影音游戏、云服务、云计算、人工智能、电商均是各家互联网巨头业务覆盖范围。未来中国的云计算自动化发展也需要互联网公司的支持。最后国内互联网企业参与全球科技巨头的竞争需要一定的实力,而未来中国国际竞争力的提升会强化当局对掌控国际舆论环境的诉求,长远来看中国需要出现互联网科技巨头作为在国际舆论中发出中国声音的平台。

长期来看,互联网公司近期的股价调整,投资价值已经凸显。我们比较确认的是,监管意图不是遏制互联网企业做大做强,不是颠覆行业,而是引导和规范行业发展。此外,从美股的经验来看,互联网公司也面临过多次监管压力,但最终业务拆分的风险和概率较低。目前港股互联网巨头们在监管压力下,出现了历史上少有的低估值水平,这对长线资金来讲,都是难得的买入时机。

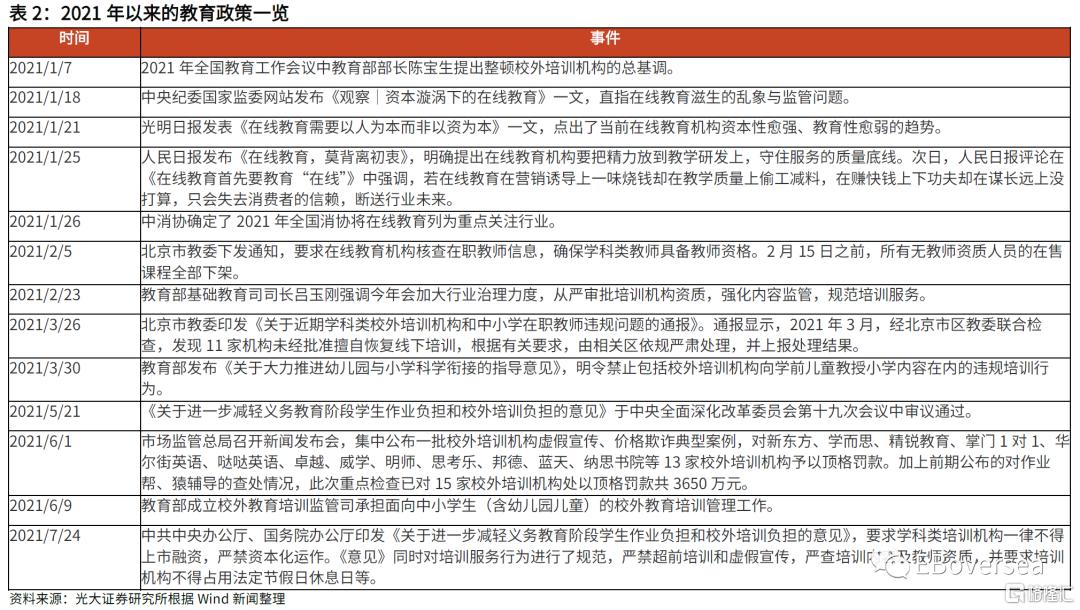

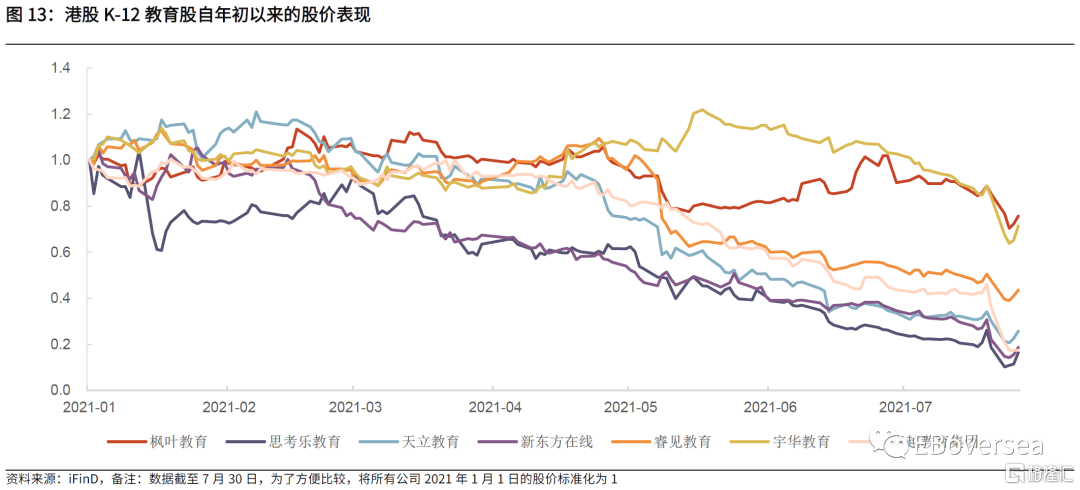

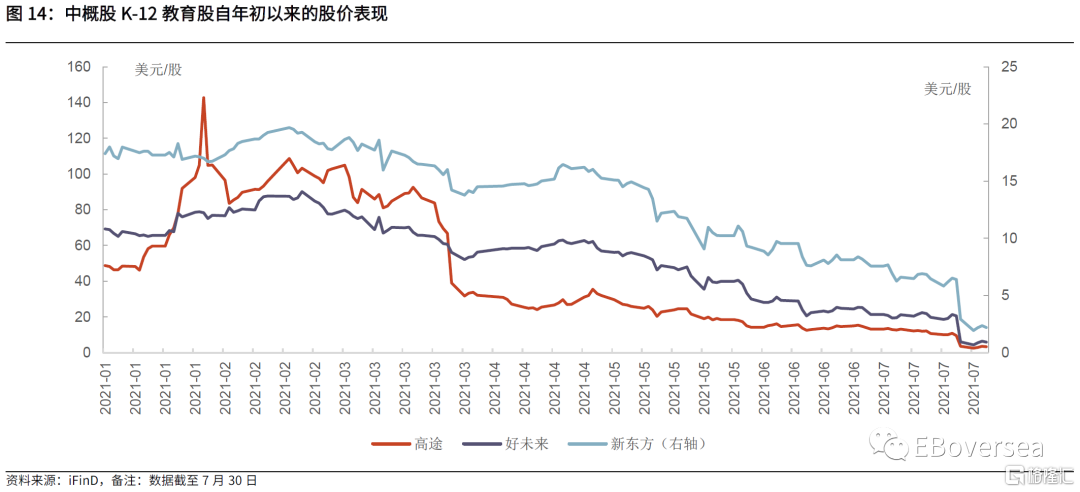

受到国家对课外教育辅导行业监管加强的影响,教育行业股价自今年初以来普遍呈持续性快速走低。自去年底以来,教育辅导行业受到来自政策监管的压力逐渐增大,相关政策文件不断出台。2021年7月24日,中共中央办公厅、国务院办公厅印发《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》(下简称《意见》),要求学科类培训机构一律不得上市融资,严禁资本化运作。《意见》同时对培训服务行为进行了规范,严禁超前培训和虚假宣传,严查培训内容及教师资质,并要求培训机构不得占用法定节假日休息日等。年初以来新东方、学而思、思考乐、高途和天利教育等头部企业股价和估值缩水严重。

年初以来教育部分个股跌幅逾90%。港股和中概股中头部教育股自年初以来均已创下巨大跌幅。港股的天立教育、卓越教育集团、新东方在线、思考乐教育以及美股中概股新东方、好未来、高途自年初至7月30日跌幅基本均接近90%。不涉及义务阶段课外培训的头部教育股(例如留学辅导、素质教育)受政策影响相对较小。

本轮针对教育行业的监管治理本质上是促进行业规范健康发展、而非针对相关行业的限制和打压。课外教育培训行业长期以来乱象丛生,进行监管治理的社会呼声大,近期政策旨在限制义务教育阶段的过度“补课”以及由此引发的社会焦虑和家庭负担。不过教育行业短期内也将难有更为严格的政策出台。根据第一财经报道,中国政府近日出台的平台经济、教育培训等行业的监管政策,是促进行业规范健康发展、维护网络数据安全和保障社会民生的重要举措,是有利于经济社会长远发展的重要举措,并非是针对相关行业的限制和打压(第一财经 《 行业监管意在长远,证监会支持企业依法合规利用两个市场发展 》)。因此在年初以来巨大的跌幅面前,教育龙头股继续下探的空间相对来说比较有限。

02

行业配置观点

7月恒生指数在全球股市中跌幅居前,主要受到国内经济数据不达预期、国内监管政策变动及投资者恐慌情绪的影响。7月7日,国常会提出适时运用降准等货币政策工具对实体经济提供支持,叠加7月5日公布的财新PMI数据不及预期,这使得部分投资者对下半年国内经济产生担忧。不过月中随着内地经济数据的公布以及央行降准落地,一定程度上缓解了市场低迷情绪。但是7月以来针对互联网企业的反垄断和信息安全监管持续加强,权重靠前的互联网公司拖累港股下跌。7月24日教育领域的“双减文件”出台,教育板块尤其是K12相关个股受到相关政策负面影响大。在密集政策出台下,市场担忧涉及到国计民生的行业未来会面临更严格的监管政策,悲观情绪发酵使得市场连续大跌。本月恒生指数、恒生中国企业指数、恒生综合指数、恒生科技指数和恒生香港35指数的涨跌幅分别为-9.94%、-13.41%、-10.92%、-16.85%和-4.23%。

展望后市,短期或将维持震荡,但盈利仍是支撑。由于并未见到显著的政策底信号,港股市场短期或维持震荡。配置上,相对短线资金可买入稀缺成长但被市场情绪错杀的标的,如云计算、电子、医药及物业相关板块;相对长线大资金可逐步介入互联网相关的公司。

04

风险提示

1、通胀超预期回升;2、海外市场波动加大;3、中美关系波动。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员