作者 | SuperZ

数据支持 | 勾股大数据(www.gogudata.com)

新能源车的景气度在持续攀升,今年上半年新能源车销量达120.6万辆,同比增长2倍,未来国内新能源汽车市场景气度有望持续上升。现阶段到2025年,新能车销量复合增长率将达到40%,行业景气度非常旺盛,这也是近半年在二级市场表现最强势的一个行业。

在锂电之后,我们开始关注汽车智能化方向的内容,目前汽车智能化主要有几个大的赛道,一是自动驾驶,二是车联网/智能座舱领域。我们今天主要聊的是自动辅助驾驶ADAS领域的内容,关于智能座舱后面再找时间讨论。

一、ADAS启动元年

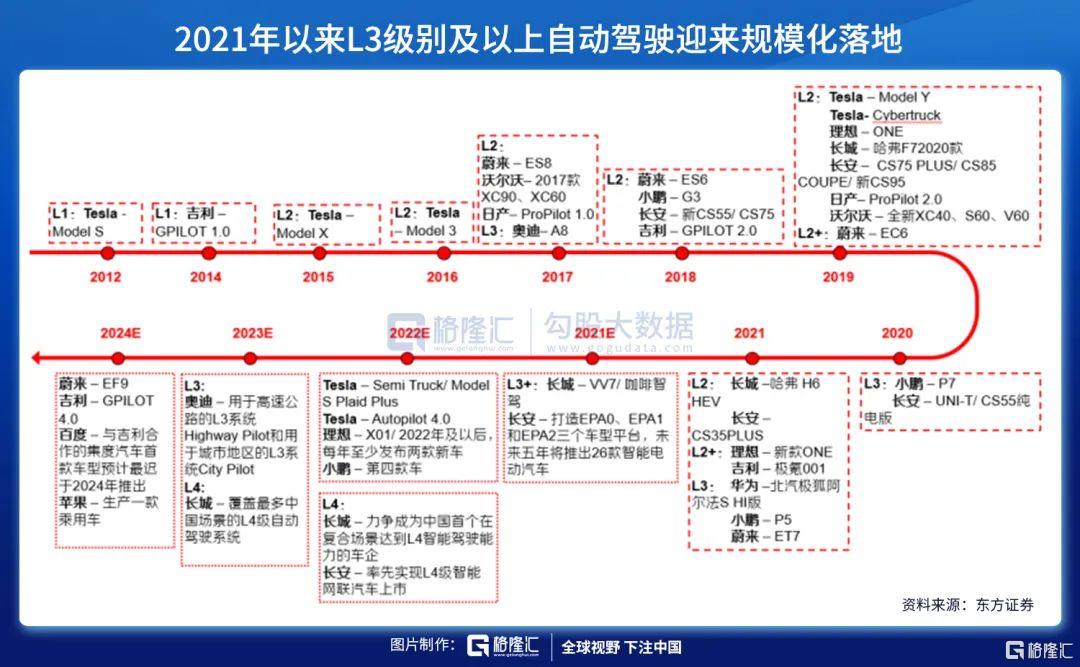

自2021年以来,新势力已经开始发布L3级别的车型,如特斯拉、蔚来ET7、小鹏P5、北汽极狐阿尔法S等,而随着进入22/23年后,特斯拉、理想、小鹏、长城、长安等都将不断推出新的车型,可以说今年是行业正式进入L3级别的ADAS时代,明年将迎来产业链需求的爆发。

自动驾驶是非常典型的供给创造需求的方向,尤其是特斯拉这样的鲶鱼在自动驾驶已经领先了好几个段位后,像小鹏、蔚来这样的造车新势力也在不断强化自动驾驶的概念,加强与传统燃油车和电车的差异化定位。

未来到2025年光国内的产业链市场空间都是千亿级别的市场。

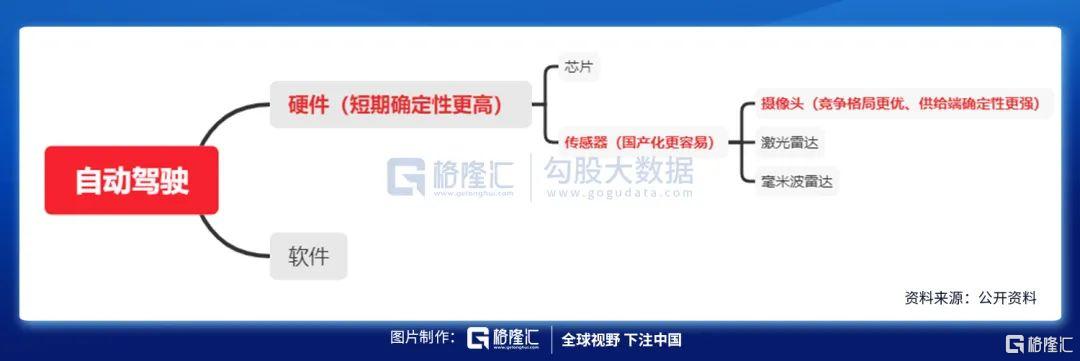

二、硬件的确定性更高

由于短期内硬件的能见度和确定性更强,资本市场在近1-2年对硬件的关注度将高于软件算法行业。然后我们来看产业链上的机会,核心是要找自动驾驶带来的增量零部件,包括芯片(计算、控制)和传感器(摄像头、激光雷达、毫米波雷达),芯片由于主要掌握在美国厂商如英伟达、英特尔、高通、英飞凌等,国内厂商短期内介入的可能性低,因此我们将关注到主要集中在传感器上。

三、传感器更易实现替代

汽车的智能化高度依赖于传感器的应用,包括摄像头、激光雷达、毫米波雷达,不同的传感器有不同的优势和缺点,三者之间是互补的关系。

四、摄像头的竞争格局最好

摄像头、激光雷达、毫米波雷达这三个传感器里,竞争格局最好的是摄像头,尤其是ADAS相关的摄像头。

摄像头要解决的是自动驾驶视觉感知存在的问题,也就是相当于我们眼睛的功能;车载的摄像头跟手机和传统车的摄像头有比较大的区别,由于对安全性、耐用性等有更高的要求,因此要求摄像头在耐高温低温、使用寿命、感知精度上都会有更高的要求,这对于产业链来说是全新的增量产品。

ADAS相关的摄像头(感知摄像头)在2022年开始会开始应用于新势力的车企中,包括特斯拉、蔚小理,以及传统的长城、北汽等也都在积极使用ADAS摄像头。

关于行业的竞争格局,我们首先要先来了解一下自动驾驶供应链的结构。

目前自动驾驶方案的提供商主要来自于几个方面,第一类是像特斯拉这种具备强大实力的,从芯片到整个解决方案都是自研的,完全靠自己独立完成。

第二类是能够提供包括芯片在内自动驾驶解决方案的第三方芯片平台,包括英伟达、Mobileye、华为、地平线、高通等,目前国内新势力主要是在英伟达和Mobileye中二选一。

这两家的区别是,Mobileye采用一体化销售的模式,在销售芯片的同时绑定算法,也就是给车企提供一整套完整的解决方案,可以帮助车企快速实现自动驾驶。但缺点是车企无法实现软件的迭代,这就限制了车企在自动驾驶上的能力。

而英伟达在供应芯片的时候,提供的是开源模式的解决方案,若主机厂商不想用英伟达的方案,则可以自行开发算法。

再说回车载摄像头的竞争格局。

在手机领域摄像头做得比较好的有大立光、玉晶光、舜宇等,核心零部件之一是镜头。在手机领域目前主要是以塑料镜头为主,而我们在前文提到,由于车载摄像头对于安全的要求更高,因此在透光率、耐高低温、使用寿命等程度上会有更高的要求。

这就造成塑料镜头无法应用于车载,要转而使用玻璃镜头,具体对比如下:

目前全球来看,能够在玻璃镜头上实现量产的主要是舜宇光学和联创电子两家企业,而大立光则在车载镜头上落后了,原因是台湾地区的企业对于利润率会比较注重,因此在2019年的时候由于ADAS的需求还没到来,大立光在当时关停了玻璃镜头相关业务。2021年新能源车的需求和销量爆发,ADAS被快速提上应用的日程,这对于一直在车载端有投入的舜宇和联创来说,就有了非常好的先发优势。

并且由于汽车的安全性、抗干扰性、稳定性、使用寿命等需求,车规级传感器的认证难度大、周期长。

一般流程是方案商或者车企对镜头产品进行认证、组装成模组,然后车厂在路测1000-3000个小时以后才会批量采购,总共需要花费3年左右的时间。

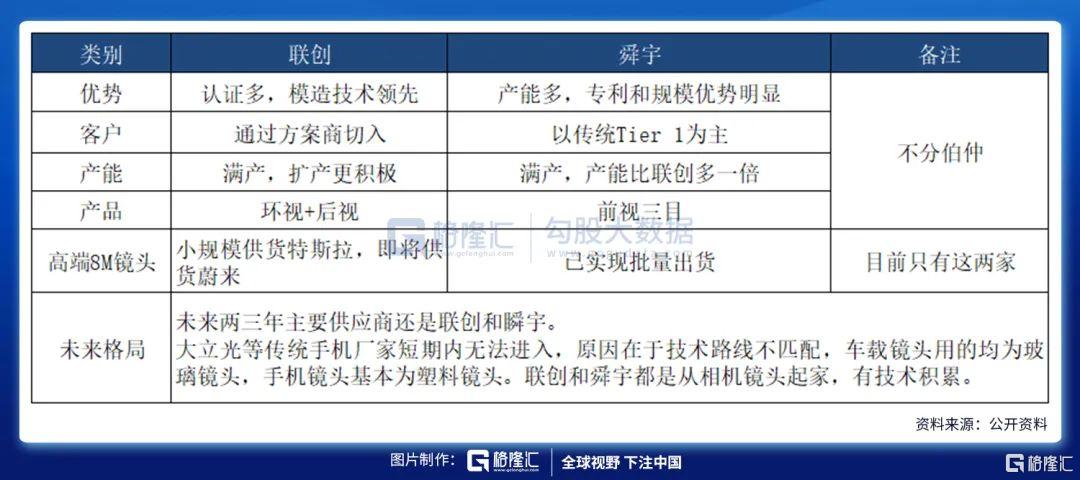

而舜宇和联创在目前都基本完成了全球主要车企或方案商的认证,这也意味着3年内在全球主流的新能源车企中只能使用舜宇或者联创的车载镜头,不会有第三家。

我们在前文提到,ADAS摄像头是数百亿级别的市场空间,并且在未来几年的空间和增速都非常可观。在这种情况下,主流的车载镜头供应商只有两家,具有典型的“先发优势”特征,这意味着不会出现类似价格战的恶意竞争,三年内的舜宇和联创都会活得很好。

再来对比一下舜宇和联创,两者是各有优劣的。

舜宇的产量更大,覆盖的客户范围更广,但主要是在传统车企,在新势力中的应用较少(镜头相对比较低端);而联创的产能规模小,是特斯拉、英伟达(蔚小理新车型采用英伟达)的主要供应商。因此对于这两家来说,各有优劣。

除了车载摄像头之外,传感器中还有激光雷达、毫米波雷达,这两个产品的竞争格局就不再赘述了,结论是不如摄像头。

五、总结

说了那么多,我们总结一下。

本文最终选择舜宇和联创的逻辑架构,是从自动驾驶产业链自上而下进行梳理的,从自动驾驶的需求在2022年开始放量,意味着在今年下半年到明年会成为风口。

在产业链的顺序中,一般硬件先行,然后才配套开发软件,因此硬件是优先选择。其中芯片主要掌握在英伟达、英特尔等美国企业中,中国暂时还无法突破,只能选择传感器。

最后我们选择了车载摄像头中具备最优竞争格局的两家车载镜头供应商。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员