1

如今,资本市场中的第一股越来越多了:有生鲜电商第一股、共享充电第一股、新式茶饮第一股、科技保险第一股……

随着居民投资意识逐渐增强,公司进行IPO融资时,股份除了卖给金融机构,也可以卖给踊跃打新、超额认购动辄百倍的大众。

这时,比起数百页经过律师与审计核查的、充满专业术语的招股说明书,“XXXX第一股”的标签更容易打动人心。

但各种“第一股”的泛滥,其实还有利益与时机的考量。

2

上市的本质是将企业未来的预期利润一次性折现,变成现在的市值。

通过发行股份,企业首先获得了一笔需要数年经营才能积累到的资金。此外,因为股票有了公开定价,资产的流动性增强,企业可以用自身的股权作为“货币”,购买别的资产;也可以通过配股、增发等资本运作进行再融资。

总的来说,通过上市,企业能够调动支配的资源大大增加了。

行业老大想通过上市扩大领先优势,行业老二想通过上市弯道超车,所以对“第一股”的争夺并不是新鲜事。

在楼宇广告这个行业里,分众传媒的龙头地位并非生来就有。在电梯旁加块屏幕卖广告的,除了分众传媒,还有聚众传媒。

据华夏时报报道,从2003年开始,分众与聚众分别在上海与北京铺网扩张。其中,分众是端着上海的碗,远眺着北京那口锅;聚众则徘徊在北京,惦记着上海那块蛋糕。

经过几轮融资与发展,到了2005年,两家公司交出各自的答卷。

年初时,分众委托央视市场研究CTR进行市场调查——在全国13个城市的覆盖楼宇数量上,分众传媒与聚众传媒七三开。

到了当年10月31日,聚众委托AC尼尔森发布调查结论——在国内12个主要城市,聚众传媒的楼宇占有率仅低于分众传媒3个百分点。

数据口径、调查取样方式的不同,结论也不一样。但这不重要,先上市再进行股权收购才是降维打击。

也是在2005年7月,分众传媒率先登陆美股,募资1.72亿美元,市值达到6.8亿美元。短短6个月后的2006年1月,分众传媒宣布以9400万美元现金加上2.31亿美元的新发行股票收购聚众传媒,成功化敌为友。

3

接下来的两个“第一股”,则与时机有关——上市是有窗口期的。

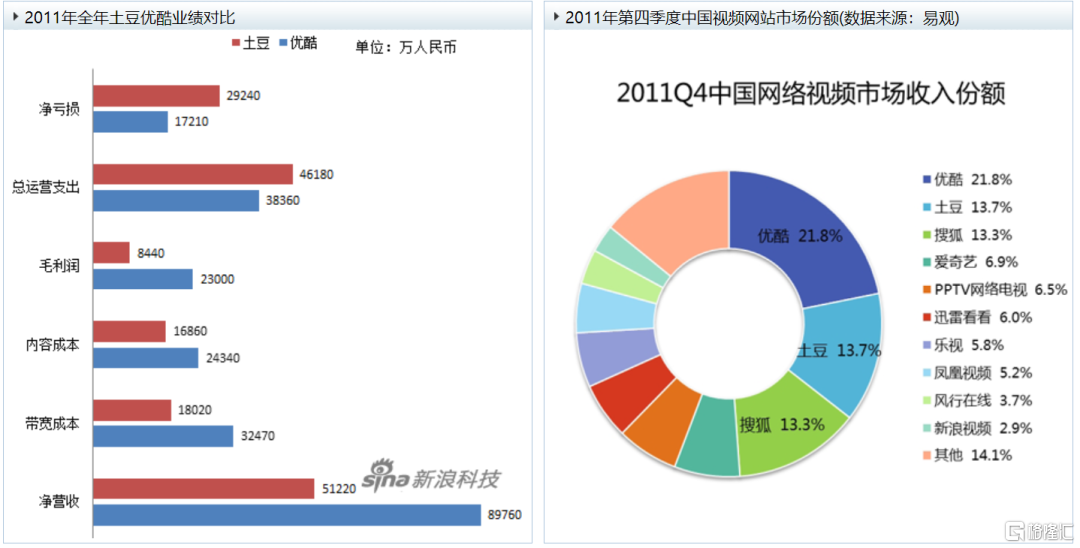

2010年11月,土豆网本将赴美上市,却因为创始人王微和前妻的财产纠纷导致股权冻结,上市推迟。

12月,优酷网顺利在纽交所上市,首日股价大涨160%,市值达到30亿美元。

到了2011年5月,优酷网又顺利通过增发股票获得资金5.9亿元。

作为故事背景,2010年6月,做空机构浑水进行了它的首秀——做空东方纸业。东方纸业当周股价暴跌50%,浑水一战成名。

接下来一年里,浑水又将目光盯向绿诺科技、中国高速频道、多元环球水务等中国概念股,屡有斩获。

随着财务不透明带来的信任危机发酵,中概股公司在那段时间逐渐受到来自媒体、做空机构、监管机构、投资者等多方质疑。

而先递交招股书的土豆网却姗姗来迟,直到2011年8月才上市,所以市值仅有7亿美元,不到优酷的四分之一,最终被优酷收购。

如果以收入与市场份额算,2011年土豆网与优酷网的差距不到50%,并没有市值表现这么大,关键在于土豆网错过了上市最佳窗口期。

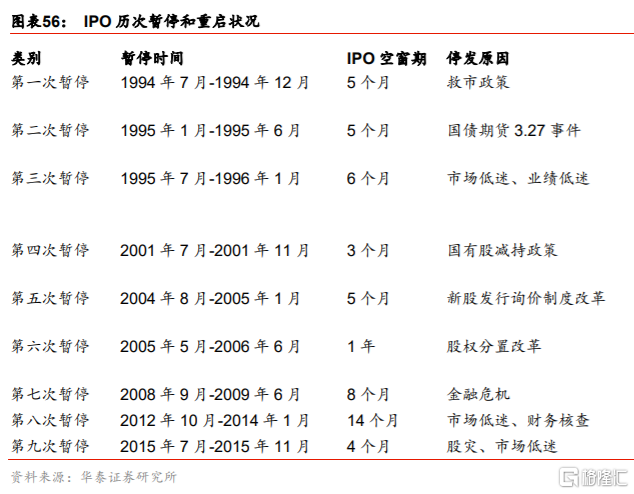

同样,慈铭体检本来有望成为“民营体检第一股”,在2012年3月便公布IPO招股书申报稿,7月底IPO申请过会。但随后A股市场发生了长达一年时间的IPO暂停,后来又因为老股东套现问题IPO失败。

同行的爱康国宾与美年大健康,一个奔赴美股,仅仅1个月时间就顺利完成IPO,一个通过借壳上市的形式登陆A股。通过资本进行并购,它们都在大规模扩张,而慈铭体检却在等待IPO的过程中失去了老大的地位。

4

正因为有这么多的前车之鉴,所以创业公司们都在向着“第一股”奔跑。

当奈雪的茶在大年三十除夕夜向港交所申请IPO时,蜜雪冰城也传出“上市筹备已到最后阶段,交表倒计时中,预计年内(2021年)完成上市流程”的消息;

小电科技刚说与浙商证券签署上市辅导协议、准备登陆A股,怪兽充电马上就向美国证券交易委员会提交招股书,在纳斯达克交易所挂牌上市;

每日优鲜与叮咚买菜两大生鲜电商平台则在6月底同步提交了招股书,并在相差不到一周的时间里先后上市。

而随着人们生活水平的提高,各种细分需求得到满足,接下来各种“第一股”或许会越来越多。假如有一天,资本市场上出现“汉服第一股”“螺蛳粉第一股”也不奇怪。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员