摘要

7月份制造业采购经理指数为50.4%,相比上月下滑0.5个百分点(前值50.9%),wind预期值为51.1%。

总的来说,我们认为PMI释放了三个信号:

第一,需求特别是外需面临较大压力,出口新订单指数已经连续4个月回落,是2020年7月以来的新低;

第二,经济进入被动补库存阶段,在需求回落同时上游大宗商品价格维持高位的时候,企业已经开始减少原材料采购,但是产成品库存相比于5月有所回升;

第三,中小企业的压力很大,因为原材料价格上行,需求回落,回款压力加大等原因,企业特别是中小企业经营承压。中、小型企业PMI分别为50.0%和47.8%,低于上月0.8和1.3个百分点。

展望未来,后续经济可能会面临下行压力。重点在于需求,此前因为有需求,所以大宗商品价格上涨等问题,都能够有缓冲期去解决,经济的运行态势也不会太差。

但是此后,需求回落的压力会逐渐增加,那么中下游企业和小微企业就会面临更大的压力。这样一来货币政策大概率不会收紧,宽货币依旧是后续的主要逻辑。

在基本面走弱,货币政策维持宽货币格局的时候,我们认为国债收益率有望继续下行。

正文

7月份制造业采购经理指数为50.4%,相比上月下滑0.5个百分点(前值50.9%),wind预期值为51.1%。

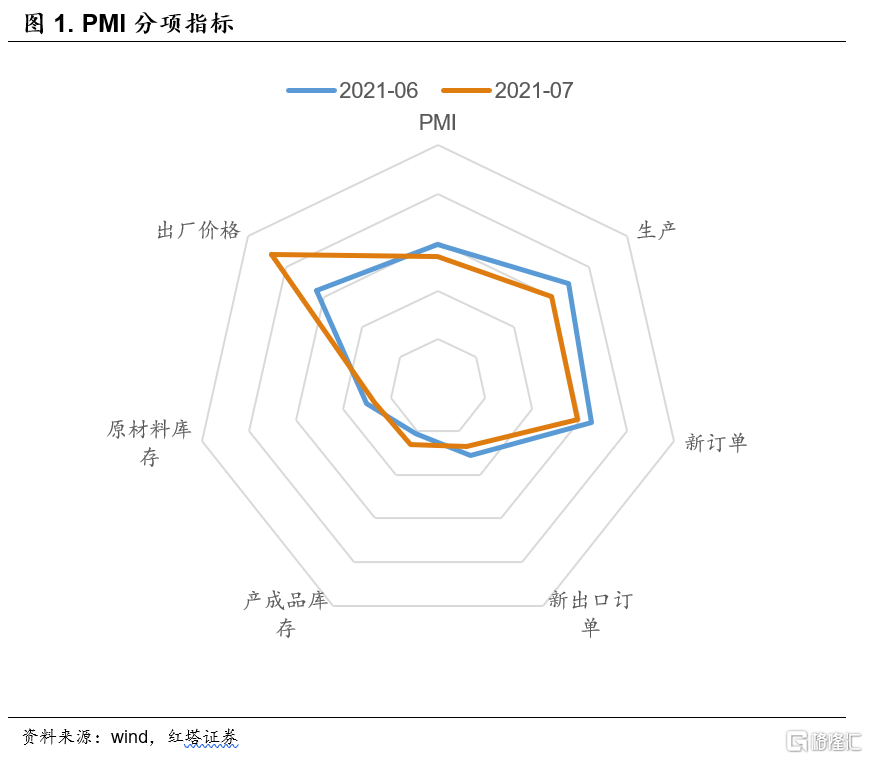

PMI数据显示国内供需走弱,景气度下行。分项来看:

内需方面,新订单指数50.9%,相比于上月回落0.6个百分点;

外需方面,新出口订单指数为47.7%,相比于上月回落0.4个百分点;

生产方面,生产指数为51.0%,比上月回落0.9个百分点;

库存方面,原材料库存指数为47.7%,比上月下降0.3个百分点,产成品库存47.6,比上月上行了0.5个百分点;

价格方面,原材料购进价格指数和出厂价格指数分别为62.9%和53.8%,高于上月1.7和2.4个百分点。

总的来说,我们认为PMI释放了三个信号:

第一,需求特别是外需面临较大压力,出口新订单指数已经连续4个月回落,是2020年7月以来的新低;

第二,经济进入被动补库存阶段,在需求回落同时上游大宗商品价格维持高位的时候,企业已经开始减少原材料采购,但是产成品库存相比于5月有所回升;

第三,中小企业的压力很大,因为原材料价格上行,需求回落,回款压力加大等原因,企业特别是中小企业经营承压,中、小型企业PMI分别为50.0%和47.8%,低于上月0.8和1.3个百分点。

现在摆在企业面前最大的问题是需求走弱,毕竟需求弱才是真的弱。

虽然6月份国内的出口依旧同比高增,但是居安思危,出口后续的不确定性是在明显增强的。PMI新出口订单指数已经连续4个月下行,昨天政治局会议也明确表态“外部环境更趋复杂严峻”。

为什么出口会不行呢?

一方面,全球经济的复苏力度可能并没有我们想象中的那么强劲。这一轮全球经济修复更多的是在填坑,疫情的冲击给全球经济砸出了一个深底,现在只是处于走出底部的过程,疫情并没有改变全球GDP震荡下行态势。

而且这个修复过程还充满坎坷。以美国为例,二季度美国GDP环比折年率6.5%(同比12.2%),远低于彭博一致预期8.85%,前值下修至6.3%。与此同时,美国核心PCE达到了3.54%,PCE为3.99%,创下了2009年以来的高点。美国面临着通胀压力走高但经济增速下行的两难局面。

另一方面,此前出口依靠的是海外央行大放水,现在原先的补贴政策面临退出。和以往不一样,这一轮旺盛的出口依赖于央行直升机撒钱。美国等国家通过财政转移支付直接向民众发钱,民众有了钱又不能出门,自然就会去买买买。但是海外生产又没有修复,所以就带动了中国出口的高增。

但是,这种财政转移支付给美国带来了很大的财政负担。目前,美国债务已经超过28.5万亿美元。更重要的是,现在的失业补贴还抑制了美国就业的修复。因为有补贴,居民特别是低收入居民的外出就业意愿并不强,所以美国非农数据表现一般,6月失业率也开始上行。

为了推动居民重回就业,美国部分州取消了300美元每周的失业补贴。而美联储将失业率设定在4.5%(目前为5.9%),很大程度上也是预期后续随着补贴的退出,会有更多的人重回就业岗位

但是没有了财政补贴,居民的消费意愿自然会开始下滑,加上海外供应链的修复,中国的出口很难像上半年一样维持高景气度了。

除了外需,内需在7月份也开始走弱,PMI新订单指数创下了2020年6月以来的新低。

目前市场比较一致的观点是,中国经济增长的高点已过,下半年经济增速会回落,分歧只是在回落的速度有多快罢了。既然经济增速回落,内需回落自然也就可以理解了。

这里主要关注一下房地产和基建。目前,政府对地方隐性债务以及房地产市场的监管力度一直较强。

房地产方面,此前支撑房地产投资的很大程度上市销售的旺盛。但是近期各地继续出台多项调控措施,比如上海首套房贷利率将从4.65%调整至5%,二套房贷利率从5.25%上调至5.7%。在政策的调控下,房地产销售的热潮已经逐渐消散,7月30大中城市商品房成交面积相比于6月明显回落。

而政治局会议也明确表示后续要坚持房住不炒的定位,要稳地价、稳房价、稳预期,促进房地产市场平稳健康发展。

在销售逐渐回落,政策监管力度延续的时候,房地产投资后续的韧性预计也会减弱。从数据上也可以看到,建筑业新订单指数为50.0%,比上月回落1.2个百分点。

基建下半年倒是会对经济形成托底,毕竟上半年财政支出进度明显偏慢,截至7月专项债的发行进度也仅完成35%左右,下半年财政的发力空间也比较大。

但是我们也要看到,基建对经济更多的是一个托底的作用。目前监管对地方隐性债务的监管依旧维持高压,比如15号文的推出。在严监管的背景下,基建对经济的支撑力度预计比较有限。

至于国内消费,从此前的社零数据也可以看到国内消费恢复的一直比较慢。而且消费是一个顺周期的动能,在经济面临下行压力的时候,我们对消费就不能报太大的希望。

在内需、外需同时面临下行压力的时候,企业特别是中小微企业面临的压力就更大了。

在上半年,因为有出口的支撑,企业虽然面临着原材料价格上涨、运费上涨等压力,但是至少还有订单,能够尽量维持着运营。

但是到了下半年,需求在不断走弱,没有了需求的支撑,成本端上行的压力对企业特别是小微企业的冲击会更大。

可以看到7月大宗商品价格继续回升,主要原材料购进价格指数和出厂价格指数相比于6月进一步回升。比如从主要原材料购进价格指数看,制造业采购成本普遍上涨,其中石油煤炭及其他燃料加工、化学原料及化学制品、黑色金属冶炼及压延加工等行业均高于70.0%。

这时候,中下游行业以及中小微企业就面临着原材料成本持续上涨(目前大宗商品价格依旧位于高位,DCE焦煤价格已经创下了历史新高),订单不断减少(内外需共同走弱),同时回款压力还很大(大企业喜欢用商票支付,而中小企业就只能接受,可以看到6月份商业汇票承兑规模相比于5月增加了4368亿元)的尴尬局面。

体现在数据上就是7月份中型企业PMI为50.0%,比上月回落0.8个百分点;小型企业PMI为47.8%,比上月下降1.3个百分点。但是,大型企业还能够维持在51.7%的水平。

这也就和昨天政治局会议在货币政策上明确要求助力中小企业和困难行业持续恢复联系起来了。

除了需求,我们再来看一下生产。

生产变弱很大程度上自然是因为订单不足,可以看到企业的在手订单和新订单是在同步走弱的。而我们之所以单独提到生产,是因为除了需求,还有其他几点需要注意。

第一,多地开启限电措施,影响了生产。电力供应不足一来是因为夏季天气炎热,居民用电增加,需求走高;

二来则是因为煤炭价格大幅上涨,目前DCE焦煤价格已经创下了历史新高,受此影响,电厂减少发电,电力供给能力减弱。而受天气等因素的影响,风电、水电等发电量也明显偏低。我们后续需要进一步关注缺电缺煤对经济的影响。

第二,洪涝灾害以及夏季高温对生产活动的压制。7月河南多地暴雨,江浙地区受台风影响,多地也出现了洪涝灾害。而洪涝灾害无疑会对当地的生产经营活动产生明显的影响,比如以室外作业为主的土木工程建筑业商务活动指数低于上月4.9个百分点,回落较为明显。

最后,我们来看一下库存。

因为大宗商品价格依旧维持高位叠加新订单和在手订单减少,企业在购买原材料的时候比较谨慎。但是因为需求走弱等原因,企业的产成品库存指标比5月份回升了0.5个百分点。结合工业企业利润数据,我们认为,企业目前已经逐渐从主动补库存转向了被动补库存。

展望未来,后续经济可能会面临下行压力。重点在于需求,此前因为有需求,所以大宗商品价格上涨等问题,都能够有缓冲期去解决,经济的运行态势也不会太差。

但是之后需求回落的压力会逐渐增加,那么中下游企业和小微企业就会面临更大的压力。这样一来货币政策大概率不会收紧,宽货币依旧是后续的主要逻辑。

所以,债券市场是可以继续参与的。受益于降准等货币政策措施,银行负债端比较稳定,手里不缺钱,比如AA级1年期同业存单利率仅有2.925%,AAA级的则只有2.695%,市场是存在“资产荒”的。

在基本面走弱,货币政策维持宽货币格局的时候,我们认为国债收益率有望继续下行。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员