据格隆汇新股了解,杭州博拓生物科技股份有限公司(以下简称“博拓生物”)于近日获得科创板IPO注册,这意味着不久后,公司将登陆A股市场。

IPO前夕,控股股东拓康投资直接持有公司31.12%股份,陈音龙、于秀萍夫妇及其子陈宇杰三人直接和间接合计持股66.65%,拥有公司77.4%的表决权,为其实际控制人。

1

疫情带来的业绩高增

博拓生物自设立以来一直专注于POCT(即时检验)领域,主要从事POCT诊断试剂的研发、生产和销售。目前,现有POCT产品覆盖了生殖健康检测、药物滥用(毒品)检测、传染病检测、肿瘤标志物检测、心肌标志物检测等五大检测领域。

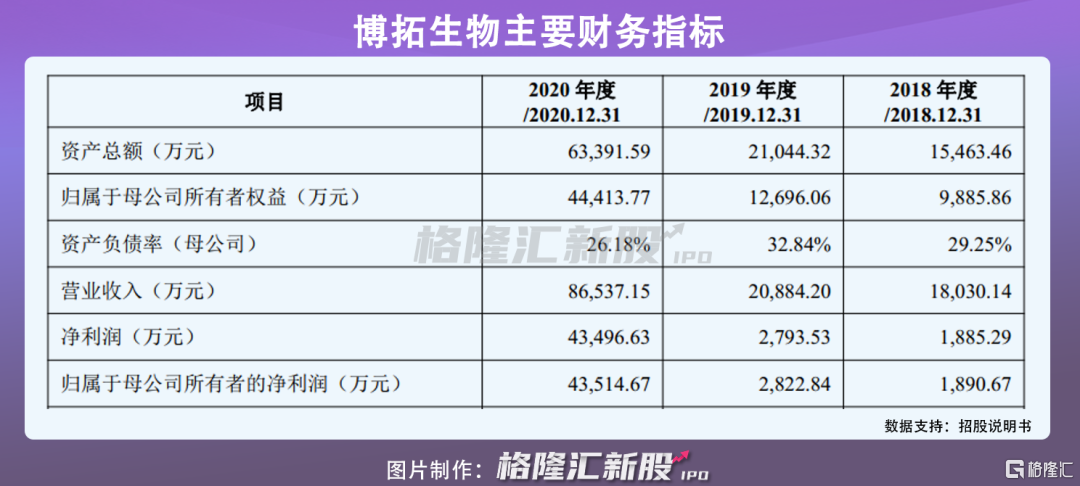

2020年,在疫情的冲击下,公司新冠检测试剂产品销售规模呈现“爆发式”增长,其营业收入同比增长314%至8.65亿元,归母净利润由2019年的2822.84万元增长至4.35亿元,大增14倍。

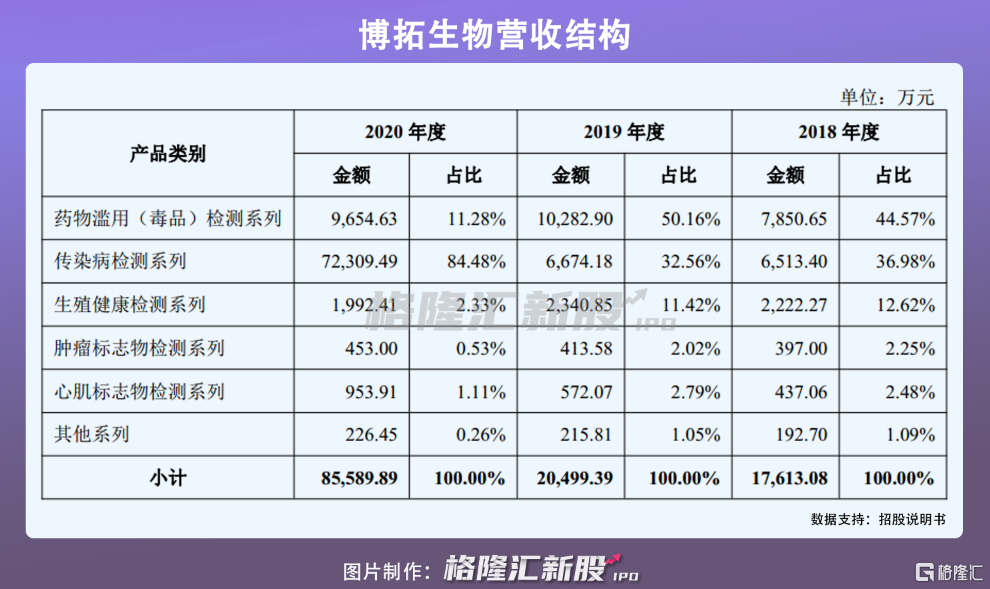

从业务结构来看,在2020年之前,药物滥用(毒品)检测系列销售收入占据博拓生物约一半,传染病、生殖健康检测系列分别占据30%、10%左右;2020年,传染病检测系列因疫情带来需求增长,收入占比高达84%,而药物滥用(毒品)、生殖健康检测系列收入却出现一定程度下滑。由此可见,博拓生物的其他主营产品因传染病检测的大幅提升而受到挤压。

值得注意的是,在业绩大幅增长的背后,博拓生物的应收账款也急剧增加。2018年-2020年,博拓生物的应收账款余额分别为3260.48万元、4450.29万元和10143.87万元,2020年应收账款也大增约1.3倍。

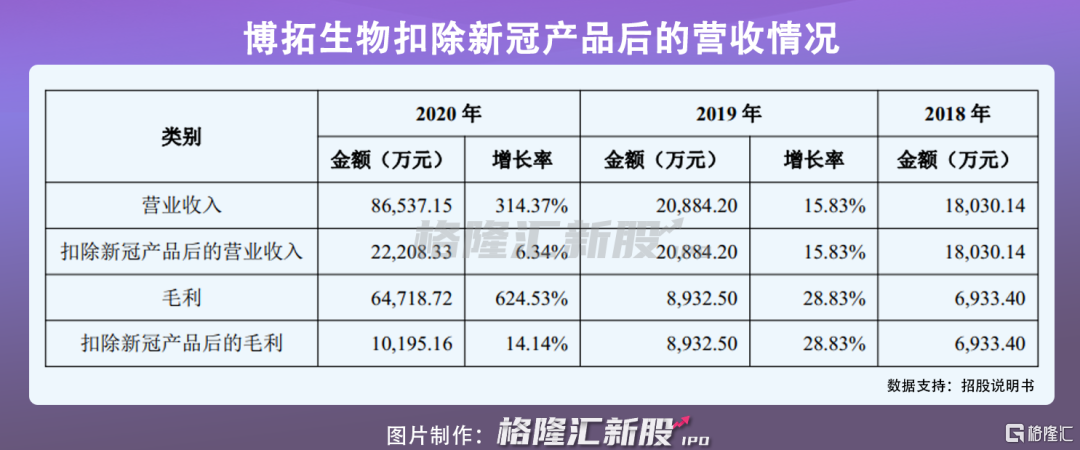

由于疫情具有突发性和偶发性,长远来看,公司高增长的业绩并不可持续,若剔除疫情的影响,公司2020年实现营业收入仅较2019年增长6.34%至2.22亿元。由此可见,疫情褪去后,博拓生物的业绩增速可能会放缓。

影响博拓生物未来业绩的因素还有对外销的依赖程度。从销售情况来看,公司目前以外销为主,主营业务中来自境外客户的销售收入占比一直在80%以上,2020年达到95%。其中,来自美国收入的比重较大,报告期内占比分别为30.25%、32.04%及16.39%,容易受到中美贸易、外交政策等因素影响,对其未来业绩增长不利。

2

研发投入占比较低

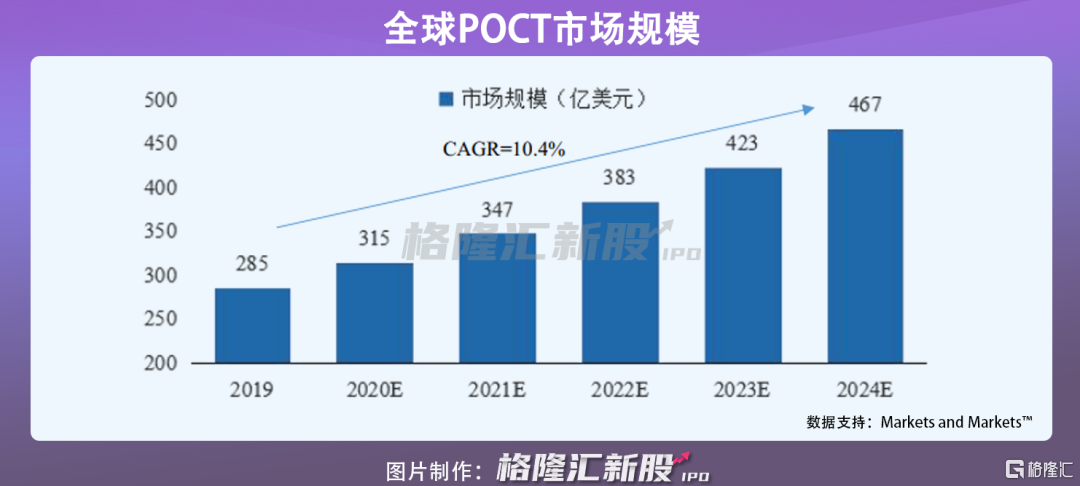

随着全球体外诊断市场的逐渐增长,POCT作为其中发展潜力较大的领域之一,正处于快速发展阶段。Markets and Markets™数据显示,2019年全球POCT市场规模预计在285亿元,预计在2024年将达到467亿美元。

在此背景下,具有较强研发技术的企业才能脱颖而出,分享行业红利。如此一来,博拓生物的科研能力显得尤为关键,是其未来发展的竞争力。

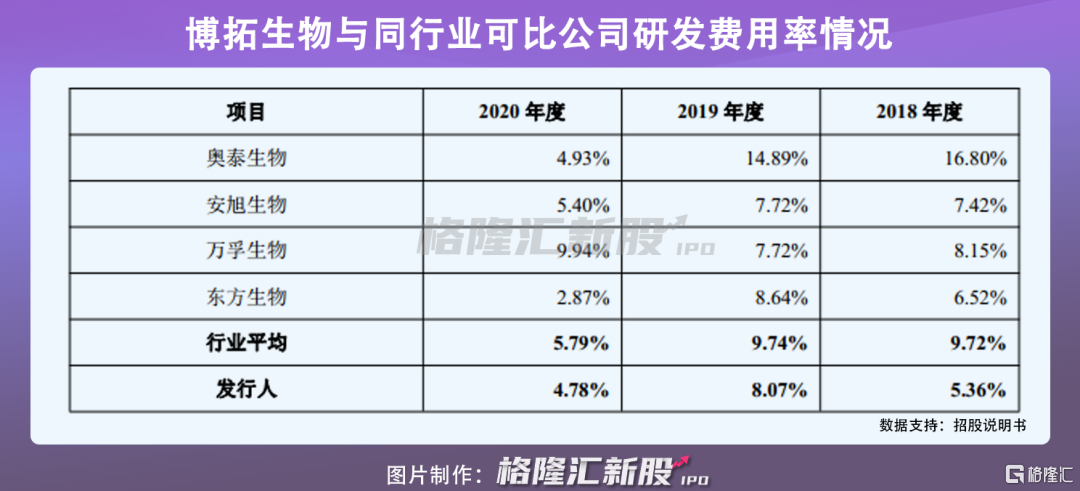

研发方面,2018年-2020年,公司研发费用分别为966.71万元、1684.54万元、4132.41万元,占当期营收比重分别为5.36%、8.07%、4.78%。

可以看到,尽管研发费用逐年增长,但与其他科创板企业相比差距不小。同时,相较于同行业,博拓生物的研发费用率也略低于行业平均水平。即便上市成功,公司在科研方面的投入也可能会遭到市场诟病,其研发技术水平也易受质疑。

3

小结

疫情带来新冠检测产品的需求快速增长,博拓生物出于商业化选择,将更多的公司资源集中于新冠疫情检测产品的生产和销售,而对其他产品的投入相对下降。但疫情带来的增长红利只是暂时的,随着相关检测公司介入,公司产品的收入规模及利润也将受到一定影响。长远来看,博拓生物更应该将关注点放在研发创新上,未来发展道路才会越走越远。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员