7月29日凌晨2点,美联储再度放出鸽声表态。

美联储决定将联邦基金利率维持在零至0.25%不变,符合市场预期。美联储重申将保持每月1200亿美元的资产购买计划不变,并实时评估经济表现,直至美国经济取得实时性进展。美联储主席鲍威尔强调,加息依然是一件遥远的事情。

定调之后,美国金融市场对此反馈不小:

标普500一度从下跌0.23%快速上拉至0.31%,后涨幅回落。纳斯达克指数同样如此,在利率会议之后有较大幅度的拉升,尾盘稍有回落。

美元指数反应非常剧烈,从92.7558点快速跳水至92.2391,跳水幅度高达0.56%,创下两周新低。

黄金方面,COMEX从1793美元快速拉升至1808美元,拉升幅度0.83%。

不过,美国国债市场异动不明显。截止最新,10年期美国国债收益率为1.238%,继续维持与今年2月一个水平。

从美国金融市场整体反馈来看,本次议息结果基本符合市场预期,没有出现要激进转弯货币的鹰派表态。

在美联储公布利率决议后,鲍威尔在发布会上有诸多表态:

对于德尔塔病毒问题,鲍威尔称,在德尔塔毒株传播的情况下,只能保持观察。去年冬天的疫情确实对就业产生了影响,德尔塔毒株可能会影响劳动力市场完全恢复,但今年德尔塔毒株对经济的影响可能会小一些。只要新冠肺炎疫情不结束,没有人能保证安全,有必要确保疫苗在全球范围内接种。

对于通胀问题,鲍威尔表示,通货膨胀率显著上升,预计未来几个月的通胀率将超过2%,并将在未来几个月保持高位,然后再缓和。通胀仍有望降至2%的长期目标,可能会比预期的更高、更持久。而长期通胀预期仍在美联储的目标之内,如果通胀路径大幅且持续超出目标,美联储准备调整政策。

鲍威尔称,美联储评估了调整购债的考虑因素,但离取得实质性进展还有一段距离,美联储将在接下来几次会议上评估经济进展,因此离考虑加息还有一段距离。

鲍威尔表示,美联储还没有就缩减量化宽松的时机做出任何决定。此次会议首次就缩减购债规模的时间、速度和组成进行了深入讨论,但没有做出任何决定。关于何时缩债是合适的,美国联邦公开市场委员会(FOMC)有很多不同的观点,不过几乎没有人支持先减少购买抵押支持债券(MBS),再缩减对美债的购买力度,将会同时缩减MBS和国债购买。FOMC成员们在缩减购债的时间方面也有很多不同的看法。7月份是一次不错的政策会议,但尚未决定减码QE的时间。

虽然美联储依旧硬扛货币宽松,依旧延续“通胀只是暂时的”说法,但现实的压力之下,接下来仍然面临不小的货币急转弯的风险。

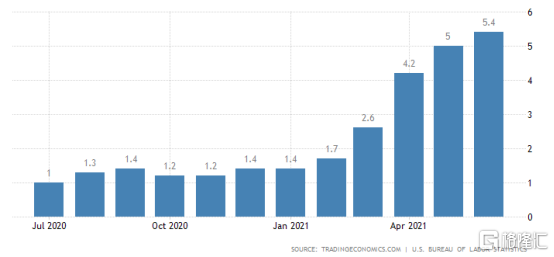

今年6月,美国CPI攀升至5.4%,预期增长4.9%,前值5%,是自2008年以来的最大同比增幅。美国6月核心CPI同比增长4.5%,预期增长4.0%,前值3.8%,创30年新高。

此外,德尔塔病毒的肆掠给全球经济蒙上了阴霾。截至7月28日,全球新冠确诊病例超过1.95亿例,死亡人数超过418万人。

过去一周,又有8个国家和地区发现德尔塔新冠变种病毒,该变种病毒已传播至132个国家和地区。

上周全球新冠感染病例增加了8%,超过380万病例。最新数据显示,美洲和西太平洋地区病例大幅上涨,增幅分别为30%和25%。这导致新冠死亡人数整体大幅上升,与上周相比上升了21%,达到6.9万多人。

在过去7天里,美国报告的新病例数量最高,新增感染超过50万例,增幅高达131%。美国传染病专家福奇7月26日表示,鉴于美国半数人口仍未完成接种,根据数据建模预测,美国面临最坏情况是每天死亡人数达到4000人,预去年冬季的高峰期持平。而美国的媒体预测10月左右美国的新冠疫情将再度进入高峰期。

美国方面的疫情卷土重来,会对较好的经济复苏势头造成一定冲击。一方面通胀持续攀升,另一方面经济恢复的基础非常脆弱,还再度面临疫情的冲击,以致于经济接下来面临“滞涨”风险。这是令央行们最为棘手的经济状态。

当然,美国疫情的再度恶化会给美联储更多的托词,来延续QE政策。但背后实质是维稳处于历史绝对高位的金融市场,维护华尔街利益。但这种迷之操作背后,最大的压力源于已经逃出潘多拉魔盒的通胀幽灵。已经处于“失控”状态的通胀,不会平白无故消失。没有货币层面的收缩,期盼着通胀自然筑顶大幅回落恐怕有些自欺欺人。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员