最近一直看到有人说,美国在这个位置一直不加息,是因为通胀是暂时的。所以即使目前通胀已经超过2%,达到5%。美联储依然不考虑加息。

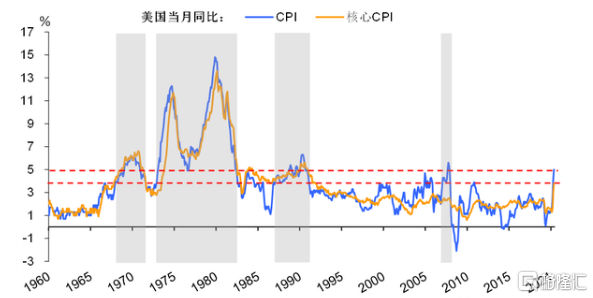

通胀是不是暂时的,我们可以先放到一边。从下面这张美国过去六十年的通胀图,我们可以看到一个现象。

1960年至今,美国蓝线代表的CPI同比破5%,只出现过4次。

然而蓝线代表的CPI,和橙线代表核心CPI同步攀升,只在1965-1990这二十多年出现过。后面随之而来的就是,时间长达二十年,超过10%的恶性通胀。

01 黄金时代

二战在1945年落下帷幕以后,亚洲和欧洲因为本土是主战场,遭受了巨大的破坏和损失。战争结束以后,这些国家经济萧条,百废待兴。美国则因为远离战场,保护了自身的工业。

战后天量的订单从欧洲和亚洲涌入,使得美国可以持续繁荣,成为世界超级大国。

不过当时的世界超级大国,并不止美国一个。横跨欧亚大陆的社会主义苏联,占据了世界的另一极阵营。这个阶段美苏两大巨头,在自己的阵营里,分别开启了全球化运动。以苏联为首的社会主义阵营,采用计划经济为主的社会主义制度。以美国为首的资本主义阵营,采用的是凯恩斯理论指导下,国家干预的市场经济制度。

虽说当时美苏也在各自搞全球化,但是这时候的所谓全球化,和我们现在看到的美国主导的全球化,是截然不同的。

因为这个阶段的世界经济,被美苏两个超级大国人为的一分为二,大家都只能在自己的一亩三分地玩。

1946年丘吉尔发表了著名的铁幕演说,标志着美苏两个阵营的冷战正式开始。

冷战的爆发以后,以苏联为首的社会主义阵营搞起了经济内循环,让西方国家失去了一半的世界市场。

西方世界虽然在美国人的主导下,建立起布雷顿森林货币体系,让美元和黄金挂钩成为国际货币,试图向外进行经济扩张。但是西方国家的境外投资,却主要集中在资本主义世界。

因为二战以后民族解放运动的出现,使得实现民族独立的发展中国家,纷纷没收西方跨国公司在本国的资产,投资的安全完全无法保障。

虽然二战时期的天量订单,让美国人赚的盆满钵满,手里掌握了大量资本和庞大的工业产能。可是仗打完以后,问题很快来了。天量的战争需求没有了,美国即将陷入的是,资本和产能双过剩的局面。

为输出手里的过剩资本和工业产能,同时防止欧洲和日本因为经济陷入困境,被苏联赤化。美国人实施了旨在振兴西欧经济的“马歇尔计划”,以及振兴日本的“道奇计划”。通过经济援助和各种贷款的方式,帮助西欧和日本搞建设,发展工业。

一方面老美这么做,可以输出国内的过剩资本和产能。另一方面还可以把西欧和日本,变成自己抗击苏联的桥头堡。

在输出国内过剩产能和过剩资本的同时,美国人还主导成立了与之配套的世界银行和国际货币基金组织。只不过马歇尔计划完成以后,这两家机构又变成了配合老美,收割发展中国家工业化成果的工具。

这个阶段我们看到的情况是:

1973年经济危机爆发之前的20多年时间里,西方主要资本主义国家,经济空前繁荣。一方面战后百废待兴,使得美国国内的过剩资本和产能,得以输出。接受美国资本输出的国家,也确实因为战后重建,有着强烈的资本和物资需求。另一方面冷战美苏争霸搞军备竞赛,使得科技水平有了突飞猛进的发展。科技成果在工业中应用,大幅提高了工业部门的劳动生产率,降低了生产成本。这些因素都带动了经济快速发展,西方国家到处一片欣欣向荣,也就不奇怪了。

02 滞涨

我们知道资本主义经济危机的主要原因,是因为生产相对过剩,导致生产出来的东西卖不出去了。

五六十年代美国工业订单爆满,是因为二战把欧洲和东亚打成一片废墟,到处百废待兴。这种情况下,来自世界各地的固定资产投资和耐用消费品需求,自然是源源不断。再加上后面朝鲜战争和越南战争,带来天量的战争需求。产能过剩的问题,那时候根本就看不到。

七十年代以后,这些因素都消失了。欧洲和日本的建设已经完成,大部分产能已经完成重建。再加上朝鲜战争和越战相继结束,天量的战争需求没了。之前与之配套的天量产能开始出现过剩,经济也开始步入停滞。

为刺激停滞的经济,主要资本主义国家都采取了扩张的财政政策,和宽松的货币政策,想通过印钞来刺激经济。不过经济没刺激起来,大家耳熟能详的滞涨,倒是很快就来了。

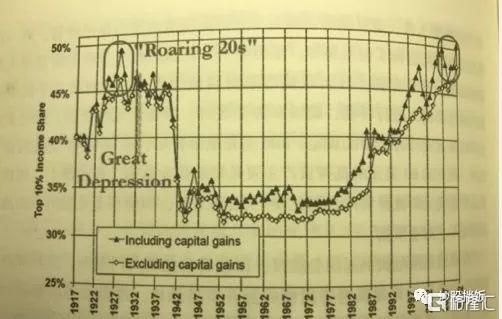

滞涨的原因众说纷纭,我们的理解是:资本主义固有的产能过剩问题,又一次开始浮上水面。二战前之所以发生大萧条,就是因为全球产能过剩+社会贫富分化太大。

社会贫富分化过大以后,生产--销售--再生产的循环,没办法打通。这个阶段企业生产的东西卖不出去,也就没法继续搞投资或者扩大再生产。再加上贫富差距过大,导致基层老百姓需求没了。后面经济陷入停滞,进而转入萧条,就是必然的结果。

上世纪七十年代之所以只是滞涨,没有步入萧条,是因为当时社会贫富分化不大,老百姓基础的购买力还在为啥我们在以前的文章里总是说:这次如果泡沫破了,等待我们的大概率不是滞涨,而是萧条。就是因为现在又像大萧条之前一样,已经步入全球产能过剩+整体社会贫富分化巨大的窘境。

大萧条以后的二战,把亚洲和欧洲砸的稀碎。之前的全球过剩产能,也被全部摧毁了。战后欧洲和亚洲都需要重建,旺盛的需求让停滞的经济,又一次高速运转起来。然而美好的时光总是短暂的,全球经历了二十年多高速发展以后,问题又一次回到了原点。

从1970年代开始,资本主义体系固有的产能过剩问题,又开始浮上水面,经济又一次陷入停滞。

这时候西方主要国家,都采取了扩张的财政政策和宽松的货币政策,来刺激经济。政府希望企业拿到便宜资金以后,能够扩大再生产,投资雇佣更多的人,带动经济企稳回升。大家知道市场是靠购买力驱动的,没有新增需求,谁会去扩大生产,那不是找死嘛。大部分企业拿到便宜钱以后,都会把这部分钱拿来炒房炒地炒大宗。就像之前好多小微企业拿到经营贷做的一样。

资金的投机炒作,推高了大宗商品和消费品价格。中东战争导致的石油禁运,进一步加大了输入性通胀。凯恩斯式的政府干预,又使得福利和物价锁死,三者形成了通胀螺旋。

所以从上世纪70年代开始,全球长达20多年的高通胀冲击,就这么来了。

我们这里可以看出,滞涨里面滞的原因,是西方主要国家在完成工业化以后。由于产能过剩问题,导致经济增长出现停滞,就像现在全世界的状况一样。滞涨里面涨的原因,是因为天量的货币涌入停滞的经济无处可去,开始投机炒作。石油危机和凯恩斯主义的干预,又进一步加剧了当时的通胀。

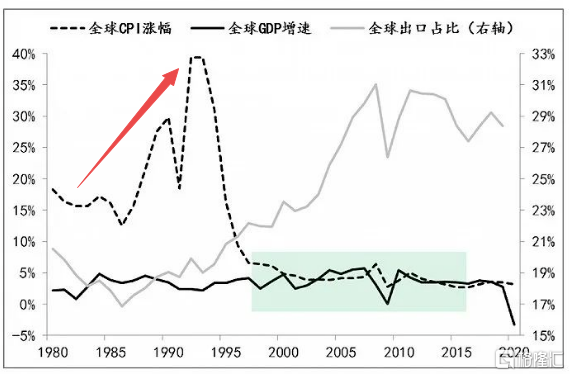

最终的结果是,在1973年到1995年间,全球的平均通胀幅度接近15%。

全球化前后世界的经济增长和通胀状况

到了1980年代末期,全球甚至已经转入恶性通胀,CPI涨幅一度接近40%。

03 全球化扭转了高通胀

后面高通胀和经济停滞的状况得以扭转,很大程度上归功于美国主导的全球化,在上世纪90年代开始加速推进。

这个时间点我们通常认为发生在1991年苏联解体,世界从美苏争霸的格局,重新回到美国一家独大以后。特别是苏东剧变,冷战结束以后,原来苏联在东欧的加盟国,纷纷开始实行资本主义市场经济。

这些国家从这时候起,纷纷解除对外国投资的管制,开始实行对外开放政策。

这些国家对西方开放市场,带来的结果是:之前西方过剩的资本和产能,终于有了新的去处。

这个时候我们才可以说,资本主义在二战以后又一次成为世界体系,进入到新的繁荣时代,真正意义上的全球化也开始了。

世界贸易组织在1995年开始正式运行,标志着美国主导的全球化,开始在世界范围内推行。

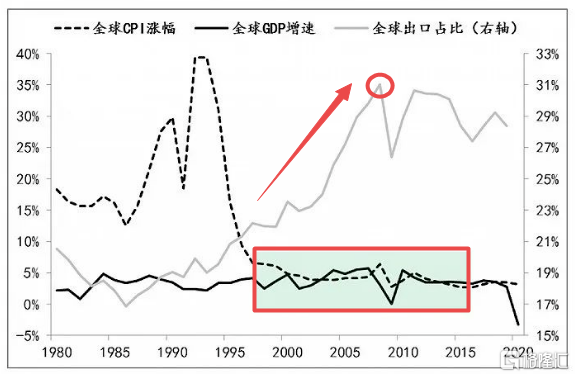

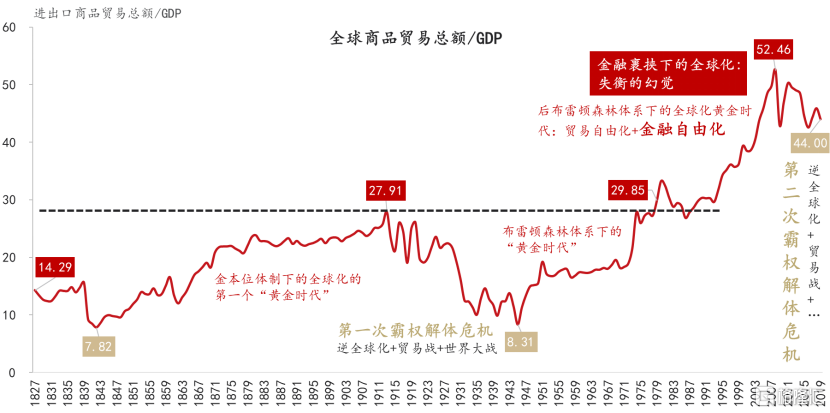

通常我们认为观察全球化有三个指标,人流、物流和资本的流动。

这三项关键指标,都在1995年以后,出现了大幅攀升。比如1995年前后,世界各国的移民数量,出现了大幅增长。全球出口占GDP比重也从1995年的20%,进一步提升至2000年以后的30%以上。

全球化前后世界的经济增长和通胀状况

随着西方的过剩资本和产能,开始向原苏联阵营那些国家输出。

全球经济从这一年也开始快速发展,进入到高增长和低通胀并行的大缓和时代。因为全球化以后,大部分劳动密集型产业,会向成本更低的地区和国家转移。这个转移动作,一方面会给低成本国家带来投资,促进当地经济的发展。低价商品从这些地区回流发达国家,客观上会造成类似“输入型通缩”的效果。

可以说过去很长时间里,全球化是欧美发达国家大印钞的同时,日常消费品还能维持低通胀的重要原因。

这里我们可以看出,全球化对通胀是有抑制作用的,逆全球化则对通胀有提升作用。再加上信息互联网技术崛起以后,压缩了供应链的中间环节,进一步降低了成本。所以随着全球化不断深入,全球通胀水平也不断回落,并且最终稳定在3%左右。

这个阶段的世界经济增速,也变得异常平稳,维持在3-5%的年度平均增长状态。

04 逆全球化来了

从2016年开始,美国主导的全球化进程出现趋势性破裂,很典型的标志是英国脱欧。之后就是美国总统特朗普当选,重启单边主义,开始竖起关税壁垒。

这两件事的发生,标志着过去持续进行的全球化,又来到了转折点。很巧的是,柯立芝做总统的时候也干过这个,后面不久就是那次著名的大萧条。

与这些标志事件对应的是,全球商品贸易总额/GDP开始逆转。

全球商品贸易总额占GDP的比重,从之前52.46%的峰值,开始逐年下滑。

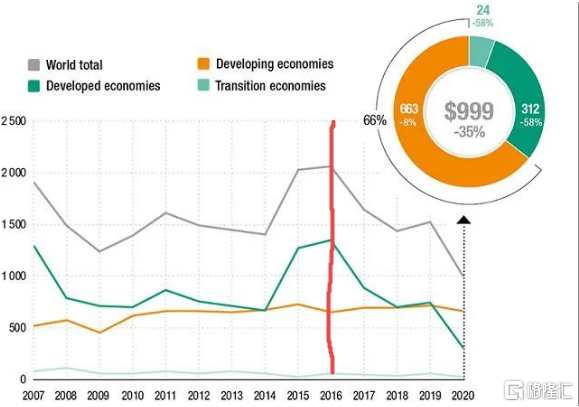

全球的跨境投资,也出现了趋势性下降。2020年在疫情冲击下,更是跌破万亿美元大关。

全球跨境投资的收缩,会直接导致商品供给和产能扩张的停滞。贸易全球化的逆转,也会进一步恶化全球的供需关系。

二者叠加,会直接削弱之前全球化进程,对通胀的压制和缓和作用。导致通胀进一步上升的长期因素,来自劳动力成本上升。

我们知道人口红利是国际资本在全球布局,和产业转移的重要原因。

2014年之前,适龄劳动力比重的提升,保证了国际资本能够很容易获得充足的便宜的劳动力2014年以后,随着全球老龄化加剧,人口红利已经出现拐点性变化。

全球15-64岁适龄劳动人口占比,在2014年以后开始趋势性下滑。

人口红利的衰减,会影响国际资本全球化布局的劳动力成本,从而提高通胀水平。

除了供给和投资受到抑制,人口红利耗尽。还有个抬升通胀的因素,是全球最低税率的推行。

2020年6月,G7财长达成一致意见,推进全球最低税率。跨国公司在其经营的每个国家,都要按照至少15%的税率缴税这等于说之前国际资本通过全球布局避税的环境,已经被打破。这些成本,最终都要由终端消费者来承担。

全球化逆转导致的供给收缩,人口红利耗尽,税率提高三个因素,都导致这次通胀不会是短期的。

当然了,上面三个问题对通胀的影响都是中长期因素,短期影响更大的是美联储印钞。

弗里德曼说,通胀就是用过多的货币追逐过少的商品,这句话一点不假。

目前全球商品产出,已经被逆全球化和碳中和限制,没办法大幅提高。供应链也被疫情严重影响,很明显的例子就是,全球集装箱运价飙升。

这时候全球央行的货币放水和收缩,已经变成了财富二次分配的游戏。

因为在产能过剩的情况下,这些超发的货币是不会去投资实体的,只会用来炒房炒地炒大宗炒股票。所以我们才看到,不管是股票楼市还是大宗商品,价格都在快速上升,通胀也随之快速上升。

05 美联储唯一的选择

美联储一直告诉我们说,现在的通胀是暂时的,这个话听起来确实非常耳熟

因为在1970年代,整个西方国家因为产能过剩陷入经济停滞,美国通胀刚刚起来的时候,美联储也是这么说的。但是连他们自己都没想到的是,后面他们认为是暂时的通胀,差点演化成恶性通胀。

美国的最新通胀率已经达到5%,而且这一切看起来,像是刚刚才开始。

如果这只是恶性通胀的前奏,那么后面美国人美国人还有什么手段,来对付通胀?

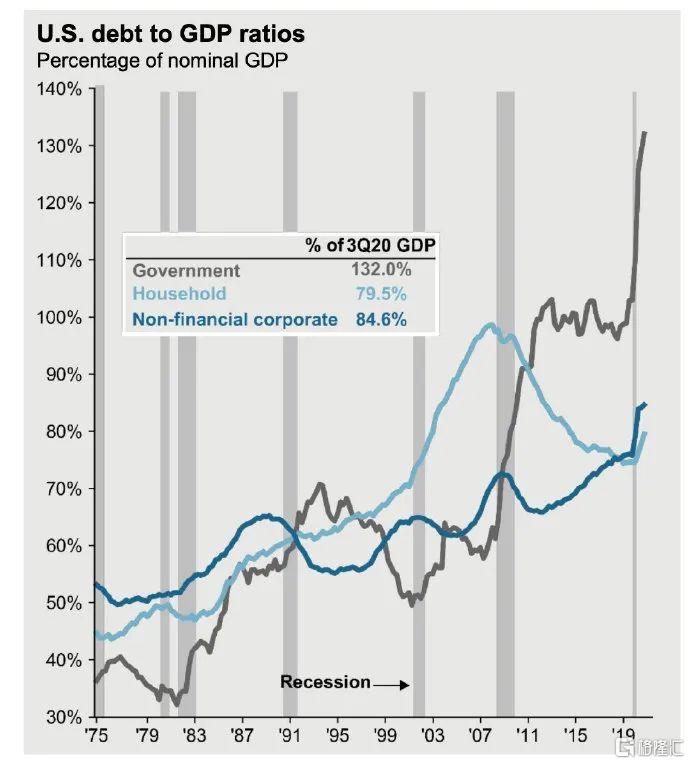

像沃尔克时期一样拉高利率,通过货币紧缩的方式控制通胀,是根本不可能的。80年代美国的债务占GDP的比例,只有50%不到。现在美国的债务水平,已经超过GDP的100%。

美国家庭、企业和政府部门债务/GDP

如果利率再拉高到20%的利率水平,美国超过100%的财政收入都要用来还利息,等于政府要破产。

债务太高导致没法加息抑制通胀,那么先想办法降低债务可行么?也不可能。

从过往的历史经验看,美国每一次成功降低债务,基本靠的是战争的胜利或者冷战胜利的红利。

这里可能有人会说,沃尔克当年不是靠着货币紧缩,把利率拉高到20%,成功降低通胀并且抑制了债务嘛。

沃尔克货币紧缩,确实是降低了通胀。但是后面债务的窟窿被填上,靠的是苏联解体以后的冷战红利。

这个阶段美国主导的全球化,带来的利润回流,填上了债务窟窿、想通过货币紧缩的方式,来去杠杆或者降低债务,在人类历史上从来没有成功过。

只有经济增长利润回升,才能彻底去掉杠杆,降低债务水平。其他办法比如印钞或者加税,都只是把债务问题往后拖。

因为随着债务规模的不断上升,即使利率不断下降,利息负担也在不断上升。维持大规模负债不出问题,只能通过增加税收,以及货币贬值和通胀实现。加税这玩意非常不受大家欢迎,一定会遭到富人和老百姓的反对。所以多数国家都会选择印钞,通过货币贬值和通胀,来降低实际债务负担。

在没有利润增长的情况下,债务问题不会消失,只会转移。印钱或者通胀往后拖,只是把债务和杠杆在国家、企业和居民部门之间挪动。

既然债务问题没办法解决,那么继续放水推高通胀往后拖,就变成了美联储目前唯一的选择。因为现在加息刺破泡沫,危害可能会更大。高位的股市和楼市如果崩了,会让经济直接步入萧条。

06 美联储的如意算盘

如果我们估计的没错,美联储在这里的算盘大概率应该是:

继续印钱推高通胀,让这些印出来的天量货币,变成热钱疯狂涌动。

只要全球产业链后续能够恢复,除了中国的产能,印度越南也可以接盘低端制造业。这些供应跟上以后,美国本土的通胀,很快就会得到抑制。自己只要在全球其他国家通胀起来之前,自己不发生主权债务危机就能续命。除了债务更大了以外,依然是马照跑舞照跳,还能顺带收割一把。

所以大家才看到,之前美联储放话说要搞“平均通胀”。平均通胀的大概意思是说,美联储可以容忍一段时间内远高于2%目标的通胀。

耶伦前段时间也告诉我们说:

一、国债的利息支出占财政收入的比例,只有2%多一点。

二、中期通胀预期指标,看起来依然相当受控制,这个问题会得到解决。

她的意思是现在债务存量虽然很大,但是在低利率的背景下,要付出的成本却不算高。

用大白话说就是,国债还可以继续发,印钞也依然可以继续,目前的通胀完全不用慌。

不过美国真的没有通胀么?看看统计数据,你就会觉得很扯淡。

目前美国租车价格上涨87%,二手车价格上涨45%,汽油价格上涨45%洗衣机价格上涨29%,机票价格上涨25%,酒店价格上涨17%上涨更厉害的,是老美那边的房价。很多共和党管理的零税率地区,上涨速度非常惊人,比如德克萨斯就涨了50%,蒙大拿和爱荷华涨了100%。北卡的一些地方的房价就更吓人了,几乎是2019年的三倍。

通胀已经起来,美联储却视而不见,还在继续大规模印钞。

这是因为印钞放水对目前债务庞大,资产价格又处在高位的美国,好处多多。

一方面放水可以维持高位的资产价格泡沫不破,另一方面庞大的政府债务可以通过通胀稀释,看看能不能熬到别人泡沫先破。

只要美国把钞票继续印下去,其他国家很快就要顶不住了。

英国6月份通胀已经是2.5%,俄罗斯是6.5%,印度是6.6%,乌克兰是9.5%,伊朗是47.6%,土耳其是17.53%。大部分国家的通胀率,都已经超过3%的安全线。经济已经岌岌可危,还有些国家甚至开始被迫加息。

以前总有人说,美联储开始加息收紧货币的时候,就是要割韭菜了。其实美联储开闸放水,美元的洪水流向全球的时候,就已经是在割韭菜了。要知道美元本身,只是美联储印出来的一张废纸,但却能用来换取各国有价值的商品和资产。大家之所以觉得美元扩张时候日子好过,那是因为美元扩张的同时,各国货币也在同步扩张。只不过有些国家印的比美国还多,有些国家印的比美国少一点。

布雷顿森林体系的核心是,美元与黄金挂钩,从而保证币值稳定。各国货币与美元这个国际基准货币绑定,从而开展全球贸易 。1971年以后,美元和黄金解绑,挂钩石油以后开始滥发。各国为了维持和美元的汇率平衡,每次美元滥发时候,只能跟着美联储节奏,一起超发货币。

这等于是美联储通过超发美元,在偷全球储蓄者的钱。

各国也跟着美元一起超发货币,悄悄拿走本国储蓄者的钱。这也是为啥大家一看到美联储印钞,就觉得自己储蓄又要缩水了。

尾声:

很多人可能觉得,我们讲的东西和普通人无关,关心这些宏观的东西没啥用。

这里你可以想想,为啥过去十几年,投资带来的财产收入和上班带来的工资收入,差距越来越大。如果我们把加入WTO这20年经济的腾飞,分成前10年和后10年,你会发现这两个十年其实是不一样的。前十年大家基本顺风顺水,做生意或者工作赚钱都相对容易。后十年可以说磕磕绊绊,各种外部危机更是持续不断。但是后十年房价和资产价格上涨的速度,却远远超过了前面十年。因为2009年以后,美国人为拯救次贷危机,开始直升机撒钱。为了保持和美元汇率基本稳定,中国也开启了4万亿天量货币注入,还买了不少美国国债。因为当时我们外贸依存度很高,可以说救美国就是救自己。

美元这种高能货币,叠加我们的货币注入,最终形成了今天居民部门高负债,房地产市场高市值的局面。

2020年新冠疫情,美联储又一次大印钞,这次是2009年那次大撒币的加强版。这样的天量货币供应,导致全球房价和资本市场的棺材板,都压不住了。

在美联储持续放水的背景下,对抗通胀带来的钞票购买力贬值,已经成了每个人的紧迫任务。

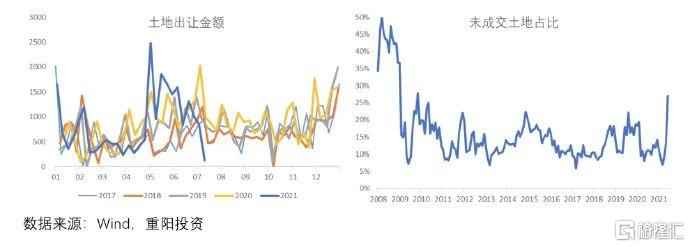

从国内的角度看,目前国内房地产投资已经被房住不炒的政策牢牢压住,资金无法大规模涌入。可以看出在三条红线的压力下,房企拿地意愿和能力严重受损。

100个城市的土地出让金,已经降至今年低位。6月未成交土地占比,也升至2010年以来高位。

别说对大资金,即使对普通老百姓来说,除了一手折价新房,多数二手已经失去了投资意义。楼市被政策压制,资金剩下能涌入的方向,只剩下资本市场和大宗商品。这里我们认为未来一年多时间里,最具爆发力的投资品种,依然要看大宗商品。因为在全球产能过剩的情况下,这些超发货币除了买房买地买股票,就是炒作大宗商品。

一方面目前世界上并没有足够的商品产能增长,来对应这么高的货币供应量 。另一方面美国和欧洲开启财政刺激带动的需求,和疫情带来的供应链紧张问题,进一步加剧了大宗商品的短期供需矛盾。

可以确定的是,这里面中国人需要消费,但自己又没办法大规模生产的东西,涨价空间可能会特别巨大。

这两年很典型的就是,我们高度依赖进口的铁矿,锂钴矿,芯片,石油,天然气等都在上涨。所以大家着手配置资产的方向,也可以从大宗和周期相关的方向考虑。

当然了,大宗带动通胀起来持续一段时间以后,就会引发食品和消费品的上涨。消费品尤其是食品的上涨,是各国政府没办法承受的。基层民众吃不起饭,是要出事情的。

比如最近大家看到的南非骚乱抢劫,就是通胀起来以后,老百姓扛不住的结果。

这时候央行就会不得不开始加息抑制通胀。加息累积几次之后,就会带来债务崩塌。那时候我们就会看到全球金融危机的到来,这个事情应该发生在2022年前后。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员