一、存款利率报价方式正式调整

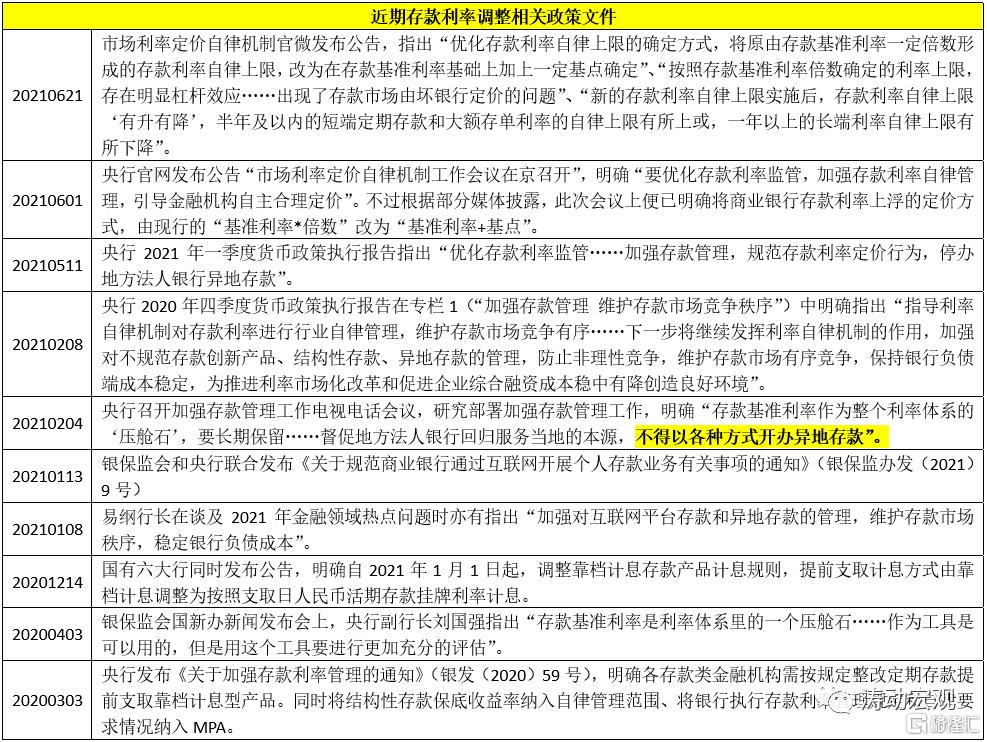

利率市场化之前对存贷款利率采取的是“控存款利率上限+控贷款利率下限”的约束方式,2019年8月的LPR新报价机制则将贷款利率由之前的贷款基准利率调整为的MLF利率基础上加(减)点的形式,即LPR(贷款基础利率)= MLF利率(中期借贷便利)+加点幅度(可为负)。经过近两年的LPR新报价机制实践以及存款端一系列整顿(如智能存款、异地存款、结构性存款等)后,市场利率定价自律机制明确自2021年6月21日起,存款利率也由存款基准利率调整为加减点的形式。

至此,存贷款利率的报价方式均调整为加点这一国际通行的路径,即,

只不过,当时LPR新报价机制的推出是由央行一手推动(包括发公告等)且较为高调,而存款利率报价方式的调整则借助市场利率定价自律机制,并在某种程度上采取舆论引导的方式向前推进。

二、存款利率报价方式调整的简要评述

(一)存款利率调整的节奏明显滞后于贷款端

出于避免市场过度竞争的考虑,管住贷款利率下限和存款利率上限是利率管制时期的常用手段,而利率市场化本身是也放开贷款利率下限和存款利率下限的过程。由于存款才是商业银行立命之本,因此在具体推进过程中,存款利率市场化难度要远大于贷款。

基于此在利率市场化的实践中,期间的政策推动力便是以逐步放开波动幅度和持续寻找存款替代产品(如同业存单、大额存单等)来逐步推进。

目前央行正通过LPR新报价机制来引导贷款利率下限逐步下移来打破贷款利率下限。但是在这一过程中一直以来存贷款利率同步调整的节奏也自LPR新报价机制形成起被打破(意味着商业银行稳定的存贷利差也被打破),即仅调整贷款利率而保持存款利率不变,这明显是一条腿走路的利率市场化改革,毕竟存款利率自2015年以来从未调整过。此次存款利率报价方式调整意味着在LPR新报价机制推出后,存款利率的调整已经且必然成为利率市场化的政策聚焦点。

实际上央行的这一举措已经因疫情而往后推了一年左右,早在2020年初,央行应就已经有意调整存款利率。

如果往回看,过去存贷款利率四次比较大的调整期均是被动下的调整结果,即均在特殊环境下调整,如1997年的亚洲金融危机、2008年的次贷危机、2012年欧债危机以及2015年的中国股灾,此次在新冠疫情和原油供给的合力冲击下,全球经济很可能正由金融危机向经济危机过渡。

(二)存款利率报价方式调整并非独立政策

1、相较于贷款利率报价方式调整来说,存款利率报价方式的调整更为复杂,因为贷款利率主要涉及到银行的议价能力,市场化程度相对较高,毕竟融资方的间接融资渠道也越来越顺畅,而存款的替代产品目前仍未形成事实上的影响力。

2、存款利率报价方式调整是贷款利率报价方式调整的延续,是利率市场化过程的有效构成部分,存贷款利率报价方式均调整为加点形式有助于金融管理部门更好评估政策调整对金融机构以及实体经济的传导效果。

3、之前对结构性存款、智能存款、异地存款以及对货基与类货基(现金管理类产品)的整顿,是存款利率报价方式调整的前奏,与存款利率报价方式调整在政策内涵与导向上是一致的。这些高成本存款或类存款被禁或被限一定程度上缓解了存款利率市场化的压力。

需要说明的是,虽然LPR已经连续15个月未调整,但并不意味着监管部门对此无动于衷,例如近期央行便有窗口指导部分银行,即要求其2021年度新发放银行贷款加权平均利率不得超过“2020年度第四季度平均水平+12BP”(2020年四季度平均水平为5.03%、意味着部分银行不得超过5.15%)。

(三)存款利率报价方式调整政策较为细化,意味着后续还有很多动作

和LPR新报价机制不同的是,此次存款利率报价方式调整并未取消存款基准利率,而是在存款基准利率基础上的调整,且针对国有大行和其它行采取了不同的调整幅度,这大概说明三个问题:

1、地方人行在存款利率市场化的过程中将起到更大的作用,其影响力也会更强,地方商业银行及全国性银行的地方分支机构将面临来自地方人行的贴身式监管,各品种、各期限利率加点幅度的微小变化可能均会引起地方人行的注意,并受到地方人行的窗口指导。

2、起初较为谨慎,因此各银行的调整幅度较为细化,且差异明显,这意味着目前的存款利率报价方式只是过渡之举,并非是短期行为,预计后续在市场稳定下来后便会有一系列举措,可以预期的是这些举措应致力于逐步消除定价方面的差异,也即对存款拓展能力较弱的中小银行应是不利的,需要做好准备。

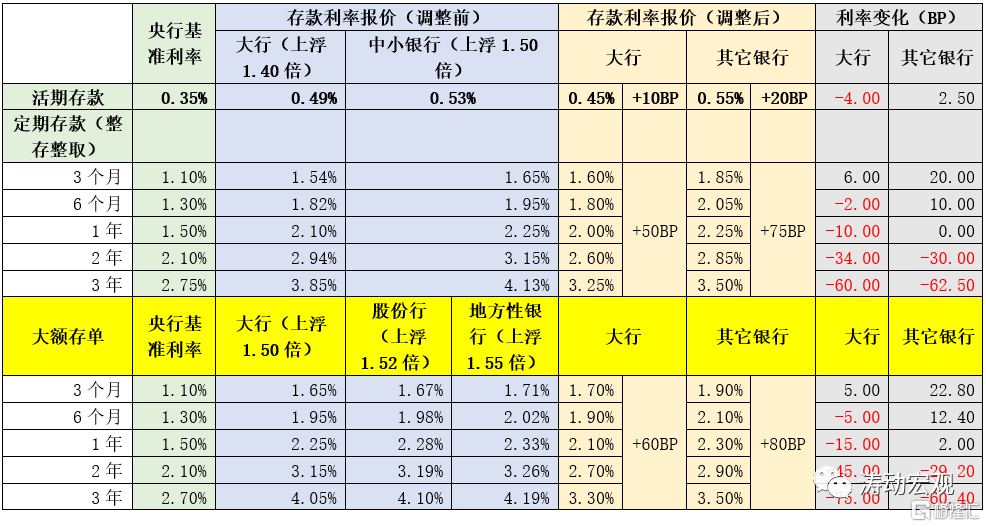

3、目前来看,此次存款利率报价方式调整将对象分为大行和其它银行两档,同时导致长期限存款利率上限有明显下降、短期限存款占比可能会上升,且一刀切地统一了其它银行(含股份行和地方性银行)的存款利率上限,这意味着从政策层面看,未来银行在存款端的定价上限将只有大行和其它银行两档,即地方性银行相较于股份行已没有优势,且劣势会越来越明显。

(四)关注可能造成的两大搬家现象

1、分化背景下银行业内部的存款搬家

存款利率报价方式调整的初衷在于解决存款市场无序竞争的问题,即避免存款利率在中小银行的诱导下无序上升,推动整个行业的存款利率上升,并传导至实体经济,不利于政策对实体经济的引导。显然,对于存款利率本身就比较低的银行来说,这一政策调整无疑是利好的,那些存款利率较高的银行则在存款拓展上面临不小压力,存款在银行之间搬家的现象需要引起关注。

因为该政策统一了大行以外其它银行(含股份行、地方性银行)的存款利率上限,但这些银行的存款拓展能力和存款成本相差较大,意味着这些银行中,存款成本较高的中小银行将面临失去存款的压力,而具备存款成本优势的银行将能够享受到政策红利,会成为存款搬家的流入方。

同时对于存款成本优势较为明显的银行的来说,该政策还有助于缓解LPR新报价机制以及相关政策所带来的息差收窄困境。因此整体来说,该政策预计将会进一步加大银行业之间的分化。

2、金融脱媒背景下的存款搬家

金融脱媒背景下的存款搬家一直未成为主流,一方面是因为存款基数较大以及储蓄效应仍然较为明显,另一方面则是因为直接融资体系尚未能够形成较为可观的投资品种、为存款转移提供空间。

但是在银行业内部存款搬家的基础上,长期来看直接融资体系预计在财富管理业务的背景下能够提供越来越多的可投资品种,且这一步伐有可能会加快,从而导致一部分对市场较为敏感的存款客户将越来越倾向于将资金转移至直接融资体系。在存款利率报价调整的基础上,预计存款这一品种在大类资产配置中的吸引力将有所下降,可能会导致金融脱媒下的存款搬家现象变得越来越举足轻重。

(五)重视直销银行与财富管理业务

存款利率报价方式调整后,线下渠道类存款可能会面临不小压力,对于主要通过价格而非服务、主要通过定期而非活期吸收存款的银行来说,则亟需在直销银行以及财富管理业务方面发力。直销银行本身是开放性银行的概念,有助于开拓存款与客户来源渠道,而财富管理业务则有助于银行通过丰富大类资产配置品种来增强客户粘性、弥补传统银行服务的不足。因此新赛道中,尤其需要关注直销银行的重要性,以及从中长期角度重视财富管理业务的价值,也即需要重视AUM派生存款的价值。

上面已经指出,此次政策调整对中小银行非常不利。同时还需要注意的是,存款在银行业之间的搬家可能会造成存款拓展无力的银行在流动性指标上面临一定压力,并导致中小银行在资产投放上不得不考虑期限匹配的问题,导致资产投放方面趋向于短期和高流动性,这在一定程度上不仅会加剧部分中小银行的风险暴露、还会影响到中小银行的利差空间。而对于贷款派生存款能力较弱以及对定期存款较为依赖的银行来说,这种问题可能更值得关注。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员