最近有两件事大家一直在争论不休,一个是大宗商品价格是不是见顶了。

另一个是美联储会不会在这个位置开始紧缩,刺破全球资产价格泡沫。

关于这两个问题,我们的观点:

一、大宗商品这个位置只是第一波涨价结束以后的震荡,震荡完以后会继续新高。

二、美联储也不会从这里开始紧缩。你甚至会看到,美联储在这里继续放水推高通胀,推高大宗商品价格。

本篇我们就讲一下,为啥我们会有和大家不同的看法和逻辑。

01 凯恩斯主义

想讲清楚这个逻辑,要从大家耳熟能详的凯恩斯主义说起。

1929年开始,美国发生了大萧条,并成为波及整个资本主义世界的经济危机。

这场危机结束了亚当斯密开创的古典经济学近百年的统治地位,把主导权让位于凯恩斯主义。

亚当斯密开创的古典经济学,又叫古典自由主义。这套理论认为,国家只能用市场这只看不见的手调节经济。

完全市场化的结果是强者恒强,小公司一个个倒下,大公司逐渐形成垄断组织。

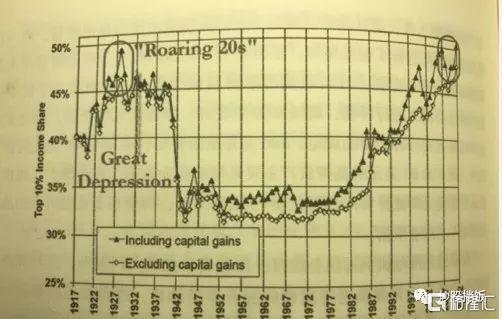

社会财富也不断向少数人集中,最后的结果是整个社会的贫富差距越来越大,10%的人占有了45%的社会财富。

历史上10%的人,拿走了45%以上的社会财富,结果都不太好。

第一次首先发生了1929年大萧条,随后发生了二战。

第二次是07年,08年的时候发生了次贷危机。第三次就是现在。

美国社会贫富分化程度

凯恩斯主义就是在这个背景下粉墨登场的

凯恩斯抛弃了古典经济学,只用市场这只看不见的手,调节经济的做法。

主张不再放任自由市场,政府主动进行大规模经济干预。

大家耳熟能详的罗斯福新政,就是在凯恩斯理论背景下的产物。

罗斯福新政主要法案

我们知道资本主义经济危机,是因为社会贫富分化太剧烈。

导致穷人丧失购买力没钱买东西,造成生产相对过剩导致的。

所以凯恩斯解决问题的思路,就是通过政府负债搞基建的方式,给他们发钱买东西。

没有需求就创造需求,通过创造需求提供工作机会,给工人发工资提高购买力。

之前的自由资本主义,是资本家生产2块钱的东西,发1块钱工资。结果最后穷人手里没钱,东西卖不出去。

凯恩斯主义的解决办法是,资本家不是生产2块钱东西,发1块钱工资么。

那我们再让政府再负债1块钱发下去,填上这个购买力的缺口。市场上的2块钱产品,资本家也可以多赚1块钱。

为啥说临时呢?因为劳动生产率剪刀差的存在,大众的钱迟早会以利润的形式回到资本家手里,所以凯恩斯这套只能延缓危机。

事实上凯恩斯主义,并没有减少资本家的利润。只是把资本家赚到的钱,变成了政府的有息债务。

政府本身是没钱的,只是向资本家借债加税来创造需求,通过发工资提升穷人购买力。

为了追求眼前的就业和平衡,政府通过负债,把现在的问题往后推。

借债是要还的,等还债时候政府只能指望经济增长带来更多税收增长,否则只能借新债还旧债。

整个30年代美国国债涨了四倍,罗斯福已经把国债借贷和货币贬值用到极致,借债游戏终于玩不下去了。

因为罗斯福按照凯恩斯理论搞的那些基建项目,并没有办法创造更多税收和增长

只是靠政府借更多的债,通过搞基建给老百姓发钱,来维持经济稳定。

1938年美国和德国因为再次爆发经济危机,陷入全面萧条。后面是德国撑不住发动二战,拯救了美国。

因为德国的希特勒,也是用凯恩斯主义维持经济。只不过他借债创造就业机会,造的全是飞机大炮。

武器装备这玩意,没法给老百姓吃用,也没办法拿来给资本家还债。

再不做点啥国家就要破产,发动战争出门抢钱,就成了德国当时唯一的选择。

1939年二战开场,所有国家开始进入充分就业,直线下滑的那条失业率蓝线就是二战带来的。

美国失业率(1890-2009)

这里我们可以看出,把美国从经济泥潭里拉出来的,并不是什么罗斯福新政。

而是二战摧毁了欧洲的过剩产能,天量的订单和利润开始涌向美国。

凯恩斯主义的发展,在二战以后没有停滞。后面几任美国总统,继续把它发扬光大。

70年代之前,激进的财政政策配合宽松的货币政策,大规模赤字财政和高额国债是经常性政策。

持续扩张的货币和财政刺激,也为未来的通胀持续走高,和里根时代新自由主义复辟埋下了伏笔。

02 滞涨来了

在凯恩斯理论的指导下,政府需要大量借债,维持经济和就业。

沉重的债务负担,导致政府总是想通过印钞贬值,来减轻债务带来的财政压力。

所以凯恩斯主义致命的弱点就是,与生俱来的通货膨胀倾向。

70年代突然到来的石油危机抬高了通胀,借债印钞的游戏玩不下去了。

从下图可以很明显的看出,70年代石油危机期间,美国的通胀水平急剧升高。

美国核心通胀(1967-2014)

按照凯恩斯的理论,失业只会存在于经济低迷期,这时候生产停滞,利率走低。

通胀则发生在经济高潮期,这时候生产发展,利率走高,所以失业和通胀不会并存

1979年,美国高通胀和高失业问题同时出现。习惯了加息控制通胀,降息控制失业率的美联储失去了方向。

通胀和失业突然间同时上升,也就是我们常说的滞涨来了。

所谓滞涨,说的是停滞性通货膨胀。指的是经济停滞的状况下,失业率和通货膨胀却在持续高涨。

货币政策没办法解决经济停滞问题,但控制通货膨胀,问题倒是不大。

弗里德曼创立的货币学派,对通胀的形容是:“过多的货币追逐太少的商品”。

那么怎么克服通货膨胀呢?货币学派的回答是:通货膨胀这类问题,是印钱太多导致的。那么关住货币供应的水龙头,减少货币供应量,就能抑制通胀。

在这个基础上,弗里德曼还提出了他最著名的简单规则。

根据美国近一百年的统计资料,产量的年平均增长率为3%,劳动力的年平均增长率为1-2%。

所以只要保证货币供应量按4-5%的年率增长,整个经济体就可以无通货膨胀,无危机地稳定增长了。

这就是弗里德曼提出的,所谓货币主义包治百病的秘方。

在货币学派理论的支持下,新任的美联储主席沃尔克抛弃了凯恩斯主义,开始严格控制货币供应量。

最终通过货币紧缩,驯服了连续三年,保持两位数的恶性通胀。

美国的核心CPI,从1980年6月的峰值13.6%,降低至1981年的6.2%,1982年更是降低至3.2%

美国核心CPI

虽然沃尔克控制了通胀,但是紧缩的货币政策,也导致美国经济在1980到1983年发生了大幅衰退。

1979年美国的GDP实际增速是3.2%,1980年跌至-0.2%,1981年是2.6%,1982年又跌至-1.9%。

美国GDP名义增速

美国企业的税后利润,也在1980-1982年间发生了大幅下滑。

和1979年相比,美国的企业利润在货币紧缩期,分别减少了7%、9%和21%。

美国企业税后利润

实际经济增速下滑,也导致大量企业倒闭。美国的失业率在1982年12月,达到10.8%。

美国失业率(1948-2018)

这是大萧条以后五十年,美国失业率创造的最高纪录。即使2008年次贷危机,都没有超过这个数值。

当然了,解决经济停滞问题,靠的可不是货币政策,而是外部收割回来的利润。

不得不说那时候老美国运真的好,80年代拉美危机先收割一波,90年代苏联解体再收割一波。

后面成功打压日本制造业刺破泡沫又收割一波,亚洲金融危机再收割一波。

再加上信息技术革命带来的技术突破,叠加中国入世老美和世界工厂捆绑。

这一系列有如神助的好运,给美国经济不断注入利润,也把美国经济拉出了停滞的泥潭。

03 大周期的拐点

成功驯服恶性通胀,为美联储和沃尔克本人,赢得了极大的声誉。

也为后面的美国经济持续向好,和美国股市20年的大牛市,奠定了货币基础。

沃尔克已经把利率拉到了19.1%,这个利率水平已经足够高。

这自然就给了后续美联储主席,留下了足够的货币政策空间。

沃尔克以后的四十年时间里,美国联邦基金利率,一直处在持续向下的降息通道里,这是美国股市能够长牛的基础之一。

因为利率水平,是决定资产价格最为关键的因素之一。

1981年是美国一个大周期的拐点,在拐点之前,通胀和利率是交替上升的。

美国的通胀率一度上升至惊人14.75%,联邦基金利率也随之抬高到19.1%。

最终才得以遏制通胀,再加上后面的对外收割和利润注入,才结束了美国经济滞涨的局面。

美国联邦基金利率与CPI走势(1960—2021)

这个拐点以后,美国的通胀和利率水平出现了逐级回落。从1981年的高点19.1%,下滑到现在的接近0利率。

在过去的40年时间里,经济上一遇到麻烦就放水。弗里德曼那套货币学派理论,已经被发挥到极致。

这中间虽然经历了七轮降息,六轮加息。但是通常降息的幅度,总是比加息大。

加息的高点也一次比一次低,这导致美国的实际利率水平不断降低,资产价格水平不断提高。

2008年金融危机的时候,美联储把联邦基金利率直接降至零,这是美联储第一次打光了手里的子弹。

为了给下一次危机预留降息空间,2015年美国经济稍有好转,美联储就开始了加息进程。

从2015年12月到2018年9月,耗时三年的八次加息,勉强把联邦基金利率加到2.25%,就再也加不动了。

因为这个时候的美国政府、企业和个人债务负担都非常重,根本没办法承受像样的加息。

就算是2.25%的利率水平,也是当时的美国总统川普无法忍受的。

所以我们才看到,那时候川普不停的在推特上咒骂鲍威尔。

因为利率水平的上升,会给已经处在高位的美股市场,带来巨大压力。

当时的美股,又恰巧是川普竞选最重要的筹码之一,是万万不能出问题的。

回顾2018年底那段历史,你会发现利率水平对高位的美股,影响到底有多大。

2018年9月,美联储信誓旦旦的告诉大家,2019年还会加息3次。

美股直接表演了死给它看的大戏,左边红框是当时宣布加息以后,标普的凌厉走势。

美联储宣布加息以后的暴跌

经历了这次暴跌,美联储马上宣布在2019年初暂停加息,缩表也会在年底终止。

2019年8月1日,美联储10年来首次宣布降息25个基点。

当时美联储主席鲍威尔,说了一句意味深长的话。

这并不是长降息周期的开始,但可能会再次降息。

很多人觉得美联储主席脑子秀逗了,说话怎么前后矛盾。

其实这次降息是不得已为之,这里如果不降息,美股暴跌可能会把自家搞出金融危机。

后面随着美股的走势波动,美联储放水的力度和药量,更是在一天天加大。

2019年5月,美股回调就马上告诉大家不仅不加息,还要降息的消息。

2019年8月,告诉大家降息1次是不够的,后面还会降息2次。

2019年10月,告诉大家后面至少会降息3次,还会停止缩表。

到了2020年3月15日,美股在新冠疫情影响下,接连走出熔断走势。

为拯救濒临崩盘的股市,美联储只能被迫把利率直接降到0。

这时候的美联储,又一次打光了手里的所有子弹。

04 为啥现在美联储没法加息

当年沃尔克之所以能把利率升到那么高的位置,是有特定的历史背景在的。

一方面在美国经济滞涨最严重的七十年代,宽松的资金虽然抬高了物价和通胀水平。

但是当时的资本市场,却不像现在一样,存在着巨大的泡沫。

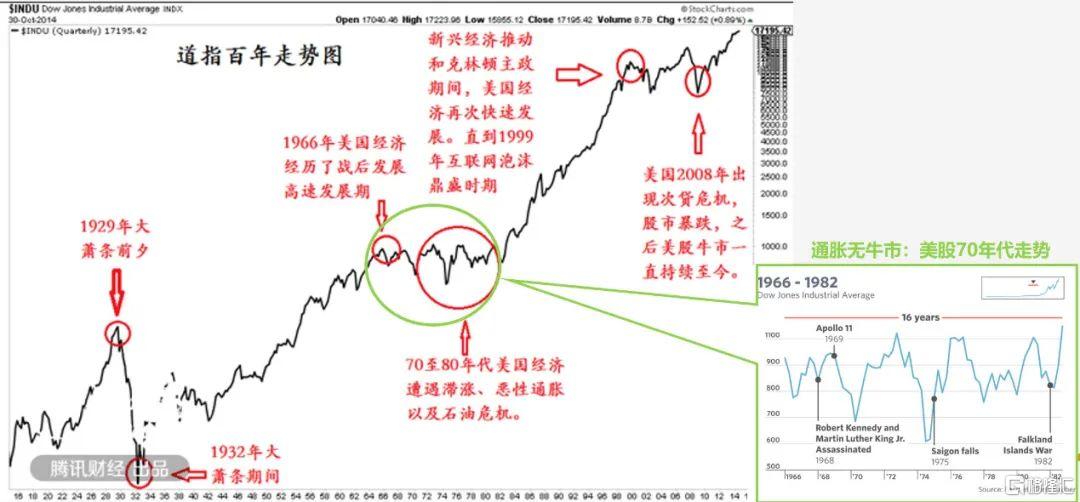

从道琼斯指数的走势图上,我们也可以清楚的看到这点。

在1966年到1982年期间,美国股市都在一个大的箱体里震荡。

道琼斯指数1966—1982年走势

道琼斯指数1966—1982年走势

在这十六年时间里,道琼斯指数几乎没啥涨幅。资本市场没啥泡沫,使得沃尔克紧缩的时候,少了一个需要担忧的东西。

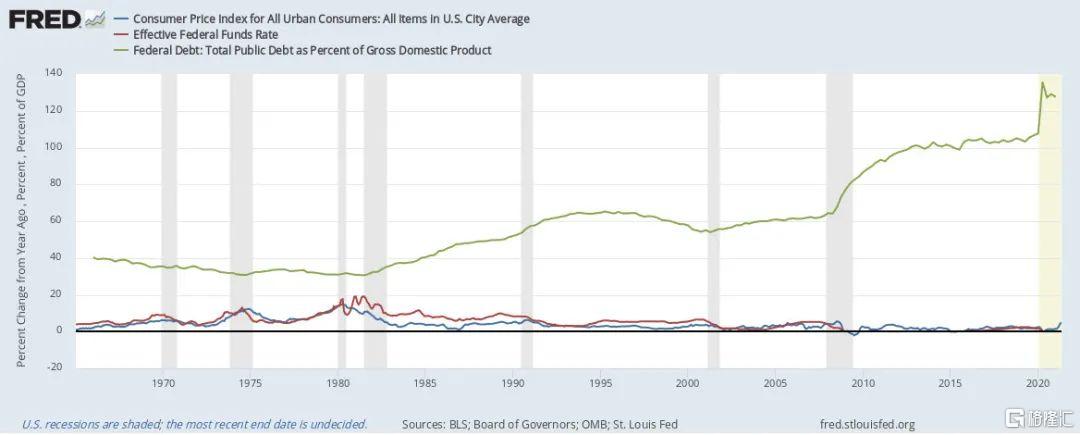

另一方面虽然1979-1981年美国出现严重的经济滞涨,但当时美国的债务状况却很健康。

从下图可以看出,整个七八十年代,美国联邦债务占GDP的比重,都很平稳。

美国联邦债务占GDP比重

即使在通胀最严重的70年代末,美国联邦债务占GDP的比重,也只有30%。

在这种情况下,沃尔克即使把利率抬升到很高,美国的利息负担也不会很重。

在这种有利条件下,当时的美联储主席沃尔克,才能坚定不移的紧缩。

现在和那时最大的不同是:不管资本市场泡沫还是美国的债务水平,都不支持美联储紧缩。

一方面美国的资本市场,从2008年金融危机以后,就不断向上攀升。

从08年金融危机至今,道琼斯指数涨了6倍,纳斯达克涨了11倍。

2008年至今道琼斯走势

目前的美国股市,处在历史最高位,是泡沫最大的时候。

在这种位置,美联储搞个紧缩,很可能造成美国股市崩盘,叠加金融危机。

要知道目前大多数美国人的家庭资产和养老金,基本都配置在资本市场。

在这个位置泡沫破灭,意味着很多人养老金没了,这是美国人不能承受的。

另一方面目前美国国债已经达到28.4万亿美元,相当于美国GDP的130%。

美国债务时钟

美国债务时钟

即使在目前的利率水平下,这个债务水平使得美国国债一年的利息支出,已经高达6000亿美元。

贸然提高利率,会导致目前美国政府的财政收入水平,很难负担这个利息支出。

除了国家债务,美国企业债和居民部门负债水平,同样非常的高。

美联储公开信息显示,截止2021年一季度,美国所有部门未偿付信贷市场债务总额(TCMDO)高达84.5万亿。

美国所有部门未偿付债务总额

目前因为美国基准利率为0,商业贷款利率处在历史最低。所以虽然债务水平很高,但是大家偿债压力不大。

美国居民债务偿付负担处于低位

但如果美国的整体利率水平上升2%,就那么意味着每年要多支付1.69万亿美元的利息成本。

这个利息成本,相当于美国全部企业一年的净利润的一大半,是居民和企业部门无法承受的。

高昂的债务水平,使得不管是美国的国家部门、企业部门还是居民部门,都难以承受利率上涨。

在目前这种情况下,美联储想要加息紧缩,实在是一件非常困难的事儿。

05 推升通胀是美联储的阳谋

过去40年的货币宽松经验反复证明:从美元变成世界货币开始,就没有什么危机是美联储不能用放水解决的。

因为危机发生以后,美联储可以用印钞来支撑经济,同时印钞还可以稀释自己的债务。

这一次和之前不同的是:资产价格泡沫和债务规模实在太大了。

贸然加息可能会导致美国政府和企业部门违约,以及资本市场的泡沫破裂。

目前的美国,又处在史无前例的贫富分化之中。泡沫破裂以后导致的金融危机,可能让美国经济直接陷入大萧条。

所以目前美联储在资本市场泡沫很大,国家整体债台高铸的背景下,加息必定是谨慎再谨慎。

一定会等万事具备,各种条件具备才会出手,不然后果很可能会无法收拾。

在目前的状况下,我们认为美联储加息,只可能在两种情况下出现。

一种是等科技突破,带动劳动生产率提升,企业盈利也随之提升。

这时候企业盈利好了,有能力在目前的债务水平下,承受更高的利率水平。

另一种是美联储通过持续放水,推动通胀温和上升。通胀以后企业利润逐步提升,不就有能力承受加息嘛。

科技突破美联储显然是等不及了,放水推动通胀温和上涨,美联储还可以试试。

等通胀起来以后再加息,只要加息幅度不超过物价涨幅,企业就可以负担这个加息的成本。

所以我们才看到,美国人在全力推动温和通胀。因为温和通胀,对债务高企的美国人好处多多。

一方面放水可以维持目前的资产价格泡沫不破,另一方面庞大的政府债务可以通过通胀稀释,看看能不能熬到别人泡沫先破。

对居民和企业来说,资产负债率=总负债/总资产。放水推动资产价格上涨,会明显降低债务人的资产负债率。

当然了,通胀起来持续一段时间以后,就会引发食品和消费品的上涨。

消费品尤其是食品的上涨,是各国政府没办法承受的。基层民众吃不起饭,是要出事情的。

所以后面会让央行不得不开始加息。加息累积几次之后,就会带来债务崩塌。

那时候我们就会看到美股大瀑布的到来,这个时间点应该在2022年。

06 美联储无路可退

很多人觉得奇怪的是,为啥美国经济越差或者疫情越厉害,股市就越牛。

那是因为这两者,都可以支持美联储继续放水,支撑美股继续上涨。

不过这也进一步吹大了美股泡沫,使得现在美股泡沫处在历史最高位。

要知道无论美国政府、企业还是个人,目前都已经债台高筑。

这个史无前例的债务规模,使得不管是政府、企业还是居民部门,都无法承担加息的后果。

在这种情况下贸然加息,股市、楼市、债市,政府、企业和个人,大家都会死给美联储看。

在这种背景下,美联储短期削减宽松(Taper)的可能性,已经被堵死了。

在通胀还没有到不可忍受之前,美联储能做的也只是用嘴紧缩,时不时嘴炮吓唬一下市场。

为维持目前的经济复苏和资产价格泡沫,美联储甚至可能会继续宽松放水。

不信的话,你可以看看美联储的资产负债表。从这张图上,你能看得出一丝想要紧缩的迹象么?

美联储资产负债表

继续放水的原因也很简单,美国经济复苏的基础并不牢固,国内资产价格泡沫史无前例。

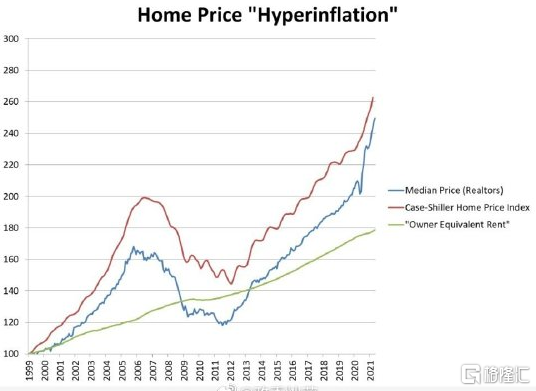

不光是美股处在历史高位,就连美国房产价格,现在也处在历史高位。

疫情之后美国房价暴涨

这时候美联储如果开始紧缩,会刺破自家股市楼市的泡沫,受伤的也只有美国人自己。

美国人自己也很清楚这一点,所以这两天不是已经在开会讨论,楼市可能带来的金融风险了嘛。

目前的美联储已经无路可退,只能一条路闭眼走到黑。

继续放水把美元的祸水引向全球,推高全球通胀和资产价格泡沫。

通胀提升以后,谁先受不了加息,谁的泡沫就会被先捅破,就会被别人抄底。大国博弈,玩的就是互戳泡沫的游戏

尾声:

全球历史上几次被美元收割,都发生在美元从宽松到紧缩的过程中。

所以当资产价格高位,通胀起来的时候,各国把关注点都放在了美联储啥时候开始紧缩。

很典型的例子就是,最近美国那边放水推高通胀的同时,中国这边在抛售大宗战略储备,打压通胀。

全球其他国家,也都在小心翼翼的应对老美宽松。有的国家加息,有的国家出手调控,拼命替美联储压住通胀,

在各国的努力之下,通胀被控制在可承受范围内。大宗商品不会“过快上涨”,使得美联储有理由继续宽松。

通胀越是可控,美联储就越能从容放水。因为美联储需要的是可控的渐进式通胀,而不是滞涨时期的恶性通胀。

美元放水本身,就是美国通过铸币税,完成赖账和收割的过程。

2021年7月14日美联储主席出席国会听证的表态,也充分证明了这一点。

美联储在这里要做的,大概率不是贸然收紧货币政策,而是继续放水。

在美联储持续放水的背景下,未来一两年最具爆发力的投资品种,无疑是大宗商品。

所以目前大宗商品的震荡调整,只应该是第一波上升结束以后的中场休息。

震荡完成以后,第二波上涨就要来了。明年我们甚至会看到,很多大宗商品的价格奔向新高

比如大宗之王原油的价格很可能会突破100,涨到120也不是没有可能。

后面大宗涨价传导到食品价格以后,我们就会迎来加息和泡沫破灭的到来。

不过由于债务水平的限制,这次加息的幅度可能不会太大。

在泡沫破灭以后,我们可能会看到负利率的到来,那时候贵金属的最佳投资期就来了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员