4月27日,味知香上市,发行价28.53元,作为“预制菜第一股”,受到市场热捧,不到1个月,其股价就翻了近5倍,在5月19日达到139.8元,尽管随后有所回落,但是截至7月5日,其股价依然达到93.09元,与发行价相比,涨幅超过3倍。

什么是预制菜?为什么会受到资本关注?是真风口还是假概念?其中又有哪些投资机会?我们试着对其做出解答。

1

发展史

根据深加工程度不同,预制菜可以分为可分为即食食品、即热食品、即烹食品、即配食品,其对新鲜程度要求以及配送储存的难度逐步提高。顾名思义,即食食品的意思就是开袋即食,而即配食品则只是对原料进行初步加工(物理加工),还需要客户自行烹饪。

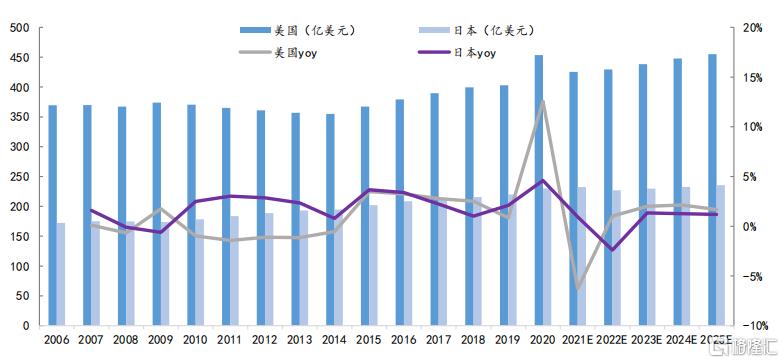

上世纪60年代,预制菜起源于美国,随后在欧洲、日本等地开始发展,至今已经成熟,根据欧睿数据,2020年,美国、日本预制食品(Ready Meals,包含以冷冻、冷藏、即食等方式储存的正餐、披萨、沙拉等产品)终端零售消费规模分别达到了454、230亿美元。

从行业集中度来看,尽管美国、日本都发展相对成熟,但是两国的企业发展路径却有所区别,2020 年美国预制食品零售市场CR5达到了37%,食品制造巨头雀巢以13.7%的市占率位列首位,卡夫、ConAgra分别以9.7%、6.5%的市占率位列其后,美国的行业集中度更高,其行业巨头选择的是横向整合资源从而壮大。

而日本企业的发展路径不同,其行业内巨头更专注于自身产品价值的深度挖掘,2020年日本预制食品零售市场CR5仅为11%,市占率前五分别为综合食品制造企业 Ajinomoto、冷冻便当企业 Yoshikei、生鲜电商企业 Oisix、速冻食品企业 Nichirei (日冷)和食品制造企业 Kewpie(丘比)。可以看出,由于路径选择的不同,日本的行业集中度远低于美国。

2

国内现状

我国预制菜行业起步较晚,2000年前后才开始从华东地区起步,早期预制菜以火腿肠、罐头、榨菜等即食食品为主,市场鱼龙混杂,产品质量与食品安全都无法保证,而且产品形态单一。

近年来,居民的饮食消费结构升级,消费者有了更多样性的需求,加之国内储存、加工、物流等配套措施措施逐渐成熟,预制菜行业迎来了发展期。

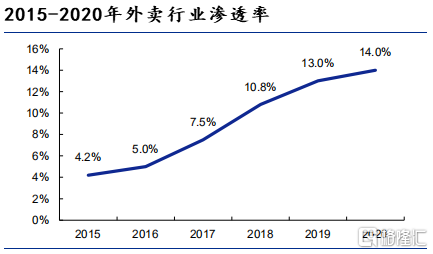

我国预制菜行业的发展有一定的特殊性,外卖商家成为了预制菜行业发展的重要力量。我国的外卖行业处于全球领先地位,发展极其迅速。

但是在传统餐饮企业中,由于中餐的特殊性而难以标准化,出餐速度慢,而租金、人工成本又逐年上涨,餐饮行业的成本压力越来越大,为了减轻成本压力与提高出餐速度,只需简单加工、不需要厨师和厨房的预制菜成了最好的选择。

据易观数据显示,截至 2020 年底全国外卖用户规模接近5 亿人,总计订单量达到171.2亿单,同比增长 7.5%;交易规模同比增长 14.8%,高达8352亿。随着外卖需求的增长,外卖对整体餐饮行业的渗透率已达14%。

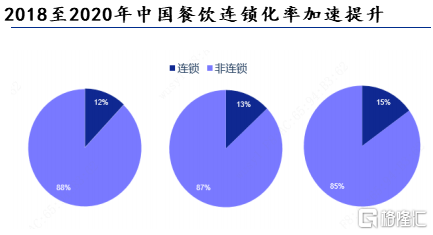

除了中小餐饮店,对于大品牌的餐饮连锁企业来说,选择预制菜也有诸多优势。传统中餐由于难以标准化,对于厨师的依赖度极高,不仅导致风险不可控,也会导致产品质量不可控,难以扩大规模,而近年来,除了火锅、麻辣烫等相对容易标准化的品类之外,其他我们印象中难以标准化的品类也涌现出了一批品牌,比如探鱼、蛙小侠等。据中国连锁经营协会数据,国内有超过74%的连锁餐饮品牌自建有中央厨房,超过半数的餐饮品牌研发预制菜产品。

除了餐饮企业与商家,另一种需求来自于消费者,尤其是以90后为代表的新一代消费者,与上一代不同,他们一方面有健康饮食的需求,但另一方面却囿于繁忙的工作压力没有时间与精力去做饭,在这种情况下,预制菜成了最好的选择。根据天猫公布的十大新年货数据,预制菜的销量同比去年增长了16倍。

对于国内的预制菜行业来说,中国目前社会结构的核心经济指标与20世纪70-80年代末的日本非常类似,整体规模约2100亿元左右,处于高速增长期。预计未来几年我国预制菜行业年均复合增速也有望保持在20%左右,到2025年预制菜行业规模有望增长至6,000亿左右。

若以目前日本60%的渗透率做类比,目前我国食材B端+C端市场合计达到5-6万亿元,则预制菜市场的规模可达到3万亿元。

目前,我国预制菜行业已经初具规模,但相较发达市场而言整体还较为落后,行业处于成长初期,仍然存在诸多问题。

首先是行业竞争地域特征明显,规模小、集中度低。由于我国居民饮食习惯存在巨大差异,而除即食食品之外的预制菜又对食材的新鲜程度要求较高,因此对仓储和冷链物流运输体系的要求极高,销售区域相对集中,目前尚未出现全国性的半成品菜龙头企业,行业参与者主要有餐饮企业、上游原材料企业、新零售企业和专业型企业四大类。

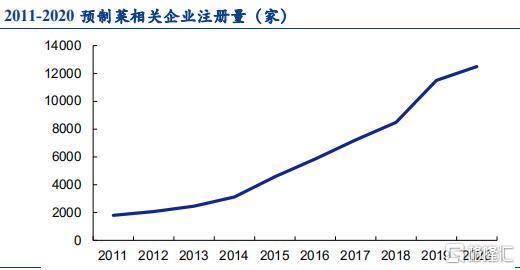

据企查查数据,截至2021年4月28日,目前我国在业存续的预制菜相关企业共有7.19 万家。仅2020年就新注册1.25万家,同比增长9%。但由于我国预制菜肴的加工起步较晚,近70%以上的预制菜加工企业仍处于小、弱、散的状态,行业集中化程度相当低。

此外,我国预制菜行业较海外市场起步较晚,整体规划和上下游的衔接不够,供应链发展不够成熟。对于预制菜企业来说,原料的渠道和配送至关重要,而目前我国的相关配套产业发展不够成熟,制约了预制菜企业的发展。

3

投资建议

对比我国预制菜行业的现状与美国、日本的发展历史,我们认为具备以下要素的企业将在行业竞争中具备优势:

首先是原材料企业,如果主业就是食品相关产业的,那就天然具备了渠道优势,有稳定的供应渠道,同时还能与主产业形成互补,在主营业务之外开辟新的业务线。

其次是目前已经上市或临近上市的公司,由于整个行业目前还处于发展期,拥有资本优势的企业能够快速整合资源,横向扩张,增加自己的产品线。

最后是在某个垂直类目中拥有足够知名度的品牌。从已有的历史看,美国的日本各自走向了不同的发展方向,由于西餐更适合标准化,需求相对较单一,因此美国企业走向了横向扩张的道路,行业集中度更高。而日餐则与中餐更相似,需求更多元化,对于我国企业来说,如果在垂直类目中的品牌效应足够强大,也具备足够的竞争优势。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员