三条红线和贷款集中度政策出台后,房企融资供需两端持续收紧。2021年上半年房地产融资合规审查方面的政策监管也在持续加强,上海、北京、深圳等地严查经营贷款违规入市,此外,为防范房企债券违约金融风险,严控城投公司、弱资质企业发行公司债。

据CRIC不完全统计,2021年上半年100家典型房企的融资额为6090亿元,同比下降34%,环比下降29%,是2018年以来的最低水平。从单月融资情况来看,2-6月房企的融资水平均处于低位,单月融资量在千亿元左右徘徊,近五个月的平均融资额不足千亿元。

企业融资情况不容乐观,仅有36%的房企融资规模有所增加,规模减少的房企中有约30%的企业同比降幅超过50%。

在各种政策持续收紧下,房企融资规模大幅下降,政策推进下房贷集中度管理成效初显,银行业房地产贷款同比增速创历史新低,从政策调控的稳定性、连续性来看,下半年融资环境将维持收紧态势。

01

典型房企融资规模同环比双降

在融资环境不放松的背景下,房企融资限制仍然颇多,房企融资水平处于低位。2021年上半年,房企累计融资总量为66534亿元,环比下降22%,同比下降27%,房企融资压力持续凸显,同时部分房企降杠杆意愿增强,整体融资量下降明显。

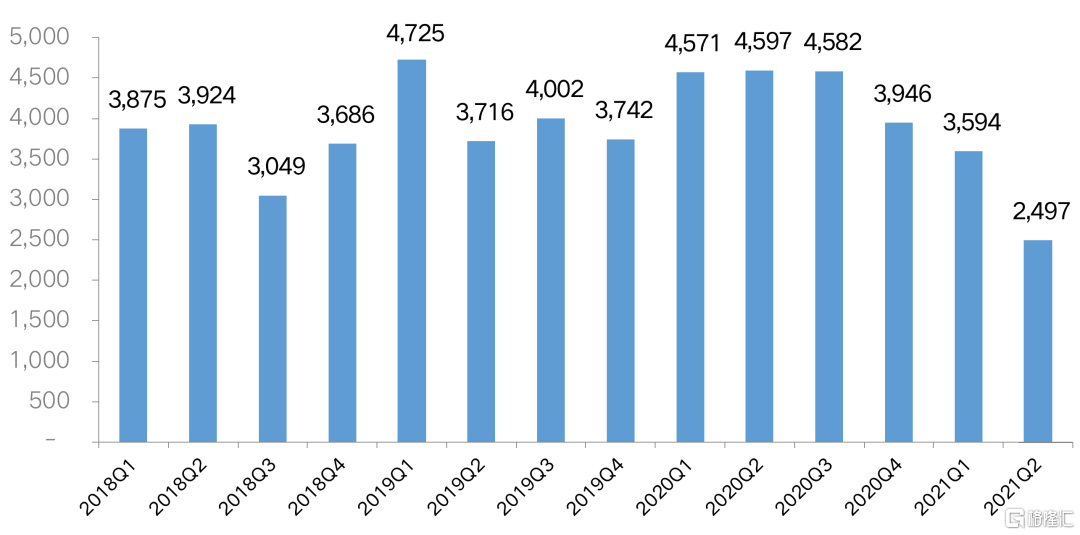

聚焦CRIC监测的典型房企来看,2021年上半年100家典型房企的融资额为6090亿元,同比下降34%,环比下降29%,是2018年以来的最低水平。一季度融资额同环比双降,且仅高于2018年三季度水平,二季度下降幅度更大。

月度数据也呈现下滑趋势,2021年6月100家典型房企的融资总量为1067.08亿元,环比上升12.7%,同比下降39.7%。其中1月融资额环比涨幅最大,达到1807亿元,年初额度相对宽松的情况下,叠加上半年偿债高峰,房企积极借新还旧。2月,房企融资再被收紧,持续至6月融资水平均处于地位,单月融资量在千亿上下徘徊,近五个月的平均融资额不足千亿元。

未来在政策调控持续下,房企融资压力持续,融资量或将维持当前较低的态势。

图:2018年-2021年上半年房企季度融资情况(单位:亿元)

备注:1、外币融资统一按融资当月月末汇率换算为人民币,监测数据不含开发贷和一般银行贷款;

2、如没有特殊说明,本文所有的2021年上半年融资数据统计均截止至2021年6月21日。

数据来源:企业公告、CRIC整理

02

超六成房企融资总量下降

上半年,仅有36%的房企融资总量有所增加,规模减少的房企中有约30%的企业同比降幅超过50%。

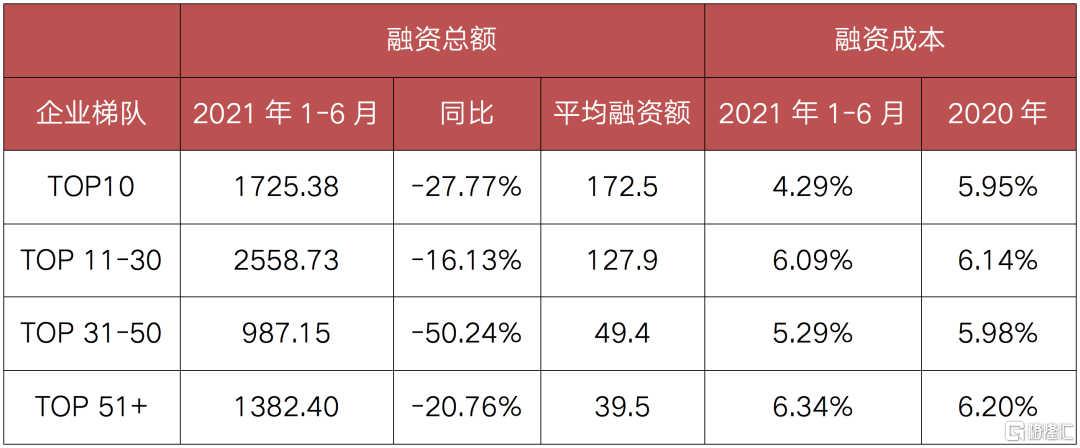

从梯队上来看,四个规模梯队的房企融资量均呈现同比下降,其中TOP31-50的房企下降幅度最大,同比减少53.50%至922亿元,而TOP11-30规模的房企融资规模下降幅度为23.48%,降幅最小,主要在于该梯队的房企规模增长诉求较大,虽在融资收紧下融资量有所下滑,但仍保持较为相对积极的融资态度。

表:2021年各梯队房企融资规模变化(单位:亿元)

数据来源:CRIC

单月数据来看,6月共有26家房企发行债券,发债企业个数比上月减少1家。其中,招商蛇口发债最高,发行了21.6亿元的公司债,同时也发行了15亿元的超短融资券;而从发债年限来看,保利发展发行的公司债年限达到7年,时间最长。从债券发行利率表现来看,中海发行3年期的20亿元公司债利率最低,年化利率为3.25%。

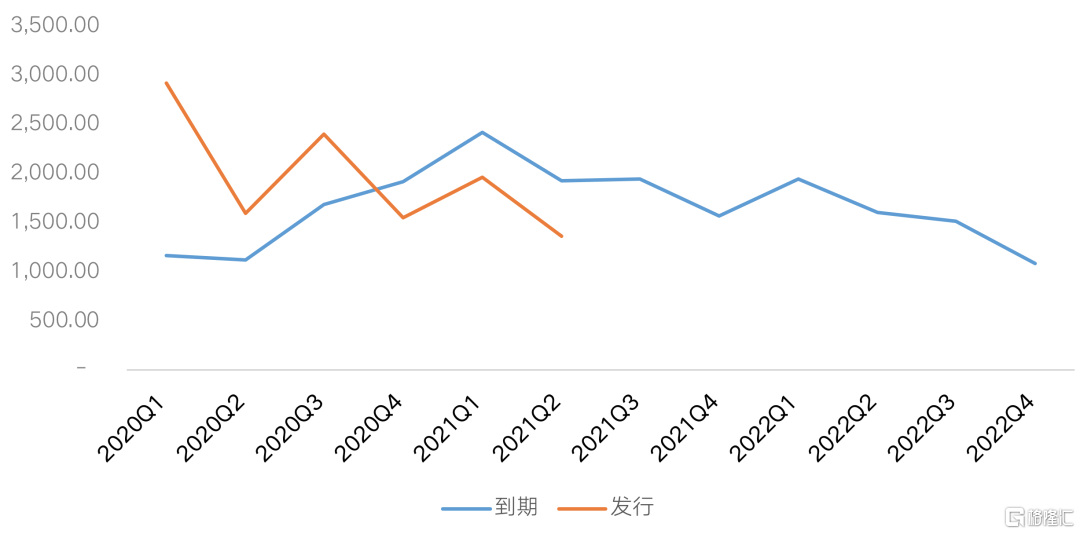

值得注意的是,2020年四季度以来房企发债及到期债券呈现“剪刀差”,房企发债量小于到期量,房企偿债压力一直处于承压状态。

其中,7月债券到期数量增加6笔至41笔,合计613.82亿元,环比上升19.3%,房企偿债压力将再次上升。到2021年下半年,房企的到期债券为3505亿元,较上半年减少19%,虽偿债压力有所缓解,但仍属于历史较高位,叠加下半年融资环境持续收紧的态势,下半年房企融资将会更难,房企融资压力将持续。

图:房企2020年以来发债及到期债券情况(单位:亿元)

数据来源:企业公告、CRIC整理

03

融资成本持续下降

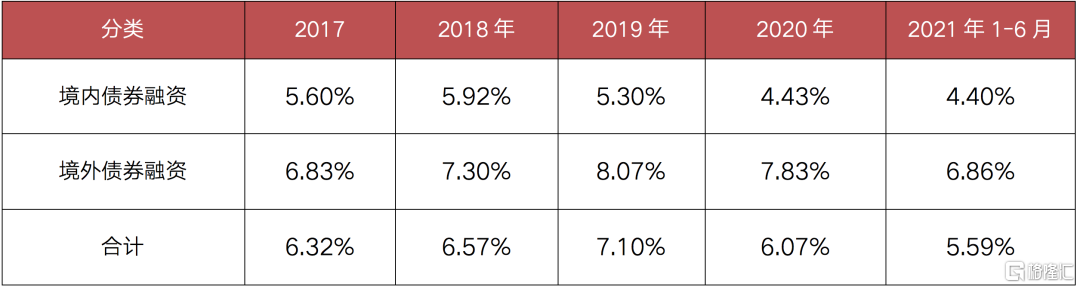

截至2021年6月,100家典型房企新增债券类融资成本为5.59%,较2020年下降0.48个百分点,其中境外债券融资成本达6.86%,下降0.97个百分点,境内债券融资成本4.40%,较2020年下降0.03个百分点。

上半年融资成本下降主要原因在于,TOP10房企如招商蛇口、保利等融资成本相对较低的龙头企业发债量较多,其中境外融资成本下降了1.66个百分点;同时TOP31-50的房企中远洋、越秀发行了数额较大的境外债,使得该梯队房企境外融资成本下降0.73个百分点。

单月来看,6月房企融资成本6.45%,环比上升1.12个百分点,同比下降0.43个百分点。其中境外融资成本8.37%,环比上升1.66个百分点;境内融资成本4.60%,环比大幅上升0.81个百分点。

值得注意的是,房企境外发债成本分化愈发严重,低成本的企业如中海、越秀等房企利率不到3%,而部分成本较高的房企高达14.5%。具体而言,房企的境内融资利率在2.63%-7.00%之间,部分排名31-50梯队的企业发行公司债利率相对较高,拉高了融资成本;境外融资利率范围则为4.625%-14.50%。

表:历年典型房企债券类融资成本

备注1:仅指境内外发行的各类债券、优先票据、中期票据等,不包含各类贷款等

数据来源:企业公告、CRIC整理

在融资环境持续收紧的状态下,预计下半年房企融资将持续分化。财务优秀的房企将获得更高的融资额度,有利于企业调整融资成本和结构,从而在发展及集中供地中受益;而债务状况较差或者杠杆较高的房企,融资量增长受限,同时,部分房企的新增融资成本或将上升,短期此类房企仍将以降杠杆为主要目标。

未来房企应积极拓展更加多元化的融资渠道,优化债务结构,降低融资成本。上半年落地的公募REITs,以及支持住房租赁发展的政策推进加码,或将成为房企融资突破的新方向。

同时,企业运营方面应持续优化组织架构,持续提高运营能力,深化销售渠道,加快销售端现金回流。未来“产品为王”仍是行业破局之道,房企应持续打磨自身产品力,提高自身盈利能力。

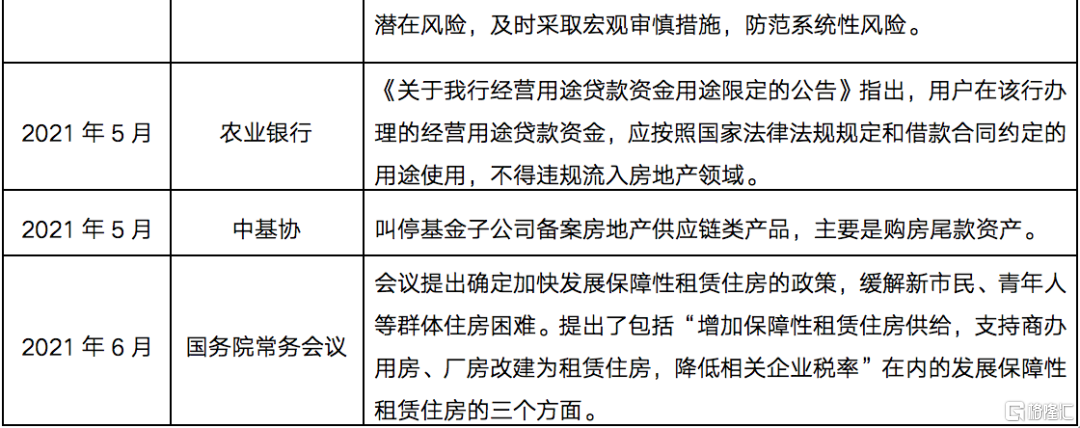

附表:2021年上半年部分房企融资相关政策

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员