波特五力模型告诉我们,产业链中存在五种力量影响着行业的吸引力和企业的战略决策。

① 与上游供应商的关系;

② 与下游购买者的关系;

③ 行业的竞争格局,包括与现有竞争者、潜在竞争者和替代者的关系。

与上游的关系决定成本,与下游的关系决定收入。向上游的压价能力和向下游的提价能力决定了企业在产业链利润分配中是吃肉还是喝汤。

根据下游客户的类型,我们可以将一家公司分为To B(面向企业客户)、To C (面向个人消费者)和To G(面向政府部门)三种类型。

哪种类型的公司更容易成为牛股?背后的逻辑又是什么?本文就来探讨这个问题。

1

To B 和 To C 哪家强?

世界上最伟大的企业,比如可口可乐、苹果、宝洁、辉瑞医药等,大多是To C业务。而国内的好公司,茅台、招商银行和腾讯等,也都是To C业务为主。

一般来说,To C模式更容易出牛股。我们分别从量、价和估值三个角度分析背后的原因。

从量的角度,To C业务的市场空间更大。C端消费者的衣食住行是刚需,由于国内人口基数大,国产替代和渠道下沉带来巨大的增量市场,人均可支配收入的提高带来消费能力的提升。整体来看,To C业务的天花板更高。

从议价能力的角度,To C企业对下游的议价能力更强。

有定价权的企业可以在不影响销量的情况下提高产品单价。市场之所以给茅台50-60倍的估值,就是因为茅台有提价预期。只要提价,就能带来利润的断层式增长。

企业对下游议价能力的强弱来源于三个方面。

① 企业和下游客户在自身行业的相对强弱。

产业链是一条价值链,你弱它就强。产业链上下游企业的相对强弱,往往决定了利润在整个价值链的分配。

一般而言,由于个人消费者小而散,较为弱势,To C的企业定价权较强;To B 公司的下游是机构,对单个大客户的依赖性更强,在大客户面前的话语权较弱。

To G 公司的下游是政府部门,集中度更强。被纳入集采的药品价格一落千丈,就是因为集采导致下游客户从小而散的医疗机构,变成了一家独大的“超级医保”,议价能力迅速减弱。

② 下游客户为品牌支付溢价的意愿。

整体来看,C端个人消费者对产品质量的辨别能力有限,更看重品牌,愿意承担品牌溢价,因此To C品牌提价能力较强。

B端企业客户对产品质量的辨别能力强,成本控制要求高,品牌显得不那么重要。

③ 产品的差异化程度和客户转换成本。

一般来说,To C的产品差异化较强,消费者具有不同的口味、喜好、审美,愿意为有差异的产品买单。

很多To B的产品同质化较强,容易被替代,企业更换供应商的转换成本极低,因此往往价低者胜。比如没有差异化的标品,如煤炭、钢铁、基础化工等原材料,成本和售价完全取决于市场的供求关系,周期性的涨价不具有持续性。

从估值的角度,To C企业创造现金流的能力更强,且现金流稳定可预测。

现金是公司的血液,只有流动起来,才能产生盈利,推动公司的发展。DCF估值法告诉我们,股价是公司未来每股现金流的折现,要求我们预测确定性的未来现金流。

To C企业的现金流充沛而稳定。一方面,To C业务一般不会有账期风险,而To B业务则可能产生应收账款。应收账期越长,企业的客户占用企业资金越多,相当于企业为客户提供无息商业贷款。比如建筑施工企业大多垫资施工,营收扩大的同时应收账款和各种保证金规模也随之增长。

另一方面,To C业务的现金流更加稳定可预测。由于To C业务直接面对客户,品牌一旦占领消费者心智就能够立于不败,下游需求具有较强的确定性,现金流入更稳定;而To B业务客户集中度较高,是否能够持续获得订单具有不确定性,一旦大客户有任何风吹草动,都会造成业绩的巨震,现金流更是难以预测。

苹果供应链上的光学镜头代工企业受到苹果扶植,成长迅速。但深度绑定苹果是一把双刃剑,大客户终止订单后对公司的业绩造成冲击,不到一年时间股价跌去60%。

2

To B 也有好公司

虽然大多数情况下To B企业不如To C企业优势明显,但To B企业中也不乏好公司。我们把To B的好公司分为三类。

第一类是2B2C的公司,即下游客户是B端企业,但产品的直接使用者是个人消费者。

上文说过议价能力的强弱取决于企业及其下游客户在自身行业的相对强弱。即使是To C的企业,如果其所在的行业竞争激烈,也并不好过。比如2004年的空调行业、2011年的千团大战、2014年的网约车和2017年的共享单车等。

具有定价权的2B2C的好公司大多具有这样的特征:公司本身所在的行业竞争格局良好且公司在行业中具有领先优势,同时下游To C公司所在的行业竞争格局较差。

本周股价创新高的动力电池龙头在国内动力电池行业一家独大,市占率约为50%,而下游的新能源整车制造厂商竞争激烈。全球市占率16.5%的雾化芯龙头的FEELM陶瓷雾化芯技术有绝对领先优势,下游是竞争激烈的电子烟品牌商。医美针剂龙头生产的嗨体是目前国内唯一去颈纹医美针剂,具有垄断优势,下游的医美机构竞争非常激烈。

同时,2B2C类企业由于产品直接为消费者使用,品牌也很重要,有时甚至成为下游产品的卖点。比如英特尔处理器就成为了个人电脑的卖点。

第二类是具有垄断地位的纯To B公司。

部分纯To B公司因具有技术壁垒和成本优势,产品和服务有差异化,在行业中占据垄断地位。

MDI生产商龙头凭借MDI生产上的技术和成本优势,目前全球产能占比近30%,国内产能占比约60%,具有定价权。工程机械龙头企业则是通过“24小时服务,2小时内到达现场,1天内排除故障”的极致的售后服务树立良好口碑,国内挖机市占率28%。

两家企业都属于周期性行业,但其周期属性被市占率提升、国际化扩张和多元化拓展所熨平,走出了成长股的盈利增长曲线。

第三类是To B业务处于行业领先地位,同时积极开拓To C业务的公司。

这类企业的To B业务增长势头良好,To C业务具有巨大的想象空间。

产能居亚洲第一、全球第三的酵母公司的酵母产品国内市占率超50%,全球市占率达12%,下游需求端主要是工业企业、面点厂、烘焙店和酿酒厂等。近年来公司发力To C业务,2020年疫情催生的家庭“烘焙热”带动小包装酵母销量增长。公司线上渠道主要是To C渠道,2018-2020年公司线上业务收入年均复合增速达41%,远超线下业务的6%。

玻尿酸原料龙头在全球玻尿酸原料市场占据半壁江山,近年来逐步向产业链下游延伸,分别于2012和2014年切入医疗终端和功能性护肤品领域,2021年继续探索玻尿酸食品的可能性,形成“四轮驱动”全产业链业务体系。2020 年公司功能性护肤品收入翻倍,在总收入中的占比由 2016 年的 8.6%暴增至 2020 年的 51.3%,成为第一大业务板块。

向C端拓展的To B企业早期为做好消费者教育,打响品牌知名度,需要付出大量的营销成本。玻尿酸原料龙头的销售费用率由2017年的15%暴增至2020年的42%。

不过,一旦品牌深入人心,获客成本将有所下降。知名牙科连锁医疗机构销售费用率只有不到1%,具有明显的低获客成本优势和客户黏性。

3

To B 的优质转债标的

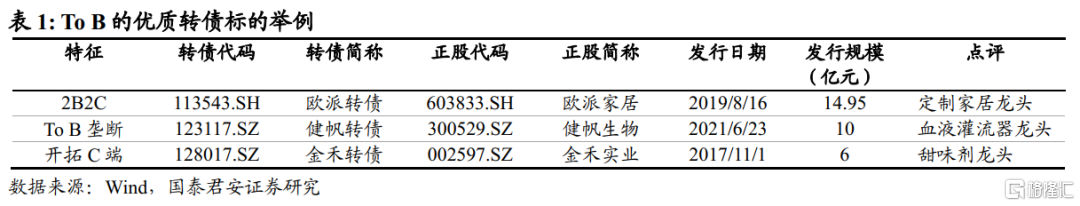

转债中不乏以上三种类型的优质To B标的,包括大宗业务具有2B2C属性的欧派转债(欧派家居),在细分行业占据垄断地位的医疗器械龙头健帆转债(健帆生物),以及To B主业势头良好、同时拓展C端业务的金禾转债(金禾实业)。

定制家居企业同时有To B和To C业务。上游为建材和五金配件生产商,上游原材料价格周期性波动,但由于上游生产商众多、产品差异化程度低,企业对上游的议价能力较强。

下游需求端主要来自新房和存量房的装修。新房的需求可以分为房地产商精装交付的需求(To B)和个人消费者装修新房需求(To C)。存量房的需求主要来自个人对二手房的改造和家居品质提升需求(To C)。

中短期来看,精装房渗透率提升将持续拉动To B的大宗业务需求;长期来看,C端存量房翻新需求仍是主流。因此,定制家居行业将从周期属性向消费属性转型,在产业链中的地位将更加强势。

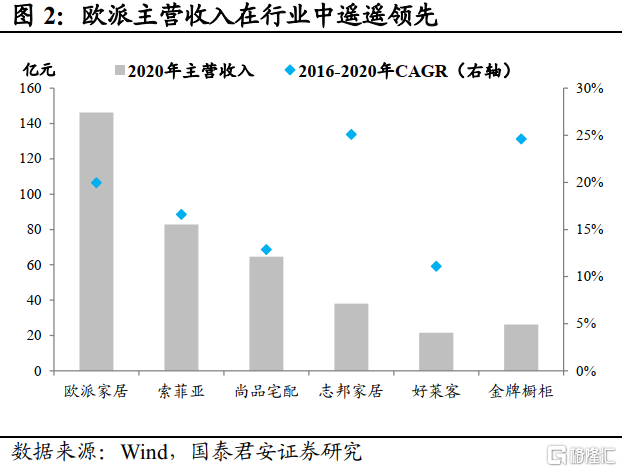

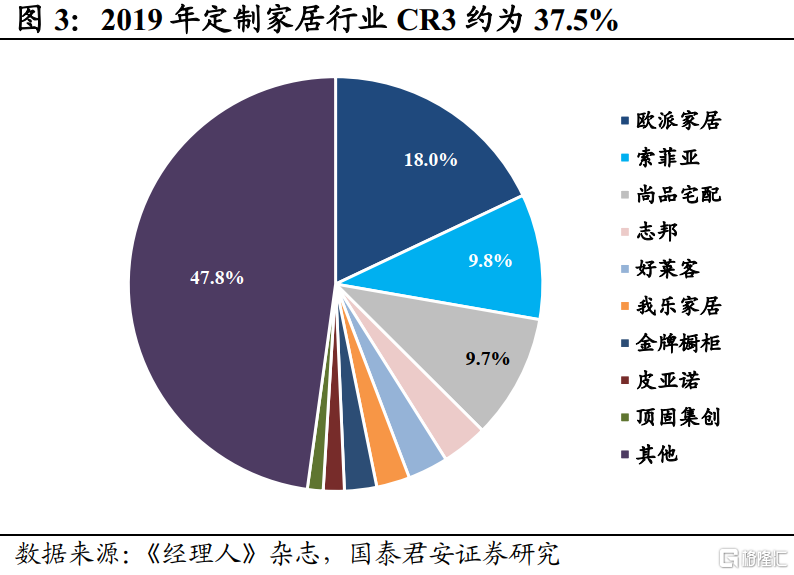

目前定制家居行业有超3000家企业,头部企业尚未出现绝对的龙头,但已形成了明显的梯队,集中度在不断提升。2020年,欧派、索菲亚、尚品宅配营收均超过70亿元,为第一梯队。随着行业集中度的提升,头部企业的议价能力将越来越强。

定制家居业务采用以销定产的模式,企业先获得订单,再采购原材料进行生产,保持低库存。

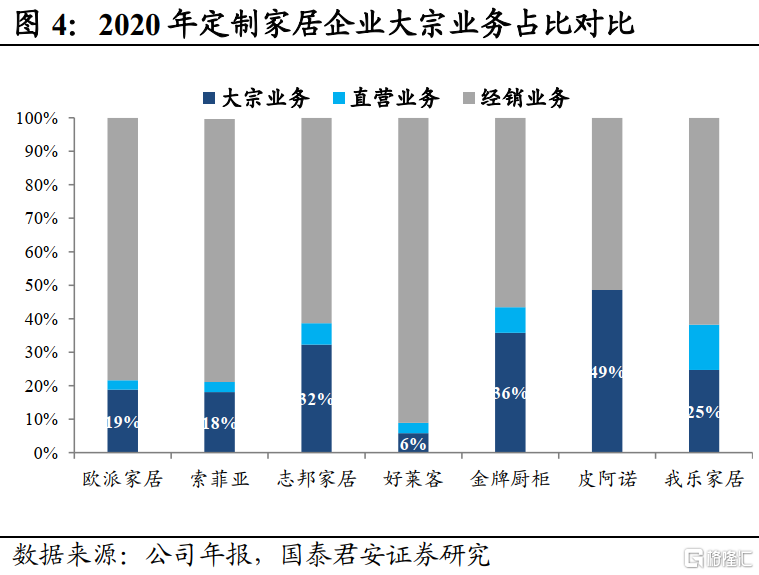

To C业务先收款再发货,家居企业议价能力较强。但相比于B端地产甲方,家居企业处于弱势,议价能力有限,且面临资金回款风险。

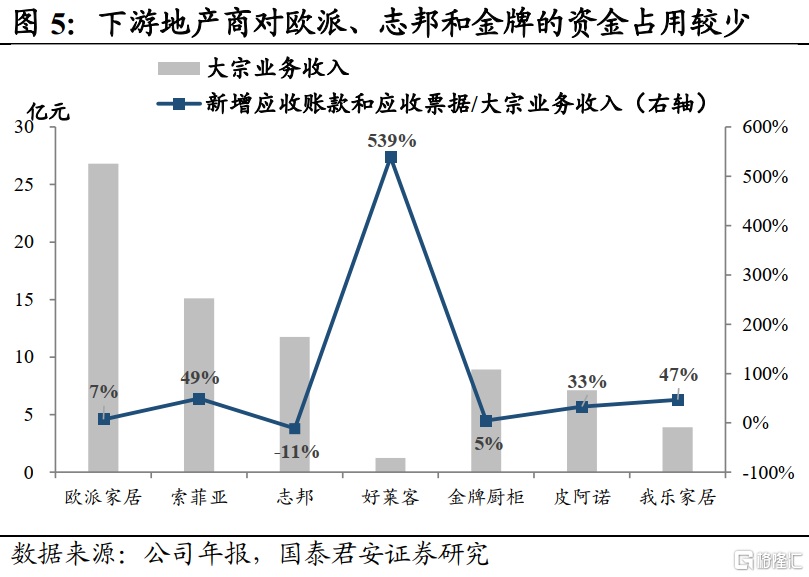

不过,各家企业对房地产商的议价能力有差异。以新增营收账款和营收票据/大宗业务收入这个指标衡量下游地产商对家居企业的资金占用程度,可以看出欧派、志邦和金牌的回款能力较强,索菲亚、皮阿诺和我乐回款能力较弱。好莱客由于并表湖北千川门窗导致应收票据暴增,收购后业务整合能力有待观察。

像欧派这样的强势品牌可以通过当地经销商跟地产公司合作共赢,而我乐、皮阿诺只能苦苦给地产商打工,被拖账期,赚点辛苦钱。是什么导致了这样的差距呢?

对于地产商来说,家居相对是标品,产品差异化不足。地产商对家居企业的品牌、服务能力、交付能力、成本控制能力等方面有着更高要求,而这恰恰是欧派的竞争优势所在。

① 地产商看重产品的质量和品牌。

地产企业对供应商的产品质量要求更为严格,虽然To B,地产商同样看重品牌,因为品牌是业主能看得到的,因此品牌形象需要与房地产商自身产品定位匹配。

② 从经营效率出发,看重供应商的服务能力和及时交付能力。

定制家居的核心在于服务。对于地产商而言,进场设计、配送发货、安装质检等各环节高效协同,不影响交房进度是关键。

欧派先进的生产线有利于提升生产效率,缩短交货周期。大宗业务有一定的账期,欧派充足的现金流和强大的资金运作能力是产品生产和产能扩张的保障。

③ 在同等条件下,地产商希望以更低的价格采购,因此家居企业的成本控制能力也很重要。

欧派这样的强势品牌对上游原材料供应商的议价能力强,规模化生产也有利于压缩生产成本,全国化的产能布局可以降低运输成本。

欧派的To B业务采取工程经销商模式。欧派仅负责产品生产环节,而经销商负责安装和售后等服务。经销商需要按照应收货款扣除预收货款再减去经销商服务费的差额向欧派支付保证金,相当于将账期风险转移给了经销商,现金回款相对较好。

欧派在品牌知名度、服务能力、交货速度、成本控制和经销商管理等方面具有优势。地产商倾向于与稳定的供应商合作,资金压力也成为小企业做大的门槛。因此定制家居企业的To B业务强者恒强。

另一家To B的细分领域龙头健帆生物生产的血液灌流器在我国市占率达80%,处于垄断地位。

血液灌流器主要应用于肾病领域。肾脏是人体最重要的排毒器官之一,当肾脏出现问题,就需要通过血液净化技术为患者排毒。血液透析和血液滤过可清除小分子毒素,而血液灌流和血浆吸附可清除大分子毒素。未来血液“透析+灌流”将成为趋势。

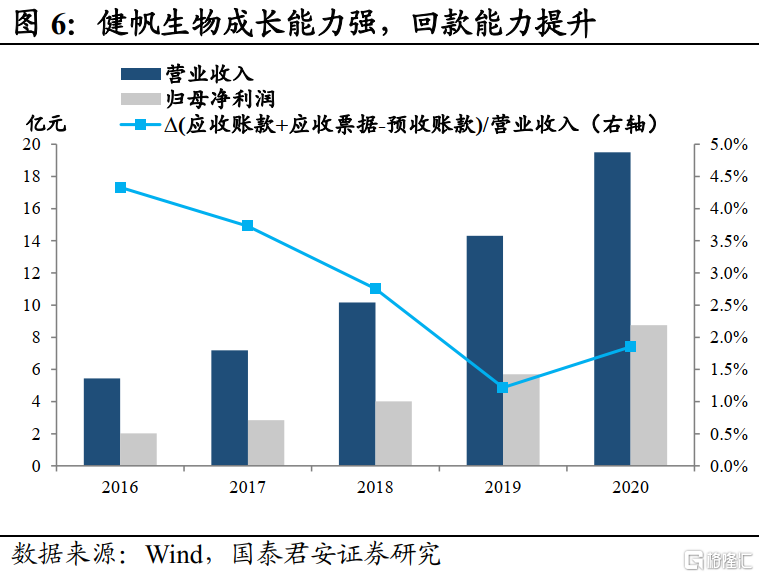

2015-2020年,公司营收和归母净利润的年复合增速分别达到31%和34%,具备高成长性。目前血液灌流在肾病领域的渗透率提升空间很大,同时血液灌流还可应用在中毒、重症肝炎和系统性红斑狼疮等疾病抢救领域。健帆生物还远远未到成长天花板。

公司生产的血液灌流器护城河主要来源于两个方面:一是技术壁垒,血液灌流器属于三类医疗器械,审批和注册流程较长。公司研发的吸附材料HA树脂具有技术壁垒;二是渠道壁垒,公司覆盖5800多家二级及以上医院。医疗设备和耗材需要医生适应和学习,转换成本较高的,因此医生的黏性较强。

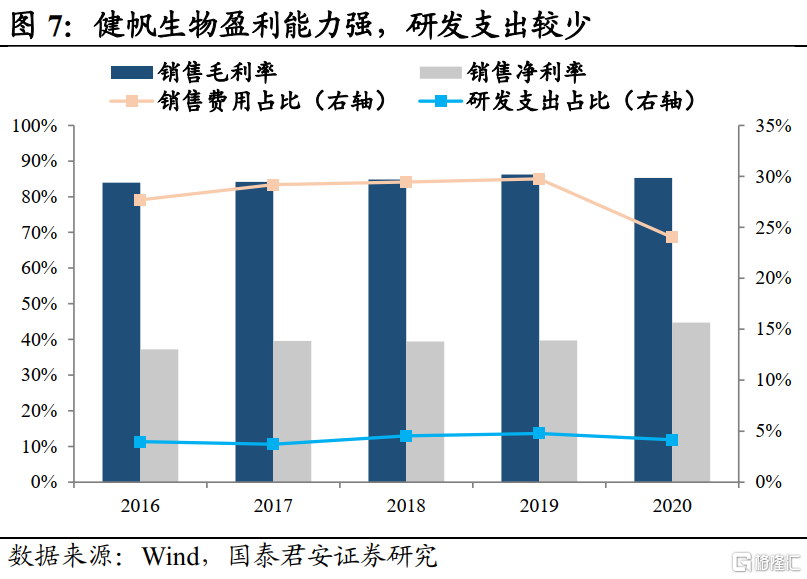

正因如此,公司在细分行业的垄断地位得以保持,具有定价权。公司毛利率常年保持在85%左右,净利率保持在40%左右。∆(应收账款+应收票据-预收账款)/营业收入这个指标近年来有所下降,可以看出公司的回款能力有所提升,对下游的话语权变强。

不过,公司也存在着潜在的风险。

首先,公司的产品结构单一,接近90%的营收来自一次性血液灌流器,且研发支出占比较低。2020年公司研发支出占比4%,对研发新产品的重视程度不足。销售费用占比24%,较之前有所下降,说明公司品牌影响力增强。

其次,血液灌流器有被纳入集采的可能。一旦被集采,虽然市场份额和渗透率可能提升,但毛利率将急剧下降,盈利或将有所下降。不过,目前被纳入集采的高值医用耗材具有“临床用量较大、采购金额较高、临床使用较成熟、多家企业生产”等特点,而血液灌流器还远远达不到这些条件。

健帆生物在血液灌流器细分领域占据垄断地位,产品具有技术和渠道壁垒,成长空间较大,短期内集采风险较小。但过于依赖单品,研发投入不足,护城河有待加深。

随着人们健康意识的觉醒,无糖饮料元气森林爆火。乳制品、零食、烘焙、酒、方便面等品类也纷纷推出无糖减糖产品,背后的甜味剂巨头金禾实业浮出了水面。

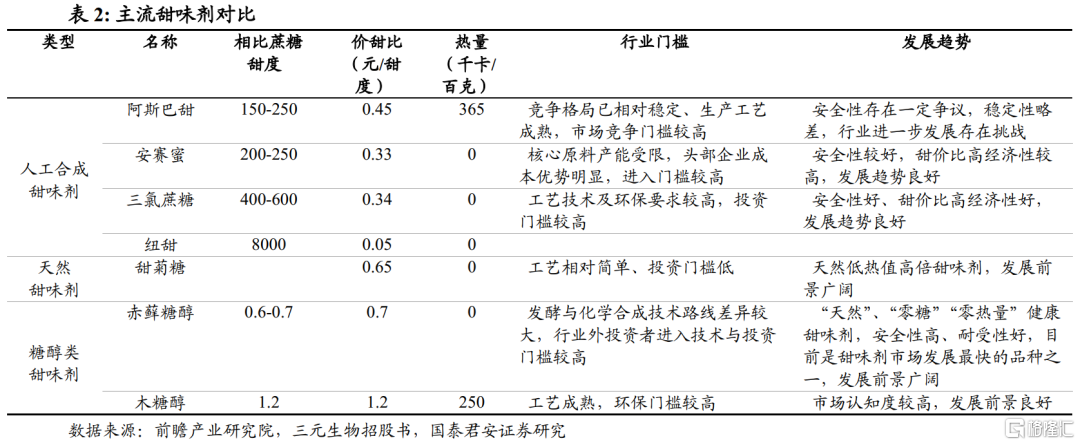

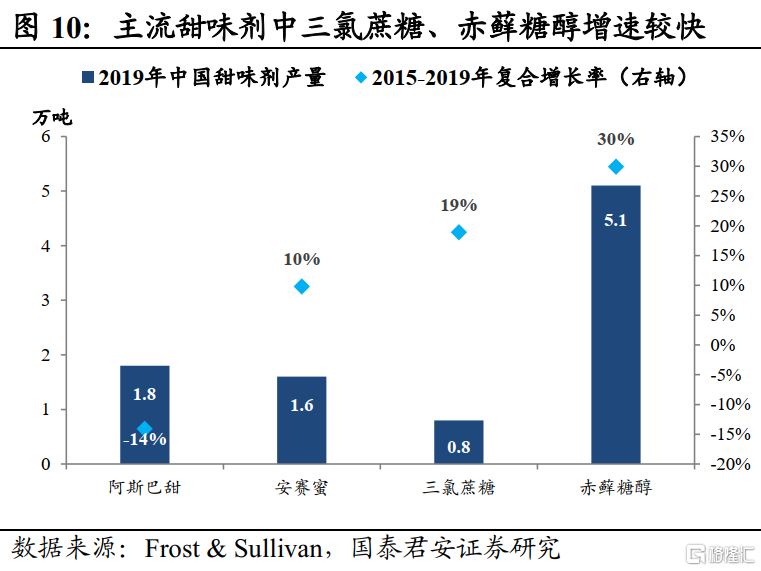

目前市场主流的甜味剂包括阿斯巴甜、安赛蜜、三氯蔗糖、赤藓糖醇等。阿斯巴甜稳定性较差,代谢物对人体有害。安赛蜜和三氯蔗糖安全性和稳定性好,具有成本优势。赤藓糖醇的优势在于零热量、抗龋齿,不会引起血糖变化,但成本较高。

金禾实业的前身是来安县化肥厂,早年生产传统化肥产品,之后开始布局香精香料和甲醇等基础化工产品,2006年之后开始发力甜味剂及其他精细化工领域。

产业链一体化带来的成本优势是金禾的核心竞争力。凭借成本优势,金禾在甜味剂产品价格战中挤出竞争对手,获得市占率的提升。目前安赛蜜和三氯蔗糖市占率均处于全球领先地位。

公司安赛蜜年产1.2万吨,全球产能占比超60%。安赛蜜具有较高的生产难度,金禾实现了生产安赛蜜的主要中间体双乙烯酮的自产,降低了原料成本。与同行相比金禾安赛蜜具有30%的成本优势,毛利率达50%,因此在安赛蜜上将保持垄断地位。

金禾目前三氯蔗糖年产8000吨,约占全球总产能30%以上。金禾为三氯蔗糖主要中间体氯化亚砜配套的4万吨产能已投产,将进一步缩减原料成本,三氯蔗糖将有20%以上的成本优势,有望复制安赛蜜的登顶之路。

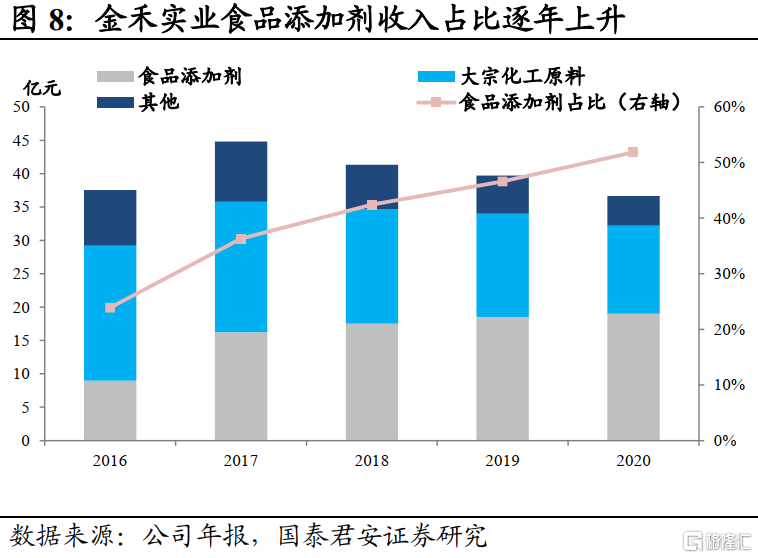

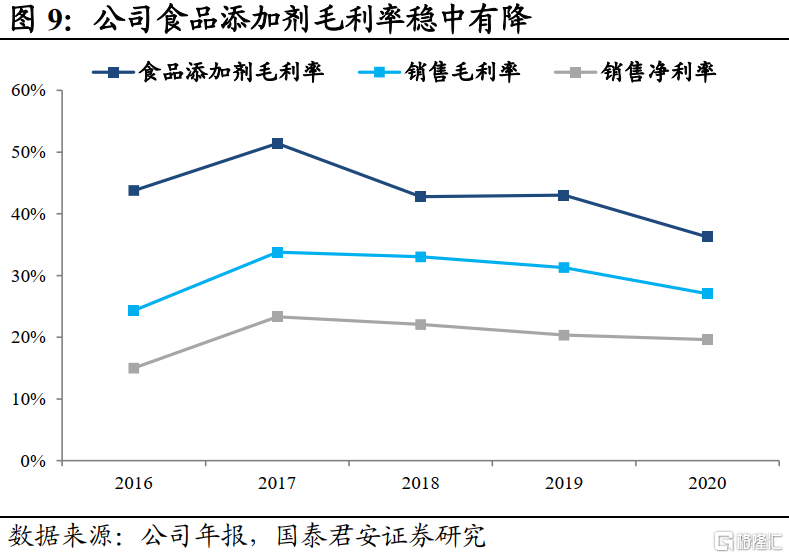

食品添加剂在公司收入占比逐年提升,2020年达52%。随着甜味剂收入占比的提升,公司的销售毛利率也从2015年的16%提升到2020年的27%。与基础化工产品相比,甜味剂产品属于弱周期,大大熨平了公司业绩的周期波动性。

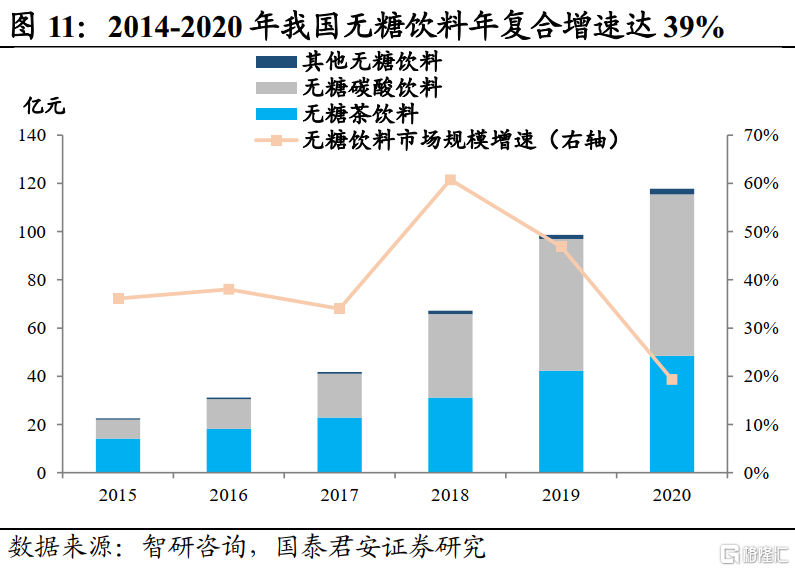

甜味剂下游应用领域中无糖饮料约占50%。2014-2020年我国无糖饮料市场规模年复合增速达39%,2020年无糖饮料占饮料销售额仅1.95%,具有广阔的提升空间。

金禾生产的安赛蜜和三氯蔗糖由于安全性好,成本较低,受到B端品牌商的青睐,客户包括可口可乐、雀巢、蒙牛、伊利、今麦郎等企业。To B业务具有巨大的发展潜力。

除了喝无糖饮料,消费者对减糖的需求也蔓延到了咖啡加糖、家庭烘焙、烹饪等生活场景。金禾敏锐地发现了C端正在崛起的代糖消费市场,于2018年推出“爱乐甜”零售品牌。

虽然目前爱乐甜在金禾的营收中占比较少,但具有战略意义。目前国内虽有代糖产品,但并未在消费者心中树立明确的品牌认知。同时消费者对不同代糖的优劣傻傻分不清楚,更没有形成品牌黏性。这对金爱乐甜来说是一个机会。

爱乐甜背靠母公司资金实力和技术优势,推出独立品牌建立先发优势,通过消费者减糖教育迅速占领消费者心智,目的是拿下终端代糖产品的定价权。

从目前爱乐甜的发展势头来看,其具有成为C端代糖市场龙头的潜力。

产品的打造上,爱乐甜主要成分是赤藓糖醇、抗性糊精、甜菊糖、三氯蔗糖,获得了和蔗糖相近口感的同时保证了健康与营养,0糖0脂0卡、添加膳食纤维、与白砂糖1:1用量使用都是其核心卖点。

产品包装迎合了年轻人的对高颜值的喜好,明黄色的外观具有辨识度。有500克的家庭装和1克1条的便携装,满足家庭烘焙和咖啡加糖等不同的使用场景。

营销方式上,公司配备新媒体运营团队,在微信公众号发布代糖科普知识、代糖食谱、代糖加饮料的测评等内容进行消费者教育,与头部医学自媒体丁香医生合作推广产品,在小红书、抖音等平台打造爆款,在下厨房APP举办线上活动增加曝光度。

在线下通过品牌联名和快闪店等形式触达消费者。爱乐甜已经与乐乐茶、SeaSaw咖啡、ABC Cooking等知名茶饮、咖啡和烘焙品牌达成联名合作,并在多次在各大城市举办线下快闪活动,在消费者面前刷脸。

销售渠道方面,爱乐甜目前主要在线上渠道销售,在淘宝和京东开设旗舰店。淘宝店已有80万粉丝,远高于其他代糖品牌。未来计划进驻全家便利店、盒马鲜生等零售终端。

金禾实业作为To B的甜味剂原料供应商龙头,在主业上保持着产能、技术和成本的优势,To C零卡糖的二次创业或成为其重要的第二增长曲线。

4

结语

To B向左,To C向右,纵然To C商业模式较好,To B也有好公司。

To B的好公司可以分为三类:2B2C的公司,具有垄断地位的纯To B公司和To B业务处于行业领先地位的同时积极开拓To C业务的公司。

To B的好公司也可以掌握定价权,他们普遍具有的特点是:① 所在行业空间广阔,进入门槛高;② 具有技术、品牌、成本优势等较深的护城河,在行业中占据垄断地位;③ 因产品和服务有差异化、客户转换成本高,与下游客户深度绑定;④ 主业保持领先的同时积极探索有想象空间的To C业务。

综上,To B和To C固然有区别,但决定性的区别还在于企业所处行业的竞争格局和企业自身的竞争实力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员