文丨明明债券研究团队

核心观点

本周以来,股票、债券和大宗商品市场均上涨,呈现出股、债、商三牛的局面。历史上看,大宗商品与股市可通过盈利周期相连通,进而出现二者齐升。但从通胀预期角度来看,大宗商品上涨和债市上涨往往难以持续,其间的矛盾说明其中一方存在错误定价。本轮三市齐涨中,债市暂时回暖是由于资金面“幻觉”叠加通胀担忧消退,因此我们认为此次或是债市上涨出错。

本周以来,股票、债券和大宗商品市场均上涨,呈现出股、债、商三牛的局面。股票市场方面,低价、低估值、高增长板块支撑A股持续反弹。三季度前期,特别是在中报业绩披露前后,市场的活跃度仍有提升空间,有望带动市场进一步企稳反弹;商品市场方面,受供应紧张、库存去化以及限产政策等因素影响,黑色系,双焦带动商品市场恢复涨势;债券市场方面,缴税日过后,银行间流动性稍有改善,从而提振了现券情绪,造成了近日的收益率普遍下行,隔夜和7天利率回落但跨月价格仍高。

历史上的股债与商品齐飞。回顾历史,我们总结出7个股票、债券和大宗商品同时上涨的阶段。从广义流动性和狭义流动性角度来看,流动性充裕是推动股、债、大宗商品市场同时上涨的主要原因之一。具体来看三市的关系,大宗商品与股市可通过盈利周期相连通。大宗商品的价格上涨会助推通胀,而通胀会拉高工业企业尤其是上游顺周期企业的盈利表现,进而反映到股市变化;而债市与大宗商品市场齐涨往往难以理解,因为名义利率定价的其中一个关键部分就是通胀预期,而大宗商品的持续性上涨通常会带动通胀预期的上升。此轮三市齐涨难以持续,大宗商品上涨和债市上涨之间的矛盾说明其中一方存在错误定价,历史上三市上涨后“债市回调+股、商继续上涨”也在一定程度上印证了上涨错误的存在。

究竟是谁“迷路”了?10年期国债收益率下行的逻辑包括通胀预期和资金面,而大宗商品和股票上涨的逻辑则集中于经济基本面。当前国内经济仍然向上修复,工业生产保持强势,库存去化和需求提升助推大宗商品价格,而通胀带来的盈利表现同样为股市提供支撑。反观债券市场,资金面“幻觉”叠加通胀担忧消退,或成为债市上涨出错的主要原因。当前流动性只是短期缓解,跨季和MLF到期压力才刚开始,资金面的不稳定叠加通胀下行缓慢使得债券利率长期下降的可能性较低。此次三市齐涨大概率是债市“迷路”,后续10年期国债收益率或出现调整

债市策略。本轮股、债、商品三市齐涨局面并不稳定,大概率是债市错误定价,后续或面临调整。下半年我们将继续维持“经济增速下行压力显现→去杠杆目标弱化→地方债发行加速、财政支出发力→宽信用→利率上行”的逻辑判断。

本周以来,股票、债券和大宗商品市场均上涨,呈现出股、债、商三牛的局面。历史上看,大宗商品与股市可通过盈利周期相连通,进而出现二者齐升。但从通胀预期角度来看,大宗商品上涨和债市上涨往往难以持续,其间的矛盾说明其中一方存在错误定价。本轮三市齐涨中,债市暂时回暖是由于资金面“幻觉”叠加通胀担忧消退,因此我们认为此次或是债市上涨出错。

股债商三牛再现

本周以来,股票、债券和大宗商品市场均上涨,呈现出股、债、商三牛的局面。上证综指本周以来上涨1.17%,南华商品指数本周以来上涨1.63%,10年期国债下降35个bp,从3.120%下降至3.085%,呈现出股、债、商三牛的局面。

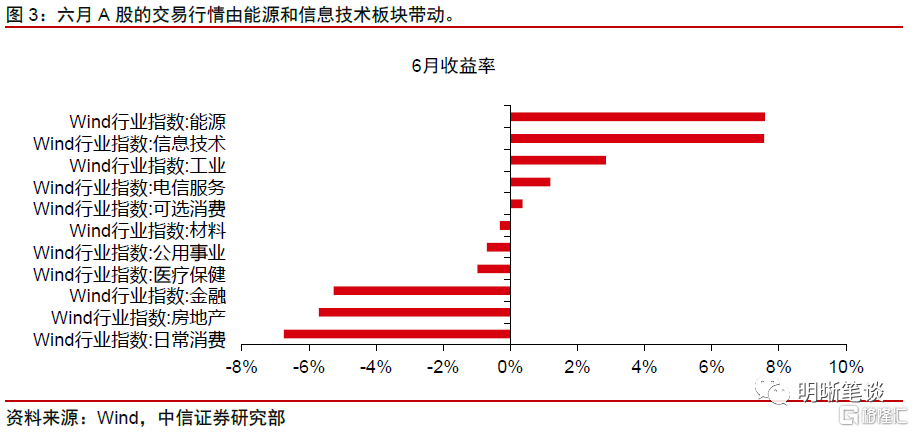

低估值、高增长板块带动A股持续反弹。6月23日,沪深两市延续反弹,三大指数齐涨,上证指数涨0.25%,报3566.22点;深证成指涨1.04%,报14843.83点;创业板指涨1.13%,报3318.95点,连涨4个交易日。从成交额来看,两市成交额连续四个交易日突破1万亿元;成长股继续跑赢指数,科技、消费、周期股活跃。从近期资金交易逻辑看,低价、低估值、高增长板块支撑A股持续反弹。三季度前期,特别是在中报业绩披露前后,市场的活跃度仍有提升空间,有望带动市场进一步企稳反弹。

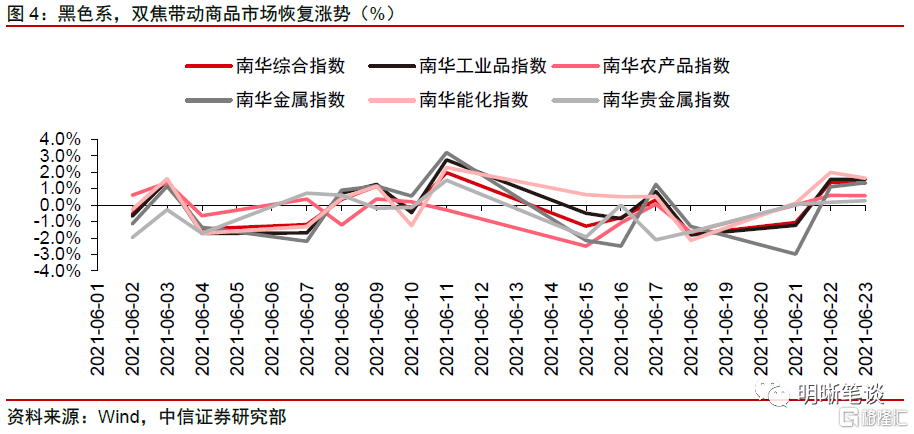

商品在持续多日大跌之后,黑色系,双焦带动商品市场恢复涨势。6月23日,国内期市普遍上涨,黑色系全线上涨,焦炭、焦煤涨逾5%,铁矿石涨近4%;基本金属多数上涨,沪锡涨逾3%,沪镍、国际铜涨逾2%。山西炼焦煤市场主产区停限产煤矿数量增多,受原煤供应收缩影响,部分煤种供不应求。下游方面,焦煤市场供应仍呈紧张局面,影响焦企到货情况不及预期,采购原料煤困难显现,部分焦企焦煤库存已降至低位,有限产计划。市场缺煤情绪发酵,带动双焦上涨。其他金属产品、能化产品也跟随上涨。

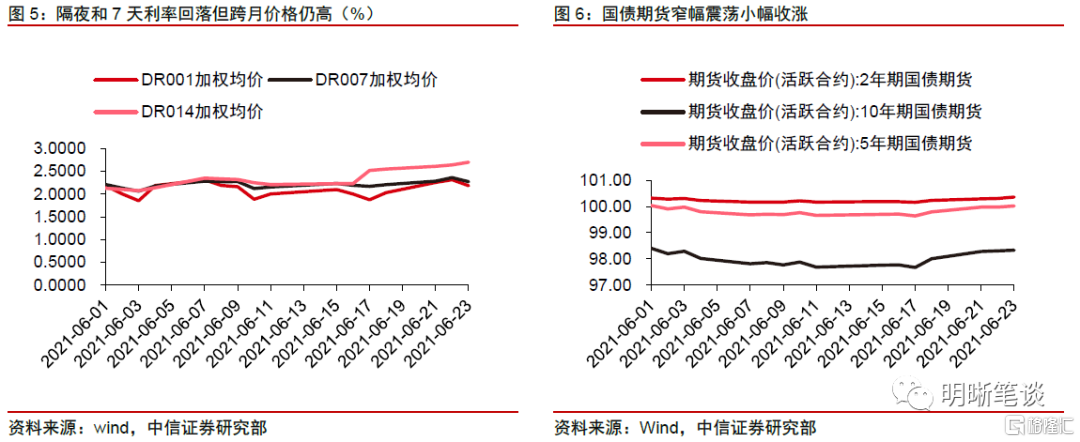

缴税日过后,资金面紧势暂缓,现券短期走暖。缴税日过后,银行间流动性稍有改善,从而提振了现券情绪,造成了近日的收益率普遍下行,隔夜和7天利率回落但跨月价格仍高,银行间主要利率债收益率普遍下行,中短券表现更好;信用债行情整体稳定,少数网红债大幅波动;天津地区债券成交活跃多数上涨。国债期货窄幅震荡小幅收涨,10年期主力合约涨0.09%,5年期主力合约涨0.07%,2年期主力合约涨0.06%。

历史上的股债与商品齐飞

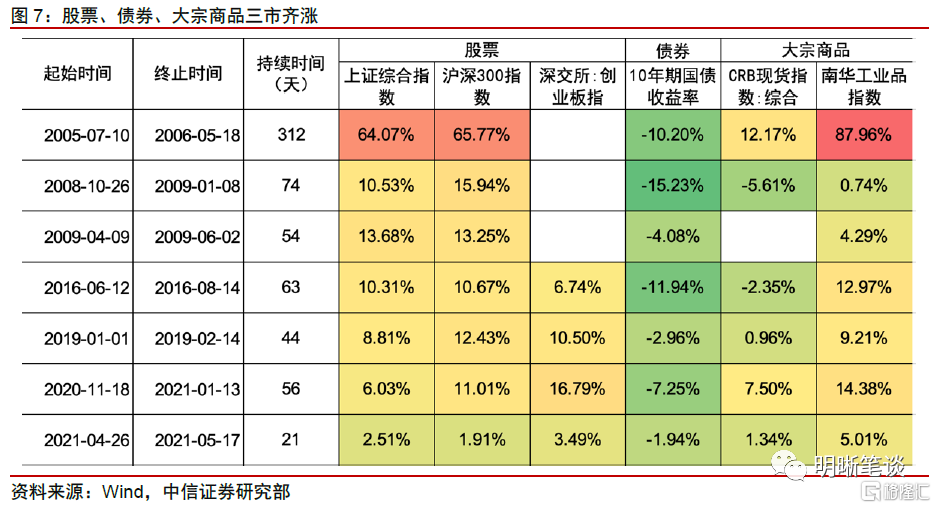

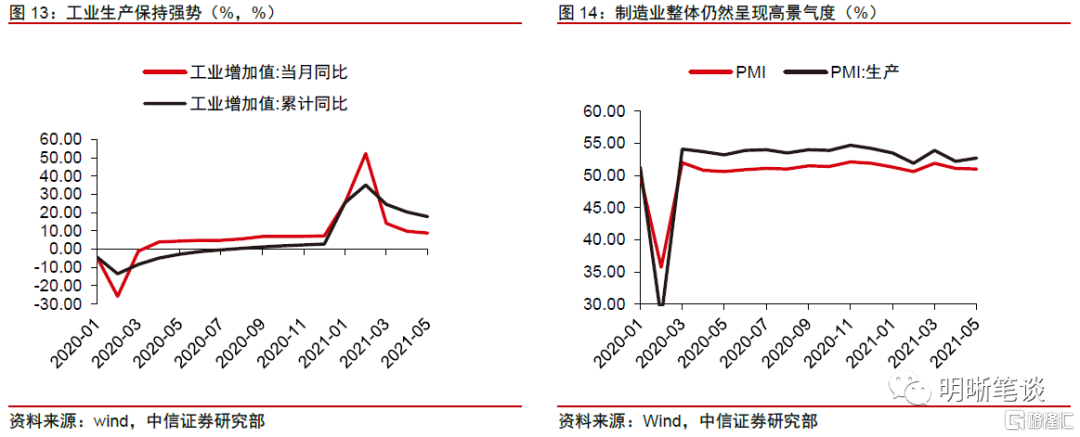

回顾历史,我们总结出7个股票、债券和大宗商品同时上涨的阶段。从持续时间来看,三个市场一同上涨现象的持续时间趋于缩短;从各市场具体的表现来看,虽然趋势为上涨,但每一阶段上涨幅度的分化明显。例如三个市场均出现较大幅度的上涨,具体阶段为2005.07.10-2006.05.18、2008.10.26-2009.01.08;股票和商品市场涨幅显著,债券市场呈现小幅上涨,具体阶段为2019.01.01-2019.02.14;亦或是债券市场涨幅明显,而股票和商品市场则涨势相对较弱,具体阶段为2016.06.12-2016.08.14,2021.04.26-2021.05.17。

流动性充裕是推动股、债、大宗商品市场同时上涨的主要原因之一。(1)广义流动性角度。在2005Q1-2006Q3、2008Q1-2009Q3以及2019Q1-2020Q1这三个阶段,M2同比与实际GDP同比之差走阔,表明货币供应增速持续超过经济增长的需求,广义流动性的充裕推动资金流入股、债、商品三市;(2)狭义流动性。2008Q4-2009Q2阶段R007和DR007均处于下行通道,狭义流动性保持宽松。2016Q1-2016Q3和2021Q1两阶段虽然R007和DR007并未出现明显下降,但整体维持低位。狭义流动性的充裕助推同期三轮股、债、商品齐涨。

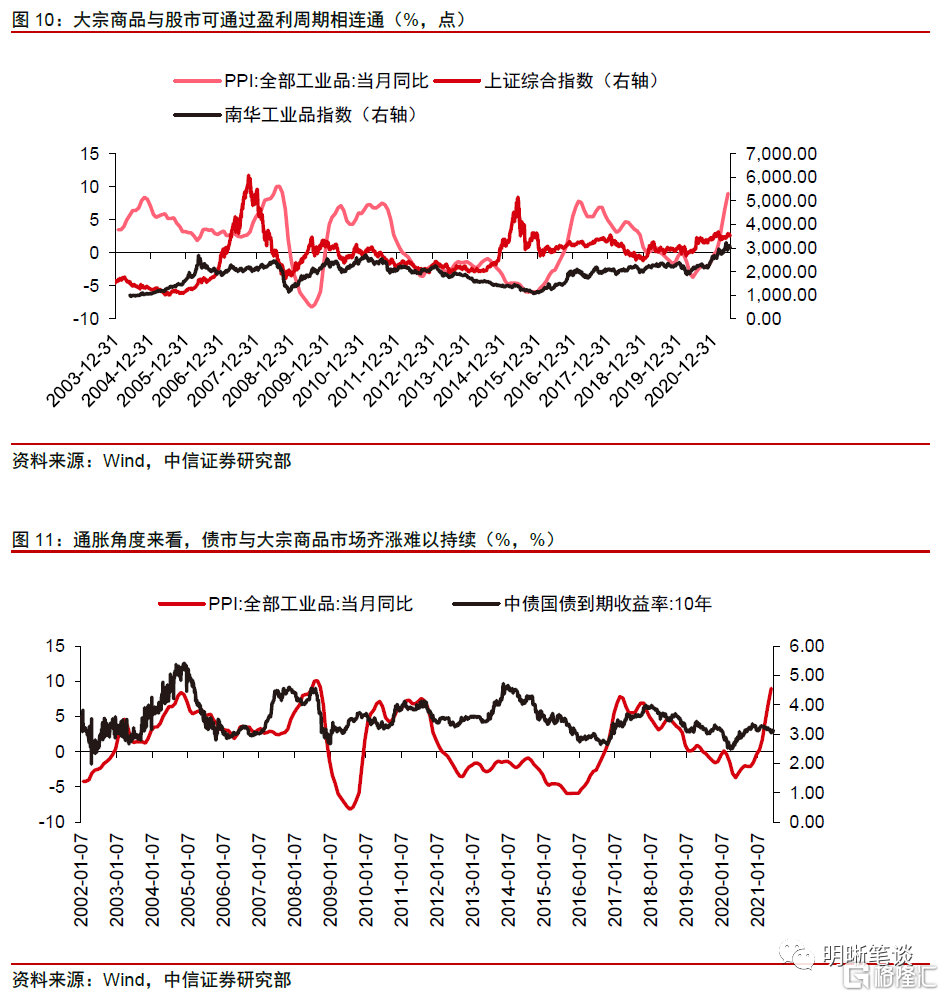

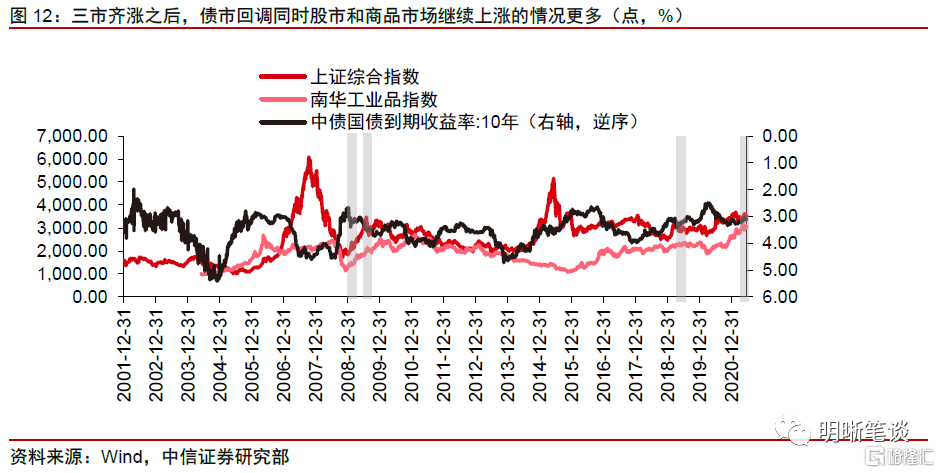

大宗商品与股市可通过盈利周期相连通,而大宗商品和债市难以持续出现齐涨局面。首先是商品市场与股票市场的关系,大宗商品的价格上涨会助推通胀,而通胀会拉高工业企业尤其是上游顺周期企业的盈利表现,进而反映到股市变化。而债市与大宗商品市场齐涨往往难以理解,因为名义利率定价的其中一个关键部分就是通胀预期,而大宗商品的持续性上涨通常会带动通胀预期的上升。因此,此轮三市齐涨难以持续,大宗商品上涨和债市上涨之间的矛盾说明其中一方存在错误定价。

从结果看,三市齐涨之后,债市回调同时股市和商品市场继续上涨的情况更多,也在一定程度上印证了上涨错误的存在。从结果来分析,除了2006年5月后出现债市回调+股市、商品震荡,以及2016年8月后三市齐跌的情况,其余阶段均为债市回调+股市、商品齐涨。

究竟是谁“迷路”了?

10年期国债收益率下行的逻辑包括通胀预期和资金面,而大宗商品和股票上涨的逻辑则集中于经济基本面。一方面,通胀预期的减弱、流动性宽裕以及政府债券发行较慢均会导致债券收益率下行;另一方面,对于未来经济发展前景的良好预期,制造业需求的强劲等则会推动大宗商品和股市上涨。

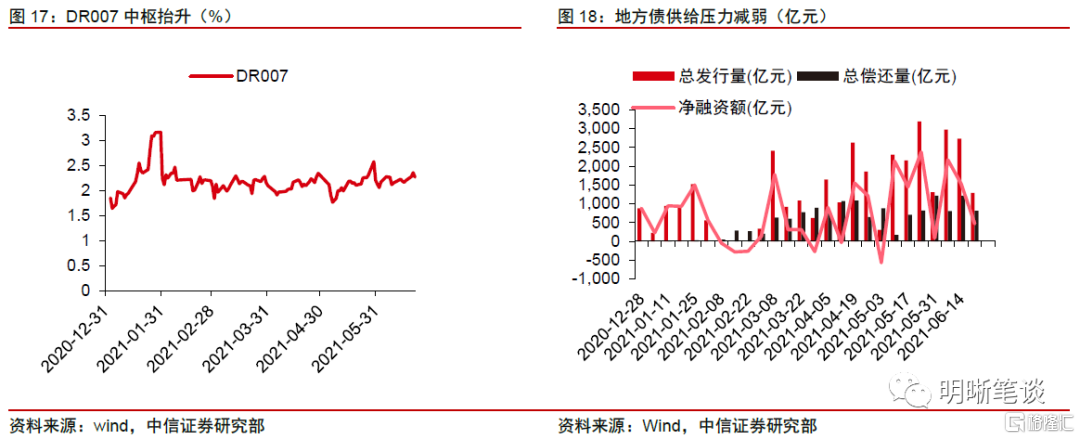

当前国内经济仍然向上修复,工业生产保持强势。5月规模以上工业增加值同比增长8.8%,累计同比增长17.8%,虽较4月有小幅回落,但整体仍然保持在较高增速水平。景气度方面,5月制造业PMI录得51%(环比-0.1pcts),其中PMI生产分项录得52.7(环比+0.5pcts),制造业整体仍然呈现高景气度。经济修复的持续一方面从需求端为大宗商品价格提供支撑,另一方面也会导致投资者的风险偏好有所提升,从而更加偏好于配置股票资产。

库存去化和需求提升助推大宗商品价格,而通胀带来的盈利表现同样为股市提供支撑。短期来看,(1)铜的全球总库存仍然处于相对较低位置;(2)以美国为例,随着美国居民工作、旅游限制的放开,汽油的需求量在不断增加。同时美国商业原油库存量去化,预计原油价格短期内仍有支撑。综合来看,部分大宗商品的价格在短期内仍然得到支撑。股市方面,二季度企业盈利或因通胀而延续良好表现,中期视角来看成长股配置价值将逐步体现。

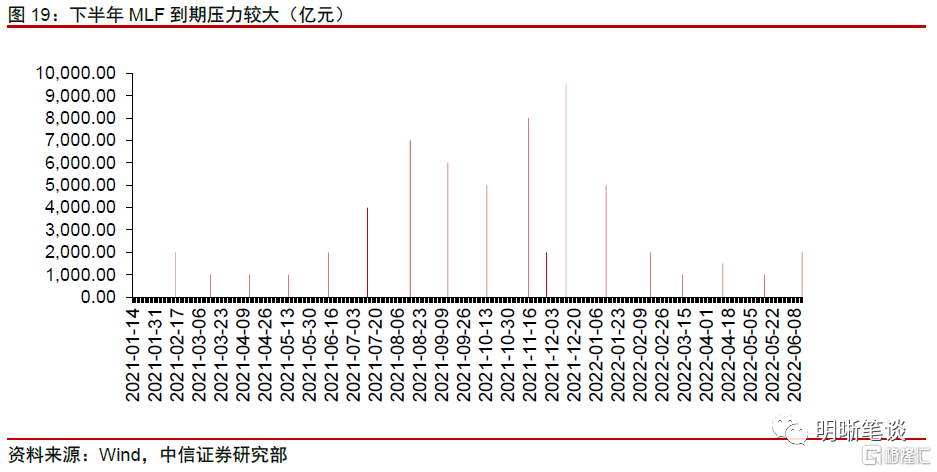

资金面“幻觉”叠加通胀担忧消退,或成为债市上涨出错的主要原因。从资金面来看,虽然6月22日DR007较前一日下降9bps至2.27%,但整体来看DR007的中枢从5月的2%以下抬升到2.1%附近。考虑到(1)当前超储率位于地位,平稳度过半年末难度较大;(2)后续MLF到期规模逐渐增加;(3)后续地方债供给压力较大,地方债发行节奏加快;(4)缴税走款、缴准、半年末考核压力等多个因素,流动性只是短期缓解,跨季和MLF到期压力才刚开始。从通胀来看,虽然2021年5月PPI同比再次远超预期,9%的高增速也基本确定了年内通胀顶点,但本轮通胀大概率是圆弧顶,PPI高点过后不会出现大幅下滑,三季度PPI同比仍然处于高位运行状态,四季度或仍将高于4%。货币政策主动宽松的动力和空间不足。因此,资金面的不稳定和通胀下行的缓慢使得债券利率长期下降的可能性较低,此次三市齐涨大概率是债市“迷路”,后续10年期国债收益率或出现调整。

债市策略

本轮股、债、商品三市齐涨局面并不稳定,大概率是债市错误定价,后续或面临调整。回顾历史,我们发现股、债、商品三市齐涨的阶段不多,且持续时间较短。当前时点来看,库存去化和需求提升短期内仍将拉动部分大宗商品价格上涨,受通胀影响二季度周期企业的盈利仍能延续良好表现,股市和大宗商品市场上涨逻辑短期得以支撑。反观债市,由于资金面宽松的短期性以及未来地方债供给增加、MLF到期压力加大等因素,债市上涨或不可持续,下半年我们将继续维持“经济增速下行压力显现→去杠杆目标弱化→地方债发行加速、财政支出发力→宽信用→利率上行”的逻辑判断。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员