摘要:议息之后,美债长端向下突破,是否通胀交易反转?国内市场波澜不惊,稳字当头,市场该何去何从?天风证券研究所总量团队将为大家奉上每周论势!

宏观:为什么美元与美债的走势相反?

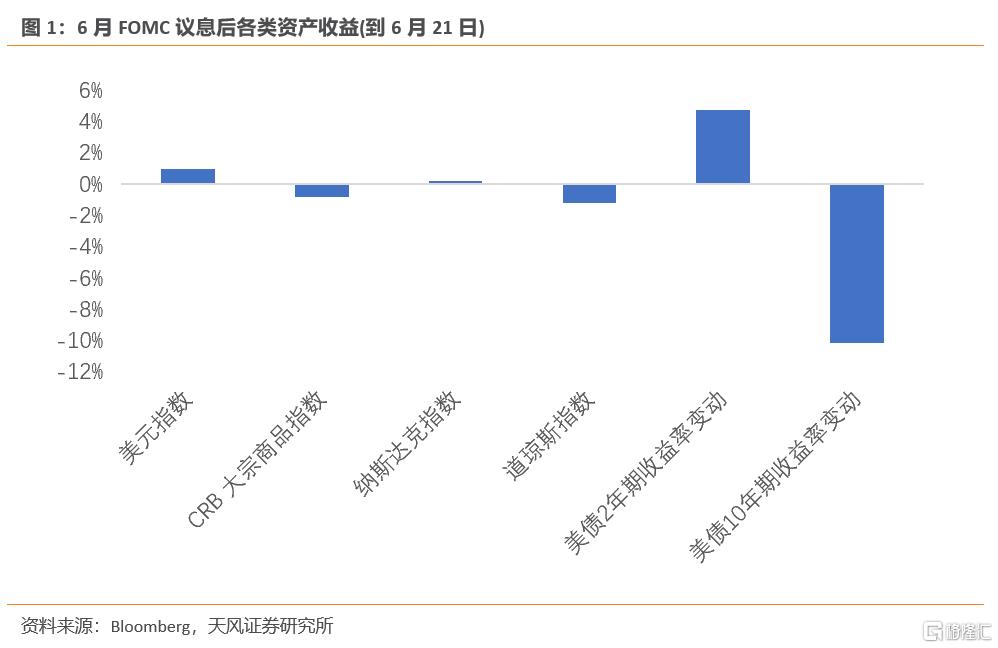

六月FOMC议息会议后,资产表现出现分化:美元上涨0.9%,CRB商品指数下跌0.9%,美股微跌(其中纳斯达克小幅上涨,道琼斯下跌1.2%),美债短端(2-5年)收益率上行,长端(10年)下行达10bp。背离主要体现在长端美债和美元指数上。

第一,美元涨主要因为美联储正通过隔夜逆回购回收市场过量流动性。美联储在FOMC会议上宣布,将作为联邦基金利率区间上限的超额准备金利率(IOER)和下限的隔夜逆回购利率(ON RRP)技术性上调5个基点。此前,隔夜逆回购工具的利率ON RRP尽管只有零,仍然吸引了大批资金。上调5个基点后,隔夜逆回购工具创造的无风险收益已经超过了很多短期的美国国债,美联储逆回购工具上周四的单日用量较周三(议息会议当天)的5029亿美元增加2531亿美元,增幅高达45%,再创历史新高。短期美元流动性边际收紧的情况下,风险情绪回落,美元指数反弹,大宗商品价格下跌。

第二,短端美债收益率上行,长端美债收益率下行,因为反映的流动性预期变化的期限不同。

短端方面,加息预期提前,中短期美债利率上行。点阵图显示,首次加息的时间被提前,到2023年底,美联储将加息两次(50个基点)。其中,7名委员(今年3月为4名委员)预计在2022年开始加息,13名委员(今年3月为7名委员)预计在2023年开始加息。

长端方面,商品价格下跌主导通胀预期回落,10年盈亏平衡利率显示的通胀预期自5月高位回落至2.24%,同时Risk off情绪下资金避险逐利美债。另一方面,近期美债发行期限结构相对有利于长端,同时TGA账户持续释放流动性,长端美债供小于求,流动性主导长端美债利率(以及TIPS流动性溢价)回落。

因此利率曲线呈现平坦化特征。

风险情绪恶化令美股整体承压,而短端加息预期抬升,通胀预期回落导致美股分化,纳斯达克(成长)受益于长端利率回落明显跑赢道琼斯(价值周期)。我们在三月的报告《美股价值风格还能持续多久》中判断,名义利率、实际利率、CPI、通胀预期触顶回落大致是风格拐点(价值转向成长)的同步或领先指标。利率和通胀快速上行的阶段在今年5月结束,因此,下半年美股风格转向为成长。

策略:还有哪些行业股价与基本面背离?

首先,在大部分的时候,不管市场是牛市、熊市、还是震荡市,不管风格是蓝筹还是成长,也不管板块轮动是快还是慢,一年维度的涨幅大小与当年扣非增速高低,呈现单调正相关关系。宏观环境相似的17Q2,在Q2的下跌行情中出现部分高景气行业偏离,但后期能够延续高景气的行业均得到修复。

其次,今年以来,大部分行业都遵循了景气决定超额收益的逻辑,少部分行业年初以来的股价与景气出现偏离,(1)未来能否修复,重点在于这些行业的高景气能否持续,这7个暂时偏离的行业,在近期反弹行情均已经不断修复,展现出了【景气决定超额收益】的逻辑。(2)而修复的力度,在于高景气改善的幅度,其中,改善幅度最大的是【半导体】、【军工上游】。

因此,看好【半导体】、【军工电子和原材料】下半年实现超额收益,关注化学纤维、动物疫苗、面板及组件、光伏、金融IT的估值修复。

1.实证检验:我们在报告《从年化12%到年化28%,行业比较模型的进阶之路》中,提到过一个重要逻辑:一年维度的涨幅大小与当年扣非增速高低,呈现单调正相关关系。对于中期维度的行业选择:我们将高景气(高增速)作为首要选择;而在增速足够高的情况下,可容忍增速环比回落一定幅度,此时也可适当忽略估值的高低。

2.今年以来,大部分行业都遵循了景气决定超额收益的逻辑,但最值得注意的是,有部分行业今年以来的股价表现平平,在景气决定超额收益的图5中暂时偏离。在这些偏离的行业中,如果行业未来仍能够保持高景气,随着业绩的不断验证,股价大概率不会和景气偏离,超额收益很大概率在下半年实现。

3.宏观环境相似的17Q2,在Q2的下跌行情中出现部分高景气行业偏离,但后期能够延续高景气的行业均得到修复,修复的力度在于景气改善的幅度。

(1)17Q2与当前宏观环境极为相似:同样处于货币紧平衡、信用周期继续回落的环境,全年大概率估值收缩而赚盈利的钱,同样PPI处于高位,上游涨价挤压中游企业利润。巧合的是,年初均出现上涨后回调,在2017年年初的行情中,大部分行业都遵循了景气决定超额收益的逻辑,但部分高景气行业暂时偏离。

(2)高景气的行业股价发生偏离,未来能否修复,重点在于高景气能否延续:在17年下半年的行情中,除了高景气无法延续,净利润增速快速下降的化学纤维和面板及组件,后续反弹较差之外,其余11个高景气能够延续的行业在下半年的行情中普遍对上证指数以及沪深300实现超额收益,这些前期偏离【景气决定超额收益】这一逻辑、高景气能够延续的行业,下半年都得到了修复。

(3)而修复的力度,在于高景气改善的幅度:信息安全、化肥、5G硬件、造纸、钢铁由于净利润增速改善较大,反弹幅度尤其明显,反弹行情中上涨均超过35%。

4.哪些股价偏离高景气的细分行业下半年会有修复机会?

(1)根据历史来看,高景气的行业股价发生偏离,未来能否修复,重点在于这些行业的高景气能否延续,这7个股价暂时偏离、高景气能够延续的行业,在近期反弹行情均已经不断修复,展现出了【景气决定超额收益】的逻辑。

(2)而修复的力度,在于高景气改善的幅度:我们在前期报告《周度最大解禁规模如何影响市场?本周内外因素有何变化》和《反弹窗口期前移,持续性关键看两因素,推荐两板块》中重点推荐的前期跌幅较大、增速连续改善明显的【半导体】、【军工电子和原材料】,在510以来的反弹行情中,均实现15%以上的反弹,快速向右回归(涨跌幅回升)。景气高且错杀明显的行业,展现出极强的弹性。

(3)因此,看好【半导体】、【军工电子和原材料】下半年实现超额收益,关注化学纤维、动物疫苗、面板及组件、光伏、金融IT的估值修复。

固收:存款利率定价改革对债市影响几何?

存款利率定价改革之后,存款利率上限将会“有升有降”:从主体来看,四大国有行存款利率上限普遍有所降低,并且降幅比其他银行更大;其他银行(四大行除外)则出现分化,1年期及以下存款及大额存单利率上限普遍抬升,1年期以上均有下降。从期限来看,中长期限(1年以上)存款利率上限都有所降低,并且期限越长,降幅越明显。

关于存款利率定价改革对于债券市场利率的影响,我们认为:

首先,当前商业银行仍面临一定的负债压力,这个压力量在价先。银行缺负债的问题在这几年中都是贯穿始终的,这个问题导致了商业银行需要发行保本理财、结构性存款、同业存单和大额存单。控制引导存款利率并无法从根本上解决商业银行负债量的问题。量不够就靠价格竞争,这就是高息揽存的背景,这就是量在价先,也就决定了商业银行无法很轻松的实现负债成本的有效降低。

其二,商业银行只要还缺负债,边际上就会提高对债券发行、同业负债和对央行负债的依赖,如果从边际定价的角度,就会更加依赖于这些负债的成本变化,而这些成本主要由央行政策利率引导定价。所以,如果存款利率定价的变化,并没有降低对于上述负债的诉求,逻辑上就是更加强化政策利率和政策引导对于市场利率的作用。

所以央行才会强调市场利率围绕政策利率作中枢波动。

这里面有两点还需要进一步明确:

一是债券市场利率的定价基础目前主要是政策利率影响下的DR007,DR007的波动中枢和位置基本决定了市场关键利率的位置。在政策引导不作改变的基础上(包括不降准),债券市场定价的锚没有变化,所以市场利率难有突破。

二是此次存款利率定价调整是否会影响DR007以及R007,这是关键。按照利率走廊的角度,大概率没有明确的影响,DR007和R007不变,则总体利率不受影响。

央行今年反复强调稳字当头,恪守中枢,此时调整存款利率定价,更多是高息揽存老问题的规范和控制,最多就是进一步释放贷款市场报价利率改革的潜力,逻辑上不存在引导市场利率方向,如果真的希望引导市场利率下行,需要进一步释放政策,包括匹配对应的政策利率引导,显然央行在珍惜正常的货币政策空间下,无意于此。所以债券市场还是继续紧盯DR007加权平均利率的变化,以稳为主,不急不躁。

风险提示

风险提示:经济环境恶化、政策调整超预期、海外疫情超预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员