牧原体外极低的利润率,与上市公司高盈利形成巨大反差!体外低利润率似乎斩断关联交易利益输送之嫌,但不可忽略的一个事实是,牧原大股东或通过牧原建筑与牧原农牧已经“截获”上市公司超过250亿元资金!

近日,发改委发布生猪价格过度下跌三级预警,提示养殖场(户)科学安排生产经营决策,将生猪产能保持在合理水平。

6月第2周全国猪料比价为5.12,环比跌幅10.18%。这意味着养猪行业已经进入周期下行通道。众所周知,在猪养殖行业中,当生猪价格出现下跌时,猪粮比指标是衡量猪养殖行业利润关键指标,猪粮比如果低于6说明行业可能出于亏损状态。而据媒体报道,养猪行业已连亏4周。那作为“猪茅”的牧原是否能抗住猪价下行压力呢?

答案是牧原股份的成本线已经被击破,“以量换价”的逻辑遭遇挑战。

根据最近调研公告显示,牧原股份2020年的完全成本每公斤15元多,而2021年一季度完全成本攀升至每公斤16元左右。然而,6月17日全国生猪均价为14.2元/公斤,这已然跌破牧原股份的完全成本。

周期下行,业绩一骑绝尘的牧原股份顶的住吗?而此前持续不断的质疑又是否会因周期暴露?众所周知,农业股是财务造假的重灾区。曾经业绩一度一骑绝尘的农业股辉山乳业,就是因为流动性问题最终曝出财务造假问题。

牧原股份财务报表到底真实性如何?本文将通过辉山乳业与牧原股份的财务特征进行比对,看看牧原股份是否存在异常处。

一样“性感”的故事:

垂直一体化整合高手,低成本高盈利

在商业模式拆解中发现,辉山乳业与牧原股份似乎有点“共性”。即两者都是垂直一体化整合高手,在同行中业绩超群,财务数据表现出“低成本、高盈利”特征。

牧原股份的模式:主营业务为种猪和商品猪的养殖与销售,主要产品为种猪、商品猪。公司拥有一条集饲料加工、生猪育种、种猪扩繁、商品猪饲养等多个环节于一体的完整生猪产业链,并拥有自动化水平较高的猪舍和饲喂系统、强大的生猪育种技术、独特的饲料配方技术。

在行业成本结构中,仔猪成本约占比10%~20%,饲料在生产成本中占比最大,约为60%左右(牧原股份的饲料成本占比55%左右)。牧原通过这种自繁自衍、自给自足的一体化模式控制了生产环节的关键成本要素。这也是牧原股份对外输出其超强盈利能力的逻辑落脚点。

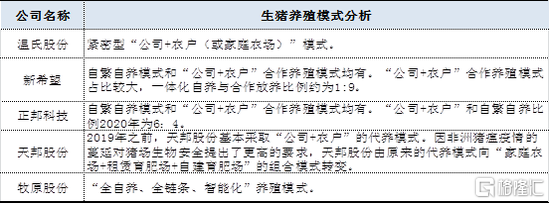

来源:公开信息整理

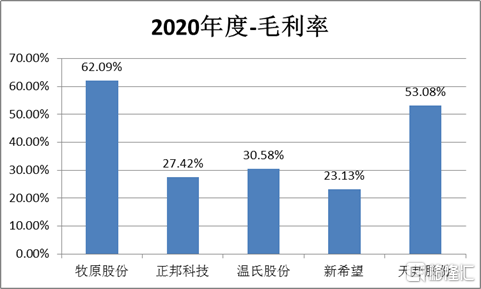

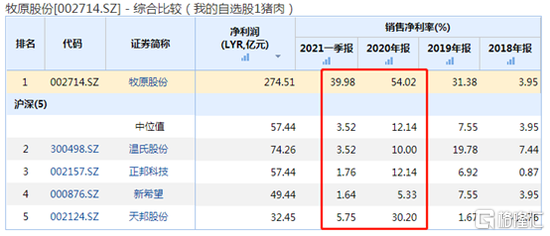

牧原在这种一体化的模式加持下,毛利率净利率远超同行。牧原股份2020年毛利率高达62.09%,较新希望的23.13%,高出近40%。

来源:公告整理

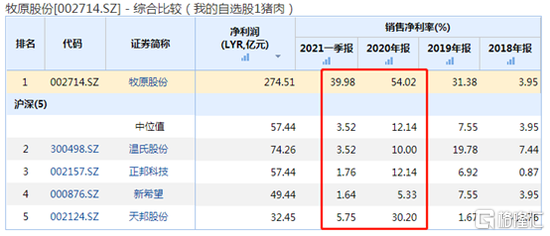

今年一季度,其他同行净利率仅为个位数,而牧原股份净利率依然高达近40%!

来源:wind

回到辉山乳业,其同样是垂直一体化,盈利水平远超同行。

辉山乳业的模式:其国内运营主体包括辽宁辉山乳业下属32家附属公司,业务涉及饲料种植、奶牛养殖、原料奶、液态奶和奶粉等产品。辉山乳业自称为垂直整合度最高的乳品公司,拥有从饲料种植到深加工的全产业链,与众多同行业相比拥有可持续的优越成本优势。其突出的优势为奶牛养殖的主要饲料苜蓿草全部由公司自产。

在奶牛养殖这个行当里,饲料占成本的60%至70%,其中草料占饲料的60%左右。因此,通过苜蓿自产降低了其成本,较同行业公司大幅增加了盈利。辉山乳业这模式和牧原似乎有“异曲同工”之妙。

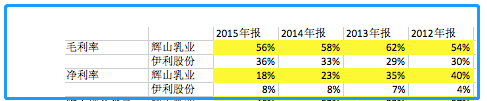

辉山乳业的毛利率与净利率同样也较同行高出一大截。

注:辉山乳业生物资产采取公允价值计量,内地准则采取成本法计量,为具可比性,以上数据均还原为成本法下的计量模式进行对比。来源:公告整理

辉山乳业暴雷警示:

高估资本性支出与超高的存货

辉山乳业被浑水机构指出,至少于2014财年开始通过虚报苜蓿自给自足,夸大其毛利润及利润报告。其研究表明,辉山在苜蓿方面从未自给自足。相反,辉山从第三方购买了大量苜蓿,价格高于其所宣称的生产成本。同时,辉山乳业还存在高估资本性支出的情况。

辉山乳业在其2014年的招股书中称将花费24亿港币,用于建设45个奶牛场,平均建设成本折算后约每个奶牛场4500万元。

浑水公司当年根据辉山乳业2014-2015年的年报披露的信息进行匡算后,得出单个奶牛场的建设成本约为8900万元,在2016年甚至高达1.07亿元。依据辉山乳业上报的环境影响报告,辉山乳业声称每个牧场的平均建造成本也在9000万元以上。

而事实是,浑水根据走访的其他养殖场的实际情况看,其建设标准远低于该价格,不少农场存在停工,工程质量远未达到运营条件,甚至有专家认为其部分农场建造成本可能不到3000万元。据此,浑水公司估算其可能高估资本性支出金额达16亿元。

事后复盘看,辉山乳业的操作手法同时达成了两大目标:一是满足上市公司高盈利业绩需求;二是满足大股东资金需求。实现两大目标过程财务特征则表现为,存货余额逐年堆积与高估资本性支出。

辉山乳业宣称的成本优势来自苜蓿资产,而根据调查结果来看,苜蓿草多为外部第三方采购。辉山乳业要维持高盈利的虚假繁荣,则会出现以下两种情形:

第一种情形,能够获取第三方非公允的采购价格优势,即需要体外关联方配合,输送低价产品给上市公司,以降低上市公司成本而获得高毛利;

第二种情形,第三方采购价格公允,则只能通过延迟成本结转,获得高毛利,但延迟结转成本的弊端在于,随着时间推移将会不断推高公司存货科目余额。

从辉山乳业报表看,第二种可能性更大。辉山乳业的存货占营业成本的比重从2013年年报的21%上升至2017年半年报的99%。

如果说存货能给辉山乳业带来业绩“繁荣”,那高估资本性支出或能向大股东输出资金。

按照浑水的匡算,截至2016年,辉山建造的农场数量为32个,2014年9个,2015年10个,2016年13个,按实际8900万/个的建造成本和招股书中4520万/个的差额计算,大股东掏空上市公司资金或超14亿元。

通过承包商高价配合或关联方配合,资金体外转回大股东,这也是常见的大股东占用资金的手法之一。

辉山乳业高估资本性支出不仅能向大股东输送资金,还能用高估的资产获得抵押借款,可谓一箭双雕。截至2016年末,公司厂房楼宇和机器设备总金额为66亿元,其中21.5亿元用于抵押。

那我们回到牧原股份,看看其存货与资本性支出具有何种特征。

存货占比远超同行

资本性支出高估了吗?

牧原股份资本性支出此前被大V天地侠影质疑,其中最重要的点就是牧原股份过高的固定资产,牧原股份固定资产几乎与销售收入相当,固定资产/销售收入远高于几家同业上市公司。

截止2021年一季度报告末,公司在建工程与固定资产之和高达862.14亿元,占总资产比值近六成。

根据牧原自身披露信息,截至2021年3月末,牧原股份主要在建工程情况计划投资额近697亿元,已累计投入超过500亿元,未来进一步投资额近200亿元。

前文我们知道,辉山乳业单个养殖场的建造成本逐年攀升,由招股书披露的4500万元上升至超1亿元。

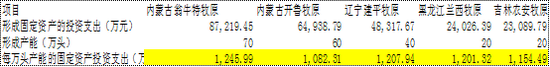

而牧原股份每头猪单位固定资产投资额似乎也在攀升。

今年3月3日,投资者提问其平均一头生猪需要多少固定资产投资时,牧原称固定资产投资额较之前有所提高,其中楼房猪舍约1300元/头、平铺猪舍约1100元/头。

根据2014年招股书显示,牧原股份募集资金主要用于“年出栏80万头生猪产业化项目”,该项目投资额为6.67亿元,每头猪固定资产投入约为833元左右。

然而,在2017年的非公开发行优先股募集项目上,公司每头猪的固定资产大概上升至1000元至1200元左右。

其中,此次定增募集项目之一的内蒙古翁牛特项目,在定增报告中显示每头猪固定资产投资大约为1245元。然而,该项目下面的翁牛特三场生猪年出栏30万养殖项目的环评报告显示,其投资额为2.51亿元,依此推算每头猪固定资产投入大约为836元。这数据与定增披露数据相差超过400元,定增数较环评报告数据溢价48%。

来源:公告整理

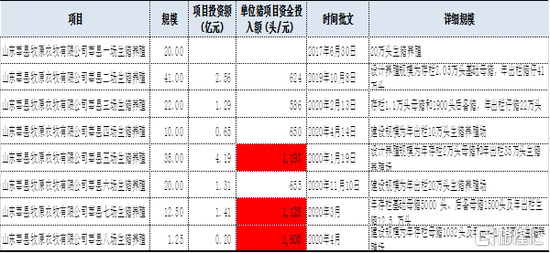

这种攀升是否属于行业正常现象?我们再来横向对比同行看。随机选取牧原股份河南范县牧原农牧有限公司范县六场生猪养殖项目和新希望濮阳生猪养殖项目对比,这两个项目均位于河南濮阳地区。

根据2019年11月当地政府官网披露,牧原旗下河南范县牧原农牧有限公司范县六场环评报告显示,该项目年出栏规模10万头育肥猪,计划投资8560万,每头猪固定资产投入约856元左右。

而新希望于2020年7月31日公告的河南濮阳新建年出栏30万头生猪养殖项目,固定资产投入为2.06亿元,每头猪约投入686元左右,和牧原相比也存在20%左右的差异率。

当然生猪养殖项目定位不同也会导致投资金额差异。牧原股份在山东莘县的生猪养殖项目环评报告就显示,有些项目每头猪投资额约为600元左右,而有的则攀升至1100元左右,甚至有的高达1600元。截止一季度末,牧原披露其莘县牧原生猪养殖项目计划投入10.46亿元,已累计投入8.14亿元。

来源:环评报告数据整理

但同样选取山东莘县其他生猪养殖项目对比,一些非上市的生猪养殖小场的资本性投入整体低于牧原股份。

山东莘县部分生猪养殖小场每头猪的固定资产投入约为500元左右。其中,山东金猪家园农业科技有限公司年出栏3万头生猪养殖项目,总投资1500 万元,每头猪约投资500元左右,环评批复时间为2020年6月;莘县少雄养殖有限公司年出栏18000头生猪养殖项目,总投资1000万元,每头猪约投资555元左右,项目建设时间为2020年10月至2021年4月。

然而,2020年,牧原莘县生猪养殖项目每头猪固定资产投入最高为1600元,最低为586元,整体大于莘县以上两家生猪养殖小场。

据了解,一体化的猪舍建设包括保育、育肥、后备育肥、怀疑母猪舍、哺乳母猪舍等。牧原股份有的只建设保育与育肥或只建设怀孕母猪舍、哺乳舍等,其每头猪固定资产投入仅为600元左右,而一体化全包括(即保育、育肥、后备育肥、怀疑母猪舍、哺乳母猪舍等),则其每头猪固定资产投入大幅攀升至1100元左右。

来源:某生猪养殖项目环保报告

由于工程项目结构千差万别,也可能不同工程结构导致投资金额不同。但投资者仍需警惕或者格外关注对于这种资本性投入高于同行的具体原因。此前辉山乳业环评报告的工程预算也出现过高估情形。

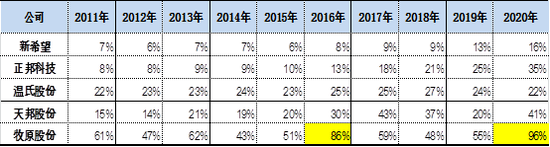

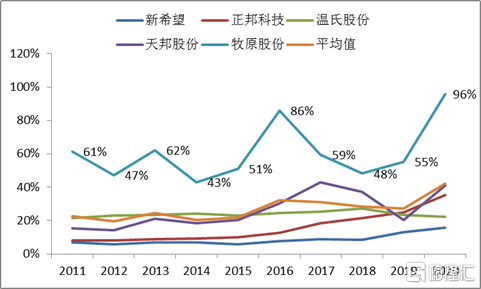

其次,我们再看看牧原股份的存货情况,从数据结果看,牧原股份的存货与营业成本之比远高于同行。

从牧原历年财务数据看,大部分时间牧原股份的存货与营业成本之比维持在50%上下左右,然而,公司2016年与2020年存货占比较为突出,尤其是去年,存货与成本之比高达近100%。

2020年度存货增加195.5%,存货的增加公司称主要是消耗性生物资产存栏的增加和原材料库存增加所致。

注:存货与营业成本之比,其中生产性生物资产并未包含,来源wind

对比同行看,存货与营业成本比值远高于同行(如下图)。2020年,新希望、正邦科技、温氏股份及天邦股份,该数值分别为16%、35%、22%、41%,而牧原股份该值为96%。

注:存货与营业成本之比,来源wind

体外低利润率极具迷惑性?

大股东“截获”了250亿资金

牧原股份不断扩大与体外大股东控制的牧原建筑的关联交易也引来外界关注。

2017至2020年,牧原股份向牧原建筑采购的金额分别为13.32亿元、10.18亿元、47.38亿元及170.38亿元。

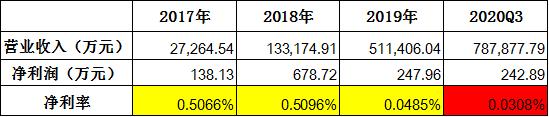

这似乎容易产生利益输送嫌疑,然而极低的利润率又似乎打消了投资者的疑问。牧原建筑的收入由2017年的2.73亿元上涨至2020年三季度的78.79亿元,但牧原建筑的净利润持续维持在百万元,净利率由2017年的0.5%下降至2020Q3的0.03%。

注:牧原建筑财务数据,来源公告整理

这其实极具迷惑性。我们是不是忽略了一个事实,那就是大股东已经源源不断的从上市公司获得资金,而且是巨额的资金。2017年至2020年,牧原股份向牧原建筑输送的资金超过240亿元。2021年,牧原建筑与上市公司资金往来额度进一步扩大至200亿元。

从2019年开始,牧原股份除了上述与牧原建筑的交易外,又突然开始向另一家关联方河南牧原农牧设备有限公司(下称“牧原农牧”),采购工程、机械设备和建筑材料。

2020年,牧原股份向牧原农牧采购金额从2019年的346万元飙升到16.1亿元,牧原股份更预计2021年采购金额为20亿元。

综上,牧原大股东或通过牧原建筑与牧原农牧已经“截获”上市公司超过250亿元资金!

商业逻辑合理性的三点不解

除以上疑问外,我们在整体复盘其财务数据时还有三点不解。

第一,上市公司体内体外经营效率差距。

我们从牧原上市公司体内看,其毛利率与净利率似乎均可以甩出竞对几条街。今年一季度有的生猪养殖业务已经出现亏损,但是牧原还依然能够大幅盈利。其中最重要一条原因,则来自管理团队的成本控制管理。其完全成本较竞对相对较低。

来源:wind

然而,体外却走出增收不增利情形。2017年至2019年及2020年Q3,牧原建筑的净利率分别为0.51%、0.51%、0.05%及0.03%。牧原农牧也表现出极低利润率情形,2020年三季报,其营收高达18.73亿元,净利仅为510万元,净利率仅为0.27%。

不得不让人疑惑,以经营成本管理领先的同一套经营班子,为何跑出两种截然不同的经营结果呢?

第二,人员是否与产能匹配?

对于养殖场的人员匹配情况,牧原股份对外口径称,非瘟爆发前,公司十万头全线养殖场标准配置人员在 110 人左右,非瘟后随着生物安全防控要求提升,公司采取了分区及最小单元管理、场区外围防控、生物安全稽查、智能化升级等措施,目前十万头全线养殖场平均人员配置在 138 人。

如果顺着这个逻辑,10万头全线养殖场大概匹配人数在110人到138人之间。我们根据公司产能倒推公司生产人员数,最后发现,2017年倒推的员工数的落在区间,2018年的在区间较为接近,整体年报披露的生产人员数较为匹配产能推算的生产人员数。

注:2020年产能根据公司对宣传预计达5000万头产能估算,来源公告整理

但是,从上表可以看出,2019年出现略有偏离,而2020年则出现较大幅度偏离,产能匹配的生产人员数与年报披露的生产人员数,偏离度在30%至50%之间。

第三,账务差异是否暴露了管理缺陷?

根据牧原股份的年报披露,其向上市公司龙大肉食的子公司河南龙大牧原肉食品有限公司销售生猪,2019年至2020年的销售额分别为15.41亿元、13.62亿元。值得一提的是,河南龙大牧原肉食品有限公司属于联营方,在会计准则上构成关联方。

对比牧原股份确认的关联方销售额与龙大肉食采购金额,发现二者数据存在差异,且差异逐年扩大。

2019年,龙大肉食的第一大采购商金额为14.32亿元,和牧原确认的销售额相差1.08亿元,差异率为8%;2020年龙大肉食第一大采购商金额为12.27亿元,和牧原确认的销售额相差1.35亿元,差异率为11%。

一般因为验收开票时间差异等各种原因可能造成一定账务差异,但这仅仅是小金额,而牧原却出现上亿元的差异。无论财务数据真实性如何,是不是间接反映出公司内部管理还有很大的改善空间?账务差异金额逐年扩大,这会让投资者对其报表数据的有效性心生疑虑。牧原股份一直以成本控制管理领先羡煞同行,而账务差异似乎又让其管理水平打了点折扣。

写在最后:

周期下行的错配风险值得警惕

对于牧原股份来说,眼下周期下行带来的业绩压力或不是主要问题,周期下行下公司激进扩张带来的资金错配的财务风险或更值得警惕。

截至 2021 年 3 月末,牧原股份有息债务高达370.69亿元,其中短期债务为215.04亿元,占比高达58%。值得一提的是,一季度末,公司货币资金仅有88.24亿元。公司流动性似乎发出趋紧信号。

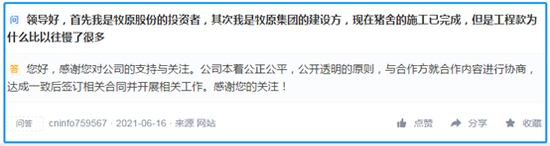

6月16日,有建筑供应商在投资者问答公然提到,公司回款似乎有放缓迹象。据清流工作室报道,和牧原合作多年的供应商称自己的300万货款,已被牧原拖欠三、四个月,“我给他供货三年了,就今年这样。”牧原股份原计划在清远英德建设三个养猪场项目也可能延后,其地块目前杂草丛生,仍是荒地。

来源:投资者问答

此外,在流动性趋紧的情况下,公司未来资本性支出或比公开披露数据还要大点。

以通榆牧原生猪养殖项目为例,公司披露截止2021年一季报末,计划投资14.79亿元。然而,新浪财经根据环评报告数据不完全统计,仅通榆牧原生猪养殖项目投资额或超22亿元。另外公司的通榆牧原肉食品有限公司生猪屠宰加工项目还需要投资10.5亿元。换言之,仅通榆公司资本性支出或超32亿元,然而一季报披露的投资额仅为环评数据的50%左右。

这就不得不让人疑问,公开披露的资本制支出计划与环评的投资额存在较大出入是什么原因造成的?是不是公司还有更多类似项目还没完全上报披露呢?

牧原股份管理层在今年5月13日的调研报告中表示,猪周期底部或2022年与2023年都有可能来到底部,公司需要做好2022年迎接价格低点的准备。但猪粮比数据已经预示行业或可能出现全面亏损,底部或在加速到来。雪上加霜的是,牧原股份生猪出栏量主要集中在生猪产区(河南省40%),在供应较为集中地区其商品销售均价也将受到一定压制。换言之,南方高价区出栏量较少其降幅或没那么大,而集中供应区价格降幅或超过国内平均水平。

在众多激进扩张出现财务违规的企业中,财务问题短时间或很难显现,问题的暴露往往是遭遇财务流动性危机后引发的蝴蝶效应。在猪周期向下时,我们比拼的或不是谁的规模大,而是要稳健的活下去!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员