事件:美国时间2021年6月16日,美联储公布6月FOMC会议声明以及经济预测,美联储主席鲍威尔接受采访。美联储决议以及鲍威尔讲话后,美股三大股指先跳水(最深跌幅超1%)后回升,呈现“V”型走势,最终小幅收跌。10年美债收益率由1.50%附近跃升至1.58%,美元指数由90.5附近跃升至91.4。

1、 美联储货币政策:仅有的变化是,技术性上调超额准备金利率和隔夜逆回购利率各5bp。在近期逆回购操作规模激增并创历史新高的背景下,这一举措已经被市场有所预期,属于技术性调整,并非“加息”。由于美联储在2013年9月才首次推出隔夜逆回购操作,上调逆回购利率的节点与Taper节点之间的关联不大,我们不认为此举是美联储释放的Taper信号。

2、 对经济前景的表述:主要变化是“大方”承认疫苗带来的积极进展,整体表述虽比4月更为乐观,但改动的幅度(乐观程度)略不及我们的预期,尤其是在本次公布的经济预测数据偏乐观的背景下。美联储对经济前景仍然偏谨慎(偏鸽),这也与鲍威尔采访时说的“现在还不是宣布胜利的时候”相契合。此外,美联储对于通胀的表述不变,仍然是“通胀率上升,主要反映了暂时性因素”,也没有新增其他解释,美联储对通胀的漠视程度略超我们的预期。

3、 经济预测:1)显著上修2021年实际GDP增速至7.0%(前值6.5%)。一方面,美联储对2021年经济增长的信心十足,另一方面,在2021年的高基数下,维持2022-2023年经济增速预测不降,意味着美联储认为美国经济增长能在较长时间里维持强劲。2)大幅上修2021年PCE同比至3.4%(前值2.4%)、核心PCE同比至3.0%(前值2.2%)。但并未明显上修2022-2023年的PCE及核心PCE同比值(预测中值仍维持在2.0-2.2%),这与美联储声明中的“通胀暂时论”相吻合。我们的基准测算显示,5月PCE同比为3.9%,2021年PCE同比为3.3%(接近美联储的预测),2022年2季度后PCE同比有望回归2%附近。3)维持2021年失业率预测为4.5%。在2季度非农就业数据不及预期的背景下,美联储没有上调失业率预测,说明其对未来一段时间美国就业市场的恢复非常有信心。4)点阵图显示委员加息预期进一步提前。超过7成的委员预计2023年美联储会至少加息一次,其中11位预计不只加息一次(加息幅度超过50bp),超过1/3的委员预计2022年会加息至少一次。

4、 鲍威尔的采访发言:1)详细解释为何就业恢复前景乐观。有四方面理由:找工作的过程本来就需要时间、是正常的;很多人仍然考虑到疫情风险,所以暂时选择不就业;很多人选择暂时照顾孩子和家庭;9月额外失业救济到期,将进一步鼓励居民重返就业岗位。2)关于Taper的信息仍然有限,鲍威尔称当经济取得“实质性的进一步进展”时就会缩减购债规模,也会尽力避免市场出现过度反应。

5、 何时正式讨论Taper?我们的基准预期是7月议息会议。美联储目前对美国经济前景非常乐观,且已经预测2021年PCE通胀指标大概率破3%,点阵图显示加息预期提前,这些都向美联储尽快讨论Taper施压。最关键的是,就业市场对美联储政策的束缚已然大幅减弱。就业市场是美联储维持鸽派的最强“借口”,一方面,本次会议中美联储“勇敢”维持2021年失业率预测值不变,并且鲍威尔的讲话详细阐述了为何美国就业修复前景是乐观的。另一方面,失业率数据显示,目前美国就业缺口已经接近美联储2014年正式削减QE时的水平。

6、 “紧缩恐慌”难再现。无论7月还是8月正式讨论Taper,市场对此已有较强预期,这并非意味着市场一定会经历大的波动。

1

货币政策:技术性上调超额准备金利率和隔夜逆回购利率各5bp

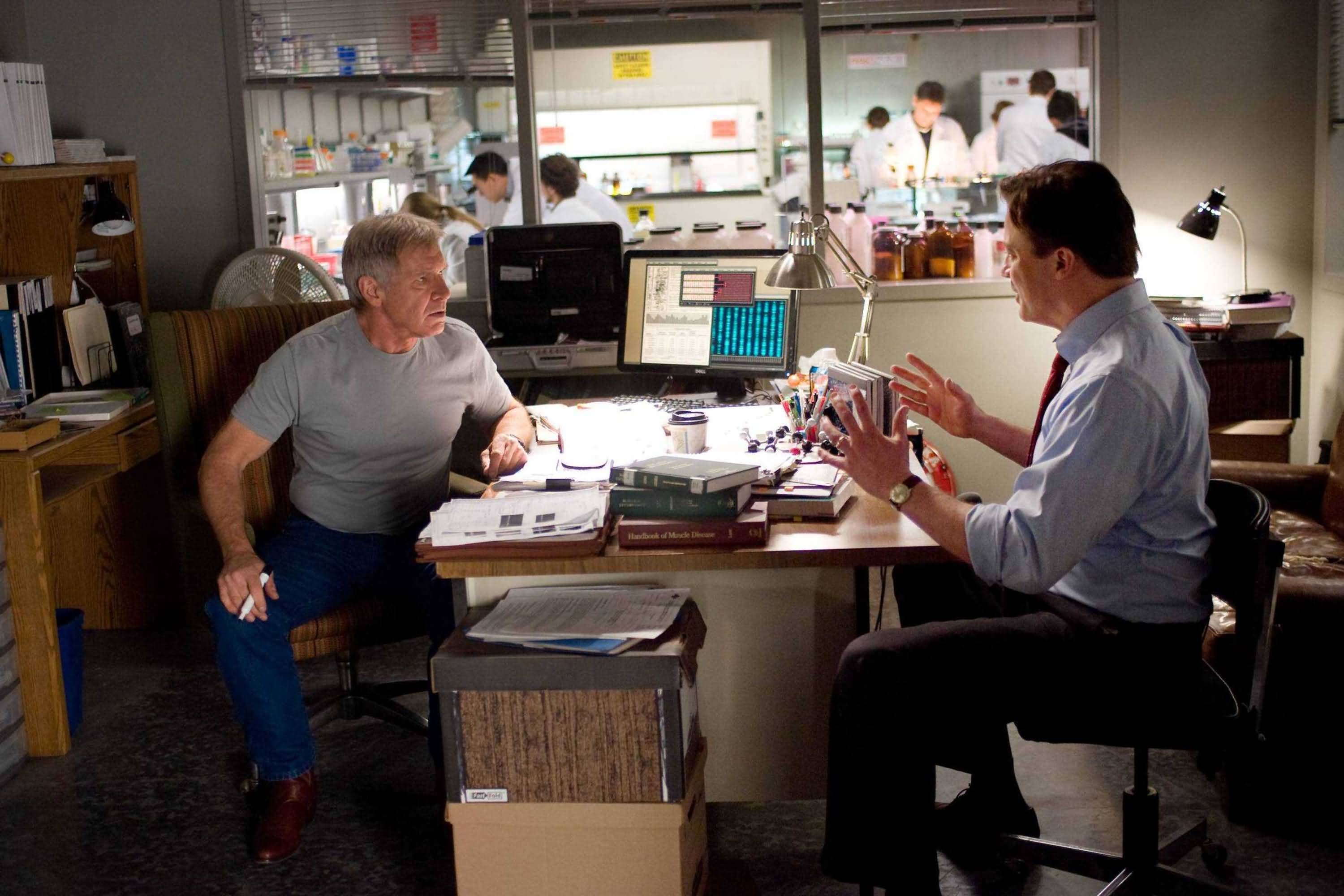

2021年6月美联储FOMC声明中的货币政策部分大部分内容未变,即主要货币政策维持不变,包括:维持联邦基金利率(0-0.25%),维持资产购买节奏(每月800亿美元国债和400亿美元MBS),继续购买CMBS,继续执行回购协议操作等。

仅有的变化是,技术性上调超额准备金利率和隔夜逆回购利率各5bp:将法定和超额准备金利率从0.10%上调至0.15%,将隔夜逆回购利率从0.0%上调至0.5%。美联储解释,此举旨在“促进联邦基金市场在FOMC的目标利率区间进行交易,以支持短期融资市场的平稳运行”。

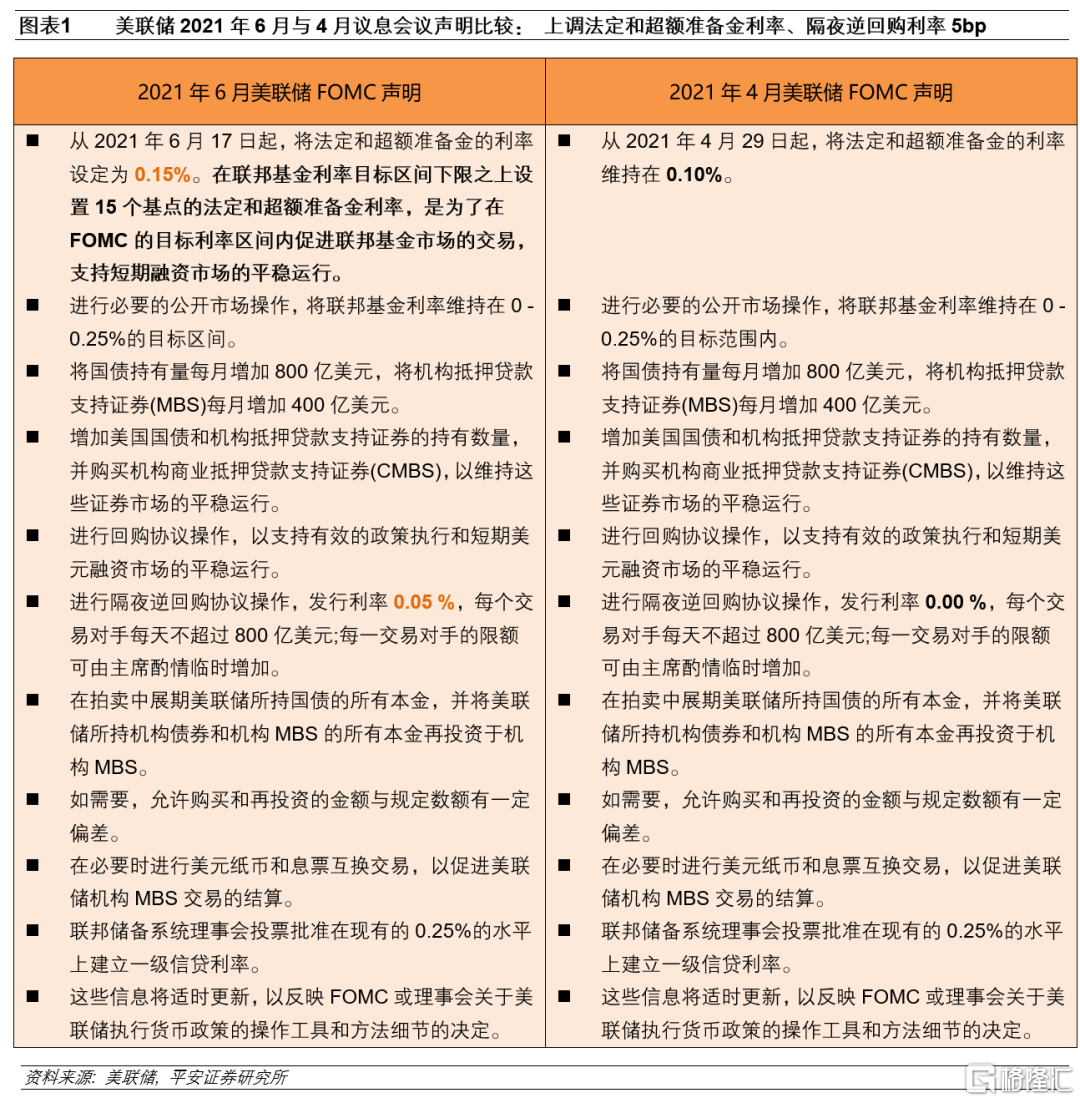

在近期逆回购操作规模激增并创历史新高的背景下,这一举措已经被市场有所预期,属于技术性调整,并非“加息”。由于美联储在2013年9月才首次推出隔夜逆回购操作,上调逆回购利率的节点与Taper节点之间的关联不大,我们不认为此举是美联储释放的Taper信号。

2

对经济前景的表述:承认疫苗的积极影响,坚持“通胀暂时论”

6月声明对美国经济前景的表述变化不大,主要变化是“大方”承认疫苗带来的积极进展,整体表述虽比4月更为乐观,但改动的幅度(乐观程度)略不及我们的预期,尤其是在本次公布的经济预测数据偏乐观的背景下。可以认为,美联储对经济前景仍然偏谨慎(偏鸽),这也与鲍威尔采访时说的“现在还不是宣布胜利的时候”所契合。此外,美联储对于通胀的表述不变,仍然是“通胀率上升,主要反映了暂时性因素”,也没有新增其他解释,美联储对通胀的漠视程度略超我们的预期。

6月声明开篇第一句话就是“疫苗接种方面的进展减少了新冠疫情在美国的传播”,而4月声明的第一句话是“新冠疫情正在美国各地和世界各地造成巨大的人员和经济困难”。此外,关于未来展望,6月声明提到疫苗进展可能会继续减少公共卫生危机对经济的影响,删去了此前“公共卫生危机继续给经济带来压力”的表述。不过,6月声明的表述仍然谨慎,仍然认为病毒发展有不确定性、经济前景风险仍存。

3

经济预测:大幅上修2021年经济增速和通胀率预测

本次公布的美联储2季度经济预测(中位数),与1季度相比:

1)显著上修2021年美国实际GDP增速至7.0%(前值6.5%),维持2022年实际经济增速3.3%的预测,将2023年实际经济增速从2.2%上修至2.4%。一方面,美联储对2021年经济增长的信心十足;另一方面,在2021年的高基数下,2022-2023年经济增速不降,仍意味着美联储认为美国经济增长能在较长时间里维持强劲,这与美国基建计划等增长因素有关。

2)大幅上修2021年美国PCE同比至3.4%(前值2.4%)、核心PCE同比至3.0%(前值2.2%),但并未明显上修2022-2023年的PCE及核心PCE同比值(预测中值仍维持在2.0-2.2%)。这与美联储声明中的“通胀暂时论”相吻合。

3)维持2021年失业率预测为4.5%。在2季度非农就业数据不及预期的背景下,美联储没有上调失业率预测,说明其对未来一段时间美国就业市场的恢复非常有信心。

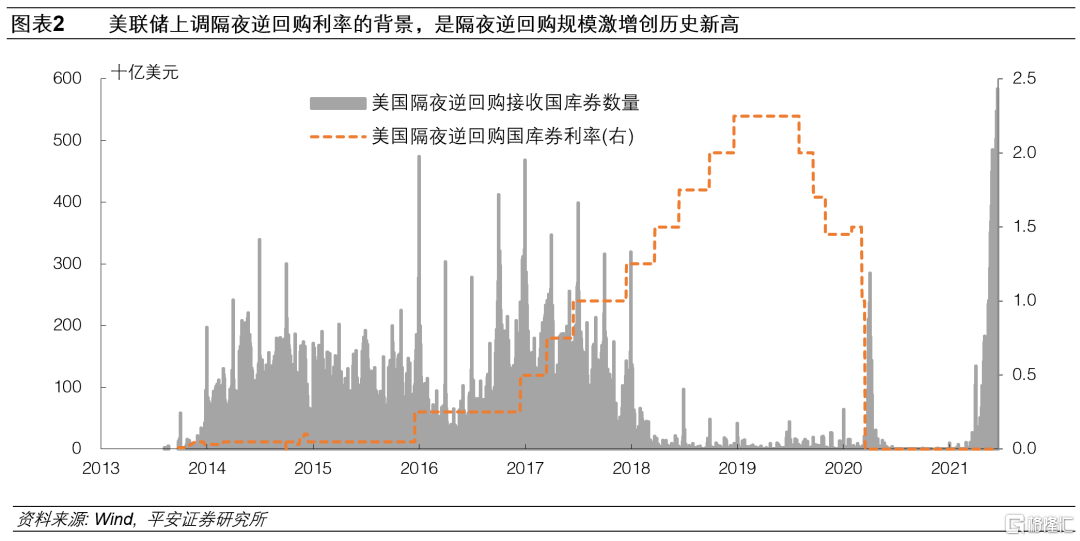

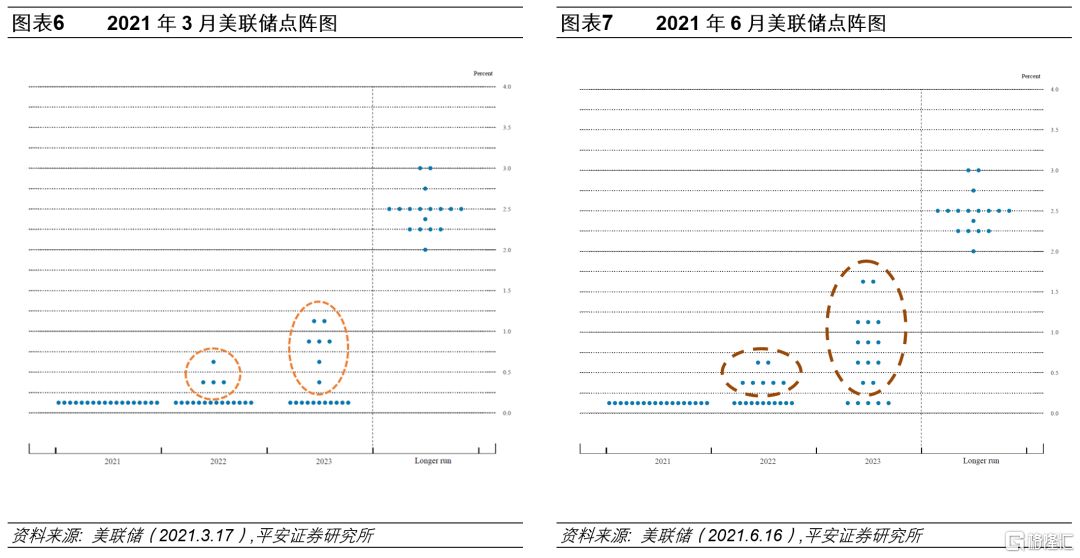

超过7成的委员预计2023年美联储会至少加息一次,超过1/3的委员预计2022年会加息至少一次。6月公布的点阵图显示,在总共18位委员中,预计2023年加息至少一次的委员人数从7位增加至13位,其中11位预计不只加息一次(加息幅度超过50bp);预计2022年加息至少一次的委员人数从4位增加至7位,其中2位预计不只加息一次。点阵图显示委员加息预期进一步提前,符合我们的预期。

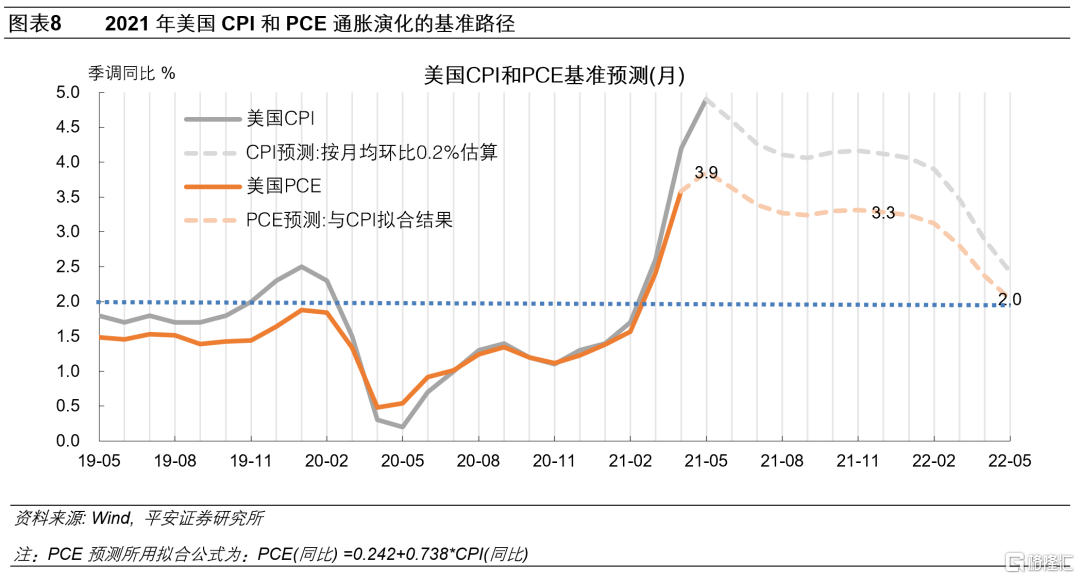

我们认为,未来一段时间美国CPI环比增速平均在0.2%左右是一个较为合理的预测。基准情形下,6月美国CPI同比或达4.6%,2021年全年CPI同比或达4.1%。CPI同比增速显著回落,或需等到2022年2季度以后才能见到。相应地,根据CPI与PCE的历史相关性,我们的基准测算显示,5月美国PCE同比为3.9%,2021年PCE同比为3.3%(接近美联储3.4%的预测中值),2022年2季度后PCE同比有望回归2%附近。

4

鲍威尔发言:详细解释为何就业恢复前景乐观,关于Taper的信息仍然有限

鲍威尔的采访发言重点内容包括:

1)就业方面,鲍威尔称就业市场恢复有望非常强劲,劳动参与率有望回到高点,并具体给出了四方面理由:1)找工作的过程本来就需要时间,是正常的;2)很多人仍然考虑到疫情风险,所以暂时选择不就业;3)很多人选择暂时照顾孩子和家庭;4)9月额外失业救济到期,将进一步鼓励居民重返就业岗位。

2)通胀方面,鲍威尔仍然坚持“通胀暂时论”。其具体提到,从通胀指标中的分项看,大部分因素与经济重启有关。比如二手车价格上涨,背后是严重的供需错配,但这个现象终将会得到缓和与扭转。目前,其对通胀指标调头的时间节点不确定,但随着时间推移,通胀指标会回落。

3)削减QE方面,鲍威尔称,当我们感到经济取得“实质性的进一步进展”时,我们就会缩减购债规模。我们会尽我们所能避免市场出现过度反应。我们已经开始就讨论Taper而进行讨论了,但目前没有具体的结论。

美联储决议以及鲍威尔讲话后,美股三大股指先跳水(最深跌幅超1%)后回升,呈现“V”型走势,最终小幅收跌。10年美债收益率由1.5%附近跃升至1.58%,美元指数由90.5附近大幅跃升至91.4。

5

何时正式讨论Taper?我们的基准预期是7月议息会议

不少市场观点认为8月底的全球央行会议(杰克逊霍尔年会)是正式讨论taper节点,我们认为7月正式讨论Taper的可能性不容低估。

第一,美联储目前对美国经济(尤其就业)恢复的前景非常乐观,“大方”承认了疫苗的积极影响,显著上修经济增长预测。此外,美联储已经看到2021年PCE通胀指标大概率破3%,点阵图显示加息预期提前,以及市场持续关注的流动性泛滥、资产价格高企等问题,这些都会对美联储的“犹豫”施加压力。

第二,就业市场是美联储维持鸽派的最强“借口”:一方面,本次会议中美联储“勇敢”维持2021年失业率预测值不变,并且鲍威尔的讲话详细阐述了为何美国就业修复前景是乐观的;另一方面,我们将当前的失业情况与2013年做个比较可以发现,当前美国就业缺口已经接近美联储2014年正式削减QE时的水平。2021年5月美国失业率与疫情前水平(2019年均值)的差距约2.1个百分点,已经十分接近2014年1月美联储正式削减QE时美国失业率与危机前水平(2007年均值)的差距(约2.0个百分点)。目前,唯一的就业问题是劳动参与率不足,但考虑到疫情后部分劳动力提前退出或主动选择不工作,劳动参与率的修复可能也是有边界的(或难回到疫情前)。这意味着美联储对“充分就业”的判断可能需要适度放宽。综合来看,就业市场对美联储政策的束缚已然大幅减弱。

第三,近期由于美债供给偏少、投资组合在重新平衡过程中重新青睐美债等因素,10年期美债收益率钝化甚至出现阶段性下行。这意味着,美联储讨论Taper时来自债券市场的束缚已经减轻。

6

“紧缩恐慌”难再现

无论是7月还是8月正式讨论Taper,市场对此已有较强预期,因而并非意味着市场一定会经历大的波动。特别是,如果未来一段时间美国就业如期恢复,通胀指标高企但继续显示为暂时性因素主导,加上美联储认真与市场沟通,则未来一段时间乃至正式宣布Taper后,美债收益率不会过快上行,美元或温和反弹。

如我们在中期宏观展望中的判断,美联储讨论并逐步退出QE的过程将驱动美债利率上行。但2021年下半年,美债收益率上升可能不会太快,其带来的影响也可能相对有限。主要原因在于,市场对美联储政策调整已有充分预判。在2013年紧缩恐慌的经验下,美联储更注重与市场沟通。今年7-8月开始正式讨论削减QE,2021年底或2022年初开始削减QE,这些基本已在市场预期内。因此,“紧缩恐慌”或难再现,新兴市场尤其中国市场在下半年所受冲击料将有限。

如果正如美联储判断的那样,美国经济在2021年能够拥有超强表现,经济高速增长、就业快速修复,美元在2021年下半年阶段性反弹的概率将进一步加大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员